Избранное трейдера D-trade

На пенсию в 35 лет. Раздаю книгу. Бесплатно

- 08 июня 2020, 18:39

- |

Первые читатели говорят, что у меня получился самый нескучный и добрый рассказ об инвестициях.🤟

В магазине «Литрес» книга продается по цене 176 рублей. Вот ссылка.

НО! Всем моим подписчикам я раздаю ее БЕСПЛАТНО.

Как скачать:👇👇👇

Зайдите в телеграм-бота и следуйте инструкциям.

Бонус. Там же можно скачать аудиоверсию. Тоже бесплатно.

Почему стоит прочесть эту книгу

- Вы поймете, что выйти на пенсию в раннем возрасте не так уж и сложно.

- Вы узнаете о всех подводных камнях на пути инвестора.

- Вы научитесь самостоятельно составлять инвестиционный портфель.

( Читать дальше )

- комментировать

- 19.3К | ★36

- Комментарии ( 0 )

Давайте торговать без стопа.

- 05 июня 2020, 15:51

- |

Мы продолжали торговать российский рынок наинвесторские деньги.

Спустя некоторое время торговли и серии очень ощутимых стопов, от нашего «Главного» пришла идея: — “А зачем вы тут стопитесь? Ничего же не поменялось на рынке! Да и общий вектор движения цены остался прежним. Можно же здесь просто докупиться, а когда цена пойдет в нашем направлении, мы эти лишние лоты скинем, и, получается, останемся сидеть дальними лотами.” — «Хм...» — подумали мы – «В целом, прикольная идея. Но не сильно ли это рискованно? А когда цена пойдет без откатов и будет разрывать наш счет, как себя вести?»

На эти вопросы был дан однозначный ответ — “Не нужно волноваться — это трейдинг! Риск всегда есть. А вот такие разносы, которых вы боитесь, случаются крайне редко. Когда это будет, мы сразу это поймем, и выйдем в ноль”. На этом и порешали, начали торговать без стопов…

( Читать дальше )

Как я искал аналог долларовому депозиту на бирже, а заплатил 137% НДФЛ на прибыль и получил отрицательную доходность

- 05 июня 2020, 11:26

- |

История началась в октябре 2019 года.

Так как закупаться акциями на исторических максимумах было как-то страшно, а о надвигающемся кризисе трещали из каждого утюга, я принял решение перевести остаток средств в доллары.

Но чтобы доллары не лежали просто так и не портили общую доходность, их нужно куда-то было положить под процент. Долго думал над решением, и как обычно я делаю в таких случаях, где нет простого решения, разложил по трём «кучкам» — заодно получился неплохой эксперимент с выявлением подводных камней в каждом из вариантов. Возможно, информация будет полезна читателям в будущем.

Сейчас расскажу подробно о каждой «кучке»

Кучка первая. Облигация Минфина РФ «Россия-2028» (RUS-28)

Куплено 3 облигации за 170% от номинала ($1700 за штуку) + НКД. Конечно же, я не планировал держать облигацию до момента её погашения в 2028 году. Идея заключается в том, чтобы продать её в конце июня.

Комиссионные и налоги: 0,15% за покупку + 0,15% за продажу. НДФЛ по купонам — 0%. Налог на доход от «валютной переоценки» – 0%. Итого с $5100 комиссионных ожидается $15.30, налогов — 0.

Купонная доходность — $63.75 на одну облигацию (2 купона в год) или 7,5% годовых к цене покупки. Комиссионные срежут доходность до 7% годовых. Интересная штука заключается в том, что я пережил с ней мясорубку в марте 2020, и сейчас она стоит 175% от номинала. Скрещивая пальцы, жду конца месяца.

Здесь всё предсказуемо, есть только одна переменная – цена облигации в момент продажи.

Кучка вторая. FXRU – ETF на корпоративные еврооблигации российских компаний

( Читать дальше )

Принципы Жизни. Далио. Итоги.

- 04 июня 2020, 12:59

- |

Принципы захватили меня по одной простой причине. Они написаны так, как будто их писал я, но старший и более мудрый.

Книга 5+.

Пометки делал на каждой странице.

Читать и интересно и полезно: она лично у меня вызывала активный диалог и размышления.

Задумайтесь: читая эту книгу, вы все равно что часами разговариваете с миллиардером. Многие ли миллиардеры сами писали книги?

Первые 123 страницы — это автобиография Далио. Очень мотивирующе и захватывающе. Реально.

Стр. 128-270. Принципы Жизни.

Стр. 296-552. Принципы Работы.

( Читать дальше )

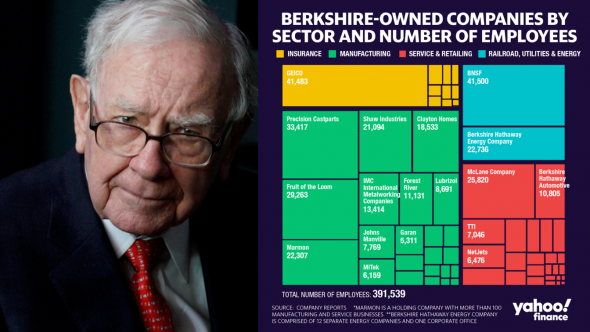

Семь распространённых заблуждений о Уоррене Баффете и Berkshire Hathaway

- 01 июня 2020, 12:47

- |

Вчера делал прямой эфир на YouTube на эту интересную тему. Собрал несколько фэйков и полу-фэйков, и разобрал их. Ссылка на эфир будет в конце, там есть таймкоды, то есть можно не тратить 1,5 часа на просмотр всего, если всё неинтересно. Ну или просто прочитать этот пост ;)

1. Berkshire Hathaway — инвестиционная компания, её бизнес — это успешные инвестиции в акции на фондовом рынке.

Это правда на 1/4, на 3/4 — ложь.

( Читать дальше )

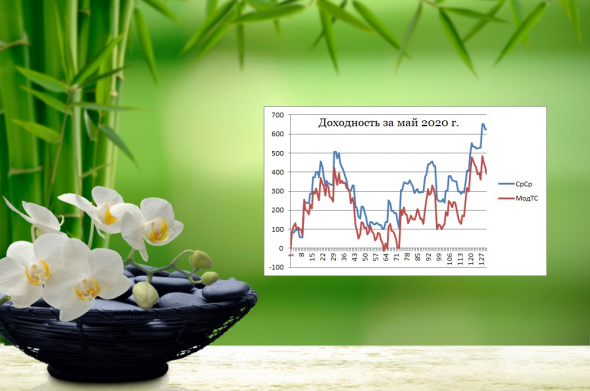

★Итоги рОбота ТС за Май 2020 г.

- 01 июня 2020, 09:31

- |

В принципе, май прошёл терпимо, но просадка в конце первой декады не позволила получить приятную доходность, покрывающую форс мажор прошлого месяца. За месяц 8 вишенок ( хотя с такими ценами и +50 пунктов можно считать "вишенкой". Но пока считаем "вишенкой" профит более 100 пунктов (шагов, центов)), но было и две АНТИвишенки, поймав ночной гэп против себя!

.

это Доходность робота ТС в шагах (пунктах, центах) с начала мая: (По абсциссе — номер срабатывания сигнала ТС, по ординате — результат в шагах (пунктах, центах) на один контракт.)

Можете это итоговое значение (в шагах на один контракт) умножить на стоимость шага (сейчас 7,01 рубля) и умножить на количество торгуемых Вами контрактов. Получите Вашу сумму профита в случае Вашей торговли по сигналам ТС в мае.

( Читать дальше )

Вспомним кризис 98 года?

- 31 мая 2020, 16:03

- |

Атомные привычки. Часть 6. Как найти и устранить причины вредных привычек

- 31 мая 2020, 09:02

- |

10 Как найти и устранить причины вредных привычек

Электронная книга t.me/kudaidem/258

Часть 1 https://smart-lab.ru/blog/586318.php

Часть 2 https://smart-lab.ru/blog/623388.php

Часть 3 https://smart-lab.ru/blog/623435.php

Часть 4 https://smart-lab.ru/blog/623791.php

Часть 5 https://smart-lab.ru/blog/624158.php

Видеоконспект Часть 1 https://youtu.be/FzLj-aIsciY

Аллен Карр в книге «Легкий способ бросить курить» использует любопытную стратегию, чтобы помочь курильщикам избавиться от их желания курить. Он систематически перефразирует каждый стимул, связанный с курением, и придает ему новое значение.

Карр пишет следующее:

• Ты думаешь, что бросаешь что-то, но это не так, потому что сигареты для тебя ничего не значат.

( Читать дальше )

Реалии нашей жизни на ЗЕМЛЕ

- 27 мая 2020, 21:26

- |

Однажды одного пожилого профессора менеджмента попросили прочитать лекцию по личному тайм-менеджменту высшим руководителям крупных североамериканских корпораций. Немного подумав, он решил построить занятие на наглядном примере.

Когда слушатели уже приготовились конспектировать лекцию, он неожиданно для всех вынул из-под стола большую пустую стеклянную вазу, которую затем заполнил теннисными мячами. Когда в вазу уже больше было нельзя поместить ни одного теннисного мяча, он спросил слушателей, заполнена ли ваза.

Все без исключения слушатели с энтузиазмом ответили «Да!», после чего профессор сделал паузу и тихо спросил «Вы уверены?».

Затем он вынул из-под стола коробку, полную мелкой гальки и начал сыпать гальку в вазу. Естественно, галька стала заполнять пустоты между теннисными мячами. После того, как галька уже больше не помещалась в вазу, он снова спросил слушателей, заполнена ли теперь ваза.

( Читать дальше )

📝Цитаты ВЕЛИКИХ новичков. Дополнение к ошибкам трейдеров.

- 27 мая 2020, 11:06

- |

Всем привет! 👋🏻

Тема ошибок новичков не раз уже поднималась на смарт-лабе, я уверен. Попробую рассмотреть её немного в другом ключе.

Когда я читаю некоторые посты и темы, то вижу скрытые ошибки.

Ошибки в утверждениях и вопросах. То есть человек что-то пишет и уже по одной его фразе становится понятно, что трейдер ошибается. Причем писать такое может даже опытный трейдер. 🤷🏼♂️

Далее я напишу такие фразы-триггеры.

Если вы их пишете, будьте аккуратны; скорее всего вы либо уже совершили, либо совершите ошибку.

1) “Как-то мы плохо растём, пора шортить”

Это одно из самых популярных выражений. Для справедливости надо сказать, что это не всегда ложное утверждение. В некоторых торговых ситуациях имеет место быть. Но заходить в позицию лишь на основании такого наблюдения нельзя.

Покажу на графике из недавнего.

Цена росла, а потом день, когда рост замедлился. Многие трейдеры уже увидят разворот и будут торговать его. Но это ошибка. После роста цена пришла в зону продаж и логика здесь прямо противоположная: в зоне продаж нет продавца или он слабый, а значит будем пробивать.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал