Избранное трейдера Demen

Энергия для искусственного интеллекта

- 16 июня 2024, 18:38

- |

Недавно вышла интересная статья от Леопольда Ашенбреннера, одного из членов команды, создававших Open AI. В ней он рассматривает перспективы развития искусственного интеллекта. В документе дан обзор важности данной технологии, скорости её развития, связанные с этим проблемы, потенциальные выгоды и опасности.

Для нас, конечно, главный вопрос – как на этом заработать? Помимо вариантов вкладываться в производителей чипов и корпорации, собирающихся создавать ИИ, считаю, что нужно внимательно рассмотреть тех, кто будет обеспечивать развитие этой технологии.

Итак, вот что пишет автор: «За последний год разговоры переместились с вычислительных кластеров стоимостью 10 миллиардов долларов на кластеры стоимостью 100 миллиардов долларов и даже на кластеры стоимостью в триллион долларов. Каждые шесть месяцев в планы заседаний совета директоров добавляется еще один ноль. За кулисами идет ожесточенная борьба за обеспечение каждого энергетического контракта, который все еще доступен до конца десятилетия, каждого трансформатора напряжения, который, возможно, будет приобретен. Американский крупный бизнес готовится вложить триллионы долларов в давно невиданную мобилизацию промышленной мощи Америки.

( Читать дальше )

- комментировать

- 6.5К | ★5

- Комментарии ( 14 )

Готовьтесь к этому

- 13 июня 2024, 18:09

- |

Топ-10 дивидендных историй 2024 года от УК Доходъ

- 02 февраля 2024, 07:31

- |

Наступила дивидендная засуха, поэтому можно развлекаться изучением прогнозов по дивидендам от различных профессионалов. Например, УК ДЪ всегда что-то прогнозирует, но это что-то не всегда сбывается. Поэтому стоит осторожно относиться к прогнозам.

Что ещё посмотреть по прогнозам:

- 5 лучших дивидендных акций в 2024 году от аналитиков БКС

- Топ-7 дивидендных акций от аналитиков Sber CIB

- Топ-20 дивидендных акций от АТОН с дивдоходностью до 20%

Не пропустите новые подборки, подписывайтесь. К топу от УК ДЪ добавил степень вероятности по моему мнению и свои же комментарии. От меньшего к большему, самые высокие внизу.

10. Эталон

- Прогнозные дивиденды: 12 рублей

- Прогнозная дивдоходность: 14,89%

- Вероятность: средняя

Акционеры Группы Эталон на внеочередном собрании акционеров 15 декабря 2023 приняли решение о редомициляции компании с Кипра в специальный административный район (САР) на острове Октябрьский Калининградской области. Это открывает возможности для получения высоких дивидендов, которых не было с 2021 года.

( Читать дальше )

Сколько дивидендов в месяц мне приносит портфель из российских акций в 3.2 млн рублей

- 27 января 2024, 10:19

- |

Не так давно стоимость моего инвестиционного портфеля перевалила за 3.2 млн рублей и я хочу поделиться с вами реальными данными — какую пассивную доходность или «дивидендную зарплату» приносит мой портфель в среднем ежемесячно.

Дивидендная доходность российского фондового рынка

Для начала давайте посмотрим на общую доходность нашего рынка в плане дивидендов.

Фондовый рынок РФ считается одним из самых высокдовидендных в мире. На текущий момент дивидендная доходность индекса Мосбиржи находится на уровне 10% годовых:

( Читать дальше )

ТОП-10 дивидендных акций за последние 5 лет

- 18 января 2024, 10:25

- |

Бесконечно можно смотреть на 3 вещи: на огонь, воду и как богатеешь на дивидендах. Сегодня вашему вниманию список компаний, которые с начала 2019 года платили щедрые дивиденды и при этом не забывали расти и в цене, поехали!

10. Красноярск-энергосбыт ап

( Читать дальше )

🤔Непростые ОФЗ. Как устроены флоатеры и линкеры

- 14 января 2024, 11:23

- |

📈На фоне резкого роста ключевой ставки в последние месяцы, интерес к теме «непростых» защитных облигаций резко возрос. Это заметно и по комментариям в моем телеграме: только за последнюю неделю я подробно отвечал на вопросы от нескольких человек, стремящихся разобраться в ОФЗ с плавающим купоном/номиналом.

С ОФЗ-ПД всё более-менее понятно. Номинал у них равен 1000 рублей, купон — постоянный на весь период обращения. Купонная доходность и доходность к погашению у таких ОФЗ известна в любой момент времени. Покупая ОФЗ-ПД, вы легко можете рассчитать свой будущий доход по ним и в процентах, и в рублях.

Флоатеры и линкеры устроены хитрее. И именно они обычно вызывают больше всего вопросов как у начинающих, так и у более искушенных инвесторов.

👉Флоатеры были созданы для того, чтобы застраховать инвесторов от процентных рисков (роста ключевой ставки).

👉Линкеры - для того, чтобы защитить вложения в государственный долг от последствий инфляции.

Впервые флоатеры и линкеры появились на долговом рынке относительно недавно. Минфин выпустил их для инвесторов в 2014-2015 годах — после громкого возвращения Крыма в родную гавань и первых санкций, в самый разгар девальвации рубля и разгона инфляции.

( Читать дальше )

Дюрация облигаций. Зачем нужна, что показывает, как пользоваться.

- 28 августа 2023, 14:04

- |

▫️ Зачем?

Если есть желание купить облигации, чтобы зафиксировать текущую доходность, но сложно определиться что покупать, ведь надо сравнить разные выпуски между собой, с разными сроками и разной доходностью. А ещё ЦБ может ставку повысить, тогда цена облигаций упадёт. А как сильно упадёт у разных выпусков? Что выбирать, чтобы уменьшить риски? А если ЦБ не повысит, а понизить решит ставку, какие облигации больше вырастут в цене? Со всеми этими вопросами поможет как раз дюрация

▫️ Определение

Дюрация — это время, за которое инвестор возвращает обратно свои инвестиции (Обычная дюрация или Дюрация Маколея).

Ещё дюрация позволяет оценить (приблизительно) зависимость рыночной цены от изменения процентной ставки (Модифицированная Дюрация)

▫️ Как пользоваться?

Данный пост служит для знакомства с дюрацией, поэтому перегружать формулами не буду. Найти их можно в той же Вики. Сам я использую и вам рекомендую пользоваться расчётами доходности от МосБиржи $MOEX

Возьмём для примера два выпуска ОФЗ-ПД. Один с погашением через 1,5 месяца, другой почти через 13 лет $SU25084RMFS3 и $SU26240RMFS0 соответственно

( Читать дальше )

- комментировать

- 10.4К |

- Комментарии ( 7 )

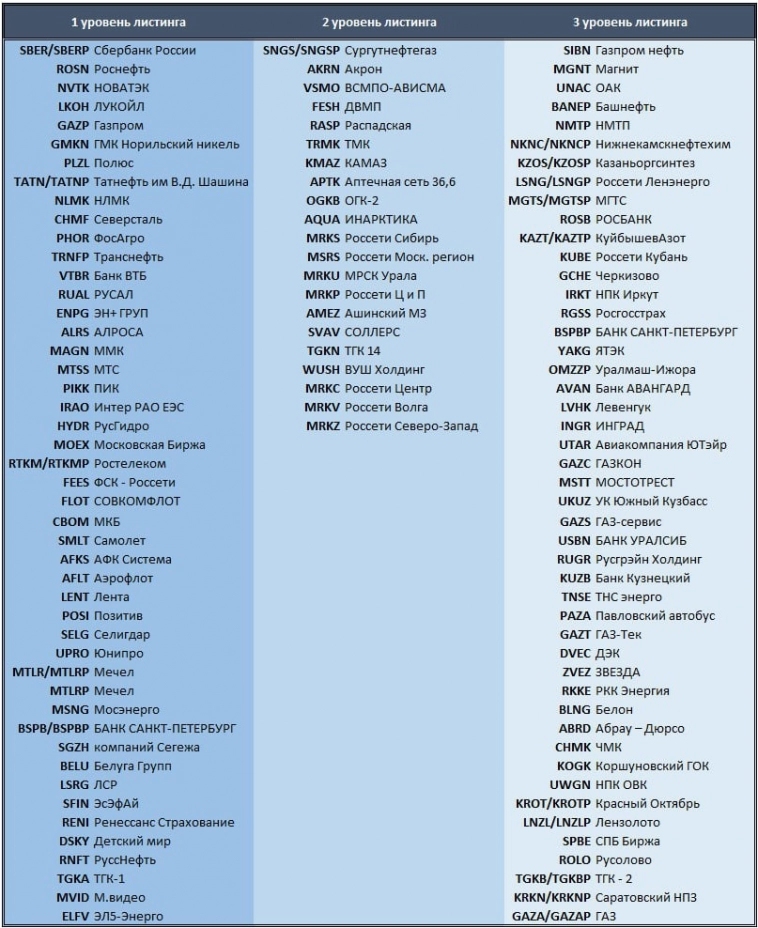

Акции 1-го, 2-го и 3-го эшелона на фондовом рынке-что это за "эшелоны" и чем они отличаются друг от друга.

- 24 августа 2023, 09:40

- |

Все инвесторы знают или слышали понятие "акции первого эшелона" или "акции третьего эшелона". В этой статье я решил более подробно осветить тему эшелонов (уровней листинга) акций российского фондового рынка и объяснить, как бумаги попадают в тот или другой эшелон, а так же, чем они отличаются друг от друга.

Начну с определения самого слова «эшелон» — это французское слово, в переводе означает «лестница».

В русском языке это слово имеет два значения: эшелоном называют состав поезда, либо форму расположения войск.

На фондовом рынке существует уровни листинга, их 3. По сути, это и есть эшелоны, только листинг — более профессиональный термин, а эшелон — народный.

В последнее время на нашем фондовом рынке стали появляться так называемые «ракеты» в акциях 2 и 3 эшелона, бумаги некоторых компаний росли на сотни процентов за пару месяцев и даже дней, например:

( Читать дальше )

- комментировать

- 27.9К |

- Комментарии ( 6 )

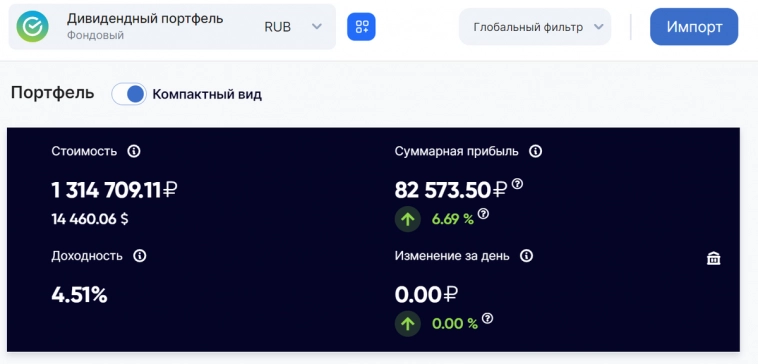

Уже 3.5 года использую дивидендную стратегию инвестирования. Не разочаровался ли я в ней?

- 24 июля 2023, 07:55

- |

Я классический долгосрочный инвестор, инвестирую только в российский фондовый рынок (да, собственно, больше и некуда в текущей ситуации...). В своей инвестиционной деятельности я используя "дивидендную стратегию" уже 3.5 года и хочу высказать своё субъективное мнение о ней.

В данной статье на примере своего реально портфеля и его дивидендной доходности постараюсь показать вам насколько эффективен и прибылен применяемый мной подход.

Портфель в 1 300 000 рублей принёс мне уже больше 144 000 рублей дивидендов, а моя средняя ежемесячная «дивидендная зарплата» достигла 11 000 рублей!

СТРАТЕГИИ ИНВЕСТИРОВАНИЯ

Начну с того, что существует множество различных стратегий для создании капитала на фондовом рынке.

Навскидку могу перечислить следующие:

- Стоимостное инвестирование

- Купи и Держи (Buy and Hold)

- Дивидендная стратегия

- Усреднения денежной стоимости

- Индексная стратегия

Давайте немного пройдёмся по каждой из них:

( Читать дальше )

Металлурги. Большой разбор.

- 16 мая 2023, 13:50

- |

10 апреля 2022 года (больше года назад) я писал в тг-канале о том, что у металлургов всё плохо и они продолжат падать.

☝️Через 4 месяца все металлурги сложились в 2 раза.

Но с тех пор прошло много времени, ситуация поменялась в корне. Пришло время анализировать эту отрасль заново!

За 2021 год в России было произведено 76 млн тонн стали, из которых 39,5 млн тонн (52%) поставили в Европу.

В 2022 году этот рынок сбыта для России закрылся и все поставки пришлось переориентировать в Азию. Вопрос лишь в том, насколько успешно это получилось сделать?

‼️По данным Росстата в 2022 году в РФ было произведено 71,21 млн тонн стали, что всего на 7% меньше, чем в 2021г. И это при общемировом падении производства стали на 4% на фоне кризиса.

То есть можно с уверенностью заявлять, что переориентирование поставок стали в Азию нашими металлургами прошло вполне успешно!

👉 В это время на нашем, внутреннем рынке стали дела обстоят очень даже неплохо! Спрос растёт. Сталь уходит на военную технику и восстановление новых территорий.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал