Избранное трейдера Look De

Кризиса в 2017 не будет и в 2018 тоже...

- 16 августа 2017, 00:13

- |

На прошлой неделе Алан Гринспен сказал, что рынок облигаций находится в состоянии пузыря, и мне это напомнило о замечаниях Гринспена в декабре 1996 года об «Иррациональном изобилии». На самом деле, оглядываясь назад, можно понять, что Гринспен не так уж и ошибался, когда предвидел кризис. Но он молчал долгое время и тут объявился спустя столько лет, и сразу начал армагидонить фондовый рынок. И я решил его проверить, откуда такая уверенность, которая была в прошлом и сейчас.

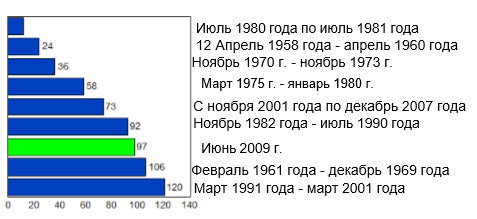

На слайде выше показанный количество месяцев от рецессии к рецессии, которые заканчивались лопнувшим пузырем. На данный момент прошло 97 месяцев (зеленый), а рекорд 120 месяцев с марта 91 года до марта 2001 года. Но если пару лет не активности может быть не проблемой для Гринспена когда он ожидал Речессию в 1996 и обьявив о ней в 2017, то как по мне, то это разрушит карьеру любого финансового менеджера если он начнет действовать как в фильме игра на понижение, и продавать за 2 -3 года до рецессии. И, опять же, я думаю, что Гриспен опять ошибается на несколько лет, а сумасшедшие два года еще впереди.

( Читать дальше )

- комментировать

- ★16

- Комментарии ( 9 )

Global Ports, Трансконтейнер - отраслевая тенденция подтверждает позитивный взгляд на акции компаний, работающих на рынке контейнеров

- 14 августа 2017, 17:33

- |

Грузооборот контейнеров в российских морских портах вырос на 20,1% год к году. Согласно данным отраслевой статистики, объем перевалки контейнеров в российских портах увеличился в июле на 20,1% год к году до 380 тыс. ДФЭ.

Контейнерный рынок продолжает расти. После резкого падения в 2015 г. рынок в прошлом году стабилизировался, и в 2017 г. объемы перевалки контейнеров на морских терминалах продолжили увеличиваться. В июле совокупный грузооборот контейнеров на терминалах Группы Global Ports вырос на 17% год к году до 120 тыс. ДФЭ, при этом наиболее высокие темпы роста зафиксировали терминалы ПКТ (+39%) и ВСК (+25%).

Отраслевая тенденция подтверждает наш позитивный взгляд на акции компаний, работающих на рынке контейнеров. Мы позитивно оцениваем перспективы контейнерного рынка и ожидаем дальнейшего роста объемов как перевалки контейнеров на морских терминалах, так и железнодорожной перевозки контейнеров. Мы подтверждаем рекомендацию ПОКУПАТЬ депозитарные расписки Global Ports и акции Трансконтейнера.Уралсиб

ГАЗ - делаем ставку на восстановление отрасли?

- 11 августа 2017, 17:01

- |

После разбора Группы, тут же купил бумагу на 4% от капитала.

Отчет за 1 П 2017 выйдет в конце августа, в это время увы, терминал для меня будет не доступен!

Так что на опережение купил, в конце сентября может и увеличу долю до 7%(в планах)

Тезисы:

По данным комитета автопроизводителей АЕБ, продажи новых легковых и легких коммерческих автомобилей в России выросли на 15% по итогам июня 2017 года. Авторынок постепенно восстанавливается, учитывая, что летом продажи традиционно не высоки, показатели продаж июня и 12% рост второго квартала текущего года, закрепили устойчивую тенденцию. Предполагаем, что в условиях низкой инфляции, Банк России продолжит снижать ключевую ставку. Ставки по автокредитам уже к концу текущего года могут быть ниже, что в итоге будет подогревать спрос населения на легковые и легкие коммерческие автомобили.

( Читать дальше )

Газпром нефть - по итогам 2017 г. дивиденд составит 11-12 руб./акция

- 11 августа 2017, 12:56

- |

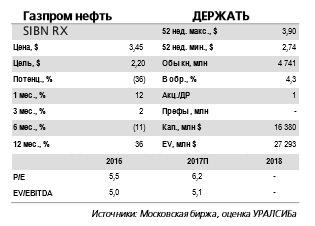

Рост EBITDA на 25% год к году и на 14% квартал к кварталу. Вчера Газпром нефть отчиталась по МСФО за 2 кв. 2017 г. Выручка до вычета акцизов и пошлин возросла на 17% год к году и 2% квартал к кварталу до 476 млрд руб. (8,32 млрд долл.), что на 3% выше рыночного прогноза. Показатель EBITDA (рассчитанный нами как OIBDA, то есть сумма операционной прибыли и амортизации) вырос на 25% год к году и на 14% квартал к кварталу до 106 млрд руб. (1,86 млрд долл.), оказавшись на 5% выше ожиданий рынка. В долларовом выражении EBITDA увеличилась на 44% год к году и на 18% квартал к кварталу. Рентабельность по EBITDA выросла на 1,3 п.п. год к году и на 2,5 п.п. квартал к кварталу до 22,4%. Чистая прибыль увеличилась на 1% год к году, но снизилась на 20% квартал к кварталу до 49,3 млрд руб. (0,86 млрд долл.).

дивиденд составит 11-12 руб./акция" title="Газпром нефть - по итогам 2017 г. дивиденд составит 11-12 руб./акция" />

дивиденд составит 11-12 руб./акция" title="Газпром нефть - по итогам 2017 г. дивиденд составит 11-12 руб./акция" />( Читать дальше )

Акции ММВБ, которых я планирую избегать в ближайшие 3-6 месяцев, кроме спекулятивных покупок.

- 10 августа 2017, 14:33

- |

1. Сбербанк, Татнефть и Газпром. Всем хороши по показателям, но с ними слишком хорошо работает теханализ. Можно покупать и продавать чисто по графикам и индикаторам. Ценой управляет кукл, отклика на фундамент и не видно. А Газпром и Татнефть еще и качеством менеджмента не отличаются.

2. Префы Ростелекома. Все, что в них есть, — это дивдоходность в примерно 10%. Рентабельность собственного капитала 2%, хотя P/B всего 0.2. Компания не подает признаков роста. С той же доходностью можно купить облигации Ростелекома, например, РостелБО-1 или Ростел 19. В телекомах МТС смотрится лучше во всем, кроме навеса предложения в случае проигрыша дела Системы.

3. Московская Биржа. Мультипликаторы посредственные, дивдоходность не выше среднего, отчетности с каждым кварталом всё хуже и хуже. Плюсов у компании два — она в России монополист и относительно международных рынков оценена дешево. Дивдоходность в процентах, правда, уступает префам Сбербанка, но у Сбербанка больше шансов на рост котировок.

( Читать дальше )

Инвестиционная стратегия. Обновление. Август 2017

- 08 августа 2017, 13:31

- |

- По итогам 2017 года российская экономика выйдет из рецессии, увеличившись на 1,5%, в ближайшие годы темпы роста останутся ниже исторических средних

- Инфляция ускорится к концу года до 4,8% из-за ослабления рубля, однако в долгосрочной перспективе будет ниже 6%, что приведёт к дальнейшему падению процентных ставок

- Мы ждем, что основным драйвером рынка акций станет снижение ставок, которое увеличит ценность денежных потоков компаний, и повысит оценку по мультипликаторам хотя бы до средних исторических уровней

- Среди отраслей мы видим перспективы роста у ориентированных на конечного потребителя секторов, которые должны выиграть от восстановления внутреннего спроса

Экономика и рынок акций

После двух лет роста почти на 30% ежегодно, индекс ММВБ показал худшее первое полугодие в 21 веке, снизившись в стоимости почти на 16%. Среди основных факторов коррекции мы отметим, во-первых, разочарование участников рынка политикой нового президента США в отношении России. В конце 2016 года многие иностранные инвесторы ожидали снятия или хотя бы ослабления санкций, делая ставку на рост российских активов, что привело к значительному росту стоимости в ноябре и декабре. Когда стало ясно, что геополитические риски в России не только не снизятся, но и даже вырастут, начался разворот рынка.

( Читать дальше )

Что происходит с трейдерскими счетами на момент отзыва лицензии у банка.

- 08 августа 2017, 08:29

- |

Нашел в сети.В связи с неясной ситуацией вокруг банка " Закрытие" и существованием крупного брокера в составке этого банка. многих инитересует, что происходит с счетами трейдеров открытых у этого брокера? Так как известно, средства на таких счетах не попадают под АСВ, несмотря на то, что принадлежат физическим лицам.

Среди читателей блога нашелся человек, который уже прошел через такую ситуацию у банка Пробизнесбанк прекративший свою деятельность 12 августа 2015 года в связи с отзывом лицензии ЦБ (за «высокорискованную политику, связанную с размещением денежных средств в низкокачественные активы» ) Под катом его рассказ о ситуации

На момент ввода временной администрации в ПроБизнеБанк я был на него достаточно плотно завязан (работал с ним около 10 лет) несколько счетов юр. Лиц, депозит, карта, брокерский счет, ИИС. О том что у собственников банка есть терки с ЦБ знал уже давно, поэтому свободные средства юр. Лиц вывел за ранее, личные средства сократил до страховой суммы, поэтому главная проблема была с брокерским счетом.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал