Избранное трейдера DanVi

Топ ошибок Баффетта

- 14 мая 2020, 10:15

- |

0:15 О чем говорил Баффетт на собрании акционеров

6:16 Портфель Баффетта 2020

8:37 Почему он крутой

10:02 Самая неудачная инвестиция… Berkshire?

15:17 Обменял 1,6% великолепной компании на завод обуви

19:40 Microsoft и Amazon

24:00 Баффет vs Илон Маск

27:43 В чем опасность нефтяных компаний

30:45 Kraft Heinz

32:50 В чем сила?

( Читать дальше )

- комментировать

- 387 | ★1

- Комментарии ( 1 )

Его называют Стив Джобс финансовых рынков

- 13 мая 2020, 16:56

- |

С первого раза книгу очень сложно охватить, это не художиственная книга хотя и присутствуют элементы интересных историй из жизни. Её нужно не просто прочитать, а проработать каждую главу.

Для себя подчеркнул очень много интересных моментов и идей:

— Интересоватся как люди чья точка зрения не совпадает с моей пришли к этому мнению.

-В моменты торговли когда переживаеш или сильно нервничаеш, можно снять стрес физичискими упражнениями (собрал дома штангу).

-Почеркнул мысль что все виликие люди были независимыми мыслителями.

-О том как важно мечтать и о том что мечта + реальность + целеустремленность = успех.

-Все в жизни подвержено эволюции, и для того чтобы идти в ногу со временем нужно развиватся.

-невозможно развиватся в какой-то сфере деятельности, если в разговоре с человеком тебя одалевае гордость что ты знаеш больше чем он, и по этому ты не можеш обьективно выслушать его точьку зрения.

( Читать дальше )

Bloomberg узнал о планах Центробанка напечатать 1,5 триллиона рублей

- 11 мая 2020, 15:46

- |

Регулятор намерен включить печатный станок, чтобы не вскрывать ФНБ

Центробанк планирует в мае ввести в банковскую систему 1,5 тлн рублей в виде долгосрочных репо — займ денежных средств под залог ценных бумаг. Об этом пишет Bloomberg.Издание отмечает, что этот механизм позволит Центробанку печатать рубли и тем самым не тратить деньги из Фонда национального благосостояния (ФНБ). По словам источников Bloomberg, эта мера позволит регулятору устранить брешь в бюджете, которую пробили рухнувшие цены на нефть. По их оценкам, государственная казна не досчиталась пятую часть от заложенной в бюджете суммы.

По словам бывшего замминистра финансов РФ Олега Вьюгина, планы ЦБ продиктованы боязнью главы государства вскрывать «кубышку».

«Тратить средства Фонда национального благосостояния президент очень боится, потому что ФНБ потратил — и ничего больше нет», — цитирует Вьюгина «Росбалт».

( Читать дальше )

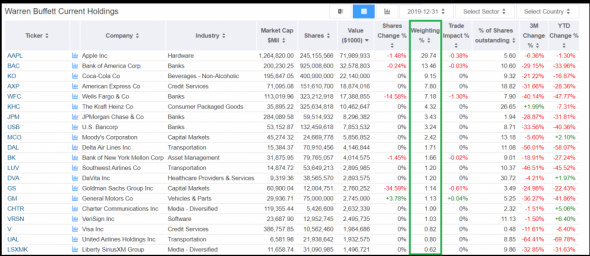

Портфель Баффета ч 2

- 08 мая 2020, 21:15

- |

Дисклеймер:

Не является индивидуальной инвестиционной рекомендаций.

Вы можете потерять Ваши деньги.

Ч. 1 тут:https://smart-lab.ru/blog/620170.php

Холдинг Баффета – более полная версия

Продолжение,

Все графики месячные

( Читать дальше )

Портфель Баффета ч1

- 08 мая 2020, 20:58

- |

Дисклеймер:

Не является индивидуальной инвестиционной рекомендаций.

Вы можете потерять Ваши деньги.

Сначала, справка:

Уоррен Баффетт — американский предприниматель, один из крупнейших и наиболее известных в мире инвесторов, состояние которого на сентябрь 2018 года оценивалось в 108,4 млрд долларов, а на 12 февраля 2019 года — в 84,9 млрд долларов, что делало его четвертым самым богатым человеком в мире.

И его знаменитый портфель

( Читать дальше )

Лучшие онлайн-университеты мира с бесплатным обучением

- 08 мая 2020, 19:38

- |

Ресурсы, позволяющие прослушивать и смотреть лекции онлайн, не потратив при этом ни рубля.

Еще 10–20 лет назад полноценное дистанционное обучение было практически невозможным. К счастью, в настоящее время благодаря этой системе получение полноценного образования практически по любому предмету не является проблемой, было бы желание. Онлайн-обучение по сравнению с классическим имеет ряд преимуществ: учеба в индивидуальном темпе, свобода, возможность восполнить пробелы лишь в определенной области, гибкость и доступность материалов. Более того, такое образование во многих случаях является бесплатным.

Coursera

Coursera запущена в апреле и уже преодолела отметку в 3 миллиона студентов. Сейчас включает более 200 курсов из 33 университетов. Если вы еще не слышали о Coursera — это стартап в сфере онлайн-образования, основанный профессорами Стенфордского университета, который позволяет пройти полный интерактивный курс университета, который преподается настоящим профессором в одной из лучших школ мира. Бесплатно.

( Читать дальше )

СПБ биржа красавчики!

- 07 мая 2020, 10:17

- |

16 апреля подал заявку, 8 мая начинаются торги.

С 8 мая добавляют 80 новых бумаг https://spbexchange.ru/ru/about/news.aspx?bid=25&news=20440

На данный момент уже 1080 бумаг торгуется, такими темпами скоро будут все акции США.

Пишите запросы на добавление бумаг https://anketolog.ru/s/324826/0dwLSmyB и биржа к вашей просьбе прислушается.

КуйбышевАзот - полный разбор компании + SWOT-анализ

- 06 мая 2020, 11:38

- |

Всем привет, Друзья. Неожиданно, под мой следующий разбор попала компания КуйбышевАзот. По просьбам подписчиков решил провести анализ низколиквидный, но интересной компании химического сектора. Сегодня посмотрим на финансовые показатели, структуру акционеров и дивидендную политику. Пристально приглядимся к перспективам и к влиянию кризиса и пандемии на бизнес.

Начнем по традиции с финансовых результатов за прошлый год. В этом нам поможет отчет компании по МСФО и удобный сервис оценки показателей FinanceMarker

Выручка от продаж продукции за 2019 год составила 57,4 млрд рублей, снизившись на 10% в рублях и на 12,9% в долларах. А вот себестоимость снижается куда меньшими темпами., что негативно для фин показателей. Общехозяйственные и административные расходы растут на 14,3% год к году, за счет затрат на оплату труда. В 2019 году компания отразила убыток от выбытия доли одного из предприятия в размере 2,2 млрд рублей. Вкупе с раскорреляции доходов и затрат компания снизила чистую прибыль до 2,5 млрд рублей, что на 66% ниже показателя 2018 года.

( Читать дальше )

Occidental Petroleum Co. – Убыток 1 кв 2019г: $2,013 млрд против прибыли $631 млн г/г

- 06 мая 2020, 08:32

- |

Occidental Petroleum Corporation

(NYSE: OXY)

$15.32 -0.20 (-1.29%)

MAY 05, 2020

www.oxy.com/investors/Services/Stock-Data-and-Charts/Pages/Stock-Quote.aspx

Occidental Petroleum Corporation

At January 31, 2020, there were 895,224,961 shares of Common Stock outstanding, par value $0.20 per share.

www.sec.gov/ix?doc=/Archives/edgar/data/797468/000079746820000004/oxy10k12-31x2019.htm

Капитализация на 05.05.2020г: $13,715 млрд

Общий долг на 31.12.2018г: $22,524 млрд

Общий долг на 31.12.2019г: $75,098 млрд

Общий долг на 31.03.2020г: $70,078 млрд

Выручка 2017г: $13,274 млрд

Выручка 1 кв 2018г: $3,825 млрд

Выручка 2018г: $18,934 млрд

Выручка 1 кв 2019г: $4,089 млрд

Выручка 2019г: $21,232 млрд

Выручка 1 кв 2020г: $6,451 млрд

Прибыль 1 кв 2017г: $117 млн

Прибыль 2017г: $1,090 млрд (+$221 млн – бонус TCJA)

Прибыль 2017г: $1,311 млрд

Прибыль 1 кв 2018г: $708 млн

Прибыль 2018г: $4,131 млрд

Прибыль 1 кв 2019г: $631 млн

Прибыль 6 мес 2019г: $1,266 млрд

Прибыль 9 мес 2019г: $529 млн

Убыток 2019г: $522 млн

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал