Избранное трейдера Дмитрий Гизатуллин

❗ Валютные риски фьючерсов на МосБирже

- 18 января 2026, 17:07

- |

Добрый день, друзья!

Перед прочтением данной статьи прошу принять участие в опросе: https://smart-lab.ru/blog/1254298.php

____________

Нередко приходится слышать, что тот или иной фьючерс не подвержен валютным рискам. Имеется в виду, что котировки базового актива не зависят от соотношения USD/RUB и поэтому финансовый результат от сделок с фьючерсом не зависит от колебаний курса рубля к доллару.

👉 Динамика курса USD/RUB может оказывать существенное влияние на финансовый результат по сделкам с фьючерсами. Так, рублевый фьючерс на золото (GL) в первой половине 2025 г. показал отрицательную динамику, в то время как цены на спотовое золото существенно росли. Причиной этого стало значительное укрепление рубля.

Считается, что защитой от валютных рисков обладают те фьючерсы, котировки базовых активов которых номинированы в долларах США (характерно для товарных фьючерсов) или в пунктах какого-либо индекса.

Действительно, цены на нефть и золото, котировки индекса S&P500 или биткойна никак не зависят от соотношения USD/RUB. Поэтому может показаться, что соответствующие фьючерсы, торгующиеся на МосБирже, защищены от валютных колебаний.

( Читать дальше )

- комментировать

- 6К | ★10

- Комментарии ( 54 )

Почему Леонид Федун продал долю в Лукойле, а Лукойл за 4 года (пока было можно) не продал иностранные активы

- 17 ноября 2025, 14:18

- |

У Лукойла было почти 4 года с начала СВО,

когда можно было продавать активы.

Почему не оценили риск и значительную часть активов не продавали ???

Если люди пролезли на топовые позиции в компании,

действительно ли они более профессиональны, чем их подчинённые ?

Леонид Федун во время продал свою долю в Лукойле.

По информации на сентябрь 2025 года,

Леонид Федун продал 12% акций «Лукойла».

За последние годы, доля Вагита Алекперова уменьшилась до 3%

А сам Лукойл не достаточно продал иностранной собственности,

не правильно оценил риск или осознанно действовал не в интересах акционеров

Возникает вопрос о качестве управления компанией Лукойл

А кем вообще Лукойл сейчас управляется?

Из 11 членов Совета Директоров,

3 иностранца вышли в марте 22г.,

Леонид Федун тогда же,

через год Алекперов на пенсию.

В 2022 году трагически погиб Равиль Маганов,

председатель совета директоров ЛУКОЙЛа,

Выпав из окна больницы в Москве.

В 2023 году скончался Владимир Некрасов, председатель совета директоров ЛУКОЙЛа после Маганова,

( Читать дальше )

Преимущества и недостатки нового алгоритма расчета доходностей облигаций Московской биржи

- 28 июня 2025, 07:13

- |

На Московской бирже давно назрела необходимость коррекции методики расчета доходности облигаций. Если по рублевым бумагам с фиксированными ставками купонов к погашению/оферте все в целом было корректно, то по флоатерам расчет фактически отсутствовал. И вот 23 июня долгожданное событие произошло – теперь расчеты идут по новым алгоритмам. Но насколько они корректны? Об этом выскажу свои соображения в данной статье.

Новость о новой методике расчета см. здесь: www.moex.com/n91300

Итак, 23.06.2025 Московская биржа представила новый алгоритм расчета доходностей. Разберем основные положения.

( Читать дальше )

Как cтартануть в алготрейдинге (без воды)

- 07 июня 2025, 22:54

- |

Давненько я не брал в руки шашек, не писала на Смарт Лаб.

Всем доброго вечера.

Четкая схема разработки торговой системы

анализируем рыночные аномалии, поведенческие паттерны, экономические теории, технические индикаторы (комбинации, дивергенции), статистические свойства (среднее реверсия, тренды, волатильность), макроэкономические данные, «подсмотренные» идеи (с последующей глубокой переработкой).

2. Сбор и предобработка данных. (очень важно!)

Уделите внимание качеству и актуальности данных, которые вы собираете.

3. Data Mining.ищем неочевидные, статистически значимые паттерны в исторических данных (цена, объем, ордербук, альтернативные данные).

4. Разработка и кодирование стратегии.алгоритмизируем правила входа/выхода, позиционирования (размер позиции).Языки: Python или Lua из визуальных платформ, TSLab например

5. Бэктестинг.Разные периоды. Обязательно должно быть строгое историческое тестирование на Out-of-Sample (OOS) данных. Т.е разрабатываете на одном периоде, стресс тест на другом (это тоже важно)

( Читать дальше )

Инфографика: сколько лет нужно держать акции, чтобы не платить налог на прирост капитала

- 27 марта 2024, 14:17

- |

Льгота для долгосрочного владения ценными бумагами (трехлетняя льгота) — это налоговый вычет в размере положительного финансового результата. Эта льгота позволяет не платить НДФЛ при соблюдении некоторых условий. Самое важное из них — владеть бумагами не менее чем 3 полных года с момента покупки 💸

Льгота распространяется на бумаги, допущенные в торговле на российском рынке: акции, облигации, биржевые ноты, паи открытых инвестиционных фондов с российской управляющей компанией. На закрытые ПИФы льгота не распространяется 🔤

Размер максимального налогового вычета определяется как число полных лет владения бумагой, умноженное на 3 млн руб 💰

Для ценных бумаг IT-компаний эта льгота сейчас действует от года владения 💻

#POSI #ASTR #HHRU #OZON #VKCO

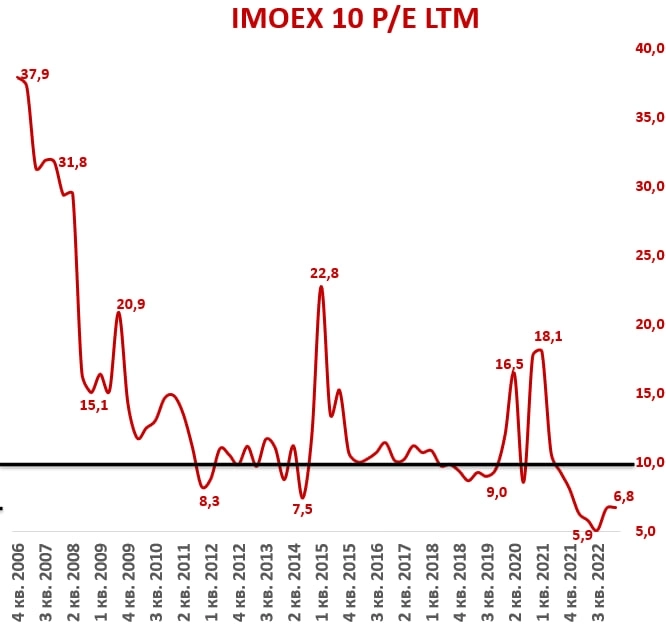

Фундаментальная оценка индекса IMOEX10. Стоит ли продавать акции?

- 19 июля 2023, 11:31

- |

Рынок продолжает расти, и наш доблестный индекс МосБиржи вот-вот дойдет до отметки в 3000 пунктов.

Есть ли потенциал для дальнейшего роста?

Для ответа на данный вопрос я сделал следующее:

1️⃣Взял 10 самых ликвидных компаний на нашем рынке (выкинув оттуда иностранные расписки) и дал равнозначный вес каждой компании.

Список компаний:

Сбербанк, Лукойл, Газпром, Новатэк, ГМК, Магнит, МТС, Полюс Золото, Татнефть, Роснефть.

2️⃣Открыл финансовые отчеты с 2007 года и посчитал мультипликаторы — P/E, EV/EBITDA и P/S, к слову, потратил несколько дней на сбор данных).

3️⃣Взял прогнозные показатели за 2023 год из стратегий брокеров (ссылка — t.me/invest_fynbos/283 ) и посчитал форвардные мультипликаторы.

4️⃣Далее посмотрел, как рынок исторически оценивал наши акции и сделал выводы.

Что получилось?

Мультипликатор P/E 23 = 6,8х против исторически среднего уровня в 10х.

Мультипликатор EV/EBITDA 23 = 4,7х против исторически среднего уровня в 6х.

( Читать дальше )

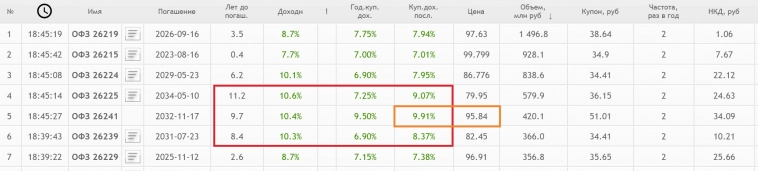

Длинные рассуждения о еще более длинных облигациях и толстом денежном потоке. ОФЗ vs ВТБСУБT*.

- 26 марта 2023, 15:56

- |

ликвидности, то можно выделить группу из трех одновременно и длинных и относительно ликвидных облигаций:

Самая доходная из них — ОФЗ 26225, имеет доходность в 10.6% к погашению. Так же она торгуется сильно

ниже номинала сейчас. Давайте сравним ее с ОФЗ 26241, с доходностью 10.4%, но бОльшим купоном и как следствие

бОльшей ценой. Она торгуется по 95,84%.

Если считать без накопленного купона, то на 100к можно купить:

1) 100000 ÷ 799,5 = 125,09 облигаций 26225 и получать (125 * 36.15 * 0.87 / 6) = 655,218р в месяц чистыми.

2) 100000 ÷ 958,4 = 104,34 облигаций 26241 и получать (104 * 51.01 * 0.87 / 6) = 769,23р в месяц чистыми.

С точки зрения того, какой вариант сделает наш денежный поток толще — вариант 2 подойдёт чуточку лучше.

Но есть ли варианты поинтересней? Потыкаем палочкой в банковские субординированные облигации!

ВТБ, как известно, в декабре приостановил выплаты по части субордов, но не по всем. Так же суборды есть у Сбера (и у всяких других банков, которые я рассматривать не хочу). На скрине 2 одних из самых популярных не бессрочных субордов ВТБ/Сбера:

( Читать дальше )

Корреляция биткоина с индексами S&P500, NASDAQ, Russell 2000 и другими инструментами. Индикатор корреляции

- 20 февраля 2023, 15:19

- |

В этой статье оценю с каким инструментом биткоин коррелирует больше всего, использовать для этого буду простой индикатор в tradingview, на базе функции корреляции.

Используемые в коде встроенные функции и переменные

request.security() — встроенная функция, запрашивает данные другого инструмента и / или интервала.

ta.correlation() — встроенная функция. Коэффициент корреляции. Описывает степень, на которую две серии стремятся отклониться от своих ta.sma значений

Справочно:

Коэффициент корреляции (КК) используется в статистике для измерения корреляции между двумя данными. На языке трейдеров, данные представляют собой данные акции или любого другого финансового инструмента. Корреляцией между двумя финансовыми инструментами, говоря простыми словами, называют уровень зависимости между ними. Корреляции измеряется на шкале от 1 до -1. Чем ближе к 1 находится коэффициент корреляции, тем выше положительная корреляция между двумя инструментами. Это означает, что инструменты будут двигаться вверх или вниз параллельно. Чем ближе к -1 находится коэффициент корреляции, тем сильнее два выбранных инструмента будут двигаться в противоположных направлениях. Если коэффициент имеет значение 0, то между этими инструментами корреляции нет вовсе.

( Читать дальше )

Три года пишу лонгриды на VC, Habr, Pikabu и Smart-lab: рассказываю, что я понял об этих сообществах

- 01 декабря 2022, 08:44

- |

Привет, меня зовут Павел Комаровский, и я графоман. Я люблю складывать буковки в слова так, чтобы с моей точки зрения получалось интересно и смешно.

В этой статье я сначала расскажу о том, зачем публиковать свои тексты на крупных площадках вроде VC или Habr (а не в уютном личном бложике на WordPress), а потом поделюсь своими наблюдениями об особенностях сложившихся комьюнити на каждом из ресурсов. Поехали!

Зачем вообще вот это всё?!

В апреле 2018 года я запустил свой блог RationalAnswer. Это был чистой воды хобби-проект: мне не нравилось, как и о чем пишут большинство русскоязычных инвестблогеров, так что я захотел стать одним из немногих источников разумной информации по теме – без всяких там торговых сигналов, прогнозов валютных курсов, и прочей финансовой порнографии.

( Читать дальше )

Временные технические меры: приостановка расчета стоимости чистых активов по 8-ми фондам

- 03 марта 2022, 13:37

- |

На сайте Мосбиржи опубликована информация о временной приостановке торгов некоторыми фондами FinEx. Но инвесторам не стоит переживать на этот счет. Объясняем, что произошло.

Что произошло?

FinEx Funds ICAV уведомил инвесторов о том, что с 1 марта 2022 года по фондам с тикерами FXMM, FXTB, FXTP, FXIP временно не будет рассчитываться NAV (стоимость чистых активов, Net Asset Value), а по фондам с тикерами FXRU, FXRB, FXFA, FXRD — со 2 марта 2022. Информация была раскрыта должным образом, на соответствующих биржах, с уведомлением регулятора. Мы ожидаем, что в скором времени расчет вновь возобновится.

Расчет NAV по остальным фондам продолжится без проблем?

Да, на текущий момент расчеты FXUS, FXCN, FXEM, FXRE, FXRL, FXES, FXIT, FXIM, FXBC, FXDE, FXDM, FXKZ, FXGD, FXWO, FXRW происходят в стандартном режиме.

С чем связана пауза в расчетах?

Это технический момент, продиктованный временной невозможностью произвести корректный бухгалтерский учет активов фондов, имеющих рублевый класс акций. Такая невозможность связана с фрагментацией рынка USDRUB и отсутствием ликвидности в рублевых свопах, которые используются для функционирования рублевых классов акций фондов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал