Избранное трейдера Николай

Пример направленной опционной торговли на реальных сделках.

- 29 августа 2018, 14:31

- |

Коллеги, доброго дня. Хочу продемонстрировать, как работают опционные стратегии при ловле направленных многодневных среднесрочных движений. Материал скорее для тех, кто начинает изучать мир опционов и еще не понимает, зачем оно вообще надо и с чем его едят.

Изначально озвучу свое мнение по вопросу спекулятивных стратегий в трейдинге – на рынке не существует возможностей более прибыльной торговли, чем ловля хороших направленных движений с большим плечом. Такая стратегия торговли позволяет реально за несколько дней увеличивать счета в разы, но так же и мгновенно сливать в минуса при отсутствии вменяемого риск-менеджмента либо форс-мажорных ситуаций, технических либо вариантов прихода «черных лебедей». Модель направленной плечевой торговли трейдеров на линейном рынке – это попытка входа большим объемом с большой плечевой составляющей с выставлением стоп-лосса. Проблемы такой торговли тоже известны – это постоянные выносы стопов, даже если общее направление движения правильно угадано, с последующим движение рынка в нужную сторону, заходом/выносом и т.д. Я сам несколько лет занимался линейной торговлей (Саше Резвякову большой искренний привет, спасибо за науку!), посему знаком с данной тематикой и сопутствующими проблемами довольно хорошо, особенно на сегодняшних рынках.

( Читать дальше )

- комментировать

- 7.4К | ★100

- Комментарии ( 51 )

5 лучших инвестиций Баффета и его ошибки.

- 29 августа 2018, 13:39

- |

1. GEICO (1951)

В 20 лет Баффет учился в колумбийской школе бизнеса и был учеником Бенджамина Грэма.

Баффет встретил Лоримера Дэвидсона-будущего генерального директора GEICO. Дэвидсон провел четыре часа, разговаривая с ним.

«Он ответил на мои вопросы, научил меня страховому бизнесу и объяснил мне конкурентное преимущество, которое имеет GEICO. Тот день изменил мою жизнь.»

В следующею неделю Баффет вложил 65% своего небольшого состояния в $ 20,000 в GEICO, и деньги, которые он заработал от сделки, обеспечили прочную основу для будущего состояния Баффета.

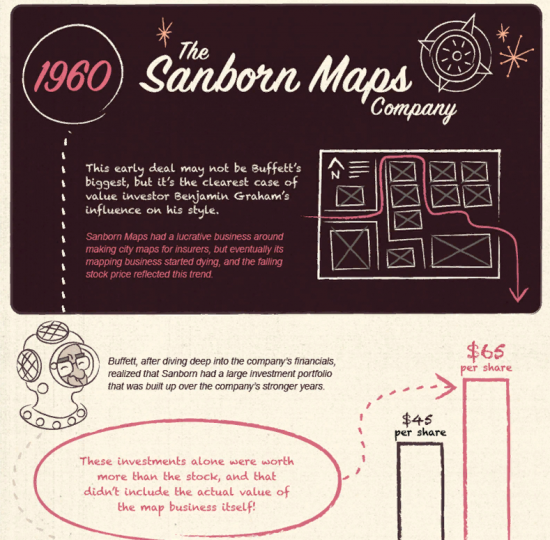

2. Sanborn Maps (1960)

( Читать дальше )

Баффет о богатстве.

- 29 августа 2018, 11:22

- |

Я понял что я богат когда у меня было 10000 долларов. Я всегда знал что буду богат. В 1958 году я попросил отца убрать меня из завещания, так как я знал, что все равно буду богатым. Я позволил моим двум сестрам разделить все наследство.

Бьюсь об заклад, мы все живем примерно одинаково. Мы едим примерно одно и то же и спим примерно так же. Большинство из нас ездит на машине в течение 10 лет. Деньги не делают меня каким-то другим. Я буду смотреть Суперкубок на большом экране телевизора, так же как и вы. Мы живем одной жизнью. У меня есть две роскоши: я могу делать то, что я хочу делать каждый день, и я могу путешествовать намного быстрее, чем вы.

Вы должны делать то, что вам нравится, получаете ли вы за это деньги или нет. Делай то, что любишь. Знайте, что деньги придут. Я путешествую на дальние расстояния комфортней чем вы. У меня самолет получше. Но это единственное, что я делаю не так как вы.

Я не знал свою зарплату, когда пошел работать на Грэма, пока не получил ее в первый раз. Делай то, что любишь и даже не думай о деньгах. Я ездил на Octopus Пола Аллена (яхта стоимостью 400 миллионов долларов), но не хочу такую для себя. Нужен экипаж из 60 человек. Они могут воровать, спать друг с другом и т.д. Профессиональные спортивные команды-это хлопоты, особенно когда у вас столько денег, сколько у меня. Болельщики будут жаловаться, что вы не тратите достаточно, когда команда проигрывает.

( Читать дальше )

Дефолт 98-ого: тогда vs сегодня

- 23 августа 2018, 18:57

- |

Pavel Karepin: Mind Your Cash

Здравствуйте,

К 20-летнему юбилею дефолта России я собрал информацию и решил сравнить ситуацию 1997-1998 года с текушей и оценить вероятность её повторения. Я стараюсь быть максимально объективным, но говоря о вещах текуших и будущих некоторая субъективность неизбежна.

ТОГДА:

Политическая борьба между правительством Ельцина и Думой (котроллируемой коммунистами) привела к систематичеки дефицитному бюджету, который отказались финансировать за счёт эмиссии, и финансировали за счёт внешних заимствований и кредитов международных организаций (в частности МВФ). Для создания благоприятных условий для внешнего заимствования и привлечения максимального числа инсотранных инвесторов (а на самом деле спекулянтов) был необходим стабильный курс рубля.

Для этого велась политика «валютного коридора» — удержания курса рубля к доллару в узких рамках путём валютных интервенций. Т.е. курс был нерыночным и его поддержание стоило больших средств для ЦБ. Тем не менее внешние заимствования делались по вполне рыночным высоким ставкам, соответствующим рискам долга страны на тот момент. Наблюдалось противоречие между рыночным финансированием извне и жёсткой монетарной политикой внутри. Естественно это привлеко и горячий капитал желавший нажиться на такой уникальной для спекулянтов ситуации. В 1997-1998 годах даже самые короткие облигации с погашением через несколько дней давали высокую доходность.

( Читать дальше )

Дефолт 1998 года своими глазами

- 17 августа 2018, 08:07

- |

Если читать об этом сейчас, одной из предпосылок называют азиатский кризис. Однако, в реальности, на него мало кто обращал внимание, российский рынок рос вплоть до резкого падения Доу 27 октября 1997 г. на 554 пункта (с 7715 до 7161, 7,18%). Именно это событие можно считать первым триггером. Вместе с ним упала и нефть, за которой, к слову, мало кто следил. Утром следующего дня укатали и российскую фонду.

Если читать об этом сейчас, одной из предпосылок называют азиатский кризис. Однако, в реальности, на него мало кто обращал внимание, российский рынок рос вплоть до резкого падения Доу 27 октября 1997 г. на 554 пункта (с 7715 до 7161, 7,18%). Именно это событие можно считать первым триггером. Вместе с ним упала и нефть, за которой, к слову, мало кто следил. Утром следующего дня укатали и российскую фонду.В то время основные спекуляции шли на фьючерсных биржах МЦФБ и РБ (бывшая РТСБ). Обе биржи умудрились как-то хитро нахимичить, отменив утренние сделки и закрыв торги. Когда ситуация на американском фондовом рынке стала востанавливаться, а случилось это очень быстро, торги возобновили. Так мы узнали, в какую сторону играло руководство обеих бирж через свои расчётные фирмы. При этом, в отличии от ситуации на американском фондовом рынке, нефть восстанавливаться не собиралась и продолжала снижение, правда, повторю, даже из трейдеров за ней тогда мало кто следил.

( Читать дальше )

Самые большие компании в истории

- 06 августа 2018, 15:45

- |

Круто ли это? Конечно. Это тыща миллиардов долларов.

Но в истории были компании и покруче! Да и сейчас есть — вроде как арабская Saudi Aramco стоит несколько триллионов, но точно никто не знает — она государственная и не торгуется. Десять лет назад китайская PetroChina впервые в истории фондового рынка хитанула триллион, но быстро сдулась и сейчас стоит около 200 миллиардов (3-4 газпромчика).

Многие считают (и я так думал), что самая большая компания в истории — это рокфеллеровская Стандард Ойл. Да, в 1900 году она на нынешние деньги стоила порядка триллиона, а если собрать раздробленные судом части монополии на текущий момент, то Рокфеллер был бы богаче Безоса, Баффета и Гейтса вместе взятых.

Но и это ещё не всё! Компании Миссисипи и Южных Морей совместно тянули аж на 11 триллионов долларов (6.5 и 4.5 трлн) на пике пузыря в 1720 году.

Но самый жир — это, братцы, Голландская Ост-Индская компания. Торговала она пряностями из Южной Азии и в 1637 году на пике тюльпанной лихорадки достигла размера аж в 8 триллионов долларов. Это как 20 крупнейших компаний мира сегодня.

( Читать дальше )

Опционная стратегия от 10% в месяц

- 05 августа 2018, 15:51

- |

Смысл стратегии: продать ближайшие колы вне денег и ближайшие путы вне денег ближайших опционов на следующий день после экспирации(к примеру если ртс=143, то надо продавать 145 колы и 140 путы). При пробое 145 — закрывать путы и покупать фьючерс ртс, при пробое 140 — откупать колы и шортить фьючерс ртс. Если цена возвращается в коридор 140-145 то на границе закрывать фьючерс. При идеальном раскладе(в том случае если середине октября будет между 140-145) потенциальная доходность до 40% в месяц. Знакомый товарищ говорит, что на такой стратегии делает в среднем около 10% в месяц.

Как сделать так, чтобы всегда везло

- 05 августа 2018, 15:32

- |

Как сделать так, чтобы всегда везло

Хочу Вас познакомить с 6 факторами удачи, которые могут быстро изменить Вашу жизнь.

1 фактор удачи: Ясность

Ясность означает, что вы точно знаете, что именно вы хотите. Ясность – 80% удачи и самый главный фактор везения. Все успешные люди совершенно ясно представляют себе, ЧТО они хотят и что им нужно СДЕЛАТЬ, чтобы ПОЛУЧИТЬ желаемое.

Неуспешный, невезучий человек, как правило, имеет довольно размытое представление, о том, что он хочет от жизни.

Одно из самых простых упражнений, которое Вы можете сделать, чтобы Вам начало везти – это просто взять лист бумаги и написать список из 10 целей, которые хотите достичь в течение 12 месяцев. Согласитесь, это действительно ОЧЕНЬ простое упражнение!

Однако, только 10% населения делают это. Поразительно, но именно эти 10% сегодня получают все блага, о которых другие только мечтают.

2 фактор удачи: Деятельность

( Читать дальше )

Статистика и случай

- 05 августа 2018, 01:03

- |

постоянно пренебрегал правилами безопасности.

Во время воздушных тревог он никогда не спускался в бомбоубежище.

На вопросы математик объяснял, что в Москве 7 млн. человек,

и что вероятность попадания бомбы именно на него очень незначительная.

И вот однажды математик с бледным и испуганным видом

спускается в бомбоубежище.

У него спрашивают:

— Профессор, что вы здесь делаете? Вы ведь говорили про вероятность?

— Да, говорил. Но в Москве 7 млн. человек и один слон.

И вот вчера бомба попала именно в слона.

"Купи и сиди" в будущий кризис не сработает

- 04 августа 2018, 12:54

- |

40 последних лет ставки снижались. Акции росли

До 1980 года ФРС повышала ставки

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал