Избранное трейдера Александр Котляренко

Я прошёл эпицентр кризиса 2008 от звонка до звонка и вот что я вам посоветую

- 25 марта 2020, 15:14

- |

Если может быть кто не в курсе, в 2008 году я работал сквозным ведущим в программе «Рынки» на телеканале РБК-ТВ, а также торговал каждый день фьючерс на индекс РТС. Месяцами напролет я каждый день анализировал тонны информации и выкладывал их в свой ЖЖ, можете посмотреть пример тут:

https://dr-mart.livejournal.com/2008/09/17/

Тогда я заработал небольшие деньги, но не заработал и 1/100 от того, сколько возможностей давал рынок.

Про те времена бывалые трейдеры спустя время говорили так: эх, время было такое — палку в монитор воткни, она начнет зарабатывать.

Если бы я мог вернуться назад, что бы я посоветовал сам себе?

👉не трать время на чтение новостей и составление обзоров. Это тебе никак не поможет ВООБЩЕ

👉самые умные люди, профи своего дела, приходили десятками в эфир РБК и все несли полную чушь, никто не смог анализируя информацию что-либо адекватно спрогнозировать на средний срок

👉торгуй тренд с коротким стопом: то есть входишь в направлении тренда с короткими рисками и тянешь прибыльную позу в направлении тренда

👉лучше сделки ты сделаешь после откатов от основного тренда и на возвращении к тренду

👉покупай акции вдолгую тогда, когда рынок будет тотально разрушен и на рынке не останется ни одного покупателя кроме тебя

👉не переноси длинные позиции через ночь

👉когда рынок будет близок к разрушению, не переноси короткие позиции через ночь

👉лучше всего сосредоточиться на 1-2 самых ликвидных и волатильных инструментах. Этого хватит сполна

Понял братиш? Так что не трать свое время на круглосуточное чтение новостей, лучше бери в руки трендовую пушечку, изучай историю и быстро настраивай ее на текущий рынок.

- комментировать

- 16.6К | ★58

- Комментарии ( 115 )

Как я пережил кризис 1929 года!

- 25 марта 2020, 13:14

- |

В то время я думал падение еще немного потерпим и начнем отскакивать вверх, отличная возможность купить дешевле.

Как же я заблуждался кто бы знал.

Но падение 2020 это катастрофа, медицинская катастрофа, которая быстро переросла в величайший экономический кризис этого поколения.

Не надо сравнивать падение 2020 с кризисом 2008 года. Спад такой крутой и быстрый, что я не могу сравнить его с 2008, 2000 или даже 1987 годами.

Это скорее повторение кризиса 1929-1932 годов, вот о нем я хочу вам рассказать.

Горы мусора которые мы оставляли после каждого торгового дня.

Допустим, мы выберемся из этой ситуации, и шок можно будет свести к минимуму, и вирус исчезнет, и мы получим своего рода восстановление. Каковы долгосрочные последствия того, что самая долговая мировая экономика когда либо добавляла еще больше долгов?

Вы действительно думаете, что пакет стимулирующих мер вернет все эти рабочие места в одночасье?

( Читать дальше )

Реакция французов на российскую помощь Италии . Комментарии.

- 22 марта 2020, 20:25

- |

Почитайте что пишут французы на эту тему.

www.lefigaro.fr/international/l-armee-russe-va-envoyer-de-l-aide-en-italie-20200322

www.lefigaro.fr/international/la-republique-tcheque-a-soustrait-680-000-masques-et-respirateurs-destines-a-l-italie-20200322

В двух словах.

Где ваша Европа? Где солидарность? Помогает Россия, Китай и Куба прислала врачей. США нас кинули. Не Европа а позор. Французы в тихом шоке)))

Вот ваша Европа)))) Ха ха приятного чтения)))

— Невероятно! Россия подает пример. Как прекрасна европейская солидарность!

— Спасибо Россия !

— Для чего тогда нужен ЕС ?

— Китай, Россия, Куба пришли на помощь Италии. Франция тоже должна смиренно попросить помощи у этих щедрых стран.

— Европа, Европа, которая учит весь мир, как ему жить, не в состоянии установить и обеспечить соблюдение строгих правил сдерживания пандемии. Пригороды, как и прежде (наркотрафик и группировка), развивающиеся страны помогают итальянцам ( Россия, Куба, Китай… )

( Читать дальше )

КАК ЛЕГКО НАГНУТЬ САУДИТОВ.(субботнее)

- 22 марта 2020, 00:56

- |

Я 25 лет в Российском бизнесе.

Лежу на диване и рассуждаю.

Вот европейские нефтетрейдеры объявили бойкот российской нефти. так?

Типа будем покупать арабскую.

Отлично.

Но у нас в Европу нефтепровод «Дружба»', две жилы, 3млн бочек в сутки.

При разнице в цене 10 долл за бочку, потери/доход 30млн долл в день.

А арабам 2 супертанкера в день нужно разгрузить. Туда сюда сходить минимум 30 дней или 60 танкеров в обороте.

Суточный фрахт супертанкера стоячий стоит около 7000долл, или на 60 шт всего 420тыс долларов в день.

Решение очевидно.

Зафрахтовать эти 60 танкеров и в стойло, тогда хер что арабы поставят в Европу.

Цена взлетит минимум на 10 баксов.

Потери около 500тыс, доход +30млн в день.

Все плюс минус лапоть, но идея понятна.

В войну все варианты хороши.

Так, немного позитивчика на выходные.

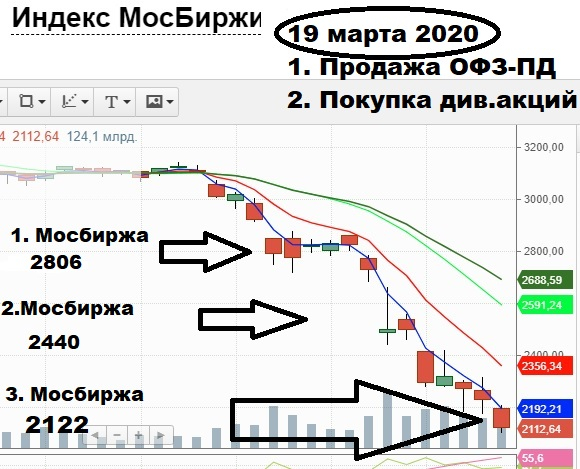

❤ На пенсию в 65(60). Третья "планка" в мой 8 кризис. Чтобы купить дешевый актив, приходится продавать ОФЗ-ПД. Третья планка нарисовалась очень быстро, через 6 дней, после второй.

- 19 марта 2020, 04:28

- |

Кризис идет и цветет! Я на фондовом рынке РФ с 1992 г., времен ваучерной приватизации. На рынке недвижимости Уфы с августа 1993 года.

На бирже (ММВБ, Мосбиржа) с 2006 г. Поэтому пережил падения фондового рынка РФ: 1998, 2009, 2010, 2011, 2014, 2017, 2018.

Теперь 2020 г.

smart-lab.ru/profile/Elshet1969/

Я пишу по 2 причинам на смарт-лабе

1. Причина самая важная, поступление дивидендов. Статью всегда пишу после получения дивидендов.

2. В кризис приходится покупать чаще, чем 1 раз в месяц (после перечисления с ЗП 3 тыр.). Срабатывает моя «планка». Об этом ниже.

smart-lab.ru/blog/602462.php

Лирическое отступление.

Дивидендные акции — ваша безусловная частная собственность.

Их у вас никто не отнимет, вы их можете продать, психология рулит!

В отличие от недвижимости, при владении акциями вы не несете издержек (налог на имущество, ЖКХ и др.).

Есть одна проблема, чтобы купить дешево акции — нужны деньги. Но эту проблему каждый решает самостоятельно.

Я через зарплату (риэлтор), экономию собственных средств, а также продажи из портфеля облигаций ОФЗ-ПД.

Также стал преподавать риэлторам Уфы курс как «Создать и управлять собственным Пенсионным фондом „Кубышка“.

Деньги небольшие, но мне приятно, что мое хобби стало давать монетизацию.

( Читать дальше )

Как я встречаю кризис 2020. У пенсионеров все хорошо

- 18 марта 2020, 22:07

- |

На Смартлабике сейчас истерика.

Прошу понять.

Последнее время задергали вопросами. Попробую описать что делаю и буду делать я. Не претендую на истину в последней инстанции. Никого не призываю действовать также. Возможно, что моя тактика неверная. Ваши деньги — ваши проблемы.

Мой прошлый опыт

Я своими глазами наблюдал уже два кризиса. 2008 и 2014-ый.

В 2008 году я оказался просто не готов к обвалу. Только начал осваивать инвестирование. Сбережения были ничтожно малы. Помню как сидел с друзьями в кафе и говорил им, что новые кризисы буду обязательно встречать с горой кеша. Следующая “остановка” через 10 лет.

( Читать дальше )

- комментировать

- 13.2К |

- Комментарии ( 0 )

"Война" только начинается

- 18 марта 2020, 00:22

- |

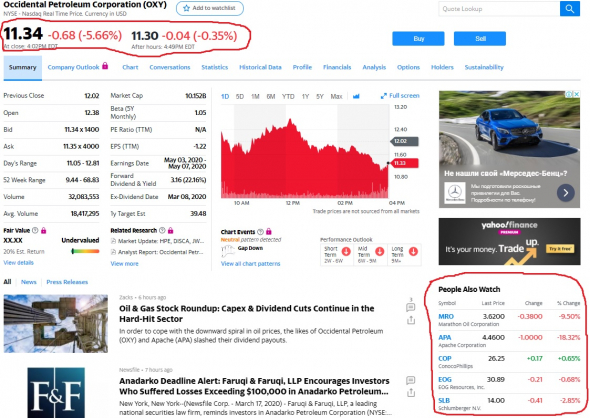

Что это значит? А то что вирус лишь предлог для начала «войны» за сужающийся спрос на нефть. А все «войны» заканчиваются «призом» победителям в виде «территорий» и «контрибуциями». В нашем случае — это захват рынков сбыта нефти в странах импортерах.

Со временем этот кризис назовут «сланцевым» по аналогии с «доткомами» и «ипотечным». Что это значит? Это значит, что не стоит рассчитывать на цены на нефть выше 40$ до тех пор, пока не последует череда банкротств сланцевых компаний со переходом наиболее «живой» их части в руки таких компаний, как Коноко, Шеврон и(или) Эксон. Пока этого не произойдет и о новых максимумах фондовых рынков можно забыть, любые отскоки — это повод либо продать «ненужное» на росте, либо встать в шорт после прохождения локального максимума, либо встать в лонг в самом начале роста от минимумов чисто спекулятивно. Рубль, понятное дело, будет находится в режиме «американских горок» а-ля 2015-2016. Ну а когда эта череда банкроств пойдет и вокруг будет «все пропало!», вот тогда и надо смотреть на долгосрочные покупки именно наших акций, в первую очередь нефтегаза, которому уже никакие американские санкции будут не страшны, потому что «нефтедоллар» либо исчезнет, как класс, либо возродится через ОПЕК++, где будут договариваться о сокращении добычи Россия, Саудовская Аравия и США (последняя в лице нефтяных гигантов, перечисленных выше). А может и Сауди Арамко лучше купить тогда, если риал к тому времени будет отвязан от доллара: у саудитов в этом случае шансов на бОльшие территории лучше. Бразилию и Нигерию не советую, а казахская нефть давно в китайских руках, туда не пустят. Сроки до банкротств? Если смотреть «по старому, по олдскульному», то октябрь 2020-март 2021, но мир ускоряется, так что все может произойти быстрее.

( Читать дальше )

Почему не будет Сбербанка по 15 и Газпрома по 80

- 17 марта 2020, 18:59

- |

Хорошо помню как гонял 100 бумаг Норникеля с 5 плечом.

Доходило до того, что дивы когда попадали (неожиданно) на счет, можно сравнить с тем, когда впереди идущий человек потерял купюру в 50 рублей. не более того.

Сейчас все иначе. Нет плечей. И скорее всего их не будет. Физики поумнели и никто не набирает на заемные. Если берут, то только на свои и еще оставляют кэш. Все стали такими щирыми, считают проценты, заглядывают в отчеты, не хотят платить за ведение маржинального счета!!!, это даже не то чтобы %% платить за кредитные деньги.

А следовательно, не на ком ехать вниз.

Да, возможно, еще будем ниже, но все под большим сомнением — ибо дивиденды.

Итак Сбербанк ниже 150 р — очень вряд ли

Объяснение:

50 % — Государство

46% — частные пенс фонды США, Норвегии и пр.

1% — наши олигархи

и всего фрифлоат процента 3

Из этих трех процентов наверное 80% — это на пенсионных счетах граждан ( у меня 2600 шт)

( Читать дальше )

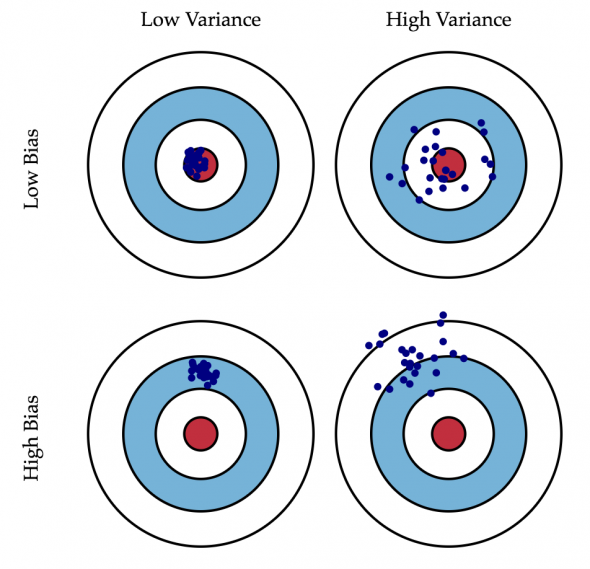

Точность и кучность волатильности (GARCH)

- 15 марта 2020, 01:15

- |

Игра в угадайку — она как стрельба: можно угадывать точно, а можно угадывать кучно.

Иллюстрация. 1 и 2 столбец — кучная и не-кучная угадайка, 1 и 2 строка — точная и не-точная угадайка.

Аналогично и с угадыванием волатильности.

Лучше, конечно, вообще не угадывать волатильность, лучше её предсказывать, а ещё лучше — измерять или просто знать. Поэтому, мы будем волатильность не угадывать, а измерять, чтобы наш арбитраж, который мы собираемся над ней совершить, выглядел бы соответственно. А измерять волатильность мы будем в предположении Блэка-Шоулза о лог-нормальном распределении приращений цены актива-подложки, и потому будем пользоваться специально припасёнными математиками для этого случая инструментами: среднеквадратичным отклонением — СКО. Но измерять волатильность мы будем тоже не просто так — не просто в лоб по СКО, а GARCH методом, предполагающим, что чем дольше мы измеряем нечто, тем точнее у нас это получается. Мы же не просто измеряем всё-таки, а делаем это весьма интеллектуально!

( Читать дальше )

112 тезисов из книги The Disciplined Trader - Mark Douglas

- 14 марта 2020, 21:00

- |

Если в двух словах, то данная книга вне конкуренции в вопросах психологии трейдинга.

1. Составляющие торгового успеха — это на 80% психология трейдера и лишь на 20% — его методика, будь то фундаментальный анализ или технический.

2. Настоящий пробный камень — практика, активная торговля в жестких условиях. Поэтому приступайте к делу без спешки. Задумывайтесь над каждой сделкой.

3. Кто не жалеет времени на раздумья и тренировки, тот, скорее всего, преуспеет и, конечно, уцелеет.

4. В отличие от любой другой социальной среды рынок во многом таков, что требует от желающего преуспеть на нем очень жестко держать себя в руках и почти целиком полагаться на себя.

5. Нужно овладеть искусством гибкого мышления — научитесь смотреть на ситуацию под другим углом: нельзя ли достичь желаемого иначе, а не только так, как задумано.

6. Рынок — это среда, которая дает полную свободу проявить себя при безграничных возможностях и безграничном риске.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал