Избранное трейдера Dendro

Самое ненавистное ралли. Самый любимый рынок за всю историю.

- 15 августа 2016, 14:05

- |

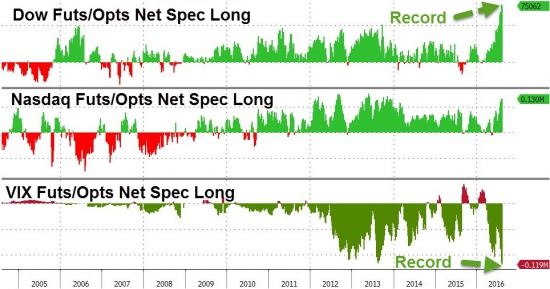

Спекулятивное бычье позиционирование нарастало всю прошлую неделю. Короткие позиции по VIX и длинные позиции по индексу Dow находятся на исторических вершинах. Длинные позиции по индексу Nasdaq также рвутся вверх.

Более того, как указывает Goldman Sachs, рекордный объем сделок с колл-опционами на индекс S&P 500 после британского референдума указывает на беспрецедентное повышательное давление. Фактически, пять из десяти дней за всю историю с самыми большими объемами сделок с колл-опционами на индекс S&P 500 имели место после Brexit… “Мы считаем, что многие инвесторы “заглянули” в рынок во время ралли на нем. Они купили коллы, тем самым взяв рынок в аренду, вместо того, чтобы владеть им.”

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 41 )

Торг уместен.

- 15 августа 2016, 11:02

- |

Члены ОПЕК «как бы» предполагают, что Саудовская Аравия готова фактически поддерживать движение на стабилизацию цен на нефть. Под стабилизацией подразумевается устойчивый рост цен. Саудовскую Аравию не устраивает текущий уровень цен и ей выгоден уровень выше 50$. Последовательно увеличивающаяся задолженность и сокращение резервов заставили изменить взгляды и подходы саудитов к добыче. Они начали активно торговаться.

Производство нефти странами ОПЕК было на исторически высоком уровне, составившем 33.11 mbpd в июле. Это — самый высокий уровень добычи с 2008. На таких уровнях не сложно было бы фактически заморозить добычу нефти, чтобы дать время рынку для восстановления баланса и роста спроса. Рост цен на нефть выше 50$ повысил бы значение организации и уровень доверия к тому, что организация имеет возможности и способна регулировать нефтяные цены.

Повторю, саудиты в июле достигли максимума добычи нефти в 10.67 mbpd. По мнениям нефтяных аналитиков, это уровень, близкий к максимальному и технологически возможному. Этот факт тоже говорит за выгодность замораживания добычи саудитами, которые пользовались рыночным преимуществом достаточно долго. Если Саудовская Аравия близка к максимально возможному уровню добычи, то совсем иначе дело обстоит в Иране и Ираке, которые могут поставить на рынок нефти больше, чем они сейчас производят. Этим странам замораживание добычи не выгодно, и они готовы к возвращению себе утерянной доли рынка. На данный момент заявления Саудовской Аравии о своей готовности заморозить добычу ничего не существенного меняют. Цены зависят от готовности Ирана и Ирака заморозить добычу. Идет борьба словесных заявлений, спекуляция словами. Сейчас поднять цены на нефть достаточно просто: нужно Ирану согласиться на замораживание. Но что-то мне говорит, что эта простота кажущаяся. Согласие на замораживание — это отказ от возврата себе доли нефтяного рынка, который забрала себе Саудовская Аравия. Если Ирану выгодно качать нефть по $40, наращивая добычу и забирая себе долю рынка, то так и будет. Эта партия выгодна Ирану и Ираку. Но на этом поле спекуляции словами продолжатся и неопределенность будет поддерживать цены на нефть. Но будь я на месте Ирана, я бы ни за что не согласилась на замораживание добычи. Увеличенная доля на рынке при условии потенциальных возможностей увеличения добычи — это явное преимущество Ирана и я не представляю себе, кто бы от этого отказался в обмен на кратковременное повышение нефтяных цен. Пока в условиях вербальных спекуляций члены ОПЕК срочно изменили ожидания дальнейшего снижения цен на нефть ниже 40$ после Дня труда. Как хорошо болтовня оживляет цены на нефть! В любом случае, до конца сентября риторически может сохраняться неопределенность и участники торга будут стараться «педалировать» тему заморозки добычи. Как часто бывает, в этот период может случиться ценовой провал.

Это одна сторона рынка нефти — добыча. Другая сторона — спрос. Спрос на сырую нефть по технологической цепочке отражает спрос на продукты переработки. Если продуктов переработки много и спрос на них удовлетворен, а хранить эти продукты становится не выгодно, то цены на нефть снижаются на основании фундаментальных факторов. Вся эта активная риторика о замораживании начата своевременно, так как цены на нефть пошли стремительно падать на фоне растущих запасов нефти в США, роста производства и запасов бензина, снижения цены на бензин и тихой активной работы китайских нефтяных «чайников» — частных независимых переработчиков нефти. Их доля пока не большая, однако, работа эта приводит к изменению соотношения импорта/экспорта нефти и продуктов переработки внутри Китая. «Чайники» имеют право импортировать нефть частным порядком и используют поставки нефти из Ирана. Работа «чайников» за год привела к росту производства бензина, что позволило Китаю весной-летом текущего года уменьшить импорт продуктов нефтепереработки и повысить экспорт в сезон, когда обычно Китай ввозил бензин.

( Читать дальше )

Опыт трейдера и его ФИЛОСОФИЯ 12 (Почему я люблю трейдинг?)

- 14 августа 2016, 11:43

- |

«1. Покупайте акции ( ММВБ дивидендные).

2. Продавайте акции только с прибылью (покупай дешевле — продавай дороже).

3. Получайте дивиденды (смотри п.1).

4. Пока ты в позиции: нет ни +, ни -, есть только — ТЫ В ПОЗИЦИИ (есть + и — , НО ТЫ В ПОЗИЦИИ).

5. Покупайте только на свои (пониженные риски).

6. Покупайте минимум 5-10 эмитентов (с опытом можно и сократить до 2).

7. Сохраняйте небольшой НЗ в кэше.» (поможет только при соблюдении п.8 для усреднения или снижения средней)

( Читать дальше )

Анализируем общеизвестное или о "форекс-брокерах"

- 11 августа 2016, 13:50

- |

На рынке форекс идет обмен валют — дилинг. Объемы сделок по дилингу от $1 млн. Дилер дает возможность своим клиентам косвенно участвовать в своих сделках по дилингу. Но их игра идет только с цифрами — с курсом валют или ценами на металлы, нефть… Но это не реальные сделки за комиссию, это игра со спредами. Если брокер зарабатывает на комиссиях и не имеет интереса в цене сделки, то форекс-дилер имеет интерес в цене и он не имеет интереса в том, чтобы его клиент зарабатывал, так как этот заработок идет их кармана дилера.

( Читать дальше )

Как создать торгового робота и не потерять время

- 09 августа 2016, 16:14

- |

Торговля на финансовых рынках сопряжена с множеством рисков, в числе которых самый главный — это риск совершить ошибку при принятии торгового решения. Мечта каждого трейдера – поставить вместо себя торгового робота, автомат, который всегда в отличной форме, не знает усталости и не подвержен людским слабостям: страху, жадности и нетерпению.

Каждый новичок, приходя на рынок, надеется заполучить или создать четкую и строгую торговую систему, которую можно переложить на язык алгоритмов, и полностью избавиться от рутинной работы. Возможно ли это?

Наличие торговой системы является необходимым условием для торговли, и эта система, конечно, должна быть прибыльной. Когда новичок приходит на рынок, на него буквально обрушивается лавина информации, в которой не так-то просто разобраться. И на помощь здесь приходят книги и форумы трейдеров.

К сожалению, не все авторы книг являются успешными трейдерами, и не все успешные трейдеры являются авторами книг. Многие специализированные ресурсы создаются только для заработка их хозяевами, ведь торговать на свои деньги гораздо сложнее, чем выпускать прогнозы и обучать торговым системам.

( Читать дальше )

По рынку.

- 09 августа 2016, 15:26

- |

Несмотря на летнее затишье и пониженные объёмы торгов, продолжается эйфория практически на всех мировых фондовых рынках. Германский фондовый индекс DAX практически достиг годовых максимумов. Его рост с минимума, зафиксированного в феврале, составил уже ровно 20%. При этом сводный фондовый индекс азиатского региона MSCI Asia Pacific во вторник сумел обновить максимум за год. А что касается американских биржевых индексов, то они упорно продолжают штурмовать всё новые исторические максимы, хотя темпы прироста там уже давно минимальные. Интересная закономерность, несмотря на рост американских индексов, более половины акций в последние недели и месяцы показывают отрицательную динамику. Индексам помогают расти лишь несколько тяжеловесов. Количество сделок по слиянию и поглощению продолжает стремительно падать, ибо мало кто хочет покупать акции по текущим высоким ценам.

Стоит отметить, что постепенно подходит к концу сезон отчётности американских компаний. Более 90% компаний из списка S&P500 уже опубликовали корпоративную отчетность за второй квартал. Итоговый результат опять не утешительный. Хоть прибыли и оказались лучше ожиданий, но они вновь сократились на 3.5%, и сокращение идет уже пятый квартал подряд, чего не случалось с первой волны суперкризиса. Коэффициент P/E сейчас близок к максимумам за много лет, но пузырь продолжают надувать. Американские индексы еле-еле ползут вверх только за счёт шортистов и байбеков, а вот фонды в акции предпочитают не лезть, объём свободного кеша у них по-прежнему максимальный с 2001 года.

( Читать дальше )

Предлагаю уникальный флэшмоб в отношении Ванюты (vanutar)!!!

- 09 августа 2016, 13:38

- |

smart-lab.ru/blog/343418.php

«Его все знают. Ценят и ненавидят. Еще бы! В свое время он здорово прошелся по костям всем околорыночникам, тем самым заслужив авторитет. Но многих сразу напрягло, что товарищ буквально через пару недель начал продавать свои уроки другим. «Как так?»- спрашивала публика! Вроде Дартаньяном представлялся, а тут начинает нам свое «втулять»! Дело в общем мутное. Ни в чем его не обвиняю, поскольку особо не наблюдаю за ним.»

итак, с каких-то херов меня обвинили в том, что я ПРОДАЮ УРОКИ.

Ребята, я 10 лет в активном интрадее. Я прошел через многое, и огромные заработки, и огромные потери. У меня большой опыт, я даю регулярные и бесплатные вью по рынку. НО.

Ни одного вебинара или семинара в жизни не проводил. Ни копейки никто мне не заплатил за обучение. Про околорыночников писал только в разрезе их гавнопиара, когда используются заведомо нечестные приемы и методы, чтобы заполучить лоха в сети.

( Читать дальше )

Интервью с главным трейдером по акциям "Ренессанс Капитал" Алексеем Бачуриным

- 09 августа 2016, 10:50

- |

Продолжаем вас знакомить с интересными собеседниками в рамках проекта «Биржевые люди». В серии интервью с профессиональными и частными трейдерами, инвесторами, менеджерами мы пытаемся показать наиболее интересные грани биржевого рынка. В этот раз гостем проекта стал главный трейдер по акциям одной из ведущих инвестиционных компаний России «Ренессанс Капитал» Алексей Бачурин. Представляем на ваш суд ПОЛНУЮ версию интервью.

Алексей Бачурин

— Как вы пришли в такую достаточно редкую профессию для России — «трейдер»?

— Думаю, в нашей стране, наверное, человек 10 в моей профессии (Ред. — смеется). Слово «трейдер» оно используется двояко: на интернет-форумах «трейдерами» себя называют люди, которые просто «колбасят» на брокерских счетах. На самом деле, это просто «игроки», «гэмблеры». Трейдер — это серьезная профессия. Примерно такая же, как юрист, менеджер по персоналу и т.д.

( Читать дальше )

Предлагаю вашему вниманию, набор для опционщиков

- 08 августа 2016, 15:52

- |

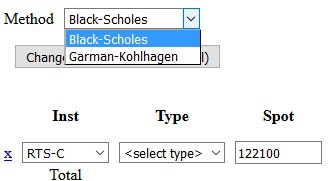

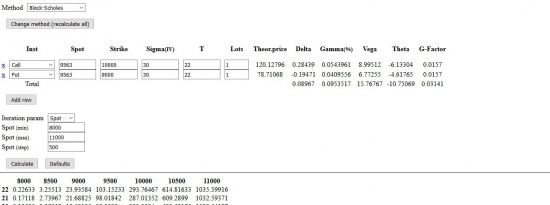

функционал заключается в

- построении профиля позиции. жми сюды

- опционый калькулятор.сюды

В данный момент бета версия (работа самих моделей точная)

Построение на истории. Если есть какие-то предложения дополнения пишите)

Тем кому тема понравится, и захочет участвовать использовать. откроется дополнительный функционал бесплатно и навсегда.

В ПЛАНАХ АМЕРИКАНСКИЕ ОПЦИОНЫ ВНЕДРИТЬ

( Читать дальше )

Интервью с трейдером Дейвом Лондри (Dave Landry) «Торгуем по тренду»

- 08 августа 2016, 14:49

- |

Дэвид Лондри активно торгует на рынке с начала 1990-х. Он является автором книг «Дейв Лондри о свинговой торговле», «10 лучших свинговых моделей и стратегий от Дейва Лондри» и «Руководство для дилетантов по торговле акциями». Его книги переведены на корейский, русский, итальянский, французский, японский и китайский языки. Он принимал участие в телепередачах, писал статьи по техническому анализу для Stocks & Commodities, Active Trader, Currency Trader, Traders Journal-Singapore и TRADERS’. Начиная с 1997 года, в интернете ежедневно публикуются его комментарии по технической торговле. Он выступал на национальных и международных конференциях по торговле. Имеет степень бакалавра в области технических наук и МВА. С 1995 по 2009 годы работал сертифицированным консультантом по торговле на товарных рынках. Является членом правления Американской ассоциации профессиональных технических аналитиков.

Дэвид Лондри активно торгует на рынке с начала 1990-х. Он является автором книг «Дейв Лондри о свинговой торговле», «10 лучших свинговых моделей и стратегий от Дейва Лондри» и «Руководство для дилетантов по торговле акциями». Его книги переведены на корейский, русский, итальянский, французский, японский и китайский языки. Он принимал участие в телепередачах, писал статьи по техническому анализу для Stocks & Commodities, Active Trader, Currency Trader, Traders Journal-Singapore и TRADERS’. Начиная с 1997 года, в интернете ежедневно публикуются его комментарии по технической торговле. Он выступал на национальных и международных конференциях по торговле. Имеет степень бакалавра в области технических наук и МВА. С 1995 по 2009 годы работал сертифицированным консультантом по торговле на товарных рынках. Является членом правления Американской ассоциации профессиональных технических аналитиков.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал