SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера siva

Wikipedia как индикатор падения рынков

- 11 мая 2013, 18:50

- |

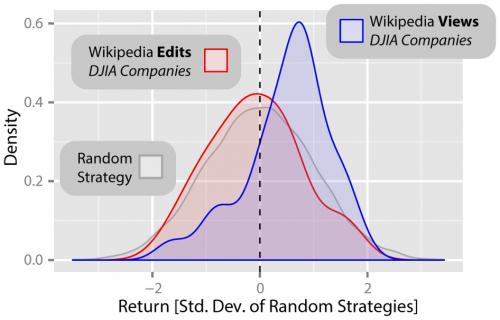

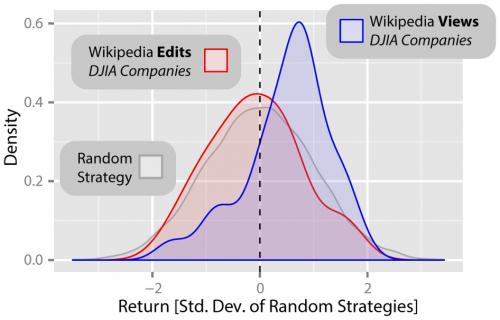

Интересное исследование провели ученые под руководством Сьюзи Моат из Warwick Business School. Согласно выводам данной работы, статистика по посещениям страниц на Википедии может служить предвестником падения рынков. Стратегия, построенная на этих наблюдениях показывает доходность 140%.

Исторический анализ показывает, что перед падением рынков, страницы, связанные с финансами, просматриваются большим количеством человек, чем обычно. Википедиа предоставляет статистику по посещению страниц и правкам здесь http://stats.grok.se/ru/latest/%D0%97%D0%B0%D0%B3%D0%BB%D0%B0%D0%B2%D0%BD%D0%B0%D1%8F_%D1%81%D1%82%D1%80%D0%B0%D0%BD%D0%B8%D1%86%D0%B0# .

Ученые проанализировали 30 компаний DJ и заметили увеличение посещений этих страниц перед значимыми обвалами. Простая стратегия, построеная на наблюдениях за статистикой этих страниц принесла 141% доходности. Стратегия мониторинга 285 страниц связанных с финансами, рынком капитала и макроэкономикой принесла 297%.

Как видно по графику, значение имеют только просмотры страниц (синяя линия), а не правки.

Подобную закономерность объясняют следующим образом — люди более обеспокоены тем, как не потерять деньги, нежели как их заработать, и перед тем, как принять серьезное решение о покупке/продаже, инвесторы начинают искать информацию в онлайне.

Таким образом, данная статистика может являться прединдикатором грядущих коллективных действий — таких, как решение о продажах рынка по более низком ценам.

Переведено мной на основании источника: http://phys.org/news/2013-05-wikipedia-early-stock.html#jCp

Исторический анализ показывает, что перед падением рынков, страницы, связанные с финансами, просматриваются большим количеством человек, чем обычно. Википедиа предоставляет статистику по посещению страниц и правкам здесь http://stats.grok.se/ru/latest/%D0%97%D0%B0%D0%B3%D0%BB%D0%B0%D0%B2%D0%BD%D0%B0%D1%8F_%D1%81%D1%82%D1%80%D0%B0%D0%BD%D0%B8%D1%86%D0%B0# .

Ученые проанализировали 30 компаний DJ и заметили увеличение посещений этих страниц перед значимыми обвалами. Простая стратегия, построеная на наблюдениях за статистикой этих страниц принесла 141% доходности. Стратегия мониторинга 285 страниц связанных с финансами, рынком капитала и макроэкономикой принесла 297%.

Как видно по графику, значение имеют только просмотры страниц (синяя линия), а не правки.

Подобную закономерность объясняют следующим образом — люди более обеспокоены тем, как не потерять деньги, нежели как их заработать, и перед тем, как принять серьезное решение о покупке/продаже, инвесторы начинают искать информацию в онлайне.

Таким образом, данная статистика может являться прединдикатором грядущих коллективных действий — таких, как решение о продажах рынка по более низком ценам.

Переведено мной на основании источника: http://phys.org/news/2013-05-wikipedia-early-stock.html#jCp

- комментировать

- 30 | ★18

- Комментарии ( 39 )

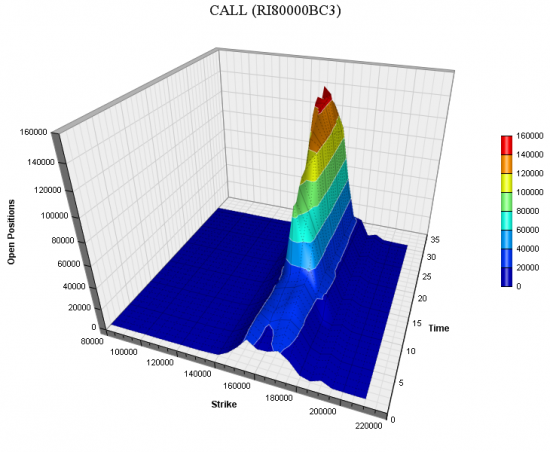

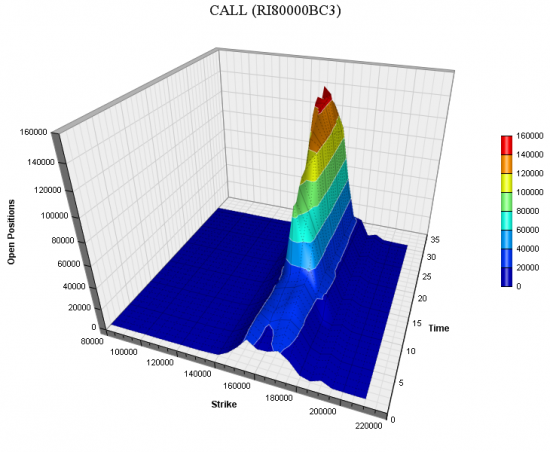

Анализ опционов, графики

- 08 мая 2013, 16:58

- |

На сайте PredictFX.ru можно поюзать вот такие вот графички для анализаторов опционов:

( Читать дальше )

( Читать дальше )

Пол Кругман "Выход из Кризиса есть!" (книга)

- 07 мая 2013, 14:49

- |

Рецензия на книгу «Выход из кризиса есть!» — Пол Кругман (Скачать)

Ссылку на эту книгу я обнаружил в майском Форбсе (№5 2013). Во время чтения книга вызывала у меня противоречивые чувства. Местами казалось, что Кругман неудовлетворенный завистник, обиженный на этот мир, использует книгу для ведения спора со своими оппонентами по экономическим вопросам. Иногда казалось, что это попсовая беллетристика и ничего принципиально нового по сравнению с «Возвращением Великой Депрессии» (предыдущая книга Кругмана про кризис) в ней нет.

Тем не менее, по итогам чтения остался доволен:) Можно сказать, в какой-то степени книга повлияла на мое экономическое мировоззрение.

Какие положительные моменты в книге?

- расширяет экономический кругозор (несмотря на то, что я прочел уже немало книг про кризисы)

- раскрывает место кейнсианства в экономической науке и его роль в борьбе с экономическими кризисами

- убедительно доказывает пользу проактивной бюджетной политики во время кризиса, а также разносит в пух и прах идеи бюджетной экономии

- рассказано, как можно бесболезненно снизить госдолг США

- рассказано, почему QE на конвертируется в инфляцию и т.п. и т.д.

- познакомился с трудом Бернанке Экономика Счастья, о чем написал целый пост

( Читать дальше )

SynAdapter - стройте и торгуйте любые спреды и корзины он-лайн

- 07 мая 2013, 14:17

- |

Приветствую всех!

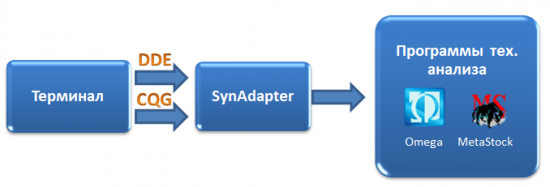

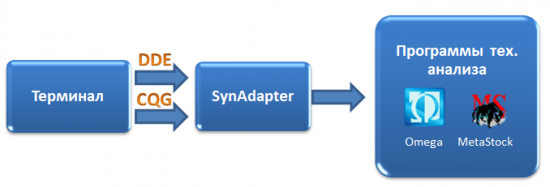

Представляю новую программу SynAdapter (адаптер синтетик) — невероятно удобная и простая в использовании программа, имеющая широкий спектр функций работы как с историческими данными, так и в режиме реального времени. Пограмма, получая котировки по отдельным инструментам, строит в реальном времени любые спреды и корзины бумаг (синтетические инструменты) и выводит получившийся ценовой ряд в популярные программы технического анализа (Omega Research, Multicharts, WealthLab, Metastock).

Поставщиком данных для программы SynAdapter может быть:

Программный продукт позволяет формировать корзины инструментов (в том числе и спреды) и в режиме реального времени отслеживать их стоимость.

( Читать дальше )

Представляю новую программу SynAdapter (адаптер синтетик) — невероятно удобная и простая в использовании программа, имеющая широкий спектр функций работы как с историческими данными, так и в режиме реального времени. Пограмма, получая котировки по отдельным инструментам, строит в реальном времени любые спреды и корзины бумаг (синтетические инструменты) и выводит получившийся ценовой ряд в популярные программы технического анализа (Omega Research, Multicharts, WealthLab, Metastock).

Поставщиком данных для программы SynAdapter может быть:

- любой терминал, поддерживающий вывод по DDE (Dynamic Data Exchange), в том числе QUIK, MetaTrader и другие);

- терминал CQG Trader;

- любой источник ODBC c таблицей тиковых данных (добаляется по запросу);

- текстовый файл с тиковыми либо минутными данными для конвертации в программы теханализа.

Программный продукт позволяет формировать корзины инструментов (в том числе и спреды) и в режиме реального времени отслеживать их стоимость.

( Читать дальше )

Анализ результатов торговли методом Монте-Карло и опасность недокапитализации

- 06 мая 2013, 18:32

- |

Тут на днях некие участники смарт-лаба с удивлением обнаружили, что даже наличие торговой системы с положительным матожиданием не гарантирует получения прибыли и даже иногда приводит к потере счета. Впали в депрессию...

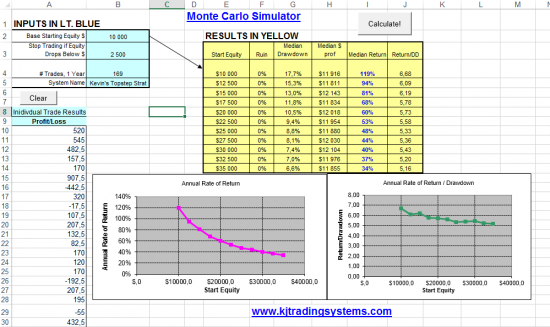

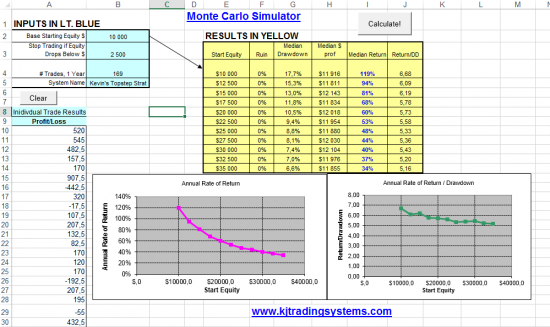

Что самое интересное — это правда. Но основная причина, кторая приводит к сливу депозита — это недокапитализация трейдера, или, проще говоря — недостаток бабла. Сколько людям не говорят, что $2K это недостаточно для торговли мини контрактами на CME, только микро — но не верят. Как нельзя с 15Круб торговать фьючем РТС — не верят. В результате — слитые счета и вера в кукла. А сколько достаточно? Можно рассчитать с помощью файла excel, который моделирует методом Монте-Карло вероятные результаты вашей торговли за один год. Файл лежит тут: yadi.sk/d/YlYHyHil4ay0W

В ячейке B2 (Base Starting Equity $) вводите размер капитала, которым Вы располагаете для торговли.

( Читать дальше )

Что самое интересное — это правда. Но основная причина, кторая приводит к сливу депозита — это недокапитализация трейдера, или, проще говоря — недостаток бабла. Сколько людям не говорят, что $2K это недостаточно для торговли мини контрактами на CME, только микро — но не верят. Как нельзя с 15Круб торговать фьючем РТС — не верят. В результате — слитые счета и вера в кукла. А сколько достаточно? Можно рассчитать с помощью файла excel, который моделирует методом Монте-Карло вероятные результаты вашей торговли за один год. Файл лежит тут: yadi.sk/d/YlYHyHil4ay0W

В ячейке B2 (Base Starting Equity $) вводите размер капитала, которым Вы располагаете для торговли.

( Читать дальше )

Закат гаснущего солнца

- 04 мая 2013, 19:18

- |

Прочитал серию постов про Японию – очень хорошо всё описано, но изначально я бы сделал акцент на демографии. В первой части рекомендуют литературу. Лучшей книги про Японию, про традиции её бизнеса, сопоставление его ведение на Западе и в Японии, и проблемы самой Японии, чем “Saving The Sun”, Gillian Tett в руках не держал.

Что такое Абеномика – это политика социальной репрессии, а если кто-то скажет Вам, что это политика восстановления, то есть на эту тему анекдот. Уходящий Сиракава передает Куроде три письма: «Вскрывай по очереди, когда будет плохо!» В первом — «Обещай!», во втором — «Вали все на дефляцию!», в третьем — «Пиши три письма!»

Посмотрел годовые отчёты по топ японским корпорациям и не увидел, что Net Profit margin в Японии высокий – он самый низкий по диф. регионам, и самый низкий показатель продаж. Единственное, что объясняет хоть какую-то стабильность этих корпораций – бурный рост развивающихся рынков, которые дают возможность диверсифицировать выручку, но не более.

( Читать дальше )

Что такое Абеномика – это политика социальной репрессии, а если кто-то скажет Вам, что это политика восстановления, то есть на эту тему анекдот. Уходящий Сиракава передает Куроде три письма: «Вскрывай по очереди, когда будет плохо!» В первом — «Обещай!», во втором — «Вали все на дефляцию!», в третьем — «Пиши три письма!»

Посмотрел годовые отчёты по топ японским корпорациям и не увидел, что Net Profit margin в Японии высокий – он самый низкий по диф. регионам, и самый низкий показатель продаж. Единственное, что объясняет хоть какую-то стабильность этих корпораций – бурный рост развивающихся рынков, которые дают возможность диверсифицировать выручку, но не более.

( Читать дальше )

О Японии (часть 3, завершающая)

- 03 мая 2013, 14:25

- |

Когда процентные ставки находятся около нуля долгое время, валютый курс становится, по сути, единственным инструментом изменения монетарных условий. В этом отношении Банк Японии делает абсолютно правильные вещи, расширяя свой баланс и обесценивая валюту. Как минимум, более слабая валюта даст:

— инфлирует цены импорта;

— стимулирует экспорт;

— увеличивает уровень корпоративных прибылей.

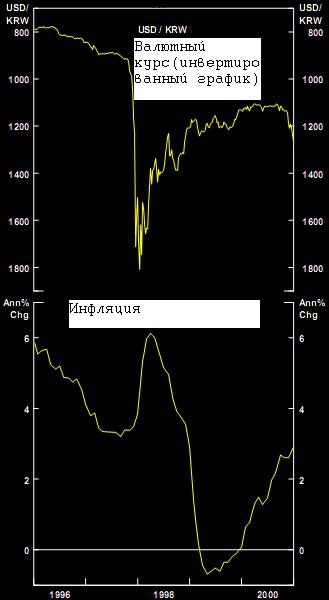

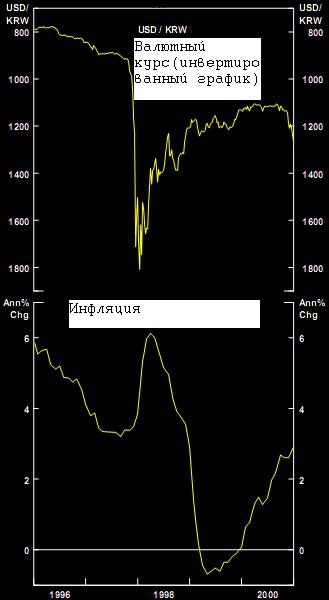

Здесь хотел бы обратить внимание еще на одну сложность. Существует множество примеров, когда девальвация национальной валюты приводила лишь только к единовременному скачку инфляции, после чего снова начинали возобладать дефляционные тенденции. Азиатский кризис конца 1990-х – хороший пример этого. Инфляция в Корее подскочила на 6% после более чем 50% девальвации воны, но затем весь 1999 год дефляция снова доминировала в экономике (см. график).

Конечно, условия в Японии сейчас отличаются от тех, что были в азиатских странах во время кризиса. Но главное на что хотелось бы обратить внимание – после того как Банк Японии начал свои программы, он не может больше позволить себе остановиться и прекратить рефляционную политику – крайне важен длительный период слабости валюты, чтобы изменить траекторию экономики, находящейся в дефляции.

( Читать дальше )

— инфлирует цены импорта;

— стимулирует экспорт;

— увеличивает уровень корпоративных прибылей.

Здесь хотел бы обратить внимание еще на одну сложность. Существует множество примеров, когда девальвация национальной валюты приводила лишь только к единовременному скачку инфляции, после чего снова начинали возобладать дефляционные тенденции. Азиатский кризис конца 1990-х – хороший пример этого. Инфляция в Корее подскочила на 6% после более чем 50% девальвации воны, но затем весь 1999 год дефляция снова доминировала в экономике (см. график).

Конечно, условия в Японии сейчас отличаются от тех, что были в азиатских странах во время кризиса. Но главное на что хотелось бы обратить внимание – после того как Банк Японии начал свои программы, он не может больше позволить себе остановиться и прекратить рефляционную политику – крайне важен длительный период слабости валюты, чтобы изменить траекторию экономики, находящейся в дефляции.

( Читать дальше )

В поисках «альфы»: предварительный список-2013. 3 мая 2013.

- 03 мая 2013, 13:48

- |

Вот и прошел сезон отчетности российских компаний за 2012 год, — все компании, чьи акции входят в индекс ММВБ (сейчас их 50 акций 45 компаний) отчитались до 30 апреля 2013 года (прогресс есть – раньше Газпром мог себе позволить до июня тянуть с отчетом МСФО). У всех компаний отчетность по стандартам МСФО или ОПБУ США, кроме одной – ОАО «Корпорация ВСМПО-АВИСМА» только РСБУ (перестала давать отчет МСФО с 2010 года, одним словом гос.контора, правда, сейчас её передали или продали менеджменту). Даже Суругутнефтегаз отчитался по МСФО, правда, особых сенсаций это не принесло. Нужно кому-то купить 2% УК, чтобы запросить список акционеров, но даже это не принесет особой информации – узнаете список оффшоров и трастов, но и там могут быть лишь одни «зиц-председатели».

Я уже сейчас проанализировал все эти компании на предмет включения их в свой портфель. Есть предварительный список, но еще, нет полной и точной информации по дивидендам, и не прошли ГОСА, утверждающие их, так что, к концу июня окончательно определюсь со списком, кто-то может еще добавится (если рынок «присядет»), или наоборот вылететь из списка. В спешке нет необходимости…

Вот эти компании:

( Читать дальше )

Друзья задачка от Брейли и Майерса. БИЗНЕС-КЕЙС

- 03 мая 2013, 12:47

- |

По совету одного из участников smar-lab начал читать книгу «Принципы корпоративных финансов» и там предлагается несколько задач повышенной сложности для того, чтобы потренировать и напрячь мозги, в общем и Вам предлагаю заняться этим полезным делом (заодно и мне помочь в ряде случаев их решить):

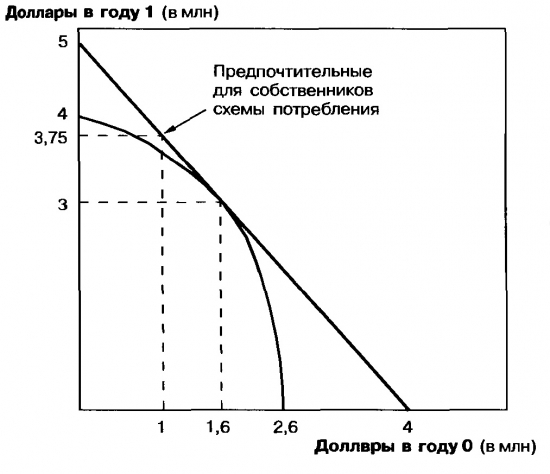

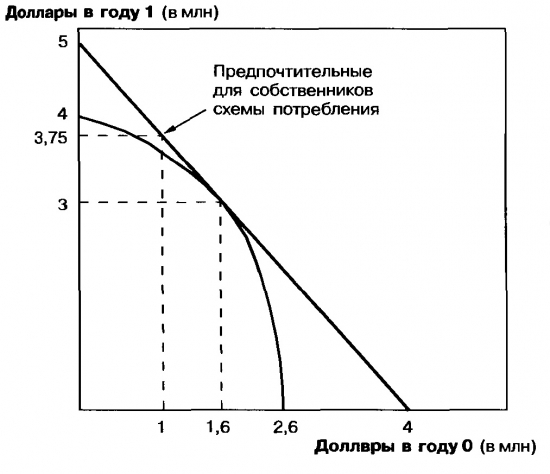

На рисунке наклонная прямая представляет возможности для инвестирования на рынке капитала, а кривая - возможности инвестирования в материальные активы (машины и оборудование)

В настоящее время активом компании являются денежные средства в размере 2,6 млн. Теперь вопросы:

1. Какова процентаная ставка

2. Сколько компании следует инвестировать в оборудование

3. Сколько будут стоить инвестиции в соедующем году

( Читать дальше )

На рисунке наклонная прямая представляет возможности для инвестирования на рынке капитала, а кривая - возможности инвестирования в материальные активы (машины и оборудование)

В настоящее время активом компании являются денежные средства в размере 2,6 млн. Теперь вопросы:

1. Какова процентаная ставка

2. Сколько компании следует инвестировать в оборудование

3. Сколько будут стоить инвестиции в соедующем году

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал