Избранное трейдера Antonov

Голландский регулятор случайно раскрыл "шорты" Сороса

- 26 января 2017, 16:35

- |

Голландский регулятор случайно опубликовал детали сотен сделок, которые были осуществлены международными хедж-фондами, включая ставки против голландских банков, сделанные Джорджем Соросом и загадочного фонда Medallion компании Renaissance Technologies. По ошибке AFM, голландского регулятора, были опубликованы «шорты» хедж-фондов с 2012 года. Данные были опубликованы на сайте регулятора, после этого информация была быстро удалена. После финансового кризиса европейские правила обязывают хедж-фонды раскрывать свои короткие позиции регуляторам. Но только информация о позициях объемом более 0,5% от общего количества акций в обращении той компании, против которой делается ставка, становятся публичной.

Вместо этого регулятор опубликовал информацию обо всех коротких позициях, о которых сообщалось с момента вступления нового правила в силу — информация об этих сделках стала публично доступной. Представитель AFM заявил, что это было сделано по ошибке и информация была удалена. Хедж-фонды негодовали :) Один из менеджеров сказал: «Когда банк или хедж-фонд совершает ошибку, то его штрафуют. А кто будет штрафовать регулятора?»

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 5 )

За гранью Темной стороны Луны. Про FOREX и другие Рынки! [Из личного Опыта]

- 26 января 2017, 13:57

- |

Информация получена, исходя из опыта работы в брокерской компании.

В период с 2008 по 2010 год, я работал в Брокерской компании рынка #FOREX, одна из моих функции была заниматься Риск менеджментом.

Риск менеджер, это такой сотрудник, который принимает решение, каких клиентов перекрывать (выводить на внешний рынок), а каких оставить внутри сервера компании. в распоряжении Риск менеджера находится программное обеспечение, которое помогает в этом. Показывает трейдеров, которые торгуют с положительным мат.ожиданием (это малая часть из всех трейдеров, именно их и перекрывают. Самых опытных из них (ТОП) перекрывают большим объемом и на этом зарабатывает контора).

Тех кто торгуют с отрицательным мат.ожиданием оставляют на сервере, это подавляющая часть трейдеров, их слив депозита, это прямая прибыль компании.

Но не в этом суть. Работая в этой должности я видел все сделки клиентов компании, они отображались на мониторе. И я заметил одну закономерность, абсолютно разные трейдеры (большинство из них) они при этом географически удалены и не общаются между собой, в один и тот же промежуток времени делали одну и ту же глупость, они покупали один и тот же инструмент (например EUR|USD). На экране это выглядело как скопление сделок и ордеров в одном и том же месте.

( Читать дальше )

Заметка об агрессивных усреднениях (часть 2)

- 23 января 2017, 17:56

- |

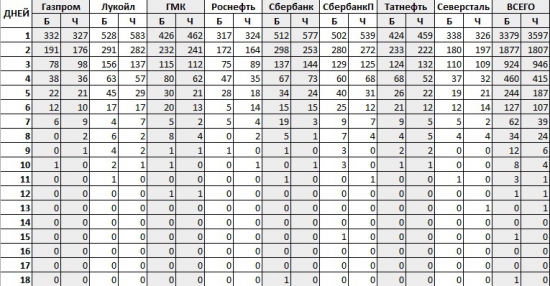

Газпром

Лукойл

ГМК

Роснефть

Сбербанкоб

Сбербанкпреф

Татнефть

Северсталь

Примечания:

1. Б — количество белых дневных свечей подряд

2. Ч — количество черных дневных свечей подряд

3. Количество свечей считается сериями. Например, у ГМК была только 1 серия из 12 белых свечей подряд, которая обрамлена черными свечами до этой серии и после. При этом серии из 11 свечей подряд, обрамленных черными свечами до и после, — никогда не было.

Заметка об агрессивных усреднениях

- 21 января 2017, 19:56

- |

Регулярно слышу или читаю про то, как некоторые пытаются применить метод усреднения в своей торговле акциями, фьючерсами или валютой. Я ничего против этого метода не имею, когда он применяется с умом и с учётом вероятного риска увеличения потерь в торговле. Есть множество подобных методик, но, к сожалению, вижу, что новички часто всерьез рассматривают агрессивный метод усреднения как некий торговый грааль, который непременно их обогатит.

Как обычно рассуждают подобные персонажи? Приведу на примере одну из вариаций агрессивного метода усреднения.

1. Допустим, я покупаю некий инструмент — 1 лот за 1000 рублей в надежде, что его цена увеличится.

2. Если цена вырастет, то я в шоколаде, получаю прибыль, закрывая позицию. Если же цена идет в противоположную сторону (вниз), то я докупаю на тот же объем. Например, цена упала на 10 процентов, до 900 рублей. В этом случае снова производится покупка на то же количество (1 лот), что и в предыдущий раз. Итого, наша позиция увеличивается до 1900 рублей, 2 лотов.

3. Теперь, чтобы получить прибыль, цена инструмента должна превысить уже не 1000 рублей, а 950 рублей. Допустим, что это снова не происходит, а цена снижается еще на 10 процентов, до 810 рублей. Тогда снова производится покупка, но уже в объеме, равном сумме предыдущих покупок (количество лотов удваивается), то есть покупаем еще 2 лота по 810 рублей. Итого, у меня 4 лота, затратил я на них 3520 рублей.

4. Теперь, чтобы получить прибыль, цена инструмента должна превысить уже не 950 рублей, а 880 рублей. Если цена снова снижается на 10 процентов, то вся процедура повторяется: количество лотов удваивается, средняя цена покупки снижается. Так продолжается до тех пор, пока цена (наконец!) не разворачивается и не идет в нужную мне сторону, пересекая среднюю стоимость покупки.

( Читать дальше )

Вот как надо идти к цели!

- 15 января 2017, 23:40

- |

Жила-была в городе Истра (Подмосковье) семья Веселяшкиных. Работали они обычными врачами на скорой помощи, но были в городе людьми знаменитыми. Веселяшкины судились...

Судились они со всеми. С городской администрацией, с ментами, коммунальщиками, соседями. Временами Веселяшкины вели до 50 исков одновременно. Началось это у них в середине 80-х, с началом перестройки и гласности, а в начале 90-х сумасшествие вошло в острую фазу.

Адвокатов Веселяшкины не нанимали. Утверждают, что глава семейства так хорошо разбирался в процессуальных вопросах, что не всякий адвокат, мог с ним в этом деле тягаться. Он приходил к следователю или на судебное заседание, доставал из портфеля Уголовный или Административный кодексы и цитировал их по памяти целыми страницами.

Чаще Веселяшкины дела проигрывали, но временами и побеждали. Никто уже не помнит, приносило ли им это какой-нибудь доход, но факт остается фактом.

Все было хорошо, но Веселяшкины встали на пагубный путь борьбы с тоталитарным режимом...

( Читать дальше )

Торгуем по индексам

- 07 января 2017, 09:46

- |

Перевод полезной статьи с сайта jonathankinlay.com

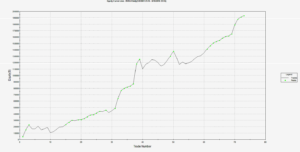

В этом посте я хочу обсудить способы применения сигналов от соответствующих рыночных индексов в вашей торговле. Эти сигналы могут улучшить прибыльность вне зависимости от того, торгуете вы алгоритмически или вручную. Техника, описанная здесь, является одной из наиболее применяемых в арсенале квантов.

Начнем обсуждение с примера простой торговой системы на индексе волатильности VIX по недельным барам. Результаты такой системы приведены на графике ниже. Система обгоняет прибыльность стратегии «купил и держи» на значительную величину с профит-фактором более 3 и процентом выигрышных сделок свыше 82%. Что же здесь не так?

( Читать дальше )

Фильмы про трейдинг, которые возможно вы не смотрели

- 06 января 2017, 17:07

- |

Европейское кино про трейдинг, думаю, что никто его не смотрел и не слышал. Нормально, можно посмотреть — великолепно сыграл актер, европейские сьемки и… сюжет. Как обычно, отличается от Голливуда, но нормалек.

На Смартлабе был уже пост 1.5 года назад — это, так сказать, повтор!

Фильм «Банк» — www.youtube.com/watch?v=gzz_Ifq4W4A&index=2&list=PL-OPNvm1XK9ji8znF95Msz1BH3bXVHYkN. Тут про трейдера, который использовал алготрейдинг и теохию хаоса.

Фильм «Чувство справедливости» — www.kinopoisk.ru/film/895625/. Еще не смотрел!

Всем хорошего окончания торгов и выходных.

Модель позиций и объёмов

- 06 января 2017, 13:10

- |

( Читать дальше )

Re: Тестик. Наивный Теорвер.

- 04 января 2017, 07:55

- |

Большая просьба, особенно к А.Г.))), не писать сразу решение)))

Поскольку времени подумать над задачкой всем заинтересовавшимся было достаточно, пора разобраться с тем, каков же правильный ответ. Ниже приводится решение методом Монте-Карло.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал