Избранное трейдера Медвежий Поцелуй

Как торговать нефтью: от фундаментала к стратегиям

- 15 апреля 2021, 16:18

- |

Последние шесть недель я возился с нефтяными фьючерсами и тестировал разные интересные гипотезы. Результат работы я упаковал в 73-страничную презентацию. Ее вы можете полностью посмотреть здесь. Но поскольку Смартаб классный ресурс, то я поработаю еще немного и сделаю выжимку презентации в виде статьи. Надеюсь, материал откроет вам пару инсайтов и подарит несколько полезных идей для торговых стратегий.

О чем расскажу:

- Кое-что об истории нефти

- Производители и потребители

- Политика и картели

- Факторы, которые влияют на цену

- Как можно заработать на нефтяных трендах

- Как еще можно заработать на нефтяных трендах

- Куда покопать

История

Для начала посмотрим на исторический график нефтяных цен с учетом инфляции. Не то чтобы он предоставит суперполезную информацию, но, во-первых, это любопытно, а, во-вторых, там классный рисунок на фоне. Не пропадать же добру.( Читать дальше )

- комментировать

- ★23

- Комментарии ( 6 )

ЗОЛОТО. Что идет не так?

- 16 июля 2020, 18:04

- |

В прошлом блоге ЗОЛОТО. СОТ200616. Сценарий на июль.

Был предложен, как наиболее вероятный сценарий, это заход на 1800 и дальнейшее падение цены до конца июля.(до экспирации Aug20)

Сегодня (9 июля) 1807, и если в ближайшие дни не начнется коррекция, следует ожидать какого то другого развития событий.

Вопрос какого?

Месяц назад фонды (Большие спекулянты) еще сокращали лонги, Азеры (Спекулянты помельче) увеличивали лонги.

При этом и те и другие сохраняли большую чистую позу в лонг.

Обе группы покупают.

( Читать дальше )

Рынок шести компаний

- 02 июня 2020, 19:53

- |

На ZeroHedge выложили знаковую статистику по американскому фондовому рынку, которая говорит о многом. В ней ярко отражена вся суть той печальной ситуации, в которой мы оказались. Речь идет о превращении некогда конкурентного рынка в финансовую олигополию шести ключевых компаний. Компаний, которые в связке с ФРС и ее бесконечными программами QE по сути подменили весь остальной рынок.

Это так называемая группа FAAANM (Facebook, Apple, Alphabet-Google, Amazon, Netflix и Microsoft). Шесть компаний, сделавших американский фондовый рынок лидером в последнее десятилетие. Вот как выглядит динамика индекса широкого рынка S&P500 и MSCI World без США.

(Динамика американского фондового индекса S&P500 и MSCI World, исключая США.)

А вот что может случиться, если убрать из индекса S&P500 группу FAAANM. Выглядит уже не так привлекательно, не правда ли?

( Читать дальше )

Достаточно полное руководство по VWAP от JonnyBoy's

- 02 июня 2020, 15:17

- |

Наконец-то попалось что-то вразумительное по торговли с использованием VWAP. В заголовке нет типичной надписи «Грааль» ибо его не существует. Но как по мне, так очень годная штука. Ниже перевод, оригинал здесь.

Вступление

Существует очень мало достойных источников о VWAP. Я видел много видеороликов на YouTube и постов на форумах о VWAP, но ни один из них реально не переходил в практической стороне: как использовать его на бирже. Поэтому я попытаюсь изложить тему средневзвешенной цены в несложном удобоваримом формате из нескольких частей.

Моя цель состоит в том, чтобы донести некоторые настройки VWAP, которые вы можете продолжать изучать самостоятельно. Однако эти настройки — не волшебная палочка и не серебряная пуля. Эти настройки не перевернут ваши торги в одночасье, но проявив немного терпения и проведя множество дополнительных исследований, Вы сможете успешно добавить VWAP в качестве еще одного инструмента своего торгового арсенала.

( Читать дальше )

Познавательно для всех. Фундаментальный анализ. И что такое цена сейчас на рынке.

- 11 мая 2020, 19:26

- |

Вижу много заблуждений в отношении влияния фундаментальных показателей на цену. Как и понимание — что такое цена именно сейчас.

Я выделяю три вида фундаментальных оценок. Первые – ожидание. Второе – публичные события. Третье трендовые события. Самая распространенное мнение. Что существуют некие балансовые оценки компании, стоимости товара, или экономики в целом. К которым цена должна стремиться. Но этого не происходит и не понимают почему. Рынком движут ожидания. И именно они регулируют цену сейчас в первую очередь. Прежде чем дам описание оценок. Вернемся в прошлое. И посмотрим – что такое биржа.

Биржа зародилась в Бельгии, далее исчезла. Потом появилась в Амстердаме. Но в Европе были ограничения. Поэтому самая известная, старейшая и популярная появилась в Америке. Это все вы прочитаете в википедии и других источниках. Выделю главное – биржа появилась для торговли товарами. И компаниями, которые влияют на их стоимость в первую очередь. Именно в условиях, когда риск потери был максимальный. В Европе плавали корабли и они возили товары. Корабль мог не доплыть, и это происходило часто. Оставим корабли в стороне. Возьмем рынок сельскохозяйственных товаров. И оценим пользу биржевых торгов для развития его. Представьте – вы владелец земель. Сейчас весна. Вы можете засеять поля. Но чем? Картошкой, зерном, помидорами? Вам все равно чем. Главное, что бы это кто то купил потом. А что если продать уже сейчас? Для вас это просто неоспоримая польза в условиях. Когда вы занимаетесь самым сложным и недооцененным трудом. Вы идете на биржу и смотрите на стоимость товаров. Продаете то, что сейчас будете сажать. Кому вы продаете для вас не важно. Но это важно для понимания биржи. Да, есть потребители товара – переработчики, склады и т.д… И они тоже что то возможно купят. Что бы зафиксировать цену. Но не они главные покупатели. Покупают спекулянты. И что они покупают? Вот тут важно – они покупают будущее. По их оценкам товар должен стоить 50 рублей осенью. Соответственно они готовы купить его сейчас за 40 рублей. Где 5 рублей – это их прибыль. А 5 рублей оценка на риск. Вдруг цена будет дешевле. Т.е они сейчас будут толкать цену к 40 рублям. Если сейчас ожидают 50 осенью. А что будет, если сейчас 40 рублей. Ждут засухи и предполагают некоторые. Что стоимость составит 80 рублей? Они еще более активнее начнут скупки толкая цену. По мере продвижения цены скорость будет падать. И на 60 перестанут покупать. Почему? До этого их устраивала наценка 10 рублей. А сейчас на 20 уже никто не хочет брать? Расширение спреда в результате роста волатильности. Другие скажут – это так влияет цена в 50 рублей. Если она влияет, почему на ней и не остановились? Их не волнует реальная цена. Только прибыль и риск. Это два показателя. Которые оценивают технические спекулянты. Понимаете? Та цена. Которую вы видите сейчас – это цена будущего минус прибыли на риск. Как только будет осень. Тогда сообщат сколько стоит товар. И стоимость товара мгновенно придёт к его реальной стоимости (насколько это возможно на рынке). Это публичное событие. После него ожидания перестает влиять на рынок. Покупай на слухах, продавай на фактах. Публичное событие оказывает влияние на цену обычно от одного часа до трех дней. Если больше – это трендовое событие. Трендовые события – прежде всего изменение фундаментального показателя во времени. Т.е. рынок уже оценен наперед в будущее. Но при этом экспирация события тянет цену к некой отметке. Т.е. фундаментально цена неизбежно приходит к некой равновесной фундаментальной оценке. На которые многие из нас ориентировались. Но всегда ошибались. Потому что ни одному спекулянту не интересно покупать по цене 50. Они на этом не заработают. Ни одному инвестору. Который оценивает компанию по ее стоимости не интересно. Сколько реально стоит компания. Его не интересуют события, которые оказывают в моменте на ее стоимость. Его интересует та прибыль. Которая оценивается обычно на годовом росте до этого. Если так оценивают инвесторы в большинстве своем случае (а валио инвестирование это не менее 80% от всех инвестиций). То что говорить про товарный и другой рынок? Цена движется за ожиданиями. Само движение может создавать ожидания. Новостной фон обычно сопровождает движение, не замечали? И только в моменты отсутствия их рынок потихоньку сползает к средней величине. Которую вы можете вычислить используя фундаментальные показатели, факторы и т.д. Да, всегда есть те. Кто знают сколько должен стоить товар или акция (Баффет к примеру) И они окажут влияние на цену. Но это влияние и похоже на тенденциальное сползание цены. Которое будет замедлять или ускорять движение. В зависимости от того. Как далеко ожидаемо оценивается стоимость и толкает цену уже сейчас ожидания. На которые ориентируются спекулянты.

( Читать дальше )

Обзор денежного рынка США

- 08 мая 2020, 17:08

- |

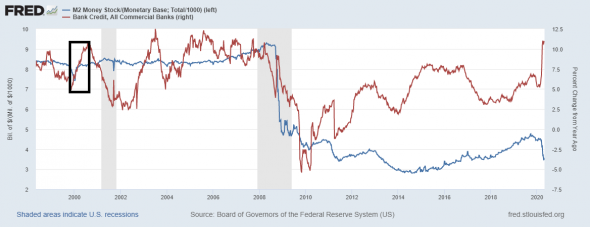

Продолжаю обозревать ситуацию с долларовой ликвидностью, на мой взгляд, сложившаяся ситуация сильно напоминает конец 90-х, правда тогда скорость денег была увеличена из-за расширяющихся финансовых технологий, но результат один и тот же – очень много денег, при этом сегодня они еще и дешевые.

Приглашаю в свой канал Телеграмм – добро пожаловать!

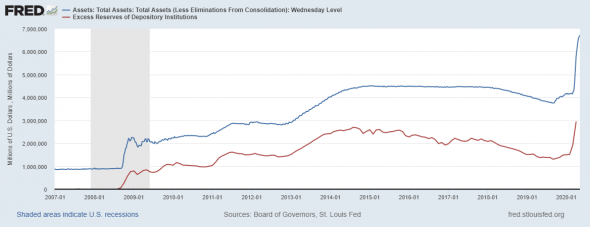

Начнем сводку по денежному рынку с обзора баланса ФРС

Синяя линия – это баланс ФРС, который за неделю вырос на 65 млрд долларов и продолжает ставить рекорды.

Красная линия – это избыточные резервы коммерческих банков, это те деньги, которые не идут в экономику и остаются на счетах у ФРС. За неделю показатель вырос на 148 млрд долларов, т.е. ранее напечатанные деньги идут в резервы. Стоит просто понять то, что дешевых денег очень много.

Далее разберем ситуацию с состоянием ликвидности и кредитованием.

( Читать дальше )

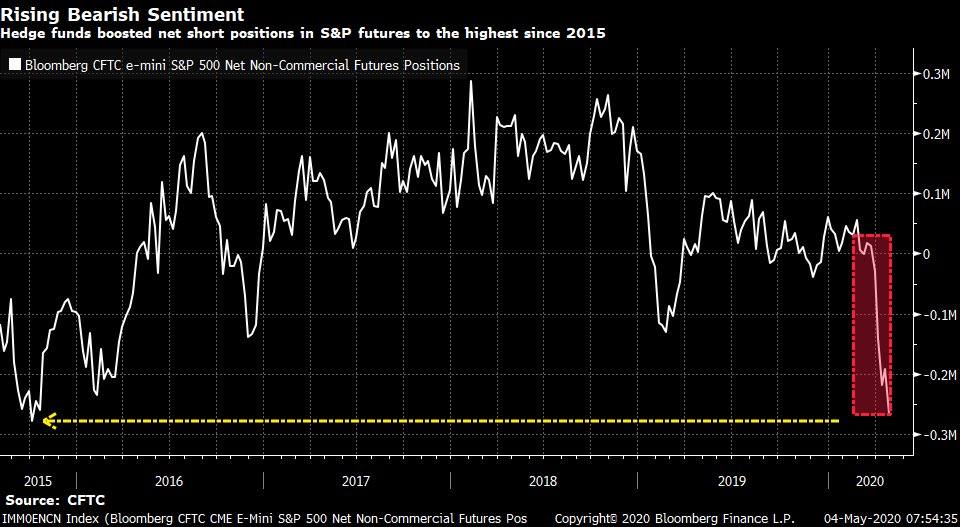

В ожидании второго дна. S&P500

- 05 мая 2020, 17:22

- |

Наибольшее кол-во открытых SHORTS с 2015года.

-Ну, знаете, батенька… так и до ALL TIME HIGH можно дойти....

По ящику страх наводят. Что творят! Молодцы.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал