Избранное трейдера Axssyon

Аналитика от Хазина. ФРС прекращает публикацию данных.

- 14 сентября 2021, 09:57

- |

Почему ФРС прекращает публикацию оперативных данных по состоянию американской экономики.

На протяжении нескольких прошедших дней руководители ведущих экономических ведомств США сделали целый ряд революционных по своей сути заявлений.

Так, в письме американскому Конгрессу министр финансов страны Джанет Йеллен несколько дней назад констатировала: «Когда все доступные меры и имеющиеся средства будут полностью исчерпаны, США впервые в истории окажутся не способны выполнять свои обязательства».

В переводе с их бюрократического новояза на нормальный русский это означает две неизбежные перспективы. Во-первых, имеющиеся в распоряжении американского правительства деньги точно закончатся в течение ближайших трех недель. Желают конгрессмены или нет, но дальше им придется санкционировать повышение планки государственного долга с нынешних 28,7 трлн долларов до «очень сильно вверх».

Во-вторых, так как американская экономика продолжает оставаться одним из ключевых сегментов общемировой, а новые займы все меньше размываются на иностранных заемщиков, доля которых в общем объеме госдолга США ужалась до 26,6% (самый низкий показатель с 2008 года!), то этот процесс вызовет ускорение инфляции не только внутри американских рынков, но и неизбежно приведет к аналогичному результату на общемировых, включая Россию. А это цены на стройматериалы, жилье, автомобили, бензин, овощи, фрукты, мясо, рыбу, масло и так далее, – по полной.

( Читать дальше )

- комментировать

- 4.2К | ★6

- Комментарии ( 30 )

И снова SPYDELL! Кульминационный монетарный выброс.

- 05 февраля 2021, 12:48

- |

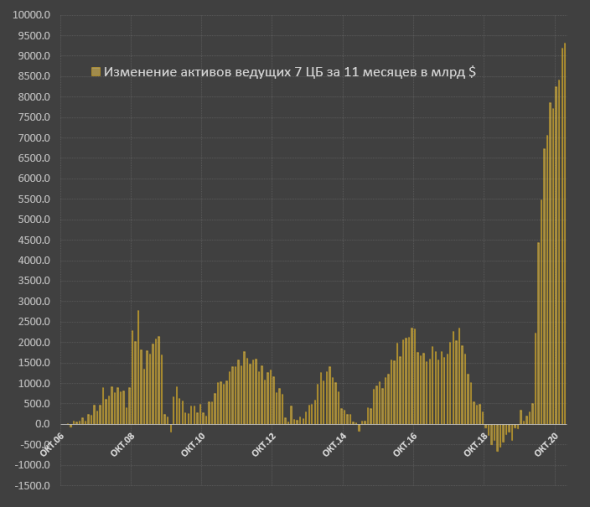

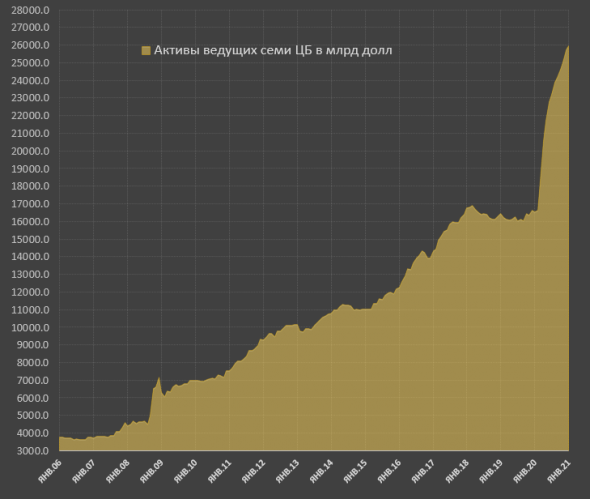

Впечатляющий разгон – 9.4 трлн долл. за 11 месяцев с 1 марта 2020 от ведущих семи центральных банков развитых стран. Они твердо и уверенно встали на путь самоуничтожения – условия, при которых обратной дороги уже нет. Искажения на рынках финансовых активов широкого спектра настолько высоки, а зависимость бюджетной системы от монетизации долга настолько прочна, что остановиться они просто не смогут. И это неплохо, весьма занимательно и необычно. Удивительный эксперимент с известным концом, однако сам процесс движения к этому «итогу» необычен. Ну, хотя бы потому, что аналогов в мировой истории не было.

Текущие объемы эмиссии более чем в 4 раза выше, чем на пике кризиса 2009 и в любой из периодов агрессивной (по тем временам) накачки системы ликвидностью с 2015 по 2017. На гистограмме: ФРС + ЕЦБ + Банк Японии + Банк Англии + ЦНБ + ЦБ Канады и Австралии.

Для понимания того, что такое 10 трлн за год… За 100 лет до 2007 года включительно (это не так уж давно) совокупный баланс семи ЦБ удалось нарастить до объема менее 4 трлн долл. Неплохо, да? За 100 лет до инициализации монетарного бешенства всего 4 трлн, а тут за 1 год уже 10 трлн!

( Читать дальше )

Инвестиции в недвижимость под вопросом.

- 24 ноября 2020, 17:32

- |

Многие пишут о будущем росте цен на недвижимость, ссылаясь на инфляцию, на снижение ипотечной ставки банков, на предыдущую тенденцию роста и т.д. Но давайте поговорим о спросе. Согласно различным опросам агентств недвижимости, 70-75% покупателей квартир – это люди возраста от 25 до 45 лет (40-50% — возраст 25-34 года, 20-30%- возраст -35-45 лет). Это неофициальная статистика, у всех агентств она разная, зависит от города и года сбора данных, но в целом картина такая. Например, основная масса покупателей квартир в 2021 году – это будут люди рожденные в 1987 -1996, вторая группа (меньший процент) – рожденные 1975-1986гг. Если предположить, что на спрос кроме экономических факторов влияет только рождаемость 30-летней давности, то пик спроса на недвижимость пройден в 2013-2016гг, а дальше — тенденция только вниз, и итог — падение спроса на квартиры к 2034-2038гг на 30%. При этом я не думаю, что цены на недвижимость сильно обвалятся, рынок отрегулирует излишнее предложение банкротством застройщиков. Но инвестируя в покупку квартиры, заранее подумайте о ее продаже, будет ли покупательский спрос также высок, как в предыдущие годы. Вполне возможно, эти расчеты не коснутся регионов, которые пополняются за счет миграции.

( Читать дальше )

Первый финансовый кризис в США и паника 1857 года. Всё просто, знакомо и непредсказуемо.

- 17 ноября 2019, 14:42

- |

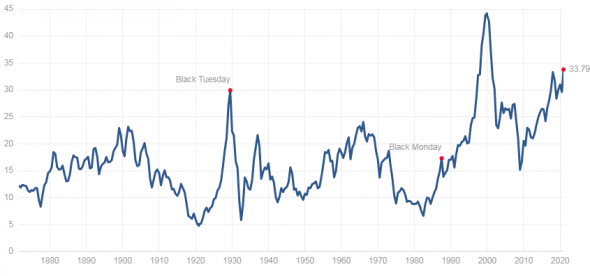

Никогда ещё не удавалось предвидеть возникновение финансового кризиса. Хотя провалы в экономике разных периодов имеют общие черты, идентифицировать их удаётся только после наступления на очередные грабли.

Главными источниками проблем в экономике США в середине 19 века стали две новые прорывные технологии. Если бы тогда сказать такое, подняли бы на смех и обозвали «армагеддонщиком».

В 1830 году в США начался железнодорожный бум. Он стартовал со штатов Пеньсильвания и Мссачусетс. Если в 1830 году было всего 37 км рельсов, то через 10 лет стало уже 4519 км. В 1850 году построено уже 14517 км железной дороги. Бум и не думал сбавлять обороты. Развитие железнодорожной сети шло с северо-востока в центр и на запад страны. Все деньги, которые удавалось найти, шли на строительство инфраструктуры для развития новой технологии.

Акции компаний безостановочно росли в цене. Рядовые граждане, желающие разбогатеть, не сидели сложа руки. Кто-то инвестировал сбережения в железнодорожные и строительные компании, а кто-то отправляется на запад скупать ненужные земли, пока там не начали ходить поезда, чтобы продать их втридорога, когда «желдорбум» доберётся и туда.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал