Избранное трейдера AlexS

Если полностью начать с нуля.

- 15 марта 2017, 13:58

- |

- купил бы б/у сервер. Тысяч за 200-300. Ядер 8 хватит. Почему б/у? Потому что на разработку уйдет месяцев 12-18, через такой срок может выйти новое железо (не только процессоры, но и сетевое железо) и существующее будет не актуально.

- долго бы искал, но нашел бы программиста за 100т/мес.

- снял бы офис, не в центре, тысяч 25/мес

- купил бы пару рабочих станций суммой тысяч на 100.

- расписал бы поэтапно:

- реализаций протокола plaza — 2 мес

- реализация протокола fast — 2 мес

- реализация протокола fix — 2 мес

- реализация протокола twime - 2 мес

- реализация протоколов bridge - 2 мес

- изучение, оптимизация и реализация сетевых железяк - 2мес

- изучение, исследования, биржевой инфраструктуры и опт-я — 1 мес

- проектирование, реализация многоядерной архитектуры - 3 мес

- реализация торговых алгоритмов — 3 мес

- ИТОГО — 17 мес

- на этапе проектирования использовал бы тестовые доступы к бирже. Вроде говорят тестовый скоро отменят, тогда это минимум 2000/мес

- после реализации протоколов, разместился бы в колокации. от 25т/мес (тут можно у броков дешевле)

- на седьмом этапе ушел бы от тестовых доступов и перешел на боевой. Для всех протоколов на вскидку это минимум от 16т/мес

( Читать дальше )

- комментировать

- 972 | ★23

- Комментарии ( 127 )

К черту критерий Келли и оптимальное f

- 24 января 2017, 11:26

- |

- Нет оснований считать, что результаты прошлых сделок, по которым расчитываются Келли или f, будут такими же и в будущем. Более того, есть все основания ожидать, что они будут другими, т.е. f, оптимальное для прошлых сделок, не будет оптимальным для будущих.

- Использование Келли или оптимального f дает максимальный прирост капитала, но соответствующие такому приросту просадки выдержит далеко не каждый. Это признает даже Р.Винс.

- Минимальная ошибка в большую сторону при расчетах приводит к сливу депозита. С учетом первого пункта, вероятность такой ошибки весьма велика. Использование полу-Келли частично решает проблему, но выплескивает младенца — максимальный прирост капитала.

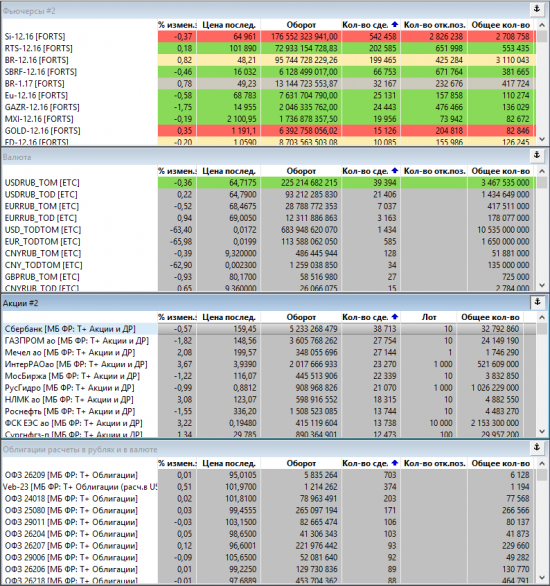

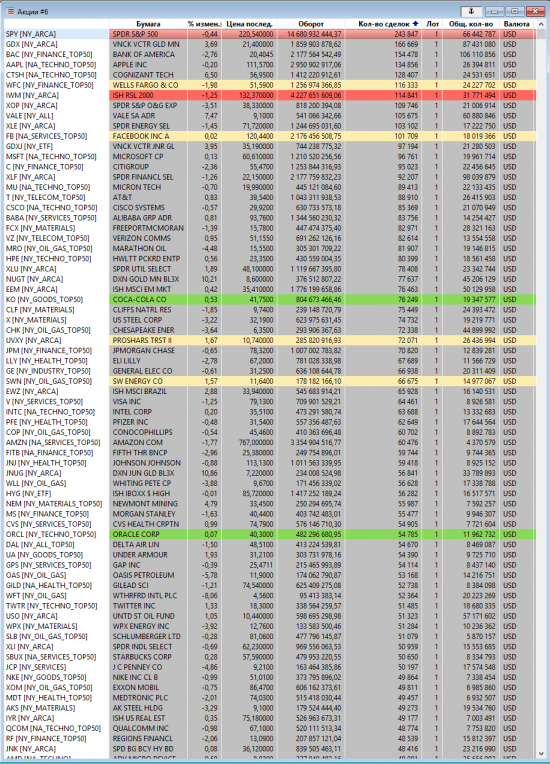

Вся биржа на одной картинке

- 29 ноября 2016, 08:46

- |

И для сравнения NYCE

( Читать дальше )

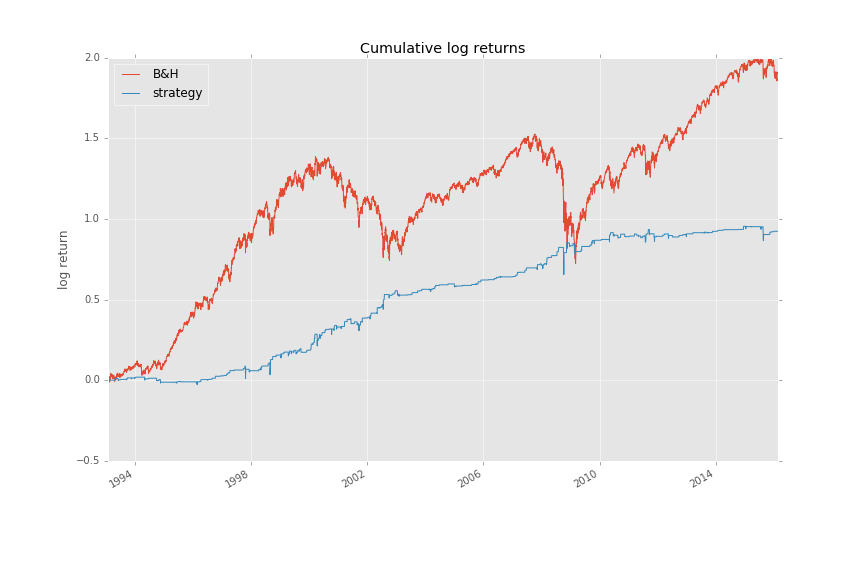

Простое преимущество в SPY

- 13 августа 2016, 09:00

- |

Статья из блога "Trading with Python" об элементарной стратегии, которая демонстрирует последовательный подход к разработке алгоритмов.

Недавно я прочел пост на сайте turingfinance.com "Как стать квантом". Вкратце, он описывает научный подход к созданию торговых стратегий. Для меня, наблюдение за данными, обдумывание модели и формирование гипотезы является второй натурой, как это и должно быть для любого хорошего инженера.

В данной статье я собираюсь показать такой подход по шагам, которые нужны для разработки стратегии.

Давайте возьмем наиболее популярный инструмент — S&P 500 ETF «SPY». Начнем с наблюдений.

Обзор данных

Мне кажется, что большую часть времени в СМИ говорят об обрушении рынков (больших потерь в течение нескольких дней), умалчивая о значительном росте, который следует за ними.

( Читать дальше )

How much is the опцион?

- 29 июля 2016, 12:21

- |

Представим очень простую (скажем прямо — примитивную) модель изменения цены акции. Каждый день цена акции может измениться только на 1 рубль, вверх или вниз. Вот так:

И мы хотим купить опцион колл с ценой исполнения (страйком) 100. Как понять, сколько нам платить продавцу, чтобы цена была «справедливой»?

1. Максимальная прибыль в этой модели (которая на картинке) — 6 рублей. Дороже 5.99 рублей покупать смысла точно нет.

2. За 0 рублей нам его тоже не продадут.

( Читать дальше )

Нефть и спреды. Ответы на вопросы Часть 1

- 15 июля 2016, 11:46

- |

Вводная

Спасибо всем кто задавал вопросы по моему посту «Нефть: Откуда объемы? Из спредов вестимо ...» в 3-х частях, ссылка на Часть 3 http://smart-lab.ru/blog/338943.php

В рамках этого поста буду в основном отвечать на вопросы участника форума xfo из его поста http://smart-lab.ru/blog/339099.php, ему отдельное спасибо за исследование, пытливый ум видно сразу :)

Сразу хочу обратить внимание, на то что торговал я календарные спреды 9 месяцев, сейчас спреды не торгую, так как уволился из трейдинговой компании, а торговать спреды можно только, когда низкие косты, которые только компания и может обеспечить.

Спредами торговал: в основном, где были положительные результаты по gross profits — EURODOLLAR (не путать с EUR/USD), Euribor, природный газ, пробовал также спреды в газойл, нефть CL, сахар, Guilt, Swiss, какао, хлопок, кофе. Последовательность спредов отражает фокус, т.е. в основном торговал долговой рынок или STIRs (short term interest rates), где спреды самый развитый инструмент.

( Читать дальше )

Исследование стратегии, покупка стрэдла. Сравниваем историческую волатильность с подразумеваемой.

- 28 мая 2016, 18:16

- |

Здравствуйте дорогие друзья!

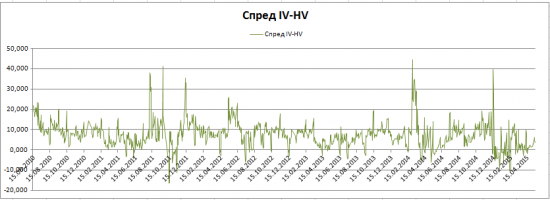

Хочу проверить влияние спреда IV-HV на результат торговли, если куплен стредл на центральном страйке и выравнивать дельту фьючем каждый день.

Сдесь и далее в следующих статьях:

IV — подразумеваемая волатильность центрального страйка

HV — историческая волатильность приведенная к годовой

Спред — разница между IV и HV

Все дальнейшие расчеты и скриншёты приведены для инструмента RI.

Формула по рассчету HV:

Сначала рассчитывается средний дневной ход цены (HV_EMA) в процентах

HV_EMA=HV_EMA(t-1) + Alfa * (100 * (Abs(PRICE_F — Prev_PRICE_F) / Prev_PRICE_F) — HV_EMA(t-1))

где:

HV_EMA(t-1) — средний дневной ход цены на предыдущем шаге (дне)

Alfa — коэффициент сглаживания (0...1)

PRICE_F — цена фьючерса на текущем шаге (дне)

Prev_PRICE_F — цена фьючерса на предыдущем шаге (дне)

Если проще сказать то HV_EMA это экспоненциальная средняя дневных изменений цены фьючерса взятых по модулю.

У нас получается дневная волатильность. Далее приводим дневную волатильность к годовой:

HV=HV_EMA * КОРЕНЬ(252)

Почему я взял 252? Потому что в году примерно 252 рабочих дня, хотя этот вопрос спорный какой коэффициент брать 252 или 365.

Все, теперь у нас есть историческая волатильность приведенная к годовой и её можно теперь сравнивать с подразумеваемой.

Методом тупого перебора я перебрал все коэффициенты Alfa и определил, что у коэффициента Alfa=0,06 наименьшее среднеквадратичное отклонение между IV и HV, его то и возьмем для дальнейших исследований.

Посчитаем разность между IV и HV и построим график этого спреда

( Читать дальше )

Что такое регрессия и как ее строить (для стратегий парного трейдинга)

- 04 марта 2016, 08:32

- |

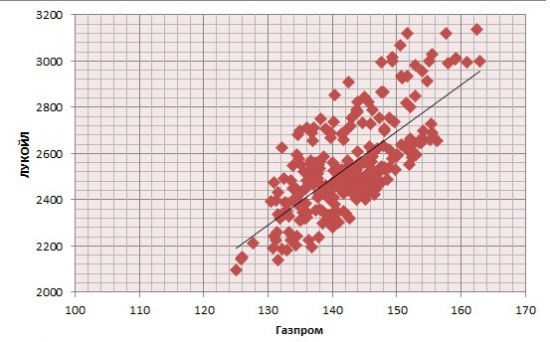

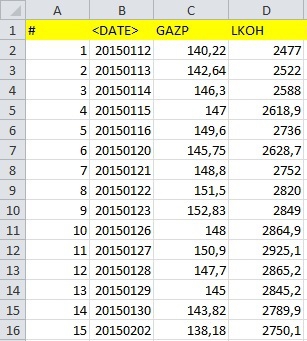

Сегодня мы рассмотрим вариант входа в сделку основываясь на регрессии акций.

Если откинуть все умные фразы и дать определение регрессии на простом языке, то получается следующее:

Регрессия — это зависимость переменной 1 (в нашем случае акции Газпрома) от независимой переменной 2 (акции ЛУКОЙЛа). Данное выражение будет иметь статическую значимость.

Формула регрессии:

Yt=A+BX(t)+E(t)

Давайте с вами рассчитаем регрессию для акций Газпрома и Лукойла.

Алгоритм построения:

1. Скачиваем исторические дневные данные с финама. www.finam.ru/profile/moex-akcii/gazprom/export/

2. Вставляем все скаченные данные в эксель

( Читать дальше )

Стадии кривой волатильности на рынке опционов на индекс S&P 500.

- 20 января 2016, 17:46

- |

Форма кривой волатильности, и то, как она изменяется в зависимости от ситуации на рынке, может дать трейдеру много полезной информации. И здесь, я бы хотел поговорить о стадиях кривой волатильности.

Для себя выделяю 5 основных стадий:

1-я стадия

На этой стадии подразумеваемая волатильность низкая, форма кривой волатильности – от нормальной до плоской. Эту фазу можно назвать спокойное состояние. VIX в районе от 12%-16%. Конечно, рынок может двигаться и вверх, и вниз. Но у участников нет страха какого-то «большого события», или ожидания движения в несколько стандартных отклонений.

2-я стадия

Здесь подразумеваемая волатильность остается низкой. Однако на рынке появляется ощущение возможного сильного движения. Рынок из этой стадии может вернутся в первую (успокоиться), или перейти на третью стадию. (Рынок из стадий 2 и 4 может развиваться в любом направлении). В общем, на этой стадии рынок начинает покупать страховку (дальние ОТМ путы), но еще не хочет покупать АТМ опционы. И эти действия увеличивают кривизну кривой волатильности.

( Читать дальше )

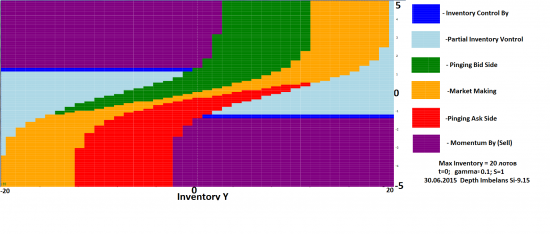

Тестирование алгоритма маркет-мейкинга

- 08 июля 2015, 17:03

- |

В результате долгих поисков и исследований алгоритмов, мне не удалось найти что-либо стоящее в торговле интрадей из простых систем. Импульсные стратегии работали короткое время, MeanReversion практически не работали никогда. Исследования с использованием однородных фильтров (скользящих средних), коэффициентами бета, средними регрессиий, были очень продолжительными. Они также затронули область многоуровневого маркет-мейкинга, в котором основной вопрос сводился к правильному определению нулевого уровня. До этого применялись достаточно успешно трендовые торговые системы (на длительных интервалах), и парный трейдинг. Основная черта всех торговых стратегий, жёстко алгоритмизированных, состоит в том что рано или поздно они перестают работать. Надо этот факт учитывать в применении торговых систем. С этой точки зрения считаю очень полезной статью которая даёт обоснованный алгоритм оценки работоспособности системы (ссылка на статью www.quantalgos.ru/?p=567). Кроме этого, необходимо обязательно диверсифицировать системы по параметрам, и по «движку». Преимущественно методы диверсификации необходимо применять в парном и баскет трейдинге. Часто бытует мнение, что парная торговля это граальные системы. Но разочаровывающий опыт показывает, что только широкая диверсификация и большой капитал способны парную торговлю сделать прибыльной в долговременной перспективе. Тем не менее поиски более эффективной торговли продолжаются. Ниже я приведу результаты исследований стратегии маркет-мейкинга, благожелательно опубликованной автором сайта http://www.quantalgos.ru (начало www.quantalgos.ru/?p=51 smart-lab.ru/blog/244854.php).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал