Избранное трейдера Yelling Bob

⭐️ Ставка дисконтирования – нелинейная логика

- 02 июня 2024, 21:43

- |

Добрый день, друзья!

Как исследователь, полагаю, что самое интересное в фондовом рынке – его нелинейность. Здесь многие взаимосвязи носят столь сложный характер, что возникновение какого-либо фактора нередко приводит к совершенно неожиданным последствиям.

На прошлой неделе Минфин «обрадовал» россиян повышением налогов. Многие аналитики быстро подсчитали, что рост налога на прибыль приведёт к снижению чистой прибыли эмитентов (а значит – и дивидендов) на 6,25%.

Кто-то из финансовых блоггеров даже заявил, что капитализация компаний должна упасть на эту величину.

Однако, не будем торопиться с выводами.

___________

Как известно, справедливая стоимость компании (и её акций) определяется не номинальными денежными потоками, а дисконтированными (DCF).

При этом в расчёте ставки дисконтирования участвует так называемый эффект «налогового щита» – коэффициент, снижающий стоимость капитала на величину налогообложения (формулы приводить не стану, чтобы не пугать читателей сложной математикой – все они общеизвестны).

( Читать дальше )

- комментировать

- ★17

- Комментарии ( 33 )

ТОП накопительных счетов с начислением процентов на ежедневный остаток

- 06 апреля 2024, 13:47

- |

• «Сейв» от «Яндекс Банка» — 17% годовых на остаток до 10 000 000 руб. с ежедневной выплатой процентов (92 дня с момента открытия);

• Накопительный счёт к «ОТП Карте» от «ОТП-Банка» — 16% годовых на ежедневный остаток до 2 000 000 руб. при тратах по карте от 30 000 руб./мес. (при этом 10% годовых из этой доходности оформлены в виде бонусной программы, т.е. без налогов);

• «Ежедневный процент» от «Газпромбанка» — 16% годовых на остаток до 1,5 млн руб. в первые 2 месяца с подпиской «Газпромбанк Привилегии Плюс» (стоит 299 руб./мес. со второго месяца);

• Кошелёк Финуслуг — 15% годовых на остаток от 10 000 до 1 500 000 руб. (без налогов, эквивалентен 17,24% годовых с налогами), нужно активировать и открыть любой вклад);

• «ВТБ-Счёт» от «ВТБ» — 16% годовых на остаток от 1000 до 1 млн руб. в первые 3 (4 при открытии до 08.04.24) месяца (с «Привилегией» — до 10 млн руб.). У пенсионеров есть возможность получить +2% к ставке;

• «Активный доход» от банка «Синара» — 16% годовых на остаток до до 1 499 999,99 руб. новичкам в первые 2 месяца при тратах по картам от 30 000 руб./мес.;

( Читать дальше )

Автоматизация отслеживания курса валют на Python

- 13 апреля 2023, 00:00

- |

Всем привет. Напишем небольшую программу на Python для отслеживания курса валюты.

Программа будет работать следующим образом: данные будут скопированы из поисковой выдачи Google, после чего будет произведено сравнение изменения курса с момента запуска программы. В случае значительного изменения курса, программа будет автоматически отправлять уведомление в Telegram.

Первое, что нужно сделать — это решить, откуда брать курсы валют. Парсить данные будем с поисковой выдачи Google, чтобы не платить за API. Чтобы начать создавать программу, необходимо установить Python с официального сайта и загрузить IDE. Можно использовать PyCharm или любой другой редактор кода. Второе, нужно будет написать код для парсинга данных из поисковой выдачи Google, а затем сравнивать текущий курс с предыдущим.

Затем нам потребуются несколько библиотек. Первой из них является requests, которая позволит нам получать данные с сайтов. Второй библиотекой является BeautifulSoup, которая поможет нам парсить HTML-разметку и вытаскивать из нее нужные данные.

( Читать дальше )

Квантовое инвестирование

- 08 марта 2023, 16:51

- |

( Читать дальше )

Биржевое распределение вероятностей

- 13 февраля 2023, 18:28

- |

Кто не первый день торгует на бирже, тот знает, что для описания вероятностных процессов происходящих на биржевых торгах не подходит формула нормального распределения вероятностей (распределение Гаусса). Рассмотрим нормальное распределение вероятностей (НР) и биржевое распределение вероятностей (БР).

Нормальное биржевое распределение

Первое отличие БР от НР заключается в том, что БР имеет более «толстые хвосты». То есть, немного большая часть вероятностных событий находится дальше от точки математического ожидания. Этот факт можно объяснить тем, что в НР {\displaystyle \sigma } б — среднеквадратическое отклонение (волатильность) является константой, а в БР волатильность величина переменная и тоже случайная. Наличие своей дисперсии у волатильности дает нам дополнительное «размазывание» плотности вероятностей.

( Читать дальше )

Мозг, бэграунд и принятие решений в инвестициях

- 17 декабря 2022, 15:52

- |

В этой статье я хочу рассказать вам очень важную информацию, которую вы должны знать о людях, чьи советы вы слушаете и учитываете при принятии решений (как платные, так и бесплатные). А именно о том, что на самом деле формирует мнение конкретного человека при принятии инвестиционных решений.

Мозг. Научно доказано, что лаг между тем как ваше подсознание примет решение, и тем моментом, когда вы себе его объясните, составляет около 7 секунд. Что это значит? Что де-факто, все ваши решения, в том числе и инвестиционные, принимает ваше подсознание, а не сознание, как вам кажется. Зачем это нужно знать? Да дело в том, что наше подсознание в значительной степени опирается на собственный опыт, а не на знания или информацию. Поэтому очень важно понимать — а какой опыт имеет конкретный человек в конкретном вопросе.

Бэкграунд. Опыт бывает как позитивный, так и негативный. Причем сила одинакова и одинаково может вести к деструктивному поведению. Например, человек однажды выиграл в казино, а затем стал игроманом/лудоманом. Либо же однажды открыв бизнес прогорел, так навсегда и оставшись наемным сотрудником. Теперь же, давайте приведу несколько примеров того, как опыт, полученный ранее, может оказывать значительное влияние на принимаемые решения независимо от остальной информации в инвестициях (уверен, вы сразу же подметите некоторые примеры, кроме тех, что я укажу ниже).

( Читать дальше )

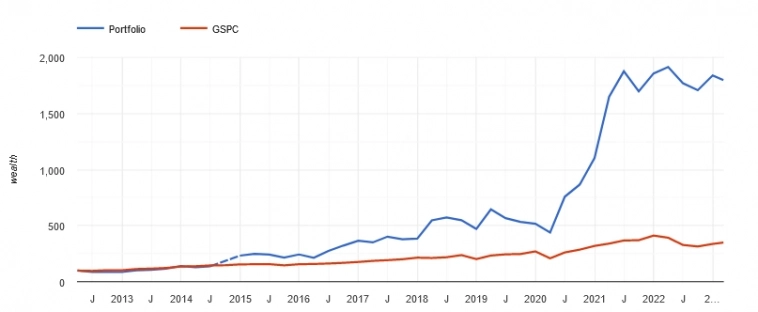

Когда шортить S&P500 (Light)

- 24 июля 2022, 12:22

- |

Плох тот спекулянт, который не мечтает заработать на снижении американского рынка :)

Однако делать это нужно правильно. В данном посте представлю свои размышления по данному вопросу в облегченной версии, без уравнений и эконометрики, только самую суть. Hard версию выложил pdf файлом в своем телеграме.

Алгоритм следующий:

1. Считаем трехмесячный импульс спреда между US High Yield Index Effective Yield и Aaa Corporate Bond Yield.

2. Вычисляем значение спреда, при котором доходность S&P500 равна 0. Для вычисления такого уровня спреда используются CAPE, а таже отношение доходности 10-ти летних государственных облигаций США к средней за предыдущие 10 лет.

3. Если в конце месяца 1>2, то принимаем решение держать короткую позицию по S&P500 на следующий месяц. Если 1<2, то на следующий месяц держим длинную позицию.

( Читать дальше )

Без иллюзий о реалиях российского инвестора. Часть 3: чего нам ждать?

- 03 июля 2022, 10:10

- |

Часть 1: форма и природа денежных потоков.

Часть 2: кто поменял правила игры?

Большая иллюзия, когда миноритарный инвестор думает, будто в одной лодке с государством или в одной лодке с большим и добрым частным мажоритарием. Миноритарий — это скорее мышь, на которую никто не обращает внимание в барском доме, пока сытое время, гонят, когда голодное время и вообще могут зашибить, когда меняются хозяева. Все денежные потоки вне нашего контроля и не защищенные законодательством и фундаментальными интересами государства — это денежные потоки с высоким уровнем риска.

Мы начинаем заниматься инвестициями в расчете на доступный заработок, в расчете поиметь с денежных потоков «больших дядей», более консервативные и зрелые люди скромнее в своих ожиданиях — они думают о том как сохранить заработанное, молодые и неопытные жаждут делать десятки и сотни % годовых, пускаясь в

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал