SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. EmeraldResearch

Без иллюзий о реалиях российского инвестора. Часть 3: чего нам ждать?

- 03 июля 2022, 10:10

- |

Продолжение цикла статей «Без иллюзий о реалиях российского инвестора.»

Часть 1: форма и природа денежных потоков.

Часть 2: кто поменял правила игры?

Большая иллюзия, когда миноритарный инвестор думает, будто в одной лодке с государством или в одной лодке с большим и добрым частным мажоритарием. Миноритарий — это скорее мышь, на которую никто не обращает внимание в барском доме, пока сытое время, гонят, когда голодное время и вообще могут зашибить, когда меняются хозяева. Все денежные потоки вне нашего контроля и не защищенные законодательством и фундаментальными интересами государства — это денежные потоки с высоким уровнем риска.

Мы начинаем заниматься инвестициями в расчете на доступный заработок, в расчете поиметь с денежных потоков «больших дядей», более консервативные и зрелые люди скромнее в своих ожиданиях — они думают о том как сохранить заработанное, молодые и неопытные жаждут делать десятки и сотни % годовых, пускаясь в опасные спекуляции.

В реальности же большинство людей в лучшем случае может рассчитывать на то, что будут терять медленно. И терять медленно — это вовсе не так ужасно, как вам может показаться, приведу несколько классических примеров:

1. Вы купили квартиру и живете в ней. Вы оплачиваете коммунальные расходы, периодический ремонт, капитальные конструкции и коммуникации постепенно изнашиваются, в долгосрочной перспективе обнуляя стоимость жилья. Вам повезло, если в этих условиях старое жилье будет заменено на новое по государственной программе, но огромное количество людей вынуждены жить в ветхом жилье.

2. Вы купили валюту и держите ее под подушкой или на вкладе в банке под приблизительно 0% годовых. Логика таких сбережений ясна — меньше нервничать в периоды резкой девальвации рубля. Но ваши сбережения неумолимо будут таять под действием инфляции, которая за последние 20 лет составила 62,5% в долларах.

3. Вы решили копить деньги в рублях на вкладе. Здесь будет многое зависеть от выбранного банка, но даже в самом лучшем случае вам удастся следовать за инфляцией, но скорее всего будете от нее отставать, особенно храня сбережения в наиболее надежных и крупных банках.

Инструменты, которые в теории могут помочь не просто сберечь, но и заработать сверх инфляции — это акции и удачно приобретенная арендная недвижимость. Вот что пишет про акции крупных компаний США Уильям Бернстайн в книге "Разумное распределение активов":

Впрочем, я был бы более пессимистичен относительно будущих ожиданий доходности. Обычно принято говорить, что люди накопили достаточно статистической информации по фондовому рынку — более 100 лет весьма достоверных наблюдений, на этой основе строятся портфели людей, закладываются ожидания будущих пенсионеров. Но игнорируется главное — это причины бурного роста экономики за последние 100 лет, в первую очередь американской (так как обычно финансовые авторы именно из США и щеголяют исследованием фондового рынка США).

Для начала нужно понять, что является базисом экономики, буквально нулевой точкой? Самое главное условие развитие экономики — это доступ к энергии. Каждый день нам нужна энергия, чтобы жить (получаем из пищи), выращивать продукты, строить здания, заряжать айфоны. Экономика без энергии невозможна, как невозможна и человеческая цивилизация. А рост экономики и развитие цивилизации невозможно без роста потребления энергии, прогресс же в области энергоэффективности хоть и помогает росту экономики, но носит исключительно ограниченный эффект.

Сейчас я постараюсь продемонстрировать значение энергии:

Как мы видим, основной «заряд бодрости» рынок США получил после первой и второй мировых войн, далее процитирую википедию:

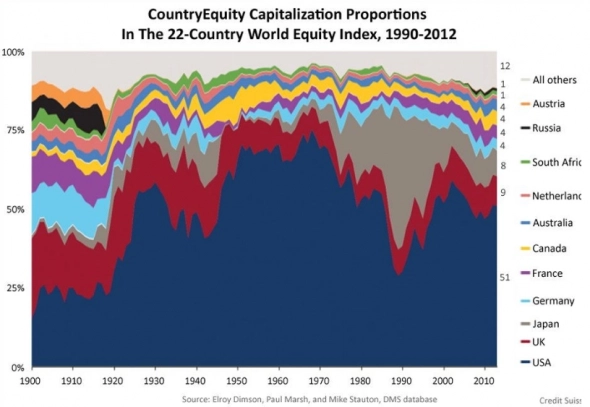

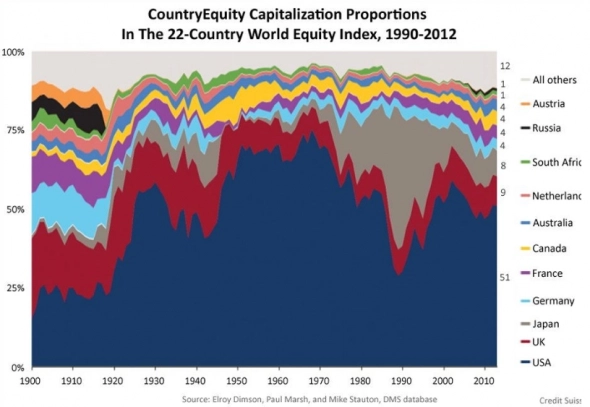

Но рост фондового рынка не всегда следует за динамикой ВВП, ведь цена индексов может расти годами при разрастающемся показателе P/E, впрочем, чем подобное положение вещей закончилось для Японии после 1990 года можно так же увидеть на размещенной ранее картинке.

Теперь хочется задать вопрос: верите ли вы, что следующие 50 лет инвесторы могут рассчитывать на реальную (сверх инфляции) доходность 8% годовых в условиях, когда:

Признаться, на текущем этапе я не имею фактов, на основе которых можно ожидать, что аномальная доходность фондового рынка сохранится в будущем (а за период недолгого существования фондового рынка России его доходность total return даже выше, чем у рынка США). Что вовсе не отменяет возможности бурного роста отдельных локальных рынков и отдельных компаний.

Однако, когда мы строим свои планы по выходу «на пенсию в 35», планы относительно прироста своего капитала, рациональнее всего проявить скромность и ожидать следующего:

Часть 1: форма и природа денежных потоков.

Часть 2: кто поменял правила игры?

Большая иллюзия, когда миноритарный инвестор думает, будто в одной лодке с государством или в одной лодке с большим и добрым частным мажоритарием. Миноритарий — это скорее мышь, на которую никто не обращает внимание в барском доме, пока сытое время, гонят, когда голодное время и вообще могут зашибить, когда меняются хозяева. Все денежные потоки вне нашего контроля и не защищенные законодательством и фундаментальными интересами государства — это денежные потоки с высоким уровнем риска.

Мы начинаем заниматься инвестициями в расчете на доступный заработок, в расчете поиметь с денежных потоков «больших дядей», более консервативные и зрелые люди скромнее в своих ожиданиях — они думают о том как сохранить заработанное, молодые и неопытные жаждут делать десятки и сотни % годовых, пускаясь в опасные спекуляции.

В реальности же большинство людей в лучшем случае может рассчитывать на то, что будут терять медленно. И терять медленно — это вовсе не так ужасно, как вам может показаться, приведу несколько классических примеров:

1. Вы купили квартиру и живете в ней. Вы оплачиваете коммунальные расходы, периодический ремонт, капитальные конструкции и коммуникации постепенно изнашиваются, в долгосрочной перспективе обнуляя стоимость жилья. Вам повезло, если в этих условиях старое жилье будет заменено на новое по государственной программе, но огромное количество людей вынуждены жить в ветхом жилье.

2. Вы купили валюту и держите ее под подушкой или на вкладе в банке под приблизительно 0% годовых. Логика таких сбережений ясна — меньше нервничать в периоды резкой девальвации рубля. Но ваши сбережения неумолимо будут таять под действием инфляции, которая за последние 20 лет составила 62,5% в долларах.

3. Вы решили копить деньги в рублях на вкладе. Здесь будет многое зависеть от выбранного банка, но даже в самом лучшем случае вам удастся следовать за инфляцией, но скорее всего будете от нее отставать, особенно храня сбережения в наиболее надежных и крупных банках.

Инструменты, которые в теории могут помочь не просто сберечь, но и заработать сверх инфляции — это акции и удачно приобретенная арендная недвижимость. Вот что пишет про акции крупных компаний США Уильям Бернстайн в книге "Разумное распределение активов":

Вознаграждения по этому классу активов [S&P500, — мое примечание] значительны: реальная доходность превышает 8 %. Невозможно отрицать привлекательность обыкновенных акций: ваше богатство (с поправкой на инфляцию) будет удваиваться каждые девять лет. Отложите $10 000 в пользу своего новорожденного ребенка, и через 50 лет у него будет $470 000 в текущем уровне цен, которые пойдут на обучение ваших внуков.

Впрочем, я был бы более пессимистичен относительно будущих ожиданий доходности. Обычно принято говорить, что люди накопили достаточно статистической информации по фондовому рынку — более 100 лет весьма достоверных наблюдений, на этой основе строятся портфели людей, закладываются ожидания будущих пенсионеров. Но игнорируется главное — это причины бурного роста экономики за последние 100 лет, в первую очередь американской (так как обычно финансовые авторы именно из США и щеголяют исследованием фондового рынка США).

Для начала нужно понять, что является базисом экономики, буквально нулевой точкой? Самое главное условие развитие экономики — это доступ к энергии. Каждый день нам нужна энергия, чтобы жить (получаем из пищи), выращивать продукты, строить здания, заряжать айфоны. Экономика без энергии невозможна, как невозможна и человеческая цивилизация. А рост экономики и развитие цивилизации невозможно без роста потребления энергии, прогресс же в области энергоэффективности хоть и помогает росту экономики, но носит исключительно ограниченный эффект.

Сейчас я постараюсь продемонстрировать значение энергии:

- среднемировой ВВП на душу населения в 1900 году составлял порядка $1261 в ценах 1990 года (оперативно мне удалось найти только такую статью), а в 2020 около $11 тыс., если пересчитать в ценах 1990 года, то получится $4900, то есть рост составил около 4 раз;

- среднемировое потребление энергии на душу населения в 1860 году около 0,3 т н.э. в год, в 1930 около 0,8 т н.э. в год. Предположим с допущениями, что в 1900 году потребление было ~0,5 т н.э. в год, а в наше время уже около 1,9 т н.э. в год, следовательно рост мог составить тоже около 3,8 раз.

- То есть понимаете, рост ВВП на душу населения за последние 120 лет равнялся росту энергопотребления на душу населения, приблизительно похожие выводы вы получите, если постараетесь найти информацию и провести расчеты за последние 2000 лет.

Как мы видим, основной «заряд бодрости» рынок США получил после первой и второй мировых войн, далее процитирую википедию:

Трудовой фронт США во Второй мировой войне представлял собой всю американскую экономику, которая в 1940-1945 гг. находилась вдалеке от театров военных действий и переживала период бурного развития.

Благодаря военным заказам, экономика США во время Второй мировой войны вышла из Великой депрессии, её валовой внутренний продукт резко увеличился, и значительная часть продукции экспортировалась за океан. С безработицей было покончено, занятость приближалась к 100 %, миллионы рабочих рук, оставив малопродуктивные отрасли, занялись высокоэффективным трудом, технологии и менеджмент были улучшены, взамен мужчин, ушедших на фронт, в производство пришли их жены, пенсионеры и студенты.

Но рост фондового рынка не всегда следует за динамикой ВВП, ведь цена индексов может расти годами при разрастающемся показателе P/E, впрочем, чем подобное положение вещей закончилось для Японии после 1990 года можно так же увидеть на размещенной ранее картинке.

Теперь хочется задать вопрос: верите ли вы, что следующие 50 лет инвесторы могут рассчитывать на реальную (сверх инфляции) доходность 8% годовых в условиях, когда:

- Мировое энергопотребление перестает расти, а если мы посмотрим на Европу, так вообще падает последние 30 лет (это означает, что качество жизни в Европе так же падает; если кто-то скажет, что все равно у них высокий уровень жизни, вам стоит принять во внимание, что в 1990 он был выше и с тех пор только снижается)

- Реальный годовой прирост мирового ВВП порядка 3% при растущем населении, скорее всего в будущем темпы роста ВВП будут падать и возможно перейдут в отрицательную зону, если люди не найдут новые эффективные источники энергии

- Энергоэффективность доступных источников энергии падает каждый год (коэффициент EROI) из-за истощения легко извлекаемых энергоресурсов

- Если мы говорим о рынке США, то продолжат ли США свою экономическую экспансию такими же темпами, как после второй мировой войны на фоне обострения конкуренции с Азией, смогут ли они обуздать новые мировые конфликты и извлечь из них выгоду

Признаться, на текущем этапе я не имею фактов, на основе которых можно ожидать, что аномальная доходность фондового рынка сохранится в будущем (а за период недолгого существования фондового рынка России его доходность total return даже выше, чем у рынка США). Что вовсе не отменяет возможности бурного роста отдельных локальных рынков и отдельных компаний.

Однако, когда мы строим свои планы по выходу «на пенсию в 35», планы относительно прироста своего капитала, рациональнее всего проявить скромность и ожидать следующего:

- Не плохо, если накопленное за период активной трудовой деятельности или полученное в наследство имущество мы будем терять медленно, десятилетиями

- Хорошо, если нам удастся сохранить нажитые активы

- Очень хорошо, если наше имущество будет расти медленными темпами, которые мы сможем оценить черед десятилетия

- Невероятно, если десятилетия бурного экономического роста после второй мировой войны сохранятся еще на следующие 50 лет

4.5К |

Читайте на SMART-LAB:

BRENT: Война или сделка? Как ликвидация аятоллы изменит цену «черного золота»

«Черное золото» в эти выходные стало эпицентром глобального шторма. Совместная операция США и Израиля привела к ликвидации высшего руководства...

22:56

Мой Рюкзак #64: Усиление в банковском секторе в ожидании справедливой переоценки

Февраль продолжает радовать стоимостных и смелых инвесторов

Прошлый пост тут — smart-lab.ru/company/mozgovik/blog/1265828.php...

01:16

теги блога Финансовый Архитектор

- eurrub

- treasuries

- акции

- Александр Силаев

- Андрей Белоусов

- аренда недвижимости

- банки

- бпиф втб – фонд золото

- БРИКС

- брокеры

- ВИМ Ликвидность

- вклады

- втб

- Газпром

- госдолг США

- деприватизация

- дивиденды

- доллар рубль

- Евротранс

- золото

- Золотые монеты

- золотые слитки

- зпиф

- ЗПИФ Самолет

- ЗПИФы недвижимости

- иис

- инвестиции

- инвестиции в недвижимость

- Инвестиционная стратегия

- инвестиционные монеты

- инвестор

- инфляция

- инфляция в США

- исландия

- Итоги года

- итоги месяца

- Итоги недели

- коммерческая недвижимость

- криптовалюта

- льготная ипотека

- мобильный пост

- монеты из драгоценных металлов

- МТС

- налогообложение на рынке ценных бумаг

- нефть

- Нидерланды

- новости

- НПФ

- обзор рынка

- облигации

- опрос

- ОФЗ

- оффтоп

- ПАРУС

- Парус-двинцев

- Парус-Логистика

- Парус-Норд

- Парус-ОЗН

- Парус-Озон

- ПДС

- пенсионные накопления

- пенсия

- пифы

- ПМЭФ

- ПНК Рентал ЗПИФ

- портфель

- портфель инвестора

- приватизация

- прогноз 2023

- прогноз 2025

- прогноз по акциям

- программа долгосрочных сбережений

- психология

- санкции

- санкции США

- сбербанк

- Сбережения

- Сингапур

- смартлаб конкурс

- смз

- Современный 7

- Современный 8

- ставка ФРС США

- сургутнефтегаз

- США

- трейдинг

- форекс

- ФРС США

- экономика

- экономика России

- экономика США

- энергетика

- Энергетический кризис

- энергобаланс

>>могут рассчитывать на реальную (сверх инфляции) доходность 8% годовых

Почему такой вопрос? Я верю, что доходность будет выше инфляции в долгосроке. Этого уже достаточно, чтобы заниматься долгосрочными инвестициями. А там уже 8 будет, 10 или 4 — как повезет.

Вы упустили, что любое дело нужно начинать с правильной постановки цели. Под цель разрабатывается стратегия, под стратегию подбираются инструменты.

" в расчете поиметь с денежных потоков «больших дядей», более консервативные и зрелые люди скромнее в своих ожиданиях — они думают о том как сохранить заработанное, молодые и неопытные жаждут делать десятки и сотни % годовых, пускаясь в опасные спекуляции."

В инвестициях существуют только две цели, или сохранить заработанное или сформировать денежный поток в дополнение к заработку, пенсии. Поэтому приведенная цитата, означает неправильную постановку цели.

«В реальности же большинство людей в лучшем случае может рассчитывать на то, что будут терять медленно. И терять медленно — это вовсе не так ужасно, как вам может показаться, приведу несколько классических примеров:»

А вот этот ваш вывод следствие неправильного подбора инструментов под выбранную цель или неправильная постановка самой цели.

Поясню. Если вы ставите целью сохранить заработанное, вам подойдут только 2 инструмента, дипозиты и облигации надежных эмитентов. Ни акции, ни недвижимость в эту категорию не входят.

А вот для формирования денежного потока акции вполне подходят, а недвижимость и автомобиль не очень (так как любой материальный актив со временем стареет и не факт, что переходит в категорию антиквариата). Акции волатильны, размер портфеля явно не сохранят, но растущий денежный поток сформировать вполне реально.

По поводу пропорциональности мирового ВВП и энергопотребления… посмотрите через рост населения, которое растет почти по экспоненте. Интересные графики получатся.