Избранное трейдера dgabsdbgsw

Как заработать деньги на бирже

- 16 июля 2018, 11:01

- |

( Читать дальше )

- комментировать

- ★42

- Комментарии ( 29 )

Илья Коровин

- 19 апреля 2018, 10:24

- |

Все потому, что известная личность, Илья Коровин, попал 9 апреля и просадил счета своих клиентов (информация не точная).

Этому есть две причины:

1. Загрузка ГО под 100%.

2. Отказ от Дельта-хеджера.

Понятно, что позиции можно править руками, но имея 100 счетов, это просто физически не возможно сделать за короткое время.

Рассмотрим два примера, которые придерживались свободного ГО и включили дельтахеджер.

1. smart-lab.ru/mobile/topic/464510/

2. smart-lab.ru/mobile/topic/465539/

Как мы видим, ребята не получили маржинколл, а лишь не большую просадку. За счёт того что, не грузили ГО по полной и включали дельтахедж.

Всем кто попал 9 апреля и новичкам, ОПЦИОНЫ — ЭТО НЕ ЗЛО!!! Если придерживаться определённых правил. Эти правила указаны выше.

Сейчас обращение к более опытным участникам. Вы разве не понимаете, что публикуя с критикой свои посты, вы закладываете в разум менее опытных участников отторжение от опционов, тем самым теряя ликвидность на рынке и так которой мало.

( Читать дальше )

Стратегия ротации ETF - 16% годовых в $ США

- 23 марта 2018, 11:19

- |

Держим высоколиквидные ETF с капитализацией в млдр. долларов по принципу моментум инвестирования. Моментум — фактор импульса: покупаем то что растет и избавляемся от того что падает. Исследования показывают, что портфели построенные по такому принципу обгоняют рынок в долгосрочной перспективе. Во время неблагоприятных периодов стратегия уходит в защитный актив — гос. облигации США. Сделки совершаются всего лишь один раз в месяц от покупки без плеча.

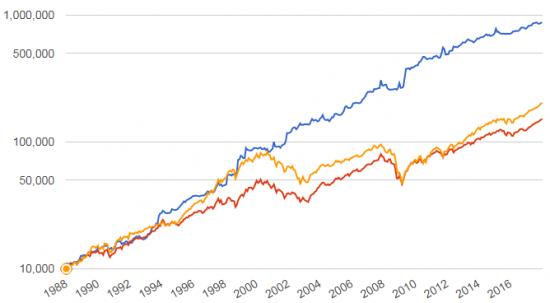

Синий цвет — портфель стратегии ротации ETF

Красный цвет — равновзвешенный портфель из этих же ETF

Оранжевый цвет - Vanguard 500 Index Fund использован в качестве бенчмарка, доходность 500-та самых больших компаний в США.

Некоторые ETF были запущены не так давно, поэтому для тестирования на истории начиная с 1988 года были использованы данные взаимных фондов (mutual funds) как прокси на ETF, а где это было невозможно - воссоздание ETF для тестирования.

( Читать дальше )

Шестнадцать советов от легендарного инвестора Уолтера Шлосса

- 21 марта 2018, 10:37

- |

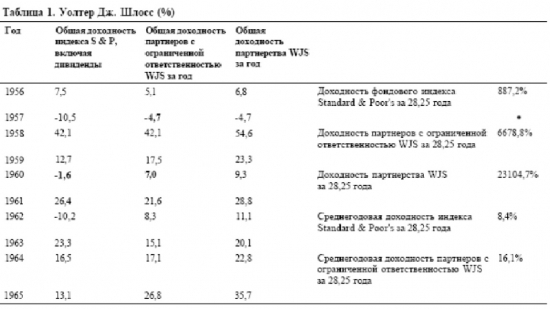

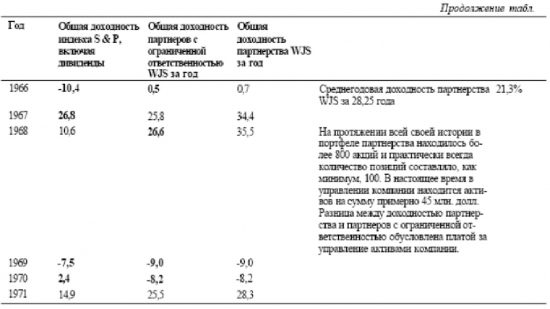

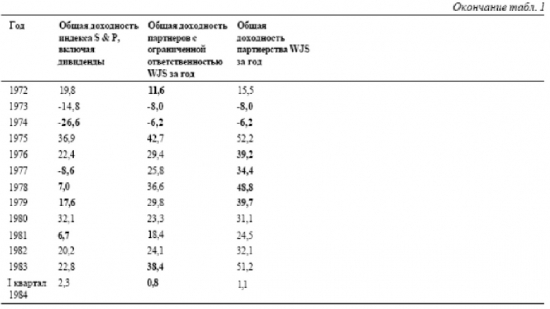

Вот что было написано об Уолтере в книге Supermoney (1972 год): «У него не было связей или доступа к полезной информации. Фактически никто на Уолл-стрит не знает его, и он не выдает никакие идеи. Он ищет цифры в сборниках и выписывает годовые отчеты, и это все. Все это похоже на простого частного инвестора. Тем интереснее советы от легендарного инвестора.

Факторы, необходимые, чтобы делать деньги на фондовом рынке от Уолтера Шлосса.

1. Цена по отношению к стоимости является наиболее важным фактором.

2. Попробуйте установить стоимость компании. Помните, что акция представляет собой часть бизнеса и это не просто цена бумаги.

3. Используйте балансовую стоимость в качестве отправной точки, чтобы попытаться установить стоимость бизнеса. Убедитесь, что долг не равен 100% от собственного капитала.

4. Имейте терпение. Акции не вырастут сразу.

5. Не покупайте используя чьи либо советы. Не продавайте на плохих новостях.

6. Не бойтесь быть уверенным в своей правоте. Вы конечно не сможете быть 100% правы. Ищите слабости в своем мышлении. Покупайте в период понижения курсов и продавайте при повышении.

7. Имейте мужество придерживаться своих убеждений если вы уже приняли решение.

8. Имейте инвестиционную философию и следуйте ей. Это то, что привело меня к успеху.

9. Не продавайте в спешке. Если акция достигла цены которую вы считаете справедливой вы можете продать но часто акция продолжает двигаться выше.Перед продажей попытайтесь еще раз переоценить акцию, посмотрите где рынок начинает продажи относительно балансовой стоимости. Оцените уровень фондового рынка. Посмотрите высоки или низки коэффициенты P/E. Насколько фондовый рынок высок?

Насколько люди оптимистичны в своих оценках.

10. Покупать акции я считаю полезным около их минимума за несколько последних лет. Если акция была на пиках по 125 а потом снизилась до 60 то вы можете посчитать это хорошей ценой. Но если за три последних года минимальная цена была 20, то вы поймете что у компании возможны какие-либо проблемы.

11. Пытайтесь купить активы а не прибыль с дисконтом. Прибыль может резко измениться в течении короткого времени. С активами такого обычно не происходит. Если ориентироваться на прибыль то нужно будет знать о компании гораздно больше.

12. Прислушивайтесь к предложениям людей которых вы уважаете. Но это не значит следовать им. Помните что деньги важнее сохранить чем преувеличить. Если вы потеряете деньги то очень сложно будет вернуть их обратно.

13. Старайтесь не позволять эмоциям влиять на ваше мнение. Страх и жадность вероятно худшие эмоции при покупке и продаже акций.

14. Запомните простое правило. Если вы делаете 12% в год и реинвестируете деньги, то вы удвоите свой капитал за 6 лет. Запомните правило 72. Делите 72 на вашу средную доходность и вы получите количество лет до удвоения капитала.

15. Предпочитайте акции облигациям. Облигации ограничивают вашу доходность, а инфляция снижает покупательную способность.

16. Будьте осторожны с левереджем. Он может обернуться против вас.

PS: этим постом я открываю большую серию публикаций под общим названием «Инвестиционные чек-листы». Поэтому чтобы ничего не пропустить подписывайтесь на анонсы новых постов. Всем подписавшимся в подарок мое руководство "Инвестиционная стратегия для российского рынка".

А вы уверены, что вы сможете заработать на инвестициях ?

- 04 марта 2018, 19:32

- |

Как мне кажется, да именно кажется без инсинуаций, некоторые решили, что на инвестициях в фондовый рынок можно заработать (все примечания тут относительно американского фондового рынка, цифры не точные будут, а их порядок).

Многие часто слышали про инвестиции, что задача номер один это сохранить, не все правильно понимают это значение сохранить, сохранить это быть на уровне инфляции или чуть выше, а приумножить это быть на уровне рынка в его положительной части, и только заработать это получить в среднем больше рынка.

Многие даже не выдающиеся портфели на горизонте 10-15 лет показывают положительный результат, то есть через 10-15 лет вы только сможете сказать каков ваш результат.

И теперь про заработать, вам потребуется не только время, но и не попасть

в медвежью фазу на 10-15 лет и в год хорошей коррекции, с учётом всего выше сказанного какие у вас шансы заработать ?, можно конечно говорить про хеджирование, диверсификации портфеля, но все это только для сохранить деньги и не как про заработать.

( Читать дальше )

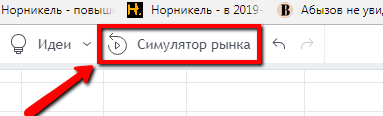

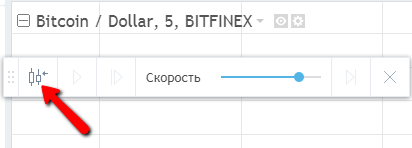

Лучший тренажер для интуитивной внутридневной торговли

- 21 февраля 2018, 17:37

- |

Допустим я хочу потестить свою умелку торговать внутри дня биток.

1. Нахожу тикер BTCUSD.

2. Нажимаем «Симулятор рынка»

3. Берем эту кнопку и тыкаем дату на графике в прошлом, откуда начать отсчет

4. Потренируйтесь, очень эффектно. Жаль торговать симуляцию нельзя.

Я бы на месте Tradingview сделал игру наподобие

https://www.bloomberg.com/features/2015-stock-chart-trading-game/

1. выбираешь инструмент и таймфрейм (опционально инструмент можно случайным делать)

2. игра сама выбирает место в прошлом куда тебя отправить

3. ну и тыкаешь купить продать и онлайном наблюдаешь результат

хз, может оно уже сделано? Слишком очевидно чтобы это не сделать.

ТОП-5 лучших книг для психологии трейдинга

- 31 января 2018, 10:30

- |

1. Вышел хеджер из тумана (Бартон Биггз)

Эта книга все. Это мой фаворит. Каждый, кто спрашивает у меня совета, касаемо литературы по трейдингу слышит в ответ название данной книги. Ее история состоит из того, как несколько ребят создавали свой собственный хедж-фонд. Между строк, каждая глава книги посвящена сотням историям и примерам различных людей, которые из-за своей глупости и психологии торговли были попросту...«лохами»!

2. Торговый Хаос 2 (Билл Вильямс)

Книга в большей степени предназначена для анализа и создания собственной торговой стратегии. Но, среди строк есть очень полезная информация и примеры того, как эмоции влияют на результаты трейдера. Не многие их замечают, но именно они мне помогли понять основную причину того, почему я сливал свои первые торговые депозиты.

3. Модификация поведения (Арт Симпсон)

( Читать дальше )

Ошибка Сатоши Накамото

- 28 января 2018, 15:10

- |

Когда-то давным-давно, когда Биткоин ещё можно было купить ниже 1000 долларов… и даже ниже 300… и даже ниже 100… и даже ниже 30… (да, были такие времена) — мне периодически попадались статьи про подвиги Биткоина.

Я не искал их, ибо я не знал, что такое Биткоин и не был его поклонником, и даже не был его сторонником.

Я торговал на ММВБ акциями и пытался торговать валютными фьючерсами на ФОРТС.

Поэтому я искал информацию на ресурсах, которые пишут о рынке FOREX.

В периоды сильных движений Биткоина (как вверх, так и вниз) статьи о Биткоине получали много просмотров и, соответственно, высокий рейтинг поисковиков — и поэтому я постоянно натыкался на них.

Но в то время Биткоин — и как инструмент для торговли и вложений, и как революционная технология — не вызвал у меня интереса.

Я воспринимал Биткоин как забаву форексников, а о том, что это особенная технология — я вообще не знал (слово Блокчейн я узнал только году в 2016 и потом ещё понадобилось время, чтобы понять, что Биткоин — это тоже Блокчейн).

( Читать дальше )

S&P 500 Рост 201,5 пунктов за месяц - ДАЕШЬ ЕЩЕ!

- 28 января 2018, 14:27

- |

Сегодня мне хочется поговорить больше о природе роста в текущем месяце, ну и конечно посмотреть на перспективы.

Буквально в начале недели изучал месячный график как ES continuous, так и SPX за последние 30 лет. Мне очень хотелось найти что-то похожее. Конечно же нашел много месяцев с движение около 200 пунктов, но большая их часть была как и ожидалось после коррекций. Даже когда это было вроде на максимумах рынка, индекс все равно рос только после значительного отката и не сильно обновлял прошлый максимум.

Собирался создать графики, что бы показать в своей статье, но вчера вечером читал один американский ресурс и с радостью обнаружил, что не одинок в своих мыслях. Один человек уже нарисовал, все что хотел сделать я и потому воспользуюсь его графиками, просто дам личные комментарии и мысли.

( Читать дальше )

Чёрные лебеди или активный обман публики?

- 27 января 2018, 16:27

- |

Вот я почти год уже работаю на рынке и стал замечать те моменты, когда вроде всё хорошо, брокеры рекомендуют акции к покупке, инвест дома трубят о бешеных процентах, ты покупаешь и тут БАЦ! остаёшься без кучи денег. Знакомо?

Предлагаю выписать сюда особо рисковые бумаги, которые при красивых внешних факторах реально подорвали уверенность в них инвесторов.

№1. Хотелось бы отметить АФК Систему, которую ни раз скармливали всем по 11-14 рублей в прошлом году — а потом она просела на 8+ рублей при очередной подаче (уже третьего) иска от Башнефти — все продали, тк дело могло затянутся и кто-то по стопам закрылся потеряв 15-20% за день. Причем для смаку это ещё сделали в день дивидендной отсечки — как удар в спину. Чуть позже вмешался Владимир Владимирович и акции отросли до 13,5 на эйфории — многие купили и сейчас они по 12? Сколько уже можно было потерять денег.

До сих пор кстати текст дополнительного соглашения не разглашается полностью, а может система там душу продала и реальная цена акций может быть в районе 8-9 рублей. Но брокера активно её впихивают инвест-идеями и прогнозами инвест-домов по 18-20р.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал