SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Артемов Иван

Сургутнефтегаз, отчётность за 2012 год, РСБУ + выводы по сектору

- 22 апреля 2013, 13:30

- |

«Сургутнефтегаз» на закрытие ММВБ на 19/04/2013 стоил 1 152 339 640 000 рублей или $36 531 646 356. Цена о.а. 27,68 рублей. Цена п.а. 21,22 рубля.

Пока отчётности по МСФО «СНГ» я ещё не видел. На сайте её нет. Кто-то говорит, что она будет в конце апреля, кто-то, что она уже должна была выйти, но почему-то её до сих пор нет. Однозначно, можно сказать, что отчётность «Сургута» по МСФО – это главная интрига этого сезона отчётностей. Тем не менее, практически все публичные нефтяные компании были проанализированы. Поэтому в этой статье производственные и финансовые результаты «СНГ», естественно пока по РСБУ, а также сравнительный анализ всех публичных нефтяных компаний — задача выявить наиболее привлекательные инструменты для инвестиций. Начну с бизнес-схемы ОАО «Сургутнефтегаз».

Поэтому в этой статье производственные и финансовые результаты «СНГ», естественно пока по РСБУ, а также сравнительный анализ всех публичных нефтяных компаний — задача выявить наиболее привлекательные инструменты для инвестиций. Начну с бизнес-схемы ОАО «Сургутнефтегаз».

Рисунок Бизнес-схема «Сургутнефтегаз»

( Читать дальше )

Пока отчётности по МСФО «СНГ» я ещё не видел. На сайте её нет. Кто-то говорит, что она будет в конце апреля, кто-то, что она уже должна была выйти, но почему-то её до сих пор нет. Однозначно, можно сказать, что отчётность «Сургута» по МСФО – это главная интрига этого сезона отчётностей. Тем не менее, практически все публичные нефтяные компании были проанализированы.

Поэтому в этой статье производственные и финансовые результаты «СНГ», естественно пока по РСБУ, а также сравнительный анализ всех публичных нефтяных компаний — задача выявить наиболее привлекательные инструменты для инвестиций. Начну с бизнес-схемы ОАО «Сургутнефтегаз».

Поэтому в этой статье производственные и финансовые результаты «СНГ», естественно пока по РСБУ, а также сравнительный анализ всех публичных нефтяных компаний — задача выявить наиболее привлекательные инструменты для инвестиций. Начну с бизнес-схемы ОАО «Сургутнефтегаз».Рисунок Бизнес-схема «Сургутнефтегаз»

( Читать дальше )

- комментировать

- 110 | ★25

- Комментарии ( 16 )

Несколько слов о текущем моменте

- 21 апреля 2013, 19:48

- |

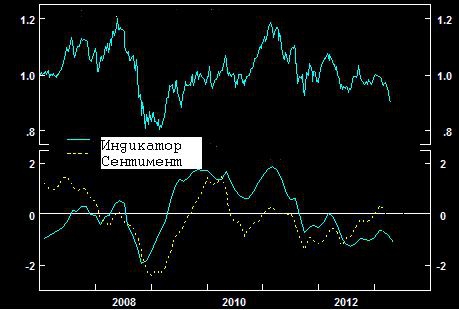

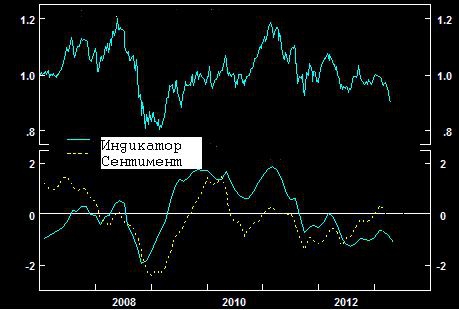

Сырье, пром металлы, золото, серебро и нефть – везде увидели капитуляцию быков. Что нас ждет дальше? Ответ можно увидеть на приведенном графике:

вверху соотшение между секторами американского рынка циклическими и защитными (здесь циклические сектора (Teсh, Industrials, Materials и Energy – у всех вес 25%; защитные – Consumer staples, Utilities, Health Care – все имеют также равный вес). На нижнем – относительный индикатор valuations (цикличные сектора минус защитные), а также индикатор сентимента (полученный из глобальных PMIs).

Глобальные PMI как производственные, так и в сфере сервиса продолжают указывать на восстановление. Запасы производителей в азиатском регионе продолжают снижаться, а новые заказы – расти, указывая на некоторое улучшение в глобальном росте выпуска, что благоприятно для компаний, работающих в циклических отраслях.

( Читать дальше )

вверху соотшение между секторами американского рынка циклическими и защитными (здесь циклические сектора (Teсh, Industrials, Materials и Energy – у всех вес 25%; защитные – Consumer staples, Utilities, Health Care – все имеют также равный вес). На нижнем – относительный индикатор valuations (цикличные сектора минус защитные), а также индикатор сентимента (полученный из глобальных PMIs).

Глобальные PMI как производственные, так и в сфере сервиса продолжают указывать на восстановление. Запасы производителей в азиатском регионе продолжают снижаться, а новые заказы – расти, указывая на некоторое улучшение в глобальном росте выпуска, что благоприятно для компаний, работающих в циклических отраслях.

( Читать дальше )

Отчётность Башнефти за 2012 год.Кейс для инвестора

- 19 апреля 2013, 15:51

- |

15 апреля «Башнефть» отчиталась о финансовых результатах своей работы в 2012 году. На закрытие ММВБ, вчера 18/04/2013 капитализация «Башнефти» составила 360 169 450 000 рублей или $11 455 771 310. «Обычка» стоила 1870,1 рублей, «префка» 1211,2 рублей, дисконт п.а. к о.а. составляет 45%

Рисунок среднесуточная добыча углеводородов сравнительный анализ

Производственные результаты

Производственные результаты

( Читать дальше )

Рисунок среднесуточная добыча углеводородов сравнительный анализ

Производственные результаты

Производственные результаты ( Читать дальше )

О золоте

- 16 апреля 2013, 12:55

- |

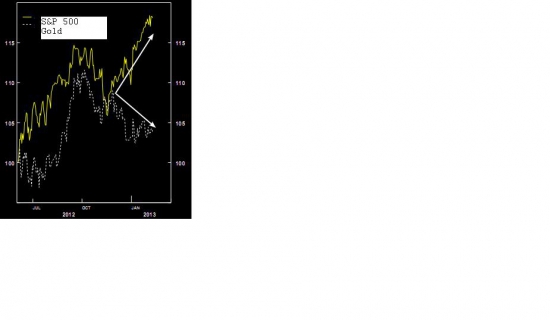

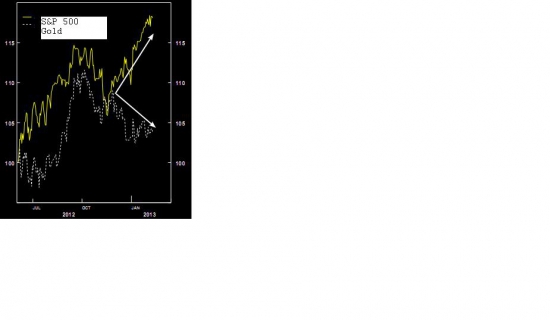

Есть довольно много быков по золоту, но их голоса постепенно после прошедшего обвала утихают. Performance золота стала слабой не сейчас, а с прошлого лета, когда так называемый рефляционный трейд начал исчерпывать себя, намекая на фундаментальные изменения.

Долгое время золото росло на ожидании действий центральных банков и прежде всего ФРС, направленных на рефляцию активов, создавая в сознании участников поверье, что существует прямая связь между действиями центрального банка и ценами на золото.

Несмотря на это, за последние 10 месяцев золото имело слабую performance, демонстрируя, что такая связь, по крайней мере, перестает существовать, так как за этот же период времени балансы центральных банков продолжили расти, а цены на золото упали.

Второе, золото, как и любой другой актив, имеющий цену – циклично. На графике показана долгосрочная взаимосвязь цены золота (цены на графике приведены с учетом инфляции).

( Читать дальше )

Долгое время золото росло на ожидании действий центральных банков и прежде всего ФРС, направленных на рефляцию активов, создавая в сознании участников поверье, что существует прямая связь между действиями центрального банка и ценами на золото.

Несмотря на это, за последние 10 месяцев золото имело слабую performance, демонстрируя, что такая связь, по крайней мере, перестает существовать, так как за этот же период времени балансы центральных банков продолжили расти, а цены на золото упали.

Второе, золото, как и любой другой актив, имеющий цену – циклично. На графике показана долгосрочная взаимосвязь цены золота (цены на графике приведены с учетом инфляции).

( Читать дальше )

Чистая прибыль и дивиденды2013. Таблицы аутсайдеров и ударников чистоприбыльного производства за 2012 год

- 14 апреля 2013, 12:51

- |

Идут закрытия реестров и СД эмитентов принимают решения о выплатах и величинах дивидендов. Обязательным условием начисления дивидендов является наличие чистой прибыли ( ЧП) по РСБУ. Поэтому особенно интересны аутсайдеры и ударники чистоприбыльного производства по итогам 2012 года, ведь это может напрямую найти отражение на размерах дивидендов в этом году.

Конечно же есть аутсайдеры и дивиденды в этих компаниях снизятся или их не будет вообще.

Таблица 1 .

Чистая прибыль по РСБУ в млн рублей, дивиденды в рублях

( Читать дальше )

Конечно же есть аутсайдеры и дивиденды в этих компаниях снизятся или их не будет вообще.

Таблица 1 .

Чистая прибыль по РСБУ в млн рублей, дивиденды в рублях

( Читать дальше )

Немного о нефти

- 08 апреля 2013, 14:51

- |

Вкратце о нефти. Произошли два события: коррекция со 118 до 104 и сужение спреда в BR-WTI. Сразу деск-коммоды аналитков написали рисечи – ставьте на дальнейшее падение нефти и сужение спреда. Раздаются голоса и о глубоком падении брента процентов 20-25 с текущих уровней. Даже те, кто не торгует на NYMEX или ICE нефть имеет решающее воздействие на российский рынок.

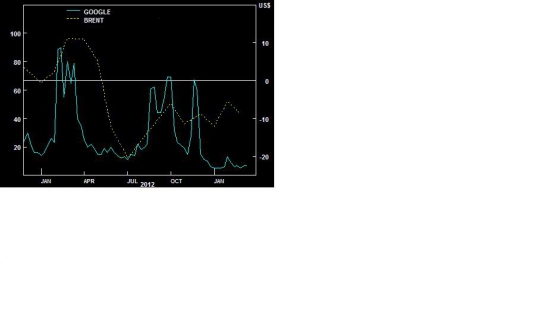

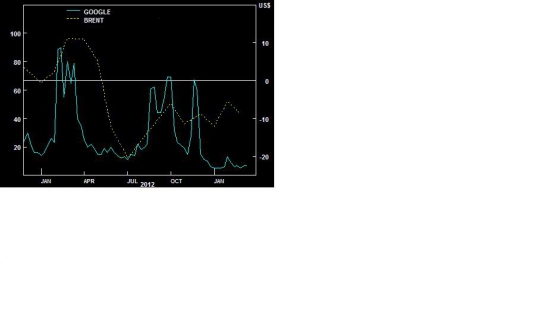

Выскажу предположение, что серьезного снижения цены на брент в этом году не будет. Приведу график, на котором одна линия отражает количество запросов, сделанных в Google с наименованием «Israel attack Iran” а, другая – проп-индикатор, показывающей какова сейчас справедливая цена брент (нижняя шкала как 100).

Из графика хорошо заметно как упал интерес к теме, а в нефти, как известно, существенную роль играют геополитические риски. В отношении Ирана существенно уменьшилась риторика со стороны США и Европы. Недавно израильский премьер-министр Нетаньяху сказал, что он согласен с оценкой президента США Обамы, что Ирану потребуется дольше времени, чем еще один год, на создание ядерного оружия. Это дает, по крайне мере еще один год (до весны-лета 2014 года) США, чтобы с помощью санкций или дипломатических методов воздействовать на Иран с целью прекращения своих ядерных программ. Соответственно, ухожит риск того, что этим летом будет всплеск цен на нефть из-за иранской проблемы. Но и в случае торможения переговоров, этот риск начнет закладываться в цену с начала 2014 года.

( Читать дальше )

Выскажу предположение, что серьезного снижения цены на брент в этом году не будет. Приведу график, на котором одна линия отражает количество запросов, сделанных в Google с наименованием «Israel attack Iran” а, другая – проп-индикатор, показывающей какова сейчас справедливая цена брент (нижняя шкала как 100).

Из графика хорошо заметно как упал интерес к теме, а в нефти, как известно, существенную роль играют геополитические риски. В отношении Ирана существенно уменьшилась риторика со стороны США и Европы. Недавно израильский премьер-министр Нетаньяху сказал, что он согласен с оценкой президента США Обамы, что Ирану потребуется дольше времени, чем еще один год, на создание ядерного оружия. Это дает, по крайне мере еще один год (до весны-лета 2014 года) США, чтобы с помощью санкций или дипломатических методов воздействовать на Иран с целью прекращения своих ядерных программ. Соответственно, ухожит риск того, что этим летом будет всплеск цен на нефть из-за иранской проблемы. Но и в случае торможения переговоров, этот риск начнет закладываться в цену с начала 2014 года.

( Читать дальше )

Сбербанк. Техника + фундаментал.

- 04 апреля 2013, 17:02

- |

Почему Сбер?

Сбер гуляет в диапазоне 96-110 последние 3 мес.

События:

28.03.13 опубликован неплохой отчет 2012 МСФО

04.04.13 день инвестора в Нью-Йорке

05.04.13 РСБУ 3 мес. 2013

29.05.13 МСФО 1 квартал 2013

Позитивные моменты:

( Читать дальше )

- выходит на свои новые максимумы с 25 марта

- реализация технической фигуры

- выглядит лучше рынка

Сбер гуляет в диапазоне 96-110 последние 3 мес.

События:

28.03.13 опубликован неплохой отчет 2012 МСФО

04.04.13 день инвестора в Нью-Йорке

05.04.13 РСБУ 3 мес. 2013

29.05.13 МСФО 1 квартал 2013

Позитивные моменты:

- реально растущий бизнес, недооцененный фундаментально

- адекватный эффективный менеджмент

- Не сильно его продают на падении рфр

- Очень высокий ROE = 24%

- Высокая ЧПМ = 6,2%, выше сектора

- Торгуется дешевле многих банков на EM

- Потенциально, прибыль Сбера может удвоиться к 2018 году (при условии что экономика будет оживать)

- Дивиденды сбера растут и будут расти

( Читать дальше )

Почему наши акции дешевеют часть 2

- 03 апреля 2013, 15:50

- |

Прошлый пост был посвящён одной из причин снижения на российском фондовом рынке. Там я сконцентрировался на понятии риска — доходности в применении к развивающимся рынкам и иностранным инвесторам. Теперь же я предлагаю оценить интересы российских инвесторов.

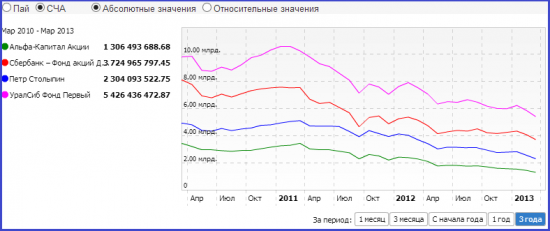

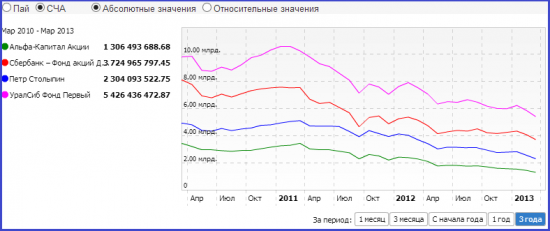

Основная масса непрофессиональных инвесторов, заходит на фондовый рынок РФ через ПИФы. Я решил оценить динамику СЧА (стоимость чистых активов) и взял четыре самых крупных фонда.

Результаты плохие. За три года СЧА сократились практически в 2 раза, при этом следует понимать, что это не только из-за падения стоимости акций. Данная сравнительная диаграмма наглядно показывает мощный отток денежных средств из акций. Причины этого тоже понятны. Стоимость пая неуклонно снижается (график ниже).

( Читать дальше )

Основная масса непрофессиональных инвесторов, заходит на фондовый рынок РФ через ПИФы. Я решил оценить динамику СЧА (стоимость чистых активов) и взял четыре самых крупных фонда.

Результаты плохие. За три года СЧА сократились практически в 2 раза, при этом следует понимать, что это не только из-за падения стоимости акций. Данная сравнительная диаграмма наглядно показывает мощный отток денежных средств из акций. Причины этого тоже понятны. Стоимость пая неуклонно снижается (график ниже).

( Читать дальше )

О текущем моменте - 3. Российский рынок - часть emerging markets (don't forget!)

- 31 марта 2013, 21:03

- |

Я уже писал прошлой осенью о том, почему российский рынок будет underperformance относительно американского рынка, называя две основные причины: общую динамику emerging markets (EM) (включая, brics-ы) и динамику цены основного экспортного товара России – нефти (см. соответствующий пост http://smart-lab.ru/blog/89325.php ). В этом посту о том, что происходит в EM, на что смотрят глобальные инвесторы относительного этого класса активов.

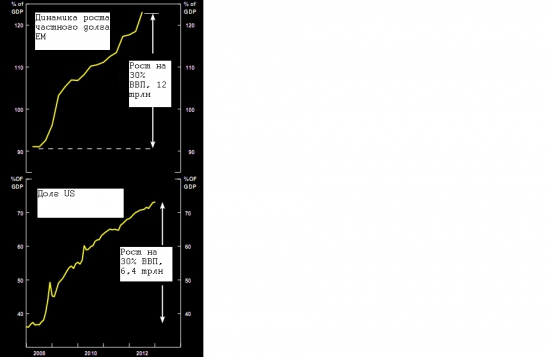

Глобальное восстановление, которые мы наблюдали в 2009-2010 гг было обусловлено резким ростом долга частного сектора EM и ростом публичного (правительственного) долга США (см. график).

Рост частного долга в ЕМ был слишком резким и слишком быстрым. Однако, имея не такие развитые внутренние финансовые системы как, к примеру, в США чтобы эффективно аллоцировать с такой скоростью и такое большое количество кредита, потребуется значительное количество времени, чтобы экономика выработала такие механизмы перерабатывания избыточной кредитной массы. Только после этого кредит станет действительно значительным источником экономического роста.

( Читать дальше )

Глобальное восстановление, которые мы наблюдали в 2009-2010 гг было обусловлено резким ростом долга частного сектора EM и ростом публичного (правительственного) долга США (см. график).

Рост частного долга в ЕМ был слишком резким и слишком быстрым. Однако, имея не такие развитые внутренние финансовые системы как, к примеру, в США чтобы эффективно аллоцировать с такой скоростью и такое большое количество кредита, потребуется значительное количество времени, чтобы экономика выработала такие механизмы перерабатывания избыточной кредитной массы. Только после этого кредит станет действительно значительным источником экономического роста.

( Читать дальше )

Точка зрения на мироустройство.

- 29 марта 2013, 14:41

- |

Сразу скажу, материал касается основ функцианирования миравой системы а это, непосредственно имеет отношение и к трейдингу. Поэтому не оффтоп. (и не бан ) всё в рамках.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал