SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. MrWhite

Сургутнефтегаз, отчётность за 2012 год, РСБУ + выводы по сектору

- 22 апреля 2013, 13:30

- |

«Сургутнефтегаз» на закрытие ММВБ на 19/04/2013 стоил 1 152 339 640 000 рублей или $36 531 646 356. Цена о.а. 27,68 рублей. Цена п.а. 21,22 рубля.

Пока отчётности по МСФО «СНГ» я ещё не видел. На сайте её нет. Кто-то говорит, что она будет в конце апреля, кто-то, что она уже должна была выйти, но почему-то её до сих пор нет. Однозначно, можно сказать, что отчётность «Сургута» по МСФО – это главная интрига этого сезона отчётностей. Тем не менее, практически все публичные нефтяные компании были проанализированы. Поэтому в этой статье производственные и финансовые результаты «СНГ», естественно пока по РСБУ, а также сравнительный анализ всех публичных нефтяных компаний — задача выявить наиболее привлекательные инструменты для инвестиций. Начну с бизнес-схемы ОАО «Сургутнефтегаз».

Поэтому в этой статье производственные и финансовые результаты «СНГ», естественно пока по РСБУ, а также сравнительный анализ всех публичных нефтяных компаний — задача выявить наиболее привлекательные инструменты для инвестиций. Начну с бизнес-схемы ОАО «Сургутнефтегаз».

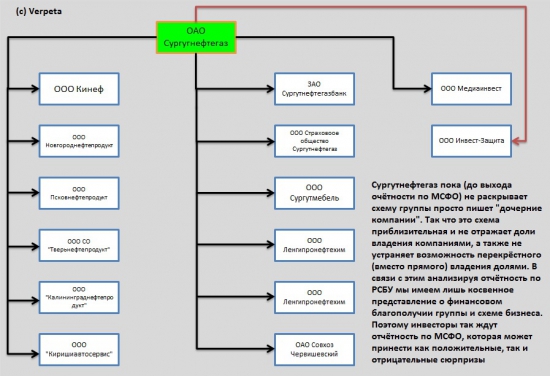

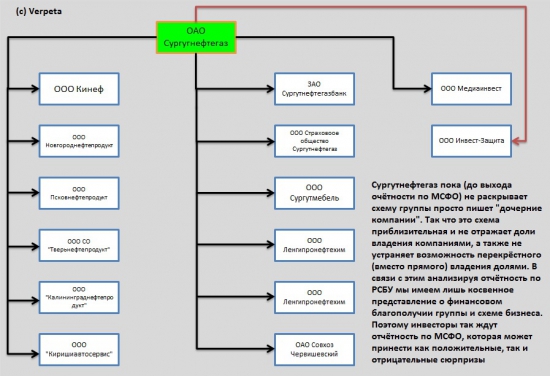

Рисунок Бизнес-схема «Сургутнефтегаз»

«Сургутнефтегаз» пока (до выхода отчётности по МСФО) не раскрывает схему владения группы, просто пишет «дочерние компании». Так что, это схема приблизительная и не отражает доли владения компаниями, а также не устраняет возможность перекрёстного (вместо прямого) владения долями. В связи с этим, анализируя отчётность по РСБУ, мы имеем лишь косвенное представление о финансовом благополучии группы и схеме бизнеса. Поэтому инвесторы так ждут отчётность по МСФО, которая может принести как положительные, так и отрицательные сюрпризы.

Итак, РСБУ выводит результаты банковского, страхового, нефтеперерабатывающего и нефтехимического бизнесов за скобки. Это мы должны иметь при анализе эффективности одного добытого барреля углеводородов:

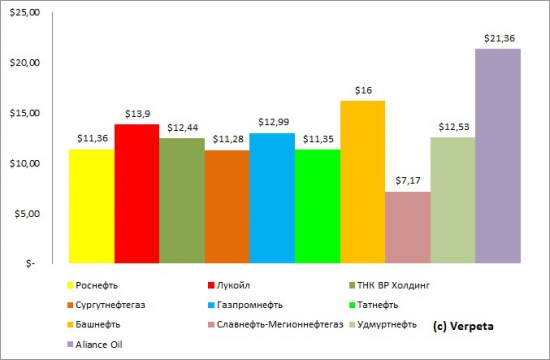

Рисунок Эффективность добычи барреля углеводородов в сравнении с компаниями сектора

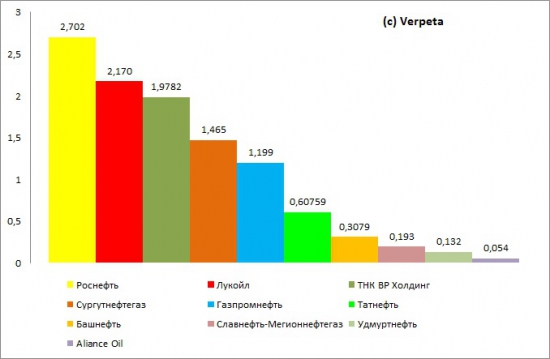

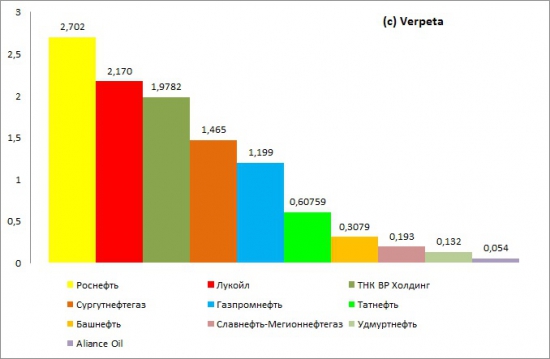

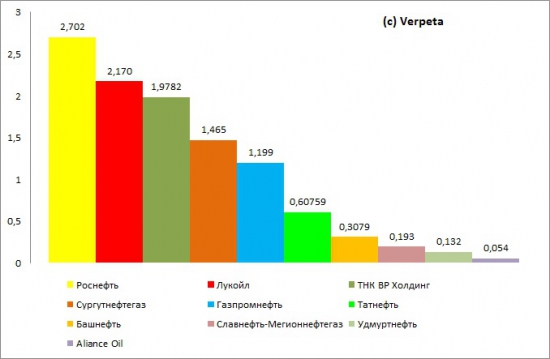

Производственные результаты В 2012 году «СНГ» добыл 61,405 млн тонн нефти (+1% г/г). Добыча газа упала на 6% до 12,215 млрд м3. Среднесуточная добыча углеводородов составила 1,465 млн баррелей н.э./сутки и осталась практически неизменной по сравнению с 2011 годом. Рост среднесуточной добычи нефти на 1% компенсировал снижение добычи газа.

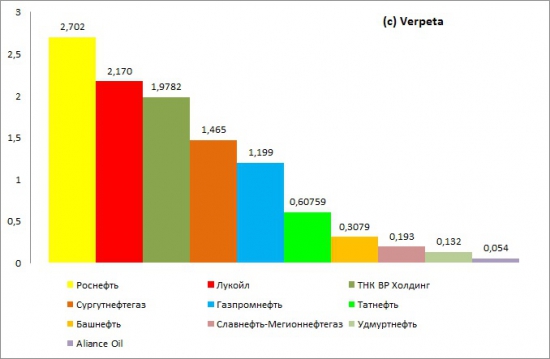

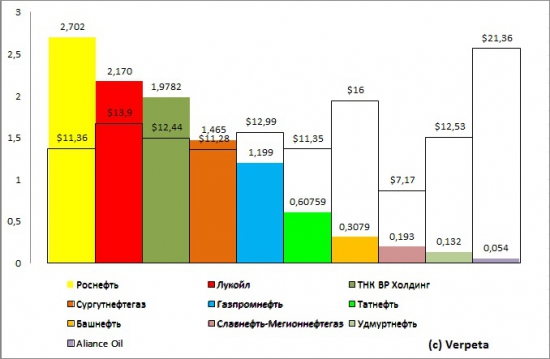

Рисунок среднесуточная добыча углеводородов российских НК

Как видно из приведённой диаграммы «СНГ» 4-я компания России по этому показателю. Про тенденцию добычи можно сказать, что она стагнирует. Про газовый бизнес можно сказать следующее, природный газ добывают, что-то перерабатывают: 7 млрд (из добытых 12 млрд), что то потребляют сами: 3,2 млрд. Наверняка, если «СНГ» получит доступ к конечным потребителям рост в газовом сегменте станет драйвером производственных показателей. В нефтепереработки ситуация следующая: при том, что производственные мощности Киришского НПЗ составляют 17,3 млн. тн, «СНГ» умудрился переработать там 18,3 мл. тн, при этом, это всего лишь 29,8% от нефти добытой, т.е. налицо дефицит нефтеперерабатывающих мощностей! За 2012 год «СНГ» произвёл 20,1 млн тонн (на 1% меньше, чем в 2011 году)

Финансовые рузультаты Выручка «СНГ» выросла на 8% до 815,5 млрд рублей. Операционная прибыль снизилась на 1%. Операционная рентабельность составила 26%. В 2012 году «СНГ» заработал 160,9 млрд рублей – это на 31% меньше 2011 года. Чистая рентабельность продаж 20%. Долг, кэш, собственный капитал всё это буду смотреть в отчётности по МСФО.

Итоги по сектору Начну вот с такой истории, которую я называю «влияние размера на эффективность». Априори, такой показатель как среднесуточная добыча углеводородов очень хорошо характеризует размер бизнеса НК. Поэтому первая диаграмма выстроена в логике убывания показателя среднесуточной добычи барр. н.э. углеводородов и соответственно отражает относительный размер бизнесов НК.

Рисунок среднесуточная добыча углеводородов российских НК

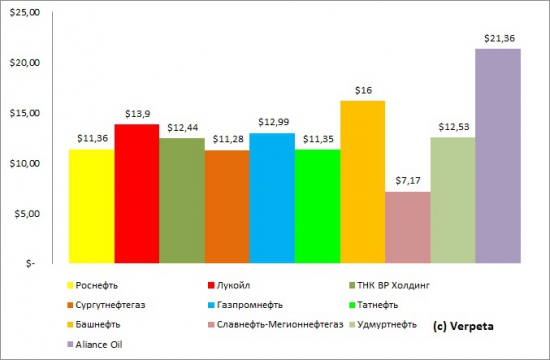

Я разложил все публичные НК по объёму бизнеса. От самой крупной Роснефти до самой маленькой Alliance Oil. Дальше актуализировал диаграмму «Эффективность одного добытого барреля углеводородов» (Кто читал этот цикл моих статей, посвящённых анализу НК через призму отчётности за 2012 год, помнит, как появился этот критерий. Кто читает только эту последнюю статью, поясню: Так как, компании изначально разные по бизнес-модели, здесь и полноценные ВИНКи и просто операционные компании-качалки, и имеют разную ресурсную составляющую, то я решил использовать некий формальный критерий: сколько долларов компания зарабатывает с каждого добытого барреля н.э. углеводородов. Для этого, я, всю чистую прибыль компании, делю на количество добытых баррелей). Вот так она выглядит:

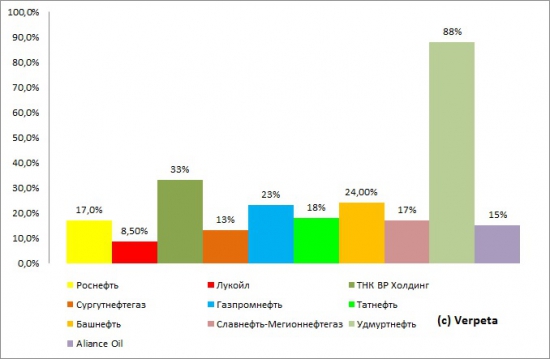

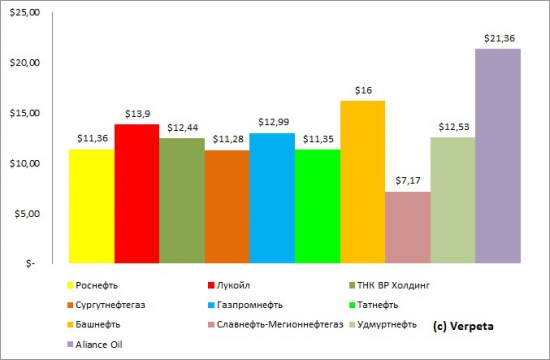

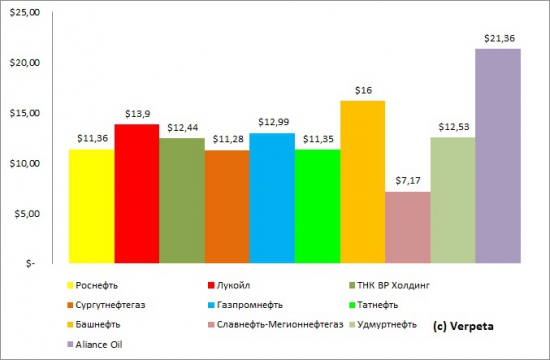

Рисунок Эффективность добычи барреля н.э. углеводородов

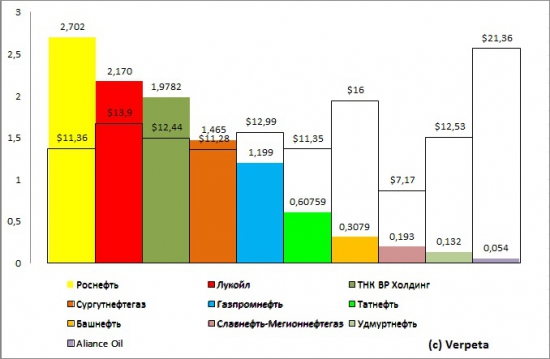

Получился вот что: есть явный аутсайдер это Славнефть-Мегионнефтегаз зарабатывает, всего лишь $7.17 с каждого добытого барреля углеводородов и есть явный лидер это Alliance Oil, который зарабатывает $21,36. Дальше, я вторую диаграмму «Эффективность добычи» накладываю на первую «Среднесуточная добыча». И получил вот такую диаграмму, которую назвал «Зависимость эффективности от добычи»

Рисунок Зависимость эффективности от добычи

Получается, что чем компания добывает меньше (читай масштаб бизнеса меньше), тем она более эффективней распоряжается добытым баррелем углеводородов. Особенно эта тенденция будет красноречивей, если мы проигнорируем «чистые операционные компании-качалки», такие как Удмуртнефть и Славнефть-Мегионнефтегаз. Но это не совсем правильный критерий для определения объекта инвестиций, так как я не увидел эффективность использования капитала. Мне стало интересно, какая из НК лидер по этому критерию. Поэтому строю две новых диаграммы: первая это рентабельность всего задействованного капитала (ROACE), вторая — рентабельность собственного капитала (ROAE)

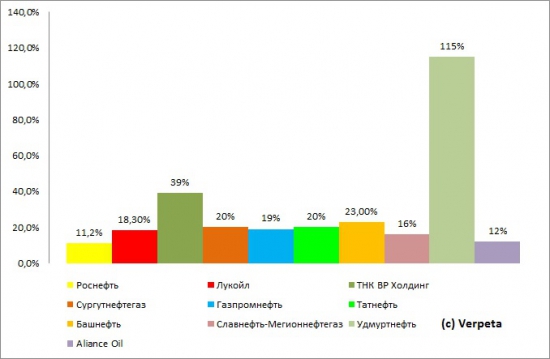

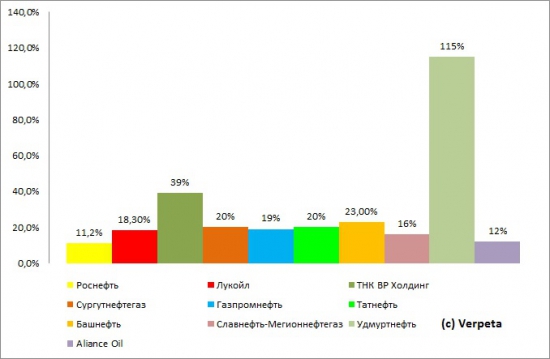

Рисунок ROACE НК

Диаграмма показывает следующую картину: чемпион «Удмуртнефть» с фантастической рентабельностью рентабельностью «рабочего капитала» в 115%, ТБХ на втором месте с рентабельностью 39% и затем все остальные – от минимума 11,2% (Роснефть) до максимуму 23% (Башнефть). Идём дальше:

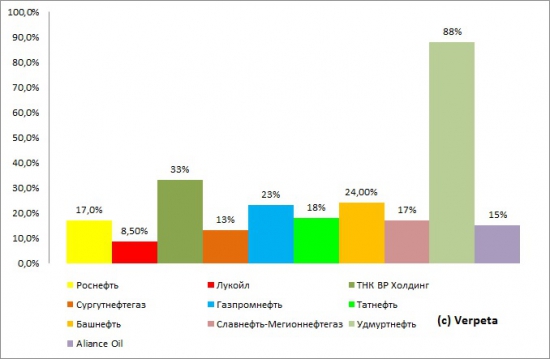

Рисунок ROAE НК

Здесь практически та же самая картина, «Удмуртнефть» и «ТБХ» стоят особняком, далее вся остальная группа. Если посмотреть по дивидендной доходности в прошлом, то как раз эти две компании показывали и самую лучшую дивидендную истории. После поглощения Роснефтью ТНК-ВР, ТБХ перестанет платить, те щедрые дивиденды (если вообще будет что-то платить) который платил раньше. Следовательно, можем смело отобрать «Удмуртнефть» в портфель как дивидендную историю из «нефтянки». Почему «Удмуртнефть», а не более ликвидный «Сургутнефтегаз»? Потому что, практически каждый знает, что из-за переоценки валюты, находящейся на балансе «СНГ» мы берём на себя кроме операционных рисков ещё и валютные риски, т.е. при расчёте дивидендного потока от акций «СНГ» нужно ещё и учитывать опцион на валютную пару доллар/рубль, зашитый в акцию.

С дивидендной историей определились. Остаётся найти историю роста. И тут сразу на ум приходит две компании: Роснефть, со своими мега- амбициями, мега- долгом $ 48,2 млрд и Башнефть. Своё отношение к Роснефти на ближайшую перспективу (2 года) я высказал здесь. «Башнефть» — главная интрига: закончился ли рост в акциях этой НК или это такой «Магнит» в нефтянке? В прошлом посте я высказал идею о привлекательности инвестиций в п.а. «Башнефти»: «…а текущая дивидендная доходность по «префам» составляет 8,6%(сравнимо с депозитом в Сбербанке) и повыше, чем у «обычки» и «префов» «Татнефти», про которую я писал вчера. Рано или поздно, компания засобирается на IPO на международные площадки и это абсолютно в принципах, той стратегии, которую сейчас реализует «Система» относительно «Башнефти», а перед IPO вполне логично и правильно упростить структуру капитала путём конвертации «префов» в «обычку» 1 к 1». Это мнение при работе по сравнению НК у меня только укрепилось. В общем, выбираю «Удмуртнефть» и «Башнефть» для покупок в «нефтянке» в оставшиеся 8 месяцев текущего года. Что касается «Лукойла» станет мне интересен, если цена будет ниже 1800 рублей.

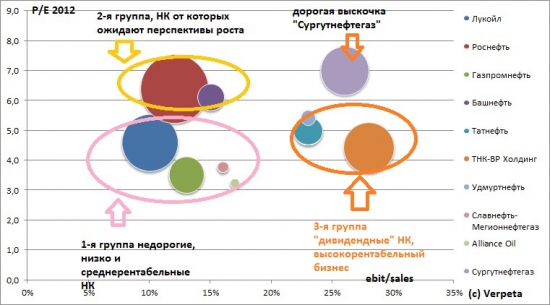

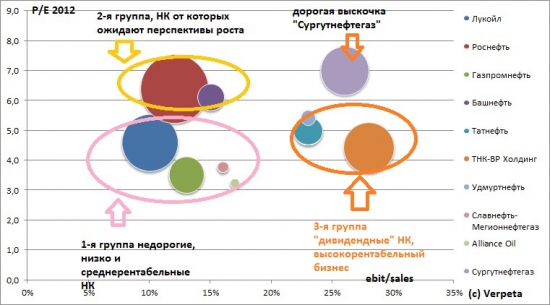

Рисунок «Пузырьковая» диаграмма, Р/Е 2012, операционная рентабельность, капитализация (размер пузырька)

Пока отчётности по МСФО «СНГ» я ещё не видел. На сайте её нет. Кто-то говорит, что она будет в конце апреля, кто-то, что она уже должна была выйти, но почему-то её до сих пор нет. Однозначно, можно сказать, что отчётность «Сургута» по МСФО – это главная интрига этого сезона отчётностей. Тем не менее, практически все публичные нефтяные компании были проанализированы.

Поэтому в этой статье производственные и финансовые результаты «СНГ», естественно пока по РСБУ, а также сравнительный анализ всех публичных нефтяных компаний — задача выявить наиболее привлекательные инструменты для инвестиций. Начну с бизнес-схемы ОАО «Сургутнефтегаз».

Поэтому в этой статье производственные и финансовые результаты «СНГ», естественно пока по РСБУ, а также сравнительный анализ всех публичных нефтяных компаний — задача выявить наиболее привлекательные инструменты для инвестиций. Начну с бизнес-схемы ОАО «Сургутнефтегаз».Рисунок Бизнес-схема «Сургутнефтегаз»

«Сургутнефтегаз» пока (до выхода отчётности по МСФО) не раскрывает схему владения группы, просто пишет «дочерние компании». Так что, это схема приблизительная и не отражает доли владения компаниями, а также не устраняет возможность перекрёстного (вместо прямого) владения долями. В связи с этим, анализируя отчётность по РСБУ, мы имеем лишь косвенное представление о финансовом благополучии группы и схеме бизнеса. Поэтому инвесторы так ждут отчётность по МСФО, которая может принести как положительные, так и отрицательные сюрпризы.

Итак, РСБУ выводит результаты банковского, страхового, нефтеперерабатывающего и нефтехимического бизнесов за скобки. Это мы должны иметь при анализе эффективности одного добытого барреля углеводородов:

Рисунок Эффективность добычи барреля углеводородов в сравнении с компаниями сектора

Производственные результаты В 2012 году «СНГ» добыл 61,405 млн тонн нефти (+1% г/г). Добыча газа упала на 6% до 12,215 млрд м3. Среднесуточная добыча углеводородов составила 1,465 млн баррелей н.э./сутки и осталась практически неизменной по сравнению с 2011 годом. Рост среднесуточной добычи нефти на 1% компенсировал снижение добычи газа.

Рисунок среднесуточная добыча углеводородов российских НК

Как видно из приведённой диаграммы «СНГ» 4-я компания России по этому показателю. Про тенденцию добычи можно сказать, что она стагнирует. Про газовый бизнес можно сказать следующее, природный газ добывают, что-то перерабатывают: 7 млрд (из добытых 12 млрд), что то потребляют сами: 3,2 млрд. Наверняка, если «СНГ» получит доступ к конечным потребителям рост в газовом сегменте станет драйвером производственных показателей. В нефтепереработки ситуация следующая: при том, что производственные мощности Киришского НПЗ составляют 17,3 млн. тн, «СНГ» умудрился переработать там 18,3 мл. тн, при этом, это всего лишь 29,8% от нефти добытой, т.е. налицо дефицит нефтеперерабатывающих мощностей! За 2012 год «СНГ» произвёл 20,1 млн тонн (на 1% меньше, чем в 2011 году)

Финансовые рузультаты Выручка «СНГ» выросла на 8% до 815,5 млрд рублей. Операционная прибыль снизилась на 1%. Операционная рентабельность составила 26%. В 2012 году «СНГ» заработал 160,9 млрд рублей – это на 31% меньше 2011 года. Чистая рентабельность продаж 20%. Долг, кэш, собственный капитал всё это буду смотреть в отчётности по МСФО.

Итоги по сектору Начну вот с такой истории, которую я называю «влияние размера на эффективность». Априори, такой показатель как среднесуточная добыча углеводородов очень хорошо характеризует размер бизнеса НК. Поэтому первая диаграмма выстроена в логике убывания показателя среднесуточной добычи барр. н.э. углеводородов и соответственно отражает относительный размер бизнесов НК.

Рисунок среднесуточная добыча углеводородов российских НК

Я разложил все публичные НК по объёму бизнеса. От самой крупной Роснефти до самой маленькой Alliance Oil. Дальше актуализировал диаграмму «Эффективность одного добытого барреля углеводородов» (Кто читал этот цикл моих статей, посвящённых анализу НК через призму отчётности за 2012 год, помнит, как появился этот критерий. Кто читает только эту последнюю статью, поясню: Так как, компании изначально разные по бизнес-модели, здесь и полноценные ВИНКи и просто операционные компании-качалки, и имеют разную ресурсную составляющую, то я решил использовать некий формальный критерий: сколько долларов компания зарабатывает с каждого добытого барреля н.э. углеводородов. Для этого, я, всю чистую прибыль компании, делю на количество добытых баррелей). Вот так она выглядит:

Рисунок Эффективность добычи барреля н.э. углеводородов

Получился вот что: есть явный аутсайдер это Славнефть-Мегионнефтегаз зарабатывает, всего лишь $7.17 с каждого добытого барреля углеводородов и есть явный лидер это Alliance Oil, который зарабатывает $21,36. Дальше, я вторую диаграмму «Эффективность добычи» накладываю на первую «Среднесуточная добыча». И получил вот такую диаграмму, которую назвал «Зависимость эффективности от добычи»

Рисунок Зависимость эффективности от добычи

Получается, что чем компания добывает меньше (читай масштаб бизнеса меньше), тем она более эффективней распоряжается добытым баррелем углеводородов. Особенно эта тенденция будет красноречивей, если мы проигнорируем «чистые операционные компании-качалки», такие как Удмуртнефть и Славнефть-Мегионнефтегаз. Но это не совсем правильный критерий для определения объекта инвестиций, так как я не увидел эффективность использования капитала. Мне стало интересно, какая из НК лидер по этому критерию. Поэтому строю две новых диаграммы: первая это рентабельность всего задействованного капитала (ROACE), вторая — рентабельность собственного капитала (ROAE)

Рисунок ROACE НК

Диаграмма показывает следующую картину: чемпион «Удмуртнефть» с фантастической рентабельностью рентабельностью «рабочего капитала» в 115%, ТБХ на втором месте с рентабельностью 39% и затем все остальные – от минимума 11,2% (Роснефть) до максимуму 23% (Башнефть). Идём дальше:

Рисунок ROAE НК

Здесь практически та же самая картина, «Удмуртнефть» и «ТБХ» стоят особняком, далее вся остальная группа. Если посмотреть по дивидендной доходности в прошлом, то как раз эти две компании показывали и самую лучшую дивидендную истории. После поглощения Роснефтью ТНК-ВР, ТБХ перестанет платить, те щедрые дивиденды (если вообще будет что-то платить) который платил раньше. Следовательно, можем смело отобрать «Удмуртнефть» в портфель как дивидендную историю из «нефтянки». Почему «Удмуртнефть», а не более ликвидный «Сургутнефтегаз»? Потому что, практически каждый знает, что из-за переоценки валюты, находящейся на балансе «СНГ» мы берём на себя кроме операционных рисков ещё и валютные риски, т.е. при расчёте дивидендного потока от акций «СНГ» нужно ещё и учитывать опцион на валютную пару доллар/рубль, зашитый в акцию.

С дивидендной историей определились. Остаётся найти историю роста. И тут сразу на ум приходит две компании: Роснефть, со своими мега- амбициями, мега- долгом $ 48,2 млрд и Башнефть. Своё отношение к Роснефти на ближайшую перспективу (2 года) я высказал здесь. «Башнефть» — главная интрига: закончился ли рост в акциях этой НК или это такой «Магнит» в нефтянке? В прошлом посте я высказал идею о привлекательности инвестиций в п.а. «Башнефти»: «…а текущая дивидендная доходность по «префам» составляет 8,6%(сравнимо с депозитом в Сбербанке) и повыше, чем у «обычки» и «префов» «Татнефти», про которую я писал вчера. Рано или поздно, компания засобирается на IPO на международные площадки и это абсолютно в принципах, той стратегии, которую сейчас реализует «Система» относительно «Башнефти», а перед IPO вполне логично и правильно упростить структуру капитала путём конвертации «префов» в «обычку» 1 к 1». Это мнение при работе по сравнению НК у меня только укрепилось. В общем, выбираю «Удмуртнефть» и «Башнефть» для покупок в «нефтянке» в оставшиеся 8 месяцев текущего года. Что касается «Лукойла» станет мне интересен, если цена будет ниже 1800 рублей.

Рисунок «Пузырьковая» диаграмма, Р/Е 2012, операционная рентабельность, капитализация (размер пузырька)

111 |

16 комментариев

+2

Молодец!

- 22 апреля 2013, 13:32

+2

хорошая статья. Интересно а имя главного бенефициара назовут, или в отчете будет написано «Тот чье имя мы не называем » :)

- 22 апреля 2013, 13:42

Baak, думаю выкрутятся, если назовут, то это будет сенсация чьё имя бы не назвали

- 22 апреля 2013, 13:44

Сергей Верпета, не скажи, если по слухам это тот о ком мы не говорим это будет как атомная бобмба :)

- 22 апреля 2013, 13:46

Люблю пузырьковые диаграммы, они дают ещё одно измерение, это круто :)

- 22 апреля 2013, 13:46

а когда отчетность мсфо выходит?

- 22 апреля 2013, 13:48

Konstantin, называлась дата конец апреля

- 22 апреля 2013, 13:53

+1

спасибо!

- 22 апреля 2013, 14:03

+1

отличная работа! поделитесь опытом, что вы делали в плане развития, чтобы выйти на такой уровень? и сколько это длилось по времени. спасибо!

- 22 апреля 2013, 14:07

Chas, терял деньги)) и проводил работу над ошибками. на рынке с конца 2007 года

- 22 апреля 2013, 14:09

Сергей Верпета, пришли к выводу, что инвестиции нужно рассматривать как бизнес?

- 22 апреля 2013, 14:13

+1

Chas, да, безусловно. при этом один из самых сложных бизнесов

- 22 апреля 2013, 14:16

+1

Спасибо! Очень интересно и содержательно. Плюсанул пост и профиль :-)

- 22 апреля 2013, 15:35

+1

спасибо за полезный пост! плюсик!

- 22 апреля 2013, 15:42

Тимофей Мартынов, хорошо бы картинки сохранить на смартлабе для истории

- 22 апреля 2013, 20:05

плюсик в профиль.интересно.лишь бы мои шорты по сургуту после отчета не вынесло)

- 22 апреля 2013, 20:10

Читайте на SMART-LAB:

📊 Что означает переподписка выпусков облигаций

Переподписка — это ситуация, когда спрос инвесторов на выпуск облигаций превышает объём предлагаемых бумаг. Например, если компания...

10:00

Второй выпуск облигаций ПЭТ ПЛАСТ (ruB, 150 млн р., YTM 29,34%)

ПЭТ ПЛАСТ (производитель пэт-преформ) возвращается на рынок со вторым облигационным выпуском!

📌 Основные параметры нового выпуска...

10:12

теги блога Сергей Верпета

- Brent

- crude oil volatility index

- DXY

- En+

- Gap

- Longum Tempus Fund 2

- M&A

- MICEX CBI CP

- RGBI CP

- RTSVX

- Акрон

- банковский кризис

- банковский сектор

- Бартон Биггс

- Башнефть

- Ближний Восток

- БОРД

- Возрождение

- выдающиеся инвесторы

- Газпром

- Газпромнефть

- геополитика

- геополитические риски

- ГМК НорНикель

- Греция

- диапазоны

- длинные деньги

- доллар

- Игорь Сечин

- идеи рулят

- инвестиции

- инвестиционная идея

- инвестиционные идеи

- Интер РАО

- Иран

- Иркутскэнерго

- Китай

- книги о трейдинге

- книги об инвестировании

- книги об инвестициях

- кризис

- Ленэнерго

- ЛСР

- Лукойл

- макроэкономика

- макроэкономика США

- матрица сценариев

- Мечел

- минеральные удобрения

- мозговой штурм

- мой путь

- Мосэнерго

- МТС

- налоги

- нефтегазовый сектор

- нефть

- Новатэк

- НПФ Благосостояние

- о суровости в РФ

- опрос

- опционы

- оффтоп

- пенсионная система

- приватизация

- Принципы

- психология

- Путь хеджера

- работа над ошибками

- разрыв между РТС и ММВБ

- рецензия на книгу

- Роснефтегаз

- Роснефть

- РТС

- Русгидро

- саморазвитие

- Сбербанк

- системный анализ

- Славнефть

- Славнефть-Мегионнефтегаз

- стейтмент

- стратегический анализ

- Сургутнефтегаз

- США

- Татнефть

- ТГК-1

- ТГК-5

- ТГК-6

- ТГК-9

- телекоммуникационный сектор

- тенденции

- теория вероятности

- Транснефть

- трейдинг

- трейдинг и классическая литература

- Уралкалий

- фармацевтический сектор

- ЦБ РФ

- электроэнергетический сектор

- энергетика

- энергетика РФ