SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. MrWhite |Сеанс инвестфэнтези с печальным концом

- 01 октября 2018, 22:06

- |

Что-то мне мой магический шар показывает тучи и грозу на ясном небе планеты Лукойл.

Как бы всемогущий Саурон, владыка Барад-Дура, не взглянул своим кроваво-огненным оком в сторону свободных (пока ещё) людей Средиземья

если без сказочности, конфликтом пахнет в воздухе корпоративным, крупным...

а акции то на хаях

- комментировать

- Комментарии ( 1 )

Блог им. MrWhite |А Баба Яга против!

- 01 сентября 2015, 12:25

- |

Роснефть удивляет своей позицией оппортунизма (Термин «оппортунизм» часто используется в унизительном смысле, главным образом потому, что означает частичный или полный отказ от политических принципов, если не на словах, то на практике. Таким образом, обычно считается, что поведение оппортуниста является беспринципным: средства достижения цели сами становятся целью. В этом случае происходит утеря первоначальных отношений между целью и средствами.)

- В условиях нехватки средств на разработку собственных месторождений и избытка газа на внутреннем рынке, требует денег у ФНБ на разработку «Роспана». У «Роснефти» есть контракт на поставку 35 млрд м3 «Интер РАО» и ещё 55 млрд м3. Всего закантрактовано 80 млрд м3 на долгосрочной основе, но у независимых производителей не хочет покупать, т.к. жалко маржу

«Планка в 100 млрд кубометров, возможно, и достижима для „Роснефти“, но не подкреплена слабеющим спросом на рынке»,— считает Алексей Кокин из «Уралсиба». По его мнению, еще два года назад газовая программа «Роснефти» выглядела рискованной, хотя часть объемов явно предназначалась для экспорта в форме СПГ или трубопроводного газа, но сейчас и эта опция «весьма туманна». «Роснефти», возможно, разумнее не начинать новые газодобывающие проекты, а при необходимости купить газ у конкурентов, пожертвовав маржой, полагает господин Кокин. «Едва ли клиенты „Роснефти“ в текущей ситуации будут настаивать на полном выполнении контрактов: при избытке газа на рынке у потребителей есть возможность купить газ на еще более выгодных условиях»,— заключает аналитик.

( Читать дальше )

Блог им. MrWhite |Закулисье империи "Лукойл" странное видео

- 25 августа 2015, 12:37

- |

Закулисье империи «Лукойл» -это видео — попытка наката или независимое журналисткое расследование?

Как расценивать данное видео? не совсем понятно, так например ряд общеизвестных фактов подаётся как нечто «конспирологическое». Есть и ряд однозначных передёргиваний и манипуляций.

Для понимания сложности механики бизнеса ТНК такой как Лукойл я думаю стоит посмотреть, да и есть ряд фактов про которые я например не знал. В общем смотрим через призму критического взгляда:

в свете последних событий Лукойл VS Роснефть в борьбе за Таймыр я могу предположить, что таких видосов и сюжетов по ТВ про несовсем эффективных нефтяных менеджеров и привыание им несуществующих политических амбиций мы увидим серию

Как расценивать данное видео? не совсем понятно, так например ряд общеизвестных фактов подаётся как нечто «конспирологическое». Есть и ряд однозначных передёргиваний и манипуляций.

Для понимания сложности механики бизнеса ТНК такой как Лукойл я думаю стоит посмотреть, да и есть ряд фактов про которые я например не знал. В общем смотрим через призму критического взгляда:

в свете последних событий Лукойл VS Роснефть в борьбе за Таймыр я могу предположить, что таких видосов и сюжетов по ТВ про несовсем эффективных нефтяных менеджеров и привыание им несуществующих политических амбиций мы увидим серию

Блог им. MrWhite |Тема дня # 20. Покупает? или это всё-таки слухи

- 29 октября 2014, 09:46

- |

Forbes. Сегодня:

Экспансия «Роснефти»: госкомпания может стать совладельцем «Лукойла»

Краткое содержание. У Форбса по данным трёх источников, есть информация, что Федун (владеет 9,77% Лукойла) намеревается продать свой стэйк кому? ....

барабанная дробь… РОСНЕФТИ.

Цена вопроса 167,4 млрд рублей.

Слухи? Да. на данный момент наполнение новости выглядит как слух. но… также всё начиналось и с Башнефтью, со слухов.

Роснефть вообще последнее время не сходит с лент новостей. Приведу последние новости по Роснефти для формирования картинки по компании:

Прибыль ушла за рублем и баррелем

Роснефть» попросила из ФНБ 2,4 трлн руб

( Читать дальше )

Экспансия «Роснефти»: госкомпания может стать совладельцем «Лукойла»

Краткое содержание. У Форбса по данным трёх источников, есть информация, что Федун (владеет 9,77% Лукойла) намеревается продать свой стэйк кому? ....

барабанная дробь… РОСНЕФТИ.

Цена вопроса 167,4 млрд рублей.

Слухи? Да. на данный момент наполнение новости выглядит как слух. но… также всё начиналось и с Башнефтью, со слухов.

Роснефть вообще последнее время не сходит с лент новостей. Приведу последние новости по Роснефти для формирования картинки по компании:

Прибыль ушла за рублем и баррелем

Роснефть» попросила из ФНБ 2,4 трлн руб

( Читать дальше )

Блог им. MrWhite |Лукойл - Ва-банк Алекперова или лукошко в этом году полно разочарований. Отчётность по МСФО за 2013 год

- 07 марта 2014, 02:29

- |

19 февраля Лукойл отчитался за 2013 год. Было много всяких интересных моментов, поэтому пришлось отложить анализ этой отчётности на потом. Но вот наконец-то есть время написать по этой теме.

Сегодня Лукойл торгуется по 1921 рублю за о.а. Капитализация на ММВБ составляет 1 633 932 012 855 рублей или $ 45 258 140 374

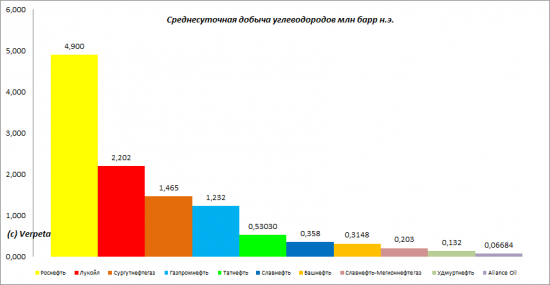

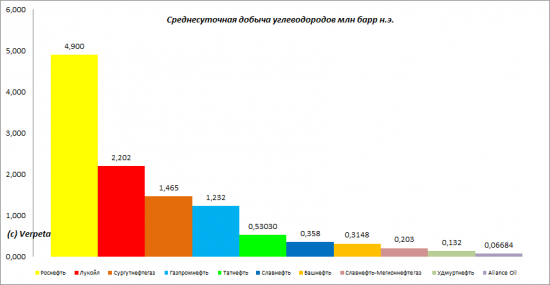

Производственные результаты Компания нарастила среднесуточную добычу углеводородов. Так по итогам 2013 года добыча выросла на 1,5% (здесь и далее г/г) и составила 2,202 млн барр н.э. И стабильно занимает второе место среди НК РФ

Рисунок Среднесуточная добыча углеводородов млн барр н.э.

При этом нефти добыто больше на 1,0% — 683,8 млн барр н.э. газа добыто больше на 2,3% — 20,391 млрд м3. Произведено нефтепродуктов больше на 0,7% — 64,196 млн тн. Таким образом, коэффициент переработки по итогам 2013 года составил 70,2%. Я насколько понимаю процессы, происходящие в компании у Лукойла большие мощности по переработке, в том числе за рубежом, что бы хоть как-то покрывать фиксы по этим мощностям приходится усиленно работать трейдингу, что бы загружать эти мощности. А с собственной добычей беда: то падает, то стагнирует. Всё это отражается на финансовой эффективности. Анализ фин показателей см ниже. И в таких бы условиях развивать газовый бизнес, ан нет, руководство так не думает и уже сдало третье место в рейтинге производителей газа в РФ государственной Роснефти. Ростом запасов в 2013 году Лукойл тоже не порадовал. Рост на 0,6% до 17,401 млрд барр н.э.

( Читать дальше )

Сегодня Лукойл торгуется по 1921 рублю за о.а. Капитализация на ММВБ составляет 1 633 932 012 855 рублей или $ 45 258 140 374

Производственные результаты Компания нарастила среднесуточную добычу углеводородов. Так по итогам 2013 года добыча выросла на 1,5% (здесь и далее г/г) и составила 2,202 млн барр н.э. И стабильно занимает второе место среди НК РФ

Рисунок Среднесуточная добыча углеводородов млн барр н.э.

При этом нефти добыто больше на 1,0% — 683,8 млн барр н.э. газа добыто больше на 2,3% — 20,391 млрд м3. Произведено нефтепродуктов больше на 0,7% — 64,196 млн тн. Таким образом, коэффициент переработки по итогам 2013 года составил 70,2%. Я насколько понимаю процессы, происходящие в компании у Лукойла большие мощности по переработке, в том числе за рубежом, что бы хоть как-то покрывать фиксы по этим мощностям приходится усиленно работать трейдингу, что бы загружать эти мощности. А с собственной добычей беда: то падает, то стагнирует. Всё это отражается на финансовой эффективности. Анализ фин показателей см ниже. И в таких бы условиях развивать газовый бизнес, ан нет, руководство так не думает и уже сдало третье место в рейтинге производителей газа в РФ государственной Роснефти. Ростом запасов в 2013 году Лукойл тоже не порадовал. Рост на 0,6% до 17,401 млрд барр н.э.

( Читать дальше )

Блог им. MrWhite |Выбираем акции для инвестирования среди нефтяных компаний РФР. Часть 1

- 17 сентября 2013, 17:13

- |

Закончил просматривать полугодовую отчётность НК РФ. В настоящей статье подвожу итоги по этому сектору. Сначала хотел написать в один пост, но столько статистики, что всё-таки придётся писать по частям. Да и читать и обсуждать, и вносить коррективы наверняка будет удобно, если разбить по частям. Сегодня Часть 1

Задача настоящего исследования: отобрать наиболее перспективные с инвестиционной точки зрения акции для продолжительного регулярного инвестирования. Естественно, нужно определить некие формальные критерии, по которым должен произойти отбор.

Что может выступить этими критериями?

A) Дивидендная доходность. Формальный критерий? Да. Измеримый? Да. Можно ли ранжировать на основании его? Да

B) Способность расти и генерировать прибыль. Здесь, необходима некоторая формализация. Что значит способность расти? Наверное, это рост капитала компании. В принципе это можно измерить методом сравнительной динамики собственного капитала на акцию (пусть это будет критерий с индексом В1). У кого лучше динамика, тот и чемпион. Но рост собственного капитала без эффективного его инвестирования ничего не даёт миноритарию. Поэтому придётся ввести ещё дополнительный критерий в этой группе, это эффективность использования этого капитала или его рентабельность (ROAE) (пусть этот критерий будет под индексом В2). Теперь новая проблема: среди компаний разнообразие толерантности к финансовому рычагу, следовательно, та компания, которая имеет более высокий рычаг при одинаковой рентабельности бизнеса, будет демонстрировать более высокое значение ROAE. Но чтобы брать в долг, нужно делиться частью денежного потока, поэтому я думаю такой показатель как рентабельность всего задействованного капитала (ROACE) наиболее способен выразить финансовую эффективность бизнеса (пусть этот критерий будет под индексом В3). В качестве подтверждающих доп критериев я приведу статистику и ранжирование по двум другим видам эффективности — это операционная рентабельность бизнеса (ebit/sales) и чистая рентабельность продаж (return of sales)

( Читать дальше )

Задача настоящего исследования: отобрать наиболее перспективные с инвестиционной точки зрения акции для продолжительного регулярного инвестирования. Естественно, нужно определить некие формальные критерии, по которым должен произойти отбор.

Что может выступить этими критериями?

A) Дивидендная доходность. Формальный критерий? Да. Измеримый? Да. Можно ли ранжировать на основании его? Да

B) Способность расти и генерировать прибыль. Здесь, необходима некоторая формализация. Что значит способность расти? Наверное, это рост капитала компании. В принципе это можно измерить методом сравнительной динамики собственного капитала на акцию (пусть это будет критерий с индексом В1). У кого лучше динамика, тот и чемпион. Но рост собственного капитала без эффективного его инвестирования ничего не даёт миноритарию. Поэтому придётся ввести ещё дополнительный критерий в этой группе, это эффективность использования этого капитала или его рентабельность (ROAE) (пусть этот критерий будет под индексом В2). Теперь новая проблема: среди компаний разнообразие толерантности к финансовому рычагу, следовательно, та компания, которая имеет более высокий рычаг при одинаковой рентабельности бизнеса, будет демонстрировать более высокое значение ROAE. Но чтобы брать в долг, нужно делиться частью денежного потока, поэтому я думаю такой показатель как рентабельность всего задействованного капитала (ROACE) наиболее способен выразить финансовую эффективность бизнеса (пусть этот критерий будет под индексом В3). В качестве подтверждающих доп критериев я приведу статистику и ранжирование по двум другим видам эффективности — это операционная рентабельность бизнеса (ebit/sales) и чистая рентабельность продаж (return of sales)

( Читать дальше )

Блог им. MrWhite |Леонид Федун: "...вложения в наши акции более эффективны и более надёжны, чем вложения в другие финансовые инструменты". Отчётность Лукойла за 1-е полугодие 2013

- 12 сентября 2013, 16:33

- |

Заканчиваю анализ полугодовой отчётности нефтяных компаний фондового рынка РФ, анализом отчётности Лукойла.

Текущая капитализация на ММВБ в рублях: 1 721 114 746 493 рублей, в долларах: $52 643 942 878. Цена акции 2021 рубль

Операционные результаты Что сразу хотелось бы выделить в этом разделе. Во-первых, Лукойл сократил на -10,8% (относительно 1 полугодия 2012 года) экспорт нефти, т.к. менеджмент компании считает, что экспорт относительно не выгоден для компании, во-вторых, хороший рост экспорта нефтепродуктов +3,9% (относительно 1 полугодия 2012 года) и рост продаж нефтепродуктов на рынке РФ на 3,6% (относительно 1 полугодия 2012 года).

Теперь непосредственно операционные результаты. Среднесуточная добыча углеводородов выросла на 1,1% (относительно 1 полугодия 2012 года) до 2,193 млн бар н.э./с. Рост добычи шёл параллельно с некоторым ростом удельных затрат на эту добычу (см. рисунок ниже)

( Читать дальше )

Текущая капитализация на ММВБ в рублях: 1 721 114 746 493 рублей, в долларах: $52 643 942 878. Цена акции 2021 рубль

Операционные результаты Что сразу хотелось бы выделить в этом разделе. Во-первых, Лукойл сократил на -10,8% (относительно 1 полугодия 2012 года) экспорт нефти, т.к. менеджмент компании считает, что экспорт относительно не выгоден для компании, во-вторых, хороший рост экспорта нефтепродуктов +3,9% (относительно 1 полугодия 2012 года) и рост продаж нефтепродуктов на рынке РФ на 3,6% (относительно 1 полугодия 2012 года).

Теперь непосредственно операционные результаты. Среднесуточная добыча углеводородов выросла на 1,1% (относительно 1 полугодия 2012 года) до 2,193 млн бар н.э./с. Рост добычи шёл параллельно с некоторым ростом удельных затрат на эту добычу (см. рисунок ниже)

( Читать дальше )

Блог им. MrWhite |Защита Алекперова

- 26 июля 2013, 11:13

- |

Что нужно делать, когда тебя пытаются поглотить? Первое, увеличивать собственную долю, второе, наращивать капитализацию, третье, укреплять команду. Вагит Юсуфович Алекперов сильный менеджер и талантливый стратег, именно эти действия он сейчас и прдпринимает для защиты компании от «недружественного поглощения». Он неоднократно заявлял, что видит в Лукойле серьёзный потенциал, поэтому он, и его партнёры, контролирующие Лукойл, компанию продавать не намереваются. Вот его интервью «Эхо Москвы»:

Интервью Алекперова «Лукойл не продаётся»

www.youtube.com/watch?v=mNFSdNVbREQ

В конце июня прошли слухи о том, что государственная «Роснефть» планирует не останавливаться на поглощении ТНК-ВР и продолжит консолидировать нефтегазовую отрасль. Так в списке возможных целей появились Лукойл и Башнефть. Естественно, дальнейшая экспансия «Роснефти» вызвала озабоченность Алекперова и обычно осторожный в высказываниях, Вагит Юсуфович высказал своё мнение категорично: «Дальнейшее укрупнение в нефтяной отрасли не приведет к позитиву, потому что конкуренция сегодня и так сжалась донельзя». «Не думаю, что это приведет к динамическому развитию отрасли». Глава «ЛУКОЙЛа» также отметил, что структура акционерного капитала компании вряд ли может поменяться в ближайшее время, так как ее акционеры стратегические и вряд ли будут заинтересованы в продаже пакетов. Кроме того, он добавил, что «ЛУКОЙЛ» не получал предложений о продаже пакетов или приобретении ее дочерних компаний.

( Читать дальше )

Интервью Алекперова «Лукойл не продаётся»

www.youtube.com/watch?v=mNFSdNVbREQ

В конце июня прошли слухи о том, что государственная «Роснефть» планирует не останавливаться на поглощении ТНК-ВР и продолжит консолидировать нефтегазовую отрасль. Так в списке возможных целей появились Лукойл и Башнефть. Естественно, дальнейшая экспансия «Роснефти» вызвала озабоченность Алекперова и обычно осторожный в высказываниях, Вагит Юсуфович высказал своё мнение категорично: «Дальнейшее укрупнение в нефтяной отрасли не приведет к позитиву, потому что конкуренция сегодня и так сжалась донельзя». «Не думаю, что это приведет к динамическому развитию отрасли». Глава «ЛУКОЙЛа» также отметил, что структура акционерного капитала компании вряд ли может поменяться в ближайшее время, так как ее акционеры стратегические и вряд ли будут заинтересованы в продаже пакетов. Кроме того, он добавил, что «ЛУКОЙЛ» не получал предложений о продаже пакетов или приобретении ее дочерних компаний.

( Читать дальше )

Блог им. MrWhite |Лукойл. Отчётность за 2012 год

- 08 марта 2013, 23:52

- |

Вчера отчитался Лукойл. Анализу отчётности за 2012 Лукойла и сравнению его с другими НК я и хочу посвятить этот пост. На закрытие пятницы Лукойл стоил на ММВБ 1 709 632 140 000 рублей или $ 55 762 814 834. Последний раз о Лукойле писал в декабре 2011 года: http://s30529539310.whotrades.com/blog/43115317138 и http://s30529539310.whotrades.com/blog/43808561868 Держу бумагу в портфеле, поэтому анализ будет более глубокий, чем по другим НК. В декабре 2011 году Лукойл стоил $47 676 972 057сейчас $ 55 762 814 834 это доходность на инвестиции 16,95% плюс дивиденды за 2011 год, которые были получены акционерами в 2012 году за 2011 отчётный год в размере $2 077 923 261 это ещё +4,35% итого 21% за 14 мес. Не плохо, если сравнить с ММВБ, да и доходность банк депозита превосходит, почти, что в два раза! Мои оппоненты посрамлены))

( Читать дальше )

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс