Избранное трейдера 2mkpsi

Взаимосвязь стоимости акций и доходности ОФЗ: вторая часть

- 28 июля 2025, 12:25

- |

Первую и третья части тут и тут.

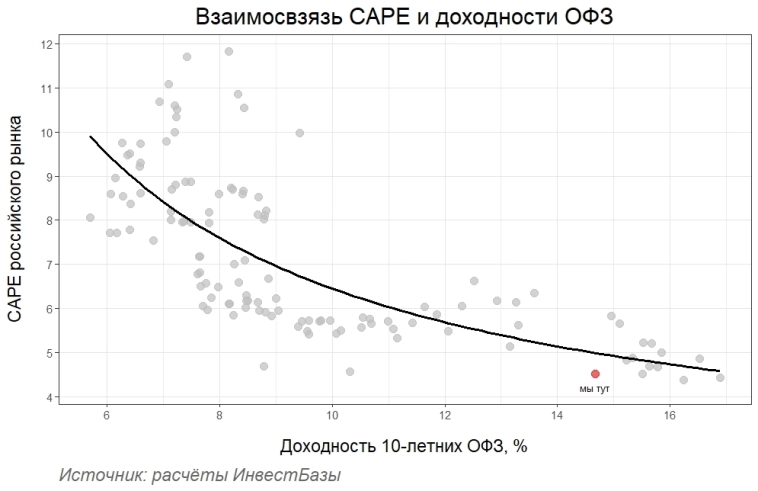

Чтобы проверить связь между CAPE и дохой ОФЗ, построил незамысловатую регрессию на основе гиперболы, где y является CAPE, а x — доходность десятилеток. Получаем модельку:

y ~ α + β*(1/x) + ε

Её визуализация представлена на графике. Красным выделил последнее доступное значение из дата фрейма (30 июня текущего года).

Перейдем к параметрам модели. Скорректированный R-квадрат составил ~0.51 — более 50% отклонений от среднего значения CAPE объясняется этой штуковиной. Коэффициент α равняется 1.86, β составил около 0.46. Оба оказались статистически значимыми переменными — p-value < 2e-16. Если говорить человеческим языком, доходность ОФЗ взаимосвязана с CAPE.

Статистическая справка. Обе переменные нестационарны — средние и стандартные отклонения временного ряда меняются со временем. Китайский товарищ (DeepSeek) и американ буржуй (ChatGPT) отметили, что построение регрессии с таким родом данных может привести к ложным результатам — завышенный R-квадрат, низкие p-value и стандартные ошибки у коэффициентов.

( Читать дальше )

- комментировать

- 470 | ★4

- Комментарии ( 4 )

Противостояние между страхом и доказательством

- 27 июля 2025, 09:54

- |

Это противостояние никогда не закончится — оно началось еще до того, как мы появились на свет, и будет продолжаться после того, как нас не станет.

Сегодня мы имеем доступ к большему количеству информации, чем когда-либо прежде, но факты все равно отступают перед убедительными и эмоциональными историями — и лучше всего эти истории продаются, если они основаны на наших страхах.

Человеческая природа неразрывно связана с эмоциями, поэтому мы острее реагируем на красочные описания, чем на холодные и безличные цифры — так смерть знаменитости трогает нас сильнее, чем гибель тысяч людей где-нибудь в Пакистане или Индонезии.

Однако несмотря на нашу склонность к эмоциям, мы все таки можем дать им отпор — в этом нам могут помочь факты и доказательства. Да, они звучат не так громко, как страх, но давайте прислушаемся к ним:

— за последние четыре десятилетия более 95% пассажиров, попавших в авиакатастрофы, выжили;

— около 75% людей, получивших огнестрельные ранения, остаются живы;

( Читать дальше )

Взаимосвязь стоимости акций и доходности ОФЗ: первая часть

- 26 июля 2025, 20:40

- |

Читая «Иррациональный оптимизм» господина Шиллера, обнаружил любопытный график, на котором изображена динамика CAPE и долгосрочных процентных ставок.

CAPE — Cyclically Adjusted Price to Earnings Ratio — мультипликатор, разработанный слонярой Шиллером и Кэмпбеллом. Некоторые его называют P/E Шиллера. Cуть CAPE заключается в следующем. Экономике свойственна цикличность, и доходы многих компаний подвержены значительной волатильности, что делает классический мультипликатор P/E — отношение капитализации компании к её годовой чистой прибыли — не надежным индикатором стоимости. В один год у неё все чётко, бьёт рекорды по прибыли, но мультипликатор при неизменной капитализации снижается. А во время кризиса компанию корежит вместе с её доходами — мультипликатор возрастает. Выходит, что в кризис она дорогая, а в условиях роста экономики — дешевая. Что придумали наши заокеанские партнеры? Они предлагают взять не годовую, а среднюю за последние 10 лет чистую прибыль с поправкой на инфляцию. Капитализация также корректируется на рост потребительских цен. Доходы компаний сглаживаются во времени, чтобы избежать тех самых резких скачков и падений. В итоге получаем скорректированный на цикличность и инфляцию P/E.

( Читать дальше )

Стать рантье просто как никогда, но это не продлится вечно

- 25 июля 2025, 21:04

- |

Друзья, приветствую. Сегодня многие официальные лица думают о том, как повысить капитализацию фондового рынка РФ, а многие частные инвесторы хихикают над их планами. Но поистине забавно в этой ситуации то, что роста рынка хотели бы все его участники: инвесторы, бизнес и государство. Почему так происходит:

- Бизнес хочет роста рынка, чтобы за каждую проданную частичку компании получить больше денег;

- Государство хочет роста рынка, чтобы бизнес привлекал больше денег на финансовых рынка и меньше просил у государства;

- Частные инвесторы просто лопухи хотят роста рынка, думая, что они больше заработают, без оглядки на свои размеры капитала.

Теперь показываю это наглядно. Сначала сравним в России динамику зарплат и фондового рынка (в % к 2005 году):

( Читать дальше )

- комментировать

- 19.8К |

- Комментарии ( 77 )

Главный рецепт успеха

- 24 июля 2025, 15:05

- |

В детстве он не был сильнее своих сверстников, однако в будущем не оставил им шансов. Он вырос в небогатой семье, но его женой стала племянница Джона Кеннеди.

У него был ужасный акцент, однако он сделал блестящую карьеру в Голливуде. Он не имел никакого политического опыта, но стал губернатором крупнейшего американского штата.

Как этот человек добился таких успехов? Вот что он сам на это ответил: «Повторения, повторения и еще раз повторения».

Как вы догадались, речь идет об Арнольде Шварценеггере — его высокая трудовая этика и неиссякаемое любопытство позволили ему стать успешным во многих областях.

Вот как Арни относился к работе: «Моя работа всегда приносила мне удовольствие, ведь я узнавал много нового. Да и все, что я делал, запросто могло быть моим хобби. Я был увлечен ею!»

Кроме того, у него был любопытный метод получения знаний: «Когда я хотел узнать больше о бизнесе и политике, я использовал тот же способ, что и при обучении актерскому мастерству — я общался с людьми, которые действительно хороши в этом».

( Читать дальше )

Пять признаков плохого отчёта: как не влюбиться в компанию безответно

- 23 июля 2025, 15:55

- |

Если вы уделяете время изучению отчётности компаний — вы уже на шаг впереди. Но и здесь легко попасть в ловушку: цифры растут, CEO улыбается, а потом акции падают. Ниже — 5 признаков, которые должны насторожить, даже если заголовки отчёта выглядят радужно.

• Выручка растёт, а прибыль — падает

Что это значит: бизнес масштабируется, но неэффективно.

Рост выручки без роста операционной или чистой прибыли — тревожный сигнал. Возможно, компания стимулирует продажи с большими скидками, наращивает долги, или просто не справляется с ростом издержек. Смотри в динамике: сравни год к году и квартал к кварталу, особенно в иклических секторах.

• Маржинальность сжимается

Что это значит: бизнес теряет «плотность» прибыли.

Даже при росте выручки снижение валовой, операционной или чистой маржи говорит о том, что рентабельность падает. Это может быть связано с ростом себестоимости, давлением конкурентов или неэффективным масштабированием. Простой тест: сравни маржи текущего квартала с аналогичным периодом прошлого года.

( Читать дальше )

По кредитам можно не платить

- 22 июля 2025, 17:35

- |

Я думал что такое только в фильмах для взрослых бывает, основанных на научной фантастике и письмах пациентов. Однако мир показывает всё новые сюрпризы. Пока закредитованное население бьётся головой об угол в поисках возможности расплатиться по кредитам, которые понабрали в момент отсутствия интеллекта, предпринимателям уже разрешают по кредитам не платить.

Субъектам малого и среднего бизнеса, а так же физ.лицам, применяющим специальный налоговый режим «налог на профессиональный доход», разрешено раз в 5 лет заморозить оплату на полгода. Текст документа, заверенный нотариусом, расшифровал нам ЦБ.

Теперь можно им будет взять каникулы на выплаты по кредиту. Да и даже в том случае если их несколько. Это смогут сделать предприятия, которым требуется «передышка», причём вне зависимости упала у них выручка, али нет. Т.е. в том числе тем, у кого мало денег и ещё меньше эффективность. На самом деле могло быть всё хуже. Им вообще могли всё простить. Угадайте за чей счёт. А так как весь этот закон не был прихотью среднего дня недели, а обсуждался несколько месяцев, то возможно нам всё же повезло.

( Читать дальше )

Два урока природы от Моргана Хаузела

- 20 июля 2025, 12:55

- |

Целое десятилетие Калифорния страдала от лесных пожаров — из-за сильнейшей засухи деревья вспыхивали как спички, поэтому каждое лето огонь уничтожал сотни тысяч гектаров леса.

Но в 2017 году калифорнийцам наконец-то улыбнулась удача — зима выдалась очень снежной, и в некоторых районах штата выпало более двух метров осадков. Шестилетняя засуха осталась в прошлом, так что жители были вне себя от счастья.

Однако следующим летом произошло кое-что невообразимое — за самым дождливым годом в истории последовал «самый смертоносный и разрушительный сезон лесных пожаров в истории наблюдений». И это не простое совпадение — оказывается, дожди и пожары неразрывно связаны между собой.

Снежная зима вызвала всплеск растительности, которую позже назвали «суперцветом» — в тот год даже пустынные города покрылись травой и кустарниками. Весной это казалось чудом, однако засушливое лето превратило всю эту зелень в настоящее топливо для огня.

Вот такой удивительный парадокс — рекордные дожди стали основой для рекордных пожаров. И пример Калифорнии далеко не единственный — если изучить кольца деревьев в любом другом месте, то можно обнаружить, что за следами от сильных дождей почти всегда идут следы от пожаров.

( Читать дальше )

Лень инвестировать? А работать до 65 — не лень?

- 19 июля 2025, 11:02

- |

Многие мечтают о том, чтобы жить красиво, получать хороший пассивный доход и вообще особо не напрягаться. Желательно, чтобы всё произошло само собой и уже через год. Ну а кто бы отказался?

😉 Мы все хотим:

⚫️ не болеть, забыв при это про поддержания организма и врачей

⚫️ смотреть в зеркало на великолепное подтянутое тело и наслаждаться жизнью, поедая пиццу вприкуску с тортом.

⚫️ освоить новый навык «на раз-два» – как будто вы скачали обновление к своему мозгу.

Ну кому не хочется такого лайфстайла?

Честно, и я бы не отказался. Кто бы не мечтал, чтобы всё доставалось щелчком пальца, как у Тони Старка? 🫰

🎯 Но будем откровенны:

в нашем мире есть одно важное правило — чтобы получить результат, нужно немного постараться. Не изнурять себя, а просто делать маленькие шаги в нужном направлении.

💼 И инвестиции — это не что-то магическое, это работает по тому же принципу. Сперва ты что-то делаешь-делаешь-делаешь, а потом БАЦ, получаешь отдачу. Всё просто, если подойти правильно.

( Читать дальше )

- комментировать

- 13.1К |

- Комментарии ( 37 )

Единственное что нашел полезное за этот год для портфеля инвестиций

- 19 июля 2025, 08:44

- |

Стратегия ребаланса по Ключевой ставке

Сейчас выдам Базу. Она конечно не моя. Я еще в 2014-м ее услышал. Олег Клоченок выдал Базу. Передаю дальше🤗

Суть стратегии в поддержании соотношения акций и облигаций в портфеле от 75/25 до 25/75 в зависимости от Ключевой ставки.

Т.е. ЦБ поднимает КС, мы продаем 5% акций и покупаем 5% облигаций. Повторяем на каждом поднятии КС. А когда ЦБ снижает КС, продаем 5% облигаций и покупаем 5% акций. Повторяем на каждом снижении.

В 2021-м году это было бы на фоне роста Акций и падении облигаций. И в 2023-м так же.

Зато в 2022-м и 2025-м наоборот. КС снижают и мы по 5% продаем растущие облигации и покупаем падающий рынок.

На 100% в акции или облигации мы не уходим. Оставляем место на ошибку.

Если посмотреть как вела себя эта стратегия последние 5 лет — это конечно Грааль. Грааль, который в реальности очень больно воплощать в жизни. Больно, но надо.

Один из участников телеграмм канала «Артем Тузов. Финансы и инвестиции» проверил стратегию на истории, работает!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал