Избранное трейдера Riskoff

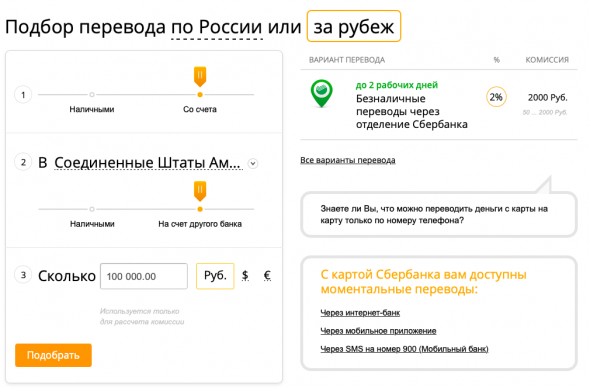

Переводы в IB

- 29 июня 2019, 08:27

- |

Уточнил тарифы у банков. В среднем получается 1000-2000р. за перевод рублей заграницу.

https://www.sberbank.ru/ru/person/remittance/in_out

Я пользуюсь только иностранными дочками- Ситибанк, Росбанк.

Так вот, сегодня получил отличную новость от Ситибанка, что комиссия за перевод рублей в IB по тарифу «CitiOne Plus», «Citi Priority», «Гуру» равна 0 рублей и тарифицируется как обычный межбанковский перевод, при соблюдений условий тарифа.

Для «CitiOne Plus» нужно поддерживать среднемесячный остаток 300 000р. на счету, открыв допустим депозит в рублях или долларах. Так же не забываем, что Ситибанк это дочка американской группы Ситигруп, что позволяет получать переводы из IB максимально быстро (примерно 1 рабочий день).

https://www.citibank.ru/russia/pdf/rus/CO-tarif.pdf

( Читать дальше )

- комментировать

- 9.3К | ★132

- Комментарии ( 163 )

Почему перевожу торговлю на MOEX в Interactive Brokers

- 22 июня 2019, 01:38

- |

Узнал сегодня воистину потрясающую новость (спасибо Биотехнологу) — в Interactive Brokers появились самые ликвидные акции МосБиржи!!! Можно написать многотомное произведение в жанре триллер почему IB лучше российских брокеров, я же в силу дефицита времени привел ниже основные моменты.

Отчасти данный пост является ответом Тимофею, который не так давно доказывал, что российская брокерня бедная-несчастная на клиентах ничего не зарабатывает, и поэтому надо повышать тарифы. Как тебе такое, Тимофей Мартынов? Вот сейчас к этим нежным девочкам пришел настоящий мужик, и он всех трахнет, и покажет им, как надо работать для клиента.

Плюсы IB перед российскими брокерами:

1. Американская юрисдикция. Думаю, всем все понятно, вкратце: ваши деньги на пару-тройку порядков лучше защищены, чем в России. Уже хотя бы потому, что американским жуликам некуда сбегать с вашими деньгами, их достанут из-под земли (выдача практически из любой точки земного шара) и заставят ответить по всей строгости сурового американского законодательства. В отличие от

( Читать дальше )

Народ, аккуратнее с покупкой торговых роботов для QUIK !

- 20 мая 2019, 11:50

- |

Будьте аккуратны пожалуйста! Не ставьте себе всякую шнягу на комп.

Я не уверен, взлом это или нет, но может вы поможете разобраться?

Привожу текст письма:

=========================================

Тимофей, доброго времени суток. Меня зовут Игорь. Обращаюсь к Вам, так как Вы автор smart-lab. А я пользуюсь данным сайтом Сайт отличный и полезныйСпасибо Пишу Вам с просьбой присмотреться к такому участнику как ****.

Есть подозрение, что данный участник с помощью роботов взламывает счета. Почему я так пишу. Я сам установил его роботов себе. На на отдельную программу Quik с демо-счете от другого брокера. Спустя несколько дней, копаясь в настройках, я увидел информацию о своём боевом счете. И инструменте, котором я на тот момент торговал. Я не могу с точностью утверждать что это был взлом. Но ведь откуда-то эта инфа была у программы, которая была настроена только на демо-счет и на роботов. Откуда она там взялась мне не понятно. Самому же автору роботов тоже непонятно. Хотя загружаемые вкладки с настройками были созданы именно автором От прямых и точных ответов на мои вопросы автор уходит и просит обратиться к брокеру…

**** активно рекламирует на вашем сайте. Возможно он ведет хакерскую деятельность. И может обманывать пользователей вашего сайта

=========================================

Что думаете?

Ведет он хакерскую деятельность или нет?:)

Александр Бутманов — пенсия за счет недвижимости, откуда придет кризис и каток рублевой доходности

- 10 мая 2019, 22:17

- |

«Неблагодарное дело чего-то ожидать, но я думаю, во-первых, что следующий кризис нас всех удивит. Должно быть как-то не так, как ожидают все. Во-вторых, я думаю, что все будет стандартно, через Азию. 1997 год должен повториться: какой-то из „азиатских тигров“ не выдержит. Там как-то странно тихо.

На случай кризиса Cash is king. Кэш всегда лучше. Пока глобальная доминанта доллара не исчезла, лучше быть в долларе. Европейскую экономику будет трясти, и, скорее всего, между долларом и евро будет паритет.

Еще на видео:

- 4:20 — чего вы хотите от рынка

- 5:25 — как самостоятельно инвестировать в недвижимость и сколько на этом можно заработать

- 6:46 — неэффективность российского рынка

- 8:27 — полезные инструменты для инвесторов

- 10:00 — вложения в недвижимость через фондовый рынок

- 10:30 — чем хорош Interactive Brokers

- 12:14 — индексы недвижимости и самый надежный фонд

- 17:30 — дискуссия о ПИФах

- 19:20 — где выбирать ETF и открывать брокерский счет

- 23:27 — дивиденды в России и США

- 25:14 — Индия как новый Китай

- 29:02 — реальные активы против фондового рынка

- 31:21 — откуда придет ближайший кризис

- 37:18 — как сравнивать рублевую и долларовую доходность

- 41:50 — недвижимость при банкротстве

( Читать дальше )

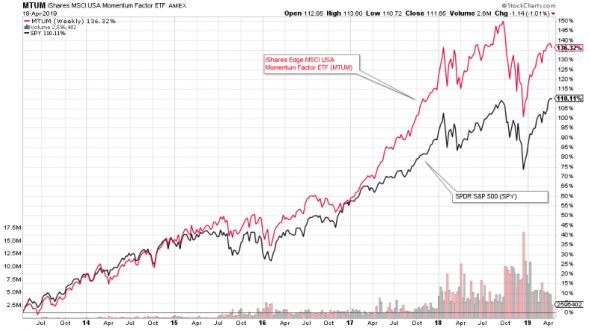

Какую портфельную стратегию выбрать?

- 30 апреля 2019, 13:08

- |

Все портфельные стратегии можно условно разделить на два типа: 1) пассивные и 2) активные. К пассивным (или статическим) стратегиям относится классическая “Купи и держи”. Данный подход предполагает поддержание выбранной структуры портфеля через ребалансировку активов и дает в среднем доходность 5-6% (с учетом инфляции) при максимальной просадке в 27-35%.

( Читать дальше )

Как оценить торговую систему?

- 23 апреля 2019, 10:56

- |

Заметка продолжает вот этот ряд, наставляющий новичка на тяжкую правду: smart-lab.ru/blog/533326.php (как делать торговую систему), smart-lab.ru/blog/531726.php (трейдинг должен быть дедуктивным), smart-lab.ru/blog/532375.php (гипотезы надо не щадить), smart-lab.ru/blog/533056.php (за математикой желательна физика).

Как оценивать систему? То есть предположим, что уже есть система, на тестере. Есть важные показатели стратегии, есть не очень. Прибыльность, максимальный дродаун, максимальный период просадки – это всем понятно. Менее очевидно, но важны: средняя прибыль на сделку и профит-фактор. Если тестер показал меньше определенных значений, торговая система не работает. И неважно, какая там прибыль. Вообще неважно, хоть 500% годовых.

Средняя прибыль на сделку важна, потому что это показатель хрупкости системы.

Если у вас на стадии теста средняя прибыль вышла 0.02% на сделку, это, весьма вероятно, приговор. В конкретных цифрах это, например, средняя прибыль в 10 единиц с контракта ценой 50000 единиц. Такая прибыль висит на соплях. Если чуть подует ветерок – повысятся комиссии, спреды, чуть изменится рынок – она опрокинется. При этом тестер может нарисовать вам любую прибыль, но вы должны быть умнее его. Начиная от 0.1% уже терпимо для гиперликвидов (на Московской бирже последние десять лет это были фьючерсные контракты на доллар и индекс РТС, сейчас еще брент). Проверял – терпимо, работает. На менее ликвидных инструментах показатель должен быть сильно больше.

( Читать дальше )

Как торговать Unusual Option Activity на примере

- 15 апреля 2019, 10:14

- |

Поскольку рынок опционов на 100% прозрачно то там относительно легко выявит и отследит крупные сделки.

Крупные сделки обычно совершают инсайдеры, крупные игроки, те которые случайно нажали не ту кнопочку и по другими причинам.

Хотя все они могут ошыбатся, но мы исходим из предположения что большинство из них владеет корректной информацией пока недоступной или пока не заметной открытой публике.

И так наша цель следовать за крупным игроком.

Нам интересны только такие варианты крупных сделок.

1. Покупка акции и покупка Put опционов в качестве страховки (здесь Put опцион это стоп лосс).

2. Покупка Call-ов

3. Продажа акций и покупка Call опционов (здесь Call опцион это стоп лосс)

4. Покупка Put опционов

Отследит крупные опционные сделки можно много где, я пользуюсь бесплатной версией этого сервиса https://marketchameleon.com, там надо зарегистрироваться. Каждый день, за пол часа до закрытия рынка я открою https://marketchameleon.com/Reports/UnusualOptionVolumeReport

( Читать дальше )

Налоги в Interactive Brokers!

- 31 марта 2019, 09:05

- |

И не хочу такого геморроя. Сумма капитала у меня серьезная, поэтому скрываться от налоговой риск нецелесообразный (сумма налогов по любому подпадет под УК).

Вопрос, что с этим делать, чтобы невольно не переквалифицироваться в бухгалтера для центрального банка? Наверняка же здесь есть те, кто уже столкнулся с этой бедой и нашел какое-нибудь посильное решение. Я рассматривал вариант открытия своего мини-хедж фонда (что-то типа фонда в фонде) по деньгам выходит сопоставимо с наймом личного бухгалтера, а может и дешевле, ведь работы по расчетам явно много.

Какие еще могут быть варианты, кроме иммиграции? И, конечно, кроме отечественных брокеров. Спасибо.

Завтра Московская опционная конференция

- 29 марта 2019, 16:30

- |

Перед началом нашей тусовки я решил выложить конспект или обозрение, о чем я хотел сказать.

План

Мне очень сложно судить о публике. Поэтому зайдем издалека. Я не буду говорить, что рынок случает. Хотя тема интересная. Меня убедили. Только остался один вопрос. Как те, которые знают, что рынок не случаен, совершают отрицательные сделки. То есть встают с утра и зная, что сегодня в вверх, поэтому надо продавать, а то на рынке деньги закончатся и я не смогу больше зарабатывать. Но не будем об этом. Скажем так рынок вероятностный. Соответственно мы будем использовать закономерности из теории вероятности. Предмет нашего рассмотрения это логприращения к цене БА. То есть мы берем логарифм цены закрытия сегодня и отнимаем логарифм закрытия цены вчера. Получается число. Почему логарифм, я раскрывать не буду, а то мы уйдем в дифуры. Но, скажем, это удобно. Мы потом можем суммировать все числа и получить изменение за период. Это проще чем проценты. Второе, что мы возьмем, это квадрат этого приращения или второй момент. Это нам позволит сравнивать средние значения и оценивать разброс.

( Читать дальше )

В преддверии опционной конференции. Нужна ли математика опционщику, если он не может показать свой красивый Бентли.

- 22 марта 2019, 10:48

- |

По поводу нужности математики для трейдинга поломано не мало копий (информацию можно легко найти в интернете). Что характерно, кто разбирается в математике, тот говорит «Да, нужна», кто не очень — соответственно «Нет». Особенно мне запомнилась видео дискуссия между двумя моими хорошими знакомыми, один из которых (апологет математики) создал с нуля брокерскую компанию, продал ее и сейчас трудится в Финам, а другой оппонент, самый известный продавец краевых опционов,… ну вы знаете что и как.

Сам я в математике разбираюсь крайне слабо, несмотря на то, что в одном из моих дипломов записана специальность «математик». Поэтому статьи Дмитрия Новикова и комментарии его оппонентов, к сожалению, зачастую вводят меня в ступор. Самое обидное, что практическая польза ну никак не улавливается.

В силу такой ограниченности, приходится пользоваться простыми вещами, такими как, к примеру, правило трех сигм.

Поэтому для таких как я, предлагаю к рассмотрению модель продажи краевых опционов с последующим управлением позицией, основанную на упомянутом выше правиле.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал