Избранное трейдера Riskoff

Свежачок. М2/ЗВР

- 31 июля 2015, 19:16

- |

Нефть в рублях:

( Читать дальше )

- комментировать

- 33 | ★16

- Комментарии ( 28 )

Тест простых опционных конструкций.

- 30 июля 2015, 22:31

- |

Выкладываю тест простейших опционных конструкций. Тест типа купил и через каойто промежуток времени закрыл или по приходу кокогото события и все, без роллирывания, выравнивания дельты, кроме открытия позиции и закрытия больше нет ни каких телодвижений. Так что каких то супер результатов ждать не стоит, идея совсем в другом. Мне бы хотелось чтобы данные тесты послужили какойто основой для разработки полноценной торговой системы трейдера.

Тестировал на месячных опционах. Данные для теста качал с биржы от сюда.

Параметры для теста:

Инструмент: месячные опционы на RI

Шаг страйка: 2500 п.

Шаг цены опционов: 10 п.

Комиссия по опционам: 4 п.

Проскальзывание по опционам: 20 п.

Период тестирования: с 15.06.2010 по 15.05.2015 (котировок за более ранний период нет)

( Читать дальше )

Исследование стратегии, покупка стрэдла. Временные характеристики опциона, зависимость скорости распада от страйка.

- 25 июля 2015, 22:10

- |

Решил провести исследование на тему, как ведет себя теоретическая цена (точнее её распад) от удаления купленного (проданного) страйка от центрального. Для начинающих опционщиков будет полезно.

Всё ниже следующее повествование будет вестись с таким упором, что мы стредл (или стренгл) будем продавать, а не покупать.

Я теоретически представлял себе результат этого исследования, но хотелось чтобы было какоето математическое подтверждение этой теории.

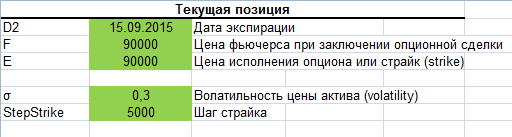

Итак начнем, сначала возьмем квартальные опционы, купим опционы КОЛЛ страйка 90000 и допустим сейчас цена тоже 90000, и волатильность 30%.

В эксель файле вкладка «Эксперимент РТС», введем такие параметры:

Построим графики теоретических цен разных страйков, по оси Х — сколько дней осталось до экспирации, по Y — сама теоретическая цена.

( Читать дальше )

Волатильность как актив-1

- 24 июля 2015, 09:28

- |

Объем торговли волатильностью как активом растет уже более 15 лет. Основные принципы и понятия этого процесса изложены в блоге QUANTITATIVE RESEARCH AND TRADING .

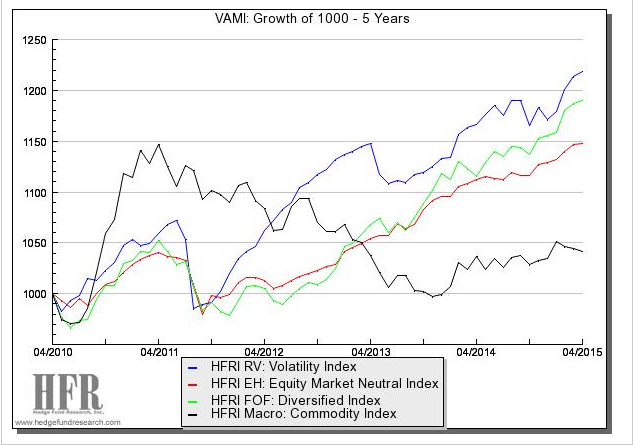

В последние годы стратегии торговли волатильностью показывают производительность значительно большую, чем глобальные индексы и дивесифицированные фонды фондов ( см. график в заглавии).

Основные понятия

Волатильность ненаблюдаема

Волатильность это особый дериватив, справедливая цена которого никогда не будет известна, даже после значимого события она, по сути, ненаблюдаема. Вы можете установить, что волатильность актива на протяжении некоторого исторического периода, например, равна стандартному среднеквадратичному отклонению приращений цены. Но это только оценка, одна из множества подходов, которые имеют свои недостатки. Сейчас мы знаем, что волатильность может измерена с почти произвольной точностью с использованием оценки интегральной волатильности ( по существу, метрики, основанной на высокочастотных данных), но это не изменяет тот факт, что наше знание о волатильности всегда неопределенно, в отличие от цены, например.

( Читать дальше )

Сколько пар можно построить из 11 фьючерсов

- 23 июля 2015, 13:32

- |

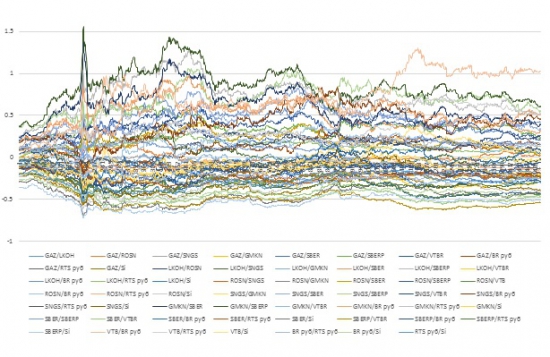

Ответ прост, из 11 наиболее ликвидных фьючерсов (gaz,lkoh,rosn,sngr,gmk,sbrf,sbpr,vtb,si,rts,br) на российском рынке можно построить 55 разных пар.

Конечно не все из этих пар будут приносить стабильный доход, но если применить фильтрацию и отобрать лучшие пары по показателям то торговать можно 10-20 разных торговых пар.

А теперь давайте предположим какое кол-во разных стратегий можно построить выбрав 10-20 пар с хорошей доходностью, перебирая такие параметры как шаг котирования, динамическая нулевая линия и шаг выхода, мы можем построить более 500 разных стратегий, сделки по которым пересекаться на будут.

Если кому необходим файл со спредами который был построен на основании 55 пар, вы можете писать в личку.

или самостоятельно можете скачать с сайта http://www.saturn-capital.info/#!about1/c1od

Мои результаты за год работы

- 21 июля 2015, 19:11

- |

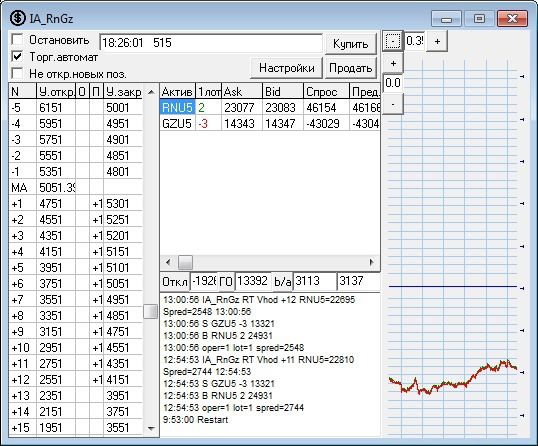

Настроено больше десятка ботов на разные пары, показываю некоторые пары:

Рез.закр позиций — фактический результат сделок

Необходим депозит — необходимо, чтобы было на счете, в случае, если все пары загрузятся по максимуму (такое случается 1-2 раза в год)

Всего за год боты нарубили более 1.5 млн. Результатами доволен.

Ну и сам бот:

( Читать дальше )

Убийца текущих счетов a.k.a. FXMM - часть 2

- 21 июля 2015, 13:26

- |

Добрый день, уважаемые читатели Smart-LAB!

Я получил большое количество вопросов по фонду FXMM (a.k.a. «убийца текущих счетов»), так что для интересующихся – небольшая информационная справка по фонду. В ней описан принцип работы фонда денежного рынка (FXMM), включая механизм валютного хеджирования в формате “вопрос – ответ”. Не стесняйтесь, задавайте вопросы – продукт новый, зачастую детали ускользают, но мы готовы раскрыть информацию о фонде «чуть больше чем полностью».

Из чего состоит портфель Фонда?

Из максимально «коротких» (1-3 мес.) облигаций Казначейства США (T-Bills) и однодневного своп-контракта на валютную пару рубль-доллар (RUBUSD)

От чего зависит доходность по своп-контракту (“свопу”) на рубль-доллар?

От разницы между рублевой и долларовой процентными ставками на межбанковском рынке. В связи с тем, что долларовые ставки относительно стабильны, решающее влияние на доходность свопа оказывает рублевая ставка процента, складывающаяся на межбанковском рынке (хорошим ориентиром может быть ставка межбанковского рынка кредитования, например RUONIA

( Читать дальше )

Вчера в РФ прошло знаковое, не побоимся сказать, эпохальное событие - размещение облигаций, индексируемых на инфляцию, которые будут называться ОФЗ-ИН

- 17 июля 2015, 13:22

- |

- На рынках повсеместный оптимизм. S&P 500, похоже, собирается штурмовать исторические максимумы. Вчера он вырос на 0.8% и закрылся на 2124 п., тогда как предыдущий максимум по закрытию был в мае на 2135 п., то есть, нужно вырасти еще 11 пунктов, т.е. 0.5%.

Бурно продолжает расти Европа, STOXX Europe 600 вчера поднялся на 1.35%, которому до исторических максимумов нужно вырасти на 10 пунктов, т.е. 2.5%. Формальной причиной называется то, что ЕЦБ (у которого вчера было заседание СД по ставкам и пресс-конферецния Драги) решил решение повысить объем финансирования банкам Греции в рамках программы экстренного предоставления ликвидности (Emergency Liquidity Assistance, ELA). Однако сумма повышения ELA смешная — 900 млн. евро.

Shanghai Shenzhen CSI 300 торговался +1.5% на момент написания. Это второй день роста, и, надо признать, что неортодоксальные меры, принятые Китаем, работают. - Рубль и брент на отметке 57. Значимых изменений нет. Сегодня — годовщина сбития Боинга MH17 на Донбассе и должно быть много шумихи по этому поводу. Также сегодня выйдут данные Росстата по розничным продажам, доходам населения, инвестициям за июль, которые позволят понять глубину случившегося падения экономики и то, настало ли дно. Мы продолжаем считать, что лето — это время минимальных показателей, и что вторая половина года должна быть лучше, показывая восстановление.

- Вчера в РФ прошло знаковое, не побоимся сказать, эпохальное событие — размещение облигаций, индексируемых на инфляцию, которые будут называться ОФЗ-ИН (облигации федерального займа с индексируемым номиналом). Объем размещения был 75 млрд. руб, спрос — 230 млрд., около 26% купили нерезиденты (так, что министр финансов А. Силуанов поспешил объявить, что Россия “успешно вернулась” на международный рынок). Переподписка составила 2.6 раз, цена размещения составила 91% от номинала, лучше ожиданий.

- Реальная доходность ОФЗ ИН заявляется на уровне - 3.85% (см. скришнот расчета “на коленке” из Excel ниже, c учетом капитализации процентов и полугодового характера выплат).

( Читать дальше )

Ему помогла мама

- 16 июля 2015, 16:46

- |

Известно, что мужчины зарабатывают деньги ради женщин. Иметь много денег значит иметь много женщин. А женщины в силу работу мозговых полушарий сразу просекают, если у тебя доллары США или ты голь перекатная. Им важны аксессуары – ремни, кошелек и обувь. Если у тебя прикид в поряде и есть дорогая обувь, то и ухаживать особо не надою — женщины сами ухаживают за тобой.

Хочу представить интервью с инвестором (Kevin O'Leary) в шкафу которого очень много дорогой обуви. Привычку к инвестированию привила ему мама.Из любви к дивидендным акциям я создал собственный ETF

Когда я был маленьким, мама всегда говорила: «Никогда не расходуй основной доход, только дивиденды». Я понятия не имел, о чем она говорит. У нее была привычка часть своей недельной зарплаты вкладывать в крупно капитализированные дивидендные акции. Всю свою жизнь она держала этот счет в секрете от обоих своих мужей. Она была глубоко убеждена, что у женщины должна быть финансовая независимость.

( Читать дальше )

FXMM, "убийца текущих счетов"

- 16 июля 2015, 14:23

- |

Читал рассказ одного частного трейдера, «просадившего» при таком временном размещении (разумеется, в ожидании восходящего тренда) уйму денег на рисковых облигациях. Разумеется, для такого размещения временно свободных средств хочется чего-то консервативного, приносящего стабильный доход.

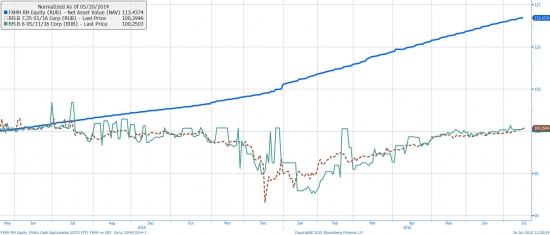

На мой взгляд, наиболее эффективно можно использовать FXMM (ETF денежного рынка). Подвешу картинку сравнения FXMM (синяя линия) с ОФЗ (зеленая и коричневая), думаю она достаточно наглядна.

Инструмент дает доходность межбанка, см. рис. 2. Доходность извлекается из однодневного свопа рубль-доллар, постоянно роллящегося. Не всем концепция интуитивно понятна, так что желающие сообщайте — расскажу подробнее. В общем и целом доходность отражает уровень рублевых ставок в экономике — т.е. при прочих равных чем больше страх в банковской системе, тем больше будет доходность.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал