Блог им. uralpro

Волатильность как актив-1

- 24 июля 2015, 09:28

- |

Объем торговли волатильностью как активом растет уже более 15 лет. Основные принципы и понятия этого процесса изложены в блоге QUANTITATIVE RESEARCH AND TRADING .

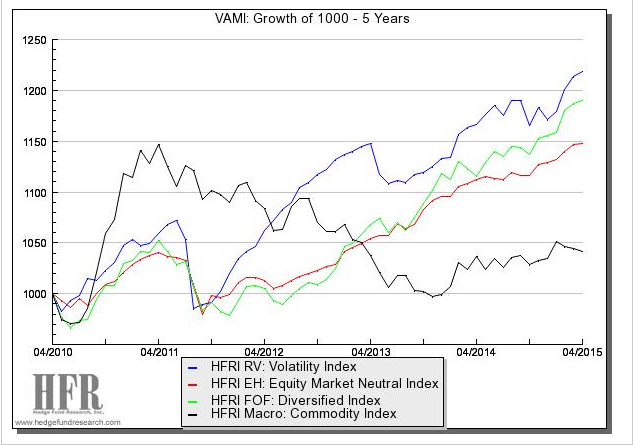

В последние годы стратегии торговли волатильностью показывают производительность значительно большую, чем глобальные индексы и дивесифицированные фонды фондов ( см. график в заглавии).

Основные понятия

Волатильность ненаблюдаема

Волатильность это особый дериватив, справедливая цена которого никогда не будет известна, даже после значимого события она, по сути, ненаблюдаема. Вы можете установить, что волатильность актива на протяжении некоторого исторического периода, например, равна стандартному среднеквадратичному отклонению приращений цены. Но это только оценка, одна из множества подходов, которые имеют свои недостатки. Сейчас мы знаем, что волатильность может измерена с почти произвольной точностью с использованием оценки интегральной волатильности ( по существу, метрики, основанной на высокочастотных данных), но это не изменяет тот факт, что наше знание о волатильности всегда неопределенно, в отличие от цены, например.

Тренды волатильности

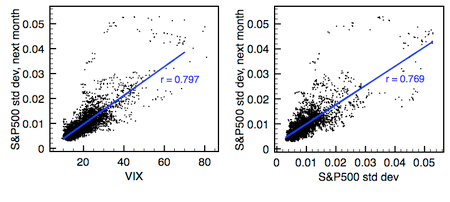

Серьезные попытки предпринимаются для идентификации трендов на товарных рынках и много миллиардов долларов инвестируются в трендследящие стратегии ( а также в импульсные стратегии на акциях). Несомненно, следование за трендом работает, согласно академическим исследованиям, однако существуют продолжительные просадки в течение периодов, когда тренд неопределен или изменяет направление. В противовес, волатильность всегда находится в тренде. Вы можете увидеть это на графике ниже, который показывает взаимоотношение между волатильностями индекса S&P500 в соседние месяцы. Показатель r-square регрессии этого отношения один из самых высоких в экономике.

И эта особенность волатильности присутствует не только для одного класса активов, таких как акции, но в любом временном процессе, для которого существуют исторические данные, включая погоду и другие природные явления. Таким образом, инвестиционные стратегии, которые ищут возможность использования трендов волатильности, основаны на наиболее устойчивых особенностях любого известного процесса в активах ( таких как продолжение движения тренда и переключение режимов волатильности).

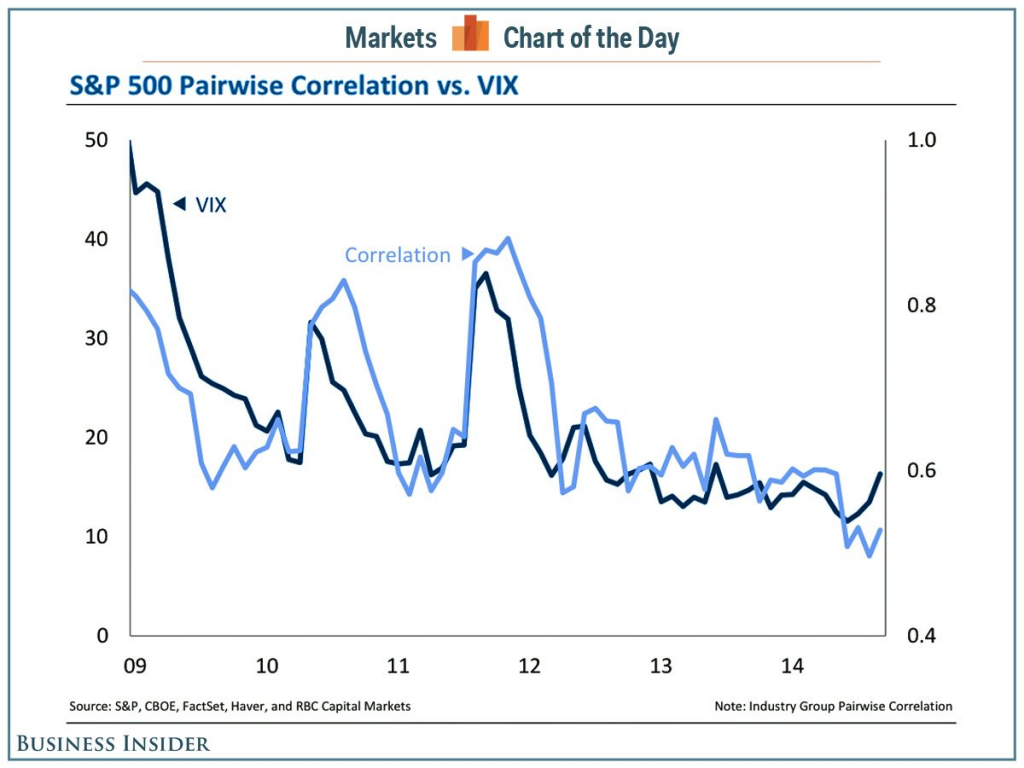

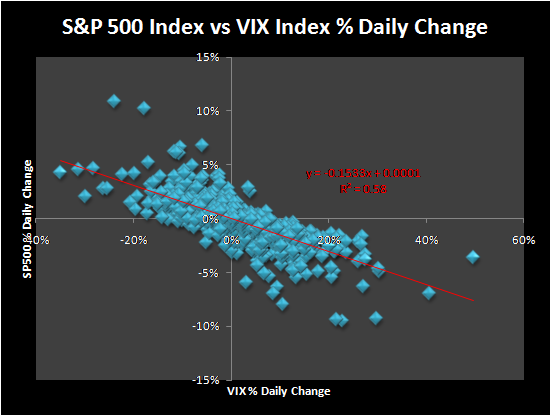

Возврат к среднему и корреляция

Одним из центральных допущений, лежащих в основе стратегий статистического арбитража, является то, что спред между двумя или более процессами стационарен. Следовательно, любое отклонение от среднего определенно вернется обратно, к этому среднему значению. Возврат к среднему также наблюдается в процессе волатильности. Фактически, скорость возврата к среднему ( установленная, например в рамках процесса Орнштейна-Уленбека) обычно по величине больше, чем для процессов взаимодействия пары активов. Также, корреляция между одним процессом волатильности и другим, или даже между процессом волатильности и приращениями цены актива, стремится к росту, когда рынки очень активны ( т.е. когда волатильность возрастает).

Другая интересная особенность корелляции волатильности — это то, что чаще она ниже по значению, чем соответствующий процесс приращений цены актива. Можно создать диверсифицированный портфель волатильности с намного меньшим количеством активов, чем требуются для обычной корзины бумаг ( в следующей части рассмотрим это подробнее).

Наконец, более сложные стратегии татистического арбитража основаны скорее на коинтеграции, чем на корреляции, так как коинтегрированные временные серии чаще следуют за общими фундаметальными факторами, чем за статистическими явлениями, которые могут носить временный характер. И снова, коинтеграция — это взаимоотношение, присущее процессам волатильности и обычно более продолжительное, чем в случае процессов приращения цен активов.

Временная структура волатильности

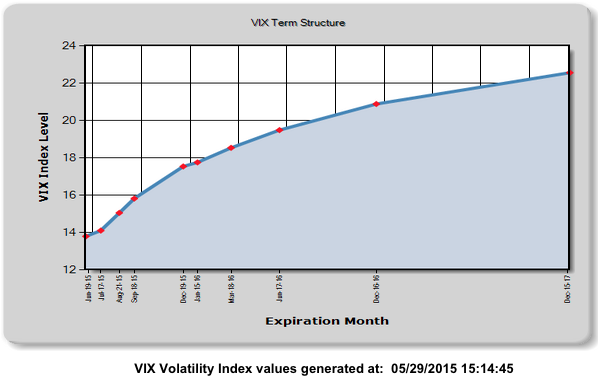

Одна из наиболее важных характеристик типичного процесса волатильности актива — это восходящий уклон временного графика. Пример такой структуры для фьючерсов на волатильность VIX S&P500 (до конца мая 2015 года) показан на рисунке ниже. Последовательный восходящий уклон характерен для временной структуры волатильности акций около 75% всего периода.

Инвесторы, получающий фиксированный доход от вложений могут только мечтать о подобных заработках, а валютные трейдеры должны войти в наиболее рискованные валюты для получения сравнимого дохода и надеяться избежать большого риска, диверсифицируя подобные вложения.

Волатильность волатильности

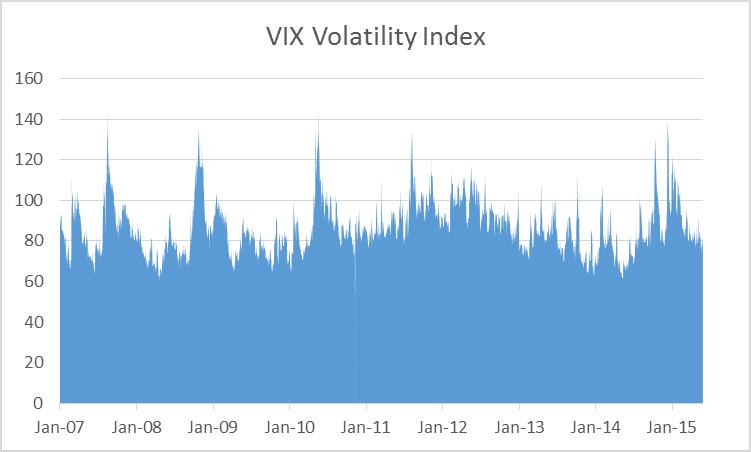

Еще одна черта процесса волатильности, которая может быть рассмотрена, это постоянство волатильности процесса волатильности. Был только один случай с 2007 года, когда индекс VVIX, измеряющий годовую волатильность индекса VIX, падал ниже 60.

Это значит, что при торговле волатильностью, вы торгуете активом, чья годовая волатильность вряд ли упадет ниже 60%, а чаще будет превышать 100%. Торговых возможностей будет много, с учетом постоянного роста волатильности.

В следующей части рассмотрим некоторые особенности построения стратегий торговли волатильностью.

Продолжение и другие стратегии смотрите на моем сайте.

теги блога uralpro

- ARIMA

- data feed

- ETF

- FORTS

- GARCH

- HFT

- IQFeed

- mean reversion

- momentum

- python

- S&P500

- VIX

- VPIN

- алгоритм

- алгоритм торговли

- алгоритмическая торговля

- алгоритмы

- алгоритмы торговли

- алготрейдинг

- альфа-сигналы

- андрей мовчан

- Биржевые роботы

- биткоины

- Блэк-Шоулз

- бэктестинг

- возврат к среднему

- волатильность

- высокастотники

- высокая доходность

- высокочастотная торговля

- высокочастотный трейдинг

- генетические алгоритм

- генетические алгоритмы

- гэп

- доходность трейдеров

- импульс

- импульсная система

- индексы

- интервью

- итоги

- итоги 2016

- Итоги 2018

- книга заявок

- коинтеграция

- колокейшн

- Конференции смартлаба

- конференция

- корреляция

- криптовалюта

- лчи

- маркет дата

- маркет мейкер

- марковиц

- марковский процесс

- математические модели

- машинное обучение

- модели

- Модели рынка

- модель

- модель Маркова

- Оптимизация портфеля

- опционные модели

- опционы

- Парный трейдинг

- парный трейдинг

- подготовка данных

- поток ордеров

- Публикации

- публикация

- разработка алгоритма

- разработка торговых систем

- раундтрип

- регрессия

- результат торговли

- робот

- роботы

- роботы в биржевой торговле

- скользящая средняя

- стакан

- стоп лосс

- стратегия

- торговля волатильностью

- торговые алгоритмы

- торговые стратегии

- улыбка волатильности

- ФОРТС

- Херст

- эквити

- язык R

очевидно, торговать опционами на волатильность

От себя несколько замечаний.

1) Временная структура жёстко зависит от фазы рынка. Если мировой рынок уйдёт в фазу даунтренда на годик-другой, термстракт будет почти 100% зеркалить картинку из топика (по оси времени). Это очевидный факт, ведь временная структура показывает ожидания рынка. Когда рынок растёт принято ожидать обвала, а когда валится — наоборот. Так уж устроены люди. Из этого и делают деньги эмитенты различных инструментов типа VXX.

2) Измерять большинство характеристик индекса VIX (например VVIX) — бесполезно, потому что сам индекс торговать нельзя, а на опционах и фьючерсах характеристики совсем другие. Достаточно сравнить ATR фьючей и индекса на часовиках.

3) В начале статьи Вы совершенно верно заметили — она ненаблюдаема. То есть все инструменты торговли волатильностью могут быть предельно оторваны от базы. Из этого следует важнейший вывод — рынок волатильности создан для манипуляций!

Строить стратегии на основе исторических данных очень опасно. В реальности все исторические закономерности тут же исчезают, как только начинаешь их торговать (буквально с одной сделки =). Ликвидность по большей части мнимая и любой «чужак» на этом рынке будет скушан мгновенно! Даже если у него супер-пупер стратегия, которая на демке или на истории давала 100500%.

Обратная реакция рынка — это вообще главная проблема как для HFT-стратегий, так и для сугубо синтетических активов.