Блог им. svoiinvestor |Сургутнефтегаз не подвёл с дивидендами, всё в рамках прогноза, но что дальше?

- 16 мая 2024, 10:58

- |

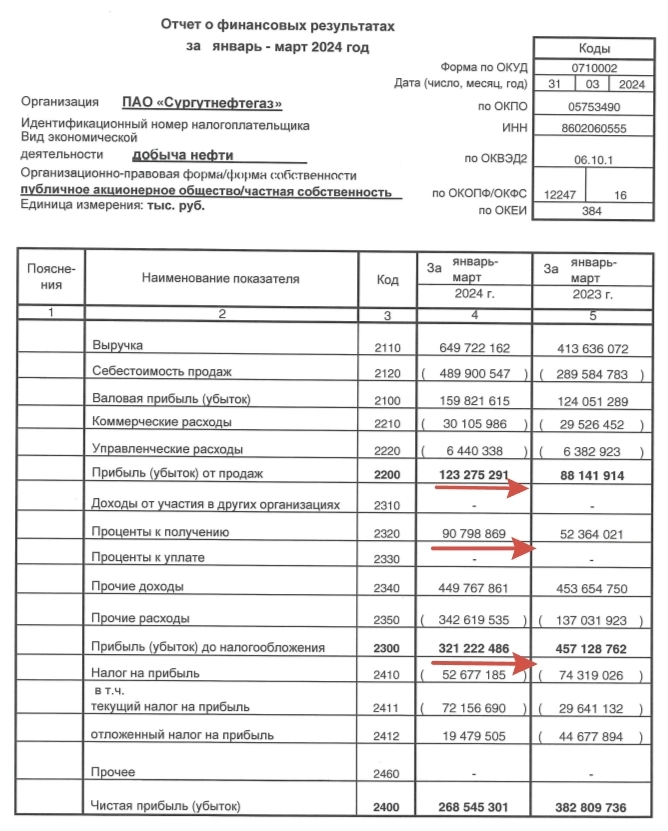

⛽️Совет директоров Сургутнефтегаза рекомендовал дивиденды по итогам 2023 г. в размере 0,85₽ на обыкновенную акцию и 12,29₽ на привилегированную акцию, в принципе данный дивиденд читался после годового отчёта по РСБУ. Дата закрытия реестра — 18 июля 2024 г. Див. доходность по текущим ценам составляет: по обыкновенным 2,5%, по привилегированным 16,9%.

Напомню вам, что согласно уставу, компания платит дивиденды по привилегированным акциям в размере не менее 10% от чистой прибыли. При этом выплаты на одну такую бумагу не могут быть меньше дивидендов на обыкновенные акции. При расчётах на привилегированные акции идёт 7,1% от чистой прибыли, базой для выплат является чистая прибыль по РСБУ. Вот он расчёт: доля привилегированных акций в уставном капитале СНГ равна 17,73% = 7,7 млрд префов (35,725 млрд обычек + 7,7 млрд префов), значит, доля чистой прибыли на префы будет равна 10% х 17,73% / 25% = 7,1% чистой прибыли исходя из правила, что на префы должно приходиться 10% чистой прибыли при доле префов в уставном капитале равной 25% (так как префов в уставном капитале меньше, соответственно, и выплата от чистой прибыли будет ниже).

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 3 )

Блог им. svoiinvestor |Нефтяные эмитенты в апреле чувствовали себя прекрасно. Курс доллара, цена сырья и демпферные выплаты сделали своё дело.

- 14 мая 2024, 14:10

- |

🛢️ Минэк не так давно сообщил нам о среднем уровне цены нефти сорта Urals за апрель 2024 г. и пазл для нефтяных эмитентов сложился:

🛢 Средний уровень цены нефти сорта Urals за апрель 2024 г. составил 74,98$ за баррель (в марте — 70,34$)

🛢 Средний курс $ за апрель 2024 г. составил 92,9₽ (в марте — 91,7₽)

🛢 Цена за бочку составила примерно 7000₽, напомню, что Минфин спрогнозировал НГД за 2024 г. в размере 11,5₽ трлн (за 4 месяца 2024 г. заработали ~4,1₽ трлн), при цене на российскую нефть — $71,3, а курсе $ — 90,1₽, это ~6400₽ за бочку

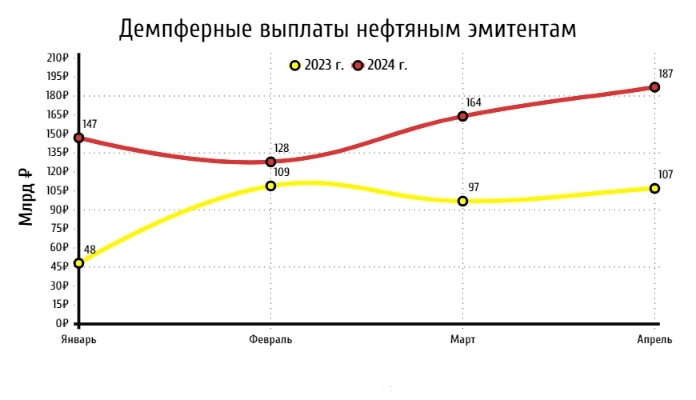

🛢 В апреле регулятор выплатил компаниям по демпферу — 187,2₽ млрд (в марте — 164,4₽ млрд). Выплата демпфера в апреле 2024 г. намного выше 2023 г. — 107₽ млрд, данная статья откровенно влияет на выплаты дивидендов от нефтяников (Роснефть, ЛУКОЙЛ, Татнефть, Сургутнефтегаз, Газпромнефть).

🛢 А ещё есть сорт нефти ESPO, российские нефтяные эмитенты транспортируют данный сорт в Китай (танкерами и через трубопровод), данная марка торгуется с премией к Urals в 8$. Помимо этого налог с продажи нефти платят от цены Urals, поэтому 8$ нефтяные эмитенты кладут себе в карман. Главными поставщика данного сорта являются Роснефть иСургутнефтегаз, малые доли у ЛУКОЙЛа, Газпромнефти.

( Читать дальше )

Блог им. svoiinvestor |Крах Газпрома по чистой прибыли, перспективы нефтегазового сектора, Металлурги помирились с ФАС.

- 12 мая 2024, 09:29

- |

Тайм коды:

00:00 | Вступление

00:25 | Правильно сделал, что переложился из Газпром в ЛУКОЙЛ. Отчёт Газпрома за 2023 г. расставил всё на свои места, риски только усилились 09:01 | Металлурги идут на мировую с ФАС. Прекрасная новость для дивидендов.

11:14 | Нефтегазовые доходы в апреле 2024 г. — превысили 1,2 трлн. Демпферные выплаты в очередной раз увеличились + для нефтяников и дивидендов

17:56 | ЛУКОЙЛ после дивидендной отсечки всё ещё перспективен?

22:00 | Объём ФНБ в апреле увеличился, благодаря ценам на акции/золото и сокращению инвестиций. Фонд в ожидание дивидендов от Сбера — 376 млрд руб

26:27 | Народный портфель за апрель 2024 г. Пару слов об выборе эмитентов.

29:43 | Продал НМТП. Див. доходность не впечатляет, для роста цены акции нет триггеров, по сути сейчас «справедливая» стоимость актива

35:52 | Инфляция в начале мая ускорилась, это было ожидаемо. Годовая инфляция превысила 7,8%, как выйти на цель регулятора в 4,3-4,8% непонятно

39:53 | Глава Транснефти пообещал дивиденды выше, чем в прошлом году. Но есть ли предпосылки для этого?

( Читать дальше )

Блог им. svoiinvestor |Глава Транснефти пообещал дивиденды выше, чем в прошлом году. Но есть ли предпосылки для этого?

- 10 мая 2024, 14:00

- |

🛢 Рынок внезапно отреагировал на заявление главы компании о том, что дивиденды за 2023 г. будут выше, чем в 2022 г. Помимо этого, Токарев также подтвердил, что обсуждается вопрос о переходе Транснефти на выплату дивидендов 2 в год. Если рассматривать отчёт компании, то вырисовывается картина с двухзначной дивидендной доходностью, но и риски имеются.

FCF за 2023 г. — 224₽ млрд, это около 309₽ на акцию, в принципе FCF хватает на дивиденды и на гашение долга. Если рассматривать див. политику компании, то предполагается выплата дивидендов в размере не менее 50 % от нормализованной ЧП по МСФО. Поэтому необходимо считать скорректированную прибыль. Большой вопрос, как компания скорректирует ЧП. FCF хватает, если отнять гашение долга (погасили 85₽ млрд), то выйдет порядка 191₽ на акцию (11,6% див. доходности). За 2022 г. заплатили ~166₽ на акцию, но это дало 11,88% див. доходности.

А теперь про риски компании:

⛔️ Продажа нефти китайцем по ВСТО (труб. система) не несёт никакой прибыли (Транснефть — агент с 0 маржей, прибыль достаётся Роснефти и др.).

( Читать дальше )

Блог им. svoiinvestor |Инфляция в начале мая ускорилась, это было ожидаемо. Годовая инфляция превысила 7,8%, как выйти на цель регулятора в 4,3-4,8% непонятно

- 10 мая 2024, 09:12

- |

Ⓜ️ По последним данным Росстата, за период с 3 по 6 мая индекс потребительских цен вырос на 0,09% (прошлые недели — 0,06%, 0,08%), с начала мая 0,10%, с начала года — 2,48% (годовая — 7,81%). За 4 дня в мае ИПЦ показал ошеломляющие цифры, тогда как прошлый подсчёт за 10 дней ввиду праздников показал всего 0,06% (во многом это связано с сезонностью по овощам, огурец и помидор дешевеет, но аномально снизились цены и на авиабилеты, уже на этой недели всё пришло в норму, цены на авиабилеты вновь поднялись, показывая до этого ежемесячный рост). Прошлогодние темпы в мае мы уже превысили, тогда за период с 3 по 10 мая ИПЦ вырос на 0%, а с начала мая рост составил 0,05%, с начала года — 2,48%. Выйти на цель регулятора в 4,3-4,8% к концу года будет трудно (можно подобрать слово невозможно), есть множество факторов, которые влияют на темпы инфляции:

🗣 Большой вопрос, как регулятор пересчитает месячную инфляцию апреля (недельная получается — 0,42%), уже 3 месяца подряд цифры выходят выше недельных (январь месячная — 0,86%, недельная — 0,67%, февраль месячная — 0,68%, недельная — 0,60%, март месячная — 0,39%, недельная — 0,31%).

( Читать дальше )

Блог им. svoiinvestor |Продал НМТП. Див. доходность не впечатляет, для роста цены акции нет триггеров, по сути сейчас "справедливая" стоимость актива

- 09 мая 2024, 13:48

- |

🚢 Если отталкиваться от сегодняшней цены акции, то я бы уже не стал набирать позицию. Свои покупки данного актива я прекратил, когда цена перешагнула 11₽, уже тогда понимал, что если подойдём к 12₽, то по сути преодолеем «справедливую» стоимость актива, конечно, для дальнейшего роста нужны были триггеры (поэтому, так важно следить за отчётностями эмитента и корпоративными новостями). Вынос к 17₽ «психологически» был стёрт из памяти, тогда, казалось, что отчётность даст какой-либо ответ на данное действие рынка, но он же иногда бывает не логичен? (все мы хороши задним умом, знал бы отчётность за 2023 г. и ситуацию с нефтепроводом Дружба, продал бы по 17₽, какой-никакой опыт). Почему всё-таки решил продать? Ответ кроется в отчётности эмитента за 2023 г.:

🛳 Компании мешают кредиты, номинированные в валюте, это влияет на доход от курсовых разниц, в 2023 г. — 1₽ млрд (годом ранее 4₽ млрд, но стоит отметить, что головная компания от них избавилась полностью, а сама группа погасила краткосрочные, остались долгосрочные).

( Читать дальше )

Блог им. svoiinvestor |ЛУКОЙЛ после дивидендной отсечки всё ещё перспективен?

- 07 мая 2024, 14:02

- |

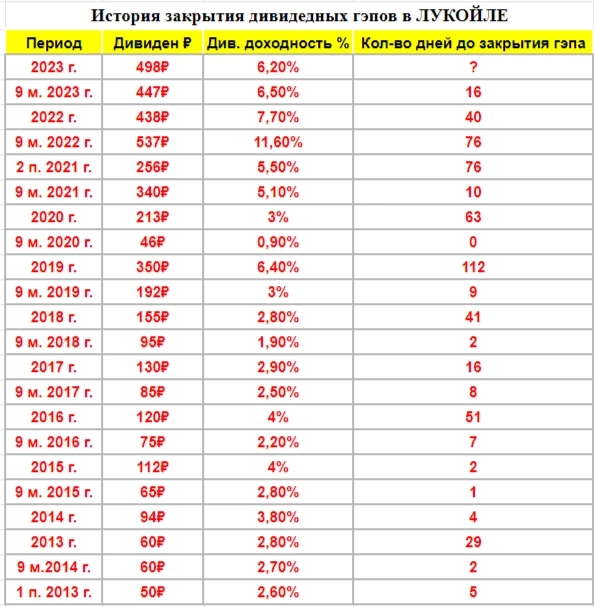

🔝 Ещё со вчерашнего дня некоторые остроумные ребята фиксировали «прибыль» в ЛУКОЙЛЕ, конечно, под вечер некую часть данного просадка откупили. Сегодняшний дивидендный гэп в перспективе должен закрыться быстро (до 3 недель), учитывая размер дивиденда и среднее закрытие (30 дней). Но остались ли у красного эмитента перспективы для дальнейшего роста? Триггеров несколько:

🔺 ЛУКОЙЛ может выкупить до 25% всех акций у нерезидентов со счетов типа «С». Конечно, дисконт к рыночной стоимости должен составить не менее 50%. Если отталкиваться от появления новости, то тогда акция стоила 6400₽, получается, что на пакет из 173 млн акций (это как раз 25% от общего числа) необходимо будет потратить 560₽ млрд, плюс 56₽ млрд на выплату в бюджет РФ (перечисление 10% от итоговой суммы, потраченной на выкуп). Помимо этого, ЛУКОЙЛ не смог выплатить нерезидентам — 191,2₽ млрд дивидендов. Данные средства просто зависли и не проходят из-за санкций, самое интересное начнётся, приятный бонус в 191,2₽ млрд.

( Читать дальше )

Блог им. svoiinvestor |Нефтегазовые доходы в апреле 2024 г. — превысили 1,2 трлн. Демпферные выплаты в очередной раз увеличились + для нефтяников и дивидендов

- 07 мая 2024, 09:17

- |

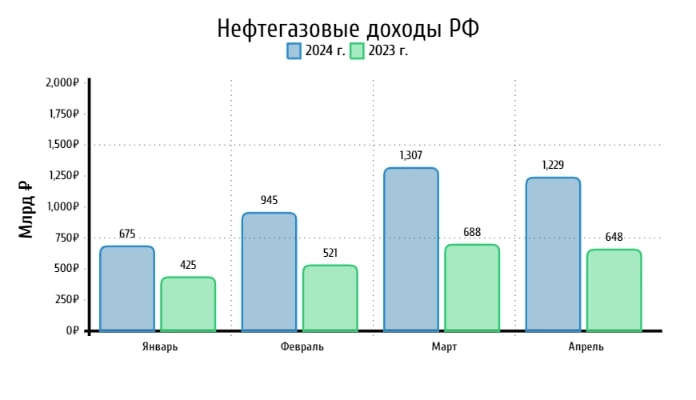

🛢️ По данным Минфина, НГД в апреле 2024 г. составили 1229₽ млрд (+89,8% г/г), месяцем ранее — 1307,5₽ млрд (+90% г/г). Низкая база I полугодия 2023 г. даёт о себе знать, тогда курс ₽ и цена на сырьё (в апреле 2023 г. средняя цена Urals составляла 58,63$, а курс $ — 81₽) не оставляли никаких шансов по заработку нефтяникам (поэтому % рост год к году так велик). Главным драйвером такого роста доходов выступает цена на сырьё и стабильный курс $, средний курс $ в апреле составил 92,9₽ (в марте — 91,7₽), средняя же цена Urals в апреле по некоторым расчётам 73$ за баррель (в марте — 70,34$). Напомню вам, что Минфин спрогнозировал НГД за 2024 г. в размере 11,5₽ трлн (за 4 месяца 2024 г. заработали ~4,1₽ трлн), при цене на российскую нефть — $71,3, а курсе доллара — 90,1₽, это ~6400₽ за бочку. В апреле цена за бочку сложилась в ~6800₽, план Минфина вполне реализуем при заданных параметрах. А теперь давайте подробно разберём отчёт:

( Читать дальше )

Блог им. svoiinvestor |Валюты расчётов за российскую нефть

- 02 мая 2024, 14:18

- |

💵💴 Помните прекрасный рассказ о зависших рупиях от продажи нефти, что на них ничего не приобрести и, вообще, нефтяники теряют деньги на этих продажах. Так вот основной валютой расчёта является дирхам ОАЭ, а рупия не используется.

Плата за нефть идёт в 3 валютах:

🗄 Дирхам — 58%

🗄 Юань — 1%

🗄 Доллар — 41%

Кстати, крупные российские ВИНК (вертикально интегрированная нефтяная компания) используют с индийским НПЗ преимущественно доллары. Смотрю на Роснефть в своём портфеле и радуюсь 🛢

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor

Блог им. svoiinvestor |Танкеры Совкомфлота продолжают выгружать нефть в Индии

- 30 апреля 2024, 15:55

- |

⚓️ В апреле-мае суда Совкомфлота выгрузят в индийских портах около 664 тыс. т нефти и горючего — Reuters. Интересно получается, да?

⛴ Санкции оказались пустышкой? 23 февраля США ввели санкции против Совкомфлота и 14 нефтяных танкеров, к которым компания имела отношение. Индийские НПЗ вроде даже, как «испугались» вначале принимать российское сырьё, но потом поняли, что делится прибылью с тем же Китаем, ой как нехорошо.

⛴ Индия является крупнейшим потребителем российской нефти, поставляемой морским путём, поэтому тот, кто паниковал и считал, что Совкомфлот лишится поставок — зря это делал.

⛴ На скриншоте список судов Совкомфлота, которые, согласно данным LSEG, прибудут в Индию в апреле и мае. Сырьё будет доставляться стабильно.

📌 С учётом политической ситуации и цен на фрахт Совкомфлот продолжит генерировать кэш (последний отчёт по РСБУ не даёт полной картины, ибо МСФО учитывает дочерние компании). Нефтяная отрасль тоже не остаётся в стороне, поставки продолжаются, ценовой потолок не работает, сырьё поставляется на российских судах и с российских страховым покрытием. Поэтому ставка на Совкомфлот, Роснефть и ЛУКОЙЛ в моём портфеле работает 😉

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс