SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |En+ вряд ли удастся погасить квазиказначейские акции - Атон

- 07 февраля 2020, 10:19

- |

EN+ Group выкупит 21.4% собственных акций у ВТБ за $1.6 млрд

En+ приобретет 136.5 млн акций у Группы ВТБ по цене $11.57 за акцию. Сделка будет профинансирована за счет кредита от Сбербанка в размере 110.6 млрд руб. Группа стремится нейтрализовать риск «навеса» принадлежащих ВТБ акций и подтверждает планы возобновить выплату дивидендов в 2020 году. Обновленная информация о потенциальных дивидендах появится после анализа финансовых результатов деятельности En+ за 2019 год.

En+ приобретет 136.5 млн акций у Группы ВТБ по цене $11.57 за акцию. Сделка будет профинансирована за счет кредита от Сбербанка в размере 110.6 млрд руб. Группа стремится нейтрализовать риск «навеса» принадлежащих ВТБ акций и подтверждает планы возобновить выплату дивидендов в 2020 году. Обновленная информация о потенциальных дивидендах появится после анализа финансовых результатов деятельности En+ за 2019 год.

По итогам сделки консолидированный чистый долг En+ увеличится с $11.6 млрд до $13.2 млрд, а отношение чистого долга к EBITDA — с 5.6x до 6.3x. Однако уровень совокупного чистого долга все же ниже стоимости принадлежащих РУСАЛу (дочерней компании En+) 27.8% в Норникеле, оцениваемых в $15.2 млрд. Мы считаем, что En+ вряд ли удастся погасить эти квазиказначейские акции, поскольку в этом случае доля, принадлежащая О. Дерипаске, выросла бы до 57%, т.е. превысила бы контрольный пакет, против чего, скорее всего, выступил бы американский регулятор. У En+ есть и другие варианты, задействующие квазиказначейский пакет — например, проведение SPO или конвертация 26.5% доли СУАЛа в РУСАЛе (на данный момент ее стоимость оценивается в $2.4 млрд).Атон

- комментировать

- Комментарии ( 0 )

Новости рынков |Приостановка работы в Гайане не окажет влияния на добычу Русала - Sberbank CIB

- 04 февраля 2020, 13:13

- |

«РУСАЛ» объявил вчера о приостановке работы в Гайане в связи с массовыми беспорядками в стране. «РУСАЛ» владеет 90% в Bauxite Company of Guyana (BCGI), которая разрабатывает месторождения бокситов мощностью 1,7 млн т в год. За 9М19 «РУСАЛ» добыл в Гайане 1,0 млн т бокситов, что составляет около 8% совокупного показателя компании.

Наша модель предполагает, что в прошлом году добыча бокситов на предприятиях «РУСАЛа» (включая активы в Гайане) составила 16 млн т. По нашим оценкам, это примерно на 90% обеспечило бокситами алюминиевые заводы компании с учетом их потребностей. Совокупные мощности «РУСАЛа» по добыче бокситов (исключая активы в Гайане) составляют 19,9 млн т, так что теоретически компания может увеличить добычу на других предприятиях, которые пока работают не с полной загрузкой (например, на Friguia, где идет наращивание добычи после возобновления работы в 2018 году, или на Windalco).

Наша модель предполагает, что в прошлом году добыча бокситов на предприятиях «РУСАЛа» (включая активы в Гайане) составила 16 млн т. По нашим оценкам, это примерно на 90% обеспечило бокситами алюминиевые заводы компании с учетом их потребностей. Совокупные мощности «РУСАЛа» по добыче бокситов (исключая активы в Гайане) составляют 19,9 млн т, так что теоретически компания может увеличить добычу на других предприятиях, которые пока работают не с полной загрузкой (например, на Friguia, где идет наращивание добычи после возобновления работы в 2018 году, или на Windalco).

В целом мы полагаем, что приостановка добычи на предприятиях Гайаны не окажет значимого влияния на добычу или уровень денежной себестоимости «РУСАЛа».Sberbank CIB

Новости рынков |На Гайану приходится менее 10% общего объема добычи бокситов Русала - Атон

- 04 февраля 2020, 10:34

- |

Русал объявил о приостановке работы а Гайане

В качестве причины компания указывает противоправные действия, не контролируемые органами власти и правопорядка. РУСАЛ планирует заместить бокситы от Bauxite Company of Guyana (BCGI) сырьем с других предприятий и полагает, что приостановка работы в Гайане не повлияет существенным образом на деятельность компании.

В качестве причины компания указывает противоправные действия, не контролируемые органами власти и правопорядка. РУСАЛ планирует заместить бокситы от Bauxite Company of Guyana (BCGI) сырьем с других предприятий и полагает, что приостановка работы в Гайане не повлияет существенным образом на деятельность компании.

Новость в целом негативна: РУСАЛ стремится к 100%-ной интеграции в бокситы, но теперь он вынужден закрыть один из добывающих активов. Вместе с тем, на этот актив приходится менее 10% общего объема добычи бокситов РУСАЛа, и поэтому принятое решение, вероятно, не окажет значительного влияния на консолидированные финансовые показатели компании. Сырье от BCGI использовалось в глиноземном производстве на Николаевском глиноземном заводе.Атон

Новости рынков |Последствия вспышки коронавируса для российской экономики вряд ли будут серьезными - Атон

- 31 января 2020, 17:27

- |

Последствия коронавируса для российского рынка – небольшая турбулентность.

Волатильность, вызванная вспышкой коронавируса в Китае, может сохраниться в течение следующих одного-трех месяцев, причем потенциальные риски сейчас выше, чем когда-либо, учитывая размер экономики Китая.

С тактической точки зрения мы предпочитаем секторы, ориентированные на внутренний рынок, такие как электроэнергетика, телекоммуникации и добыча золота, учитывая рост рыночных рисков на фоне вспышки вируса.

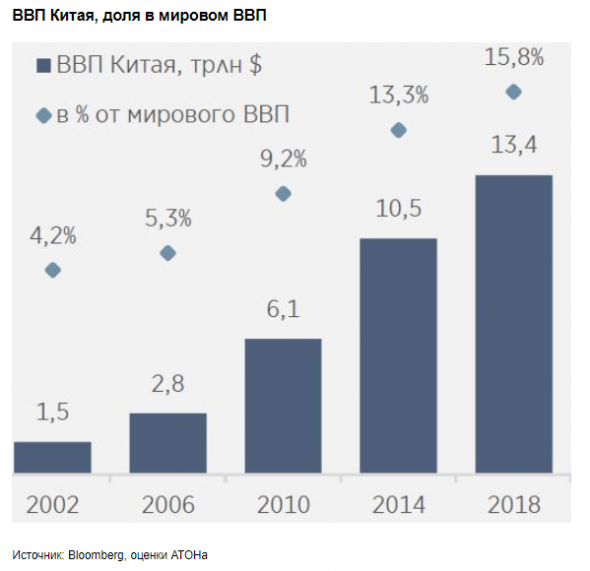

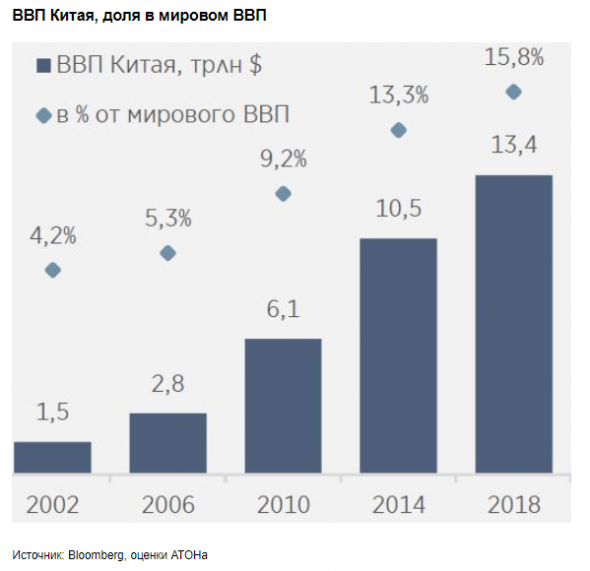

Недавняя вспышка коронавируса в Китае привела к росту волатильности рынка – 24 января был зафиксирован резкий скачок индекса волатильности VIX, а мировые рынки в ходе последующих торговых сессий просели на 2-3%. Российский рынок также не остался в стороне – 27 января индекс РТС обвалился более чем на 4%. Как ни странно, рынки, в том числе и российский, довольно быстро восстановились на новостях о том, что пик распространения заболевания может быть пройден в течение ближайших 1-2 месяцев, а также после сравнения с последствиями случавшихся ранее вспышек со схожим сценарием (в частности, с атипичной пневмонией в 2002 году). Отчасти такое сравнение является обоснованным, но отметим, что с 2002 года вклад Китая в мировой ВВП значительно увеличился (15.8% в 2018 по сравнению с 4.2% в 2002), а экспорт из России в Китай за тот же период вырос в долларовом выражении в 10 раз), что чревато более серьезными остаточными рисками для глобальной и российской экономики.

( Читать дальше )

Волатильность, вызванная вспышкой коронавируса в Китае, может сохраниться в течение следующих одного-трех месяцев, причем потенциальные риски сейчас выше, чем когда-либо, учитывая размер экономики Китая.

Последствия для российской экономики вряд ли будут серьезными, но все же некоторого негатива не избежать. Возможны более осторожный подход к дальнейшему смягчению ДКП и ослабление рубля.Атон

С тактической точки зрения мы предпочитаем секторы, ориентированные на внутренний рынок, такие как электроэнергетика, телекоммуникации и добыча золота, учитывая рост рыночных рисков на фоне вспышки вируса.

Недавняя вспышка коронавируса в Китае привела к росту волатильности рынка – 24 января был зафиксирован резкий скачок индекса волатильности VIX, а мировые рынки в ходе последующих торговых сессий просели на 2-3%. Российский рынок также не остался в стороне – 27 января индекс РТС обвалился более чем на 4%. Как ни странно, рынки, в том числе и российский, довольно быстро восстановились на новостях о том, что пик распространения заболевания может быть пройден в течение ближайших 1-2 месяцев, а также после сравнения с последствиями случавшихся ранее вспышек со схожим сценарием (в частности, с атипичной пневмонией в 2002 году). Отчасти такое сравнение является обоснованным, но отметим, что с 2002 года вклад Китая в мировой ВВП значительно увеличился (15.8% в 2018 по сравнению с 4.2% в 2002), а экспорт из России в Китай за тот же период вырос в долларовом выражении в 10 раз), что чревато более серьезными остаточными рисками для глобальной и российской экономики.

( Читать дальше )

Новости рынков |Динамика выработки РусГидро вряд ли окажет влияние на дивиденды - Газпромбанк

- 31 января 2020, 13:48

- |

«РусГидро» опубликовала операционные результаты за 4 квартал 2019 года и весь 2019 год. Мы обращаем внимание на следующие моменты в отчетности:

дивиденды - Газпромбанк" title="Динамика выработки РусГидро вряд ли окажет влияние на дивиденды - Газпромбанк" />

дивиденды - Газпромбанк" title="Динамика выработки РусГидро вряд ли окажет влияние на дивиденды - Газпромбанк" />

Позитивные моменты отчетности:

— рост выработки группы «РусГидро» в 4К19 (+13% г/г) благодаря ГЭС Центра России (+47% г/г) при снижении в Сибири (-9% г/г). Увеличение объема выработки ГЭС Центра России в 4К19 во многом объясняется повышенным притоком воды в водохранилища Волжско-Камского каскада.

— Значительное увеличение выработки электроэнергии станциями Дальнего Востока (+31% г/г) благодаря повышенному притоку воды в Колымское и Зейское водохранилища.

— Позитивная динамика выработки Богучанской ГЭС в 4К19 (+30% г/г), которая не входит в периметр консолидации Группы, т.к. ее бенефициарами являются РусГидро и РУСАЛ в равных долях.

Негативные моменты:

— Динамика выработки Группы в целом за 2019 год осталась отрицательной (-3% г/г) вследствие слабой динамики в 1П19.

( Читать дальше )

дивиденды - Газпромбанк" title="Динамика выработки РусГидро вряд ли окажет влияние на дивиденды - Газпромбанк" />

дивиденды - Газпромбанк" title="Динамика выработки РусГидро вряд ли окажет влияние на дивиденды - Газпромбанк" />Позитивные моменты отчетности:

— рост выработки группы «РусГидро» в 4К19 (+13% г/г) благодаря ГЭС Центра России (+47% г/г) при снижении в Сибири (-9% г/г). Увеличение объема выработки ГЭС Центра России в 4К19 во многом объясняется повышенным притоком воды в водохранилища Волжско-Камского каскада.

— Значительное увеличение выработки электроэнергии станциями Дальнего Востока (+31% г/г) благодаря повышенному притоку воды в Колымское и Зейское водохранилища.

— Позитивная динамика выработки Богучанской ГЭС в 4К19 (+30% г/г), которая не входит в периметр консолидации Группы, т.к. ее бенефициарами являются РусГидро и РУСАЛ в равных долях.

Негативные моменты:

— Динамика выработки Группы в целом за 2019 год осталась отрицательной (-3% г/г) вследствие слабой динамики в 1П19.

( Читать дальше )

Новости рынков |Совет директоров En+ может рекомендовать дивиденды независимо от Русала - Sberbank CIB

- 24 декабря 2019, 16:57

- |

Лорд Баркер, исполнительный председатель совета директоров En+, вчера дал интервью агентству «Интерфакс». По большей части его высказывания представляются повторением озвученных ранее комментариев совета директоров: в частности, о приверженности модели производства алюминия с низким углеродным следом, лидерстве на рынке и повышенном внимании к контролю за расходами.

Впрочем, есть один момент, который, по нашему мнению, заслуживает особого внимания. Совет директоров En+ пока не принял никакого решения о дивидендных выплатах по итогам 2019 года. При этом члены совета ожидают, что выплаты возобновятся после публикации финансовой отчетности за текущий год, если это позволят рыночная ситуация и долговая нагрузка. Более того, лорд Баркер особо отметил, что прямой связи между дивидендами «РУСАЛа» и En+ не существует, т. е. совет директоров En+ может рекомендовать дивидендные выплаты даже в том случае, если таких выплат со стороны алюминиевой корпорации не будет (наш базовый сценарий предусматривает именно такое развитие событий).Sberbank CIB

Новости рынков |Перспективы акций Русала неоднозначные и противоречивые - Финам

- 04 декабря 2019, 13:12

- |

Низкие цены на алюминий негативно влияют на котировки акций «РУСАЛа». Какие перспективы у компании на этом фоне? Как на ее результаты повлияет план «Норникеля» по снижению дивидендов? На эти вопросы эксперты ответили в ходе онлайн-конференции «Российские металлурги – непростой год».

Константин Бушуев, начальник отдела анализа рынков «Открытие Брокер», считает: «Даже при текущих относительно низких ценах на алюминий акции „РУСАЛа“ выглядят дешево. Со следующего года компания планирует вернуться к практике регулярных дивидендных выплат». Также он добавляет, что возможными драйверами роста акций компании могут стать восстановление цен на алюминий, возврат доли рынка после снятия санкций, дивиденды «Норникеля».

Не очень высоко оценивает шансы компании на рост Алексей Калачев, аналитик ГК «ФИНАМ»: «Вероятность выплаты дивидендов по акциям RUSAL ограничена высоким уровнем налоговой нагрузки. К тому же, алюминий уязвим к замедлению промышленного роста. И вероятное снижение дивидендов „Норникеля“ тоже не благотворно для „РУСАЛа“, эти дивиденды обеспечивают до половины его прибыли. С учетом этих рисков, полагаю, что компания оценена рынком вполне адекватно, и шансов на хороший рост немного».

В высокую дивидендную доходность не верит и Ксения Лапшина

( Читать дальше )

Константин Бушуев, начальник отдела анализа рынков «Открытие Брокер», считает: «Даже при текущих относительно низких ценах на алюминий акции „РУСАЛа“ выглядят дешево. Со следующего года компания планирует вернуться к практике регулярных дивидендных выплат». Также он добавляет, что возможными драйверами роста акций компании могут стать восстановление цен на алюминий, возврат доли рынка после снятия санкций, дивиденды «Норникеля».

Не очень высоко оценивает шансы компании на рост Алексей Калачев, аналитик ГК «ФИНАМ»: «Вероятность выплаты дивидендов по акциям RUSAL ограничена высоким уровнем налоговой нагрузки. К тому же, алюминий уязвим к замедлению промышленного роста. И вероятное снижение дивидендов „Норникеля“ тоже не благотворно для „РУСАЛа“, эти дивиденды обеспечивают до половины его прибыли. С учетом этих рисков, полагаю, что компания оценена рынком вполне адекватно, и шансов на хороший рост немного».

В высокую дивидендную доходность не верит и Ксения Лапшина

( Читать дальше )

Новости рынков |Цены на металлы и инвестпрограмма - главные риски для акций Норникеля - Финам

- 03 декабря 2019, 17:35

- |

Долгосрочные и среднесрочные перспективы акций «Норникеля» неплохие, однако при их покупке стоит учитывать все риски по компании. Такое мнение высказали эксперты в ходе онлайн-конференции «Российские металлурги – непростой год».

Виталий Манжос, старший риск-менеджер «Алго Капитал»: «Норильский Никель» является одним из крупнейших отечественных экспортеров сырья, доходы которого не зависят от колебаний цен на нефть. Кроме того, компания выплачивает весьма неплохие дивиденды несколько раз в год. Когда-то острый конфликт основных акционеров в настоящее время охлажден. Исходя из этого, покупка акций «Норникеля» выглядит хорошей инвестицией на долгий срок в несколько лет и более. Важный недостаток этих бумаг в настоящее время заключается в том, что они торгуются недалеко от исторического максимума. С этой точки зрения, можно было бы подождать существенной коррекции, что относится и ко многим другим бумагам. Однако, если вы будете собирать позицию в них в течение нескольких месяцев и даже лет, то можно начинать уже сейчас".

Виктор Шастин

( Читать дальше )

Виталий Манжос, старший риск-менеджер «Алго Капитал»: «Норильский Никель» является одним из крупнейших отечественных экспортеров сырья, доходы которого не зависят от колебаний цен на нефть. Кроме того, компания выплачивает весьма неплохие дивиденды несколько раз в год. Когда-то острый конфликт основных акционеров в настоящее время охлажден. Исходя из этого, покупка акций «Норникеля» выглядит хорошей инвестицией на долгий срок в несколько лет и более. Важный недостаток этих бумаг в настоящее время заключается в том, что они торгуются недалеко от исторического максимума. С этой точки зрения, можно было бы подождать существенной коррекции, что относится и ко многим другим бумагам. Однако, если вы будете собирать позицию в них в течение нескольких месяцев и даже лет, то можно начинать уже сейчас".

Виктор Шастин

( Читать дальше )

Новости рынков |Обвал цен на никель может дать точку входа в акции Норникеля - Invest Heroes

- 26 ноября 2019, 19:32

- |

«Норникель» вырастет в стоимости в 2020 году, если ситуация не ухудшится:

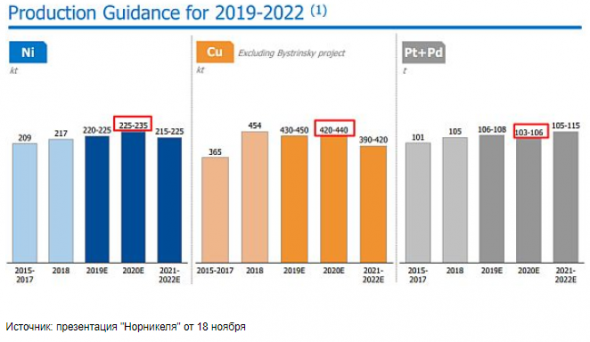

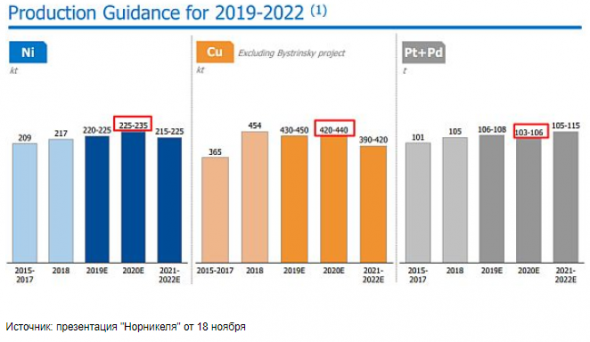

Объемы производства уже выросли

Цены на палладий +57% г/г (это 26% его выручки)

Цены на никель +36% г/г (это 38% его выручки)

Наблюдаемый драйвер – рост дивидендов.

Дивиденды по EBITDA 2019F дают доходность 10.2% к текущим ценам.

Вопрос, может ли «Норникель» дать лучшую точку входа – может:

Волатильность цен на никель

SPO от Абрамовича

Текущая дивидендная доходность двухзначная, но она такая уже год.

«Норникель» при сохранении статуса quo покажет рост прибыли

EBITDA формируется из цены*объемы – денежные издержки.

Денежные издержки у «Норникеля» не волатильны, и даже снижаются благодаря проектам повышения эффективности производства:

( Читать дальше )

Объемы производства уже выросли

Цены на палладий +57% г/г (это 26% его выручки)

Цены на никель +36% г/г (это 38% его выручки)

Наблюдаемый драйвер – рост дивидендов.

Дивиденды по EBITDA 2019F дают доходность 10.2% к текущим ценам.

Вопрос, может ли «Норникель» дать лучшую точку входа – может:

Волатильность цен на никель

SPO от Абрамовича

Текущая дивидендная доходность двухзначная, но она такая уже год.

«Норникель» при сохранении статуса quo покажет рост прибыли

EBITDA формируется из цены*объемы – денежные издержки.

Денежные издержки у «Норникеля» не волатильны, и даже снижаются благодаря проектам повышения эффективности производства:

( Читать дальше )

Новости рынков |Перспективы Норникеля, РУСАЛа и Полюса определятся положением на рынках металлов - Финам

- 22 ноября 2019, 14:02

- |

Среди крупнейших эмитентов отрасли можно выделить трех флагманов, каждый из которых доминирует в своем сегменте. Это – «Норильский Никель», «РУСАЛ» и «Полюс». Их перспективы, финансовые результаты, и даже график котировок акций во многом определяется положением на рынках производимых ими металлов.

ГК «Финам»

Металлы чутки к состоянию экономики. Промышленный подъем повышает спрос и цены на промышленные металлы, а драгметаллы дешевеют. Замедление мировой экономики и опасения по поводу возможной глобальной рецессии имеет обратный эффект, и мы имеем шанс наблюдать это влияние прямо сейчас. Золото дорожает. Алюминий дешевеет. Никель, поддерживаемый производителями аккумуляторов для электромобилей и альтернативной энергетики, старается в этом году удерживать позиции, а палладий растет за счет спроса со стороны автопроизводства под давлением ужесточения экологических требований к автомобильным катализаторам. Такая разная динамика в этом году диктует разные тенденции в развитии металлургических компаний...Калачев Алексей

ГК «Финам»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс