Блог компании Mozgovik |Модельный портфель рублевых корпоративных облигаций №1

- 25 августа 2023, 18:14

- |

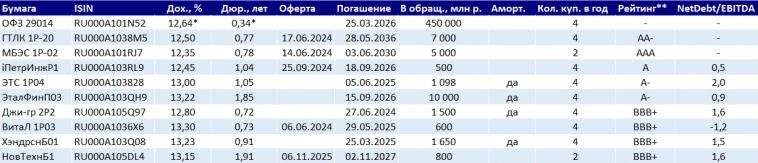

Предлагаю вашему вниманию модельный портфель рублевых корпоративных облигаций №1, сформированный 23.08.2023. Идея: управление бондовым портфелем с бумагами сравнительно надежных эмитентов, который давал бы доходность выше корпоративных облигаций 1 эшелона. Предполагается периодический пересмотр его состава (в т. ч. включение в него размещаемых интересных новых выпусков) и управление в зависимости от рыночной конъюнктуры. Также допускается включение ОФЗ.

Табл. 1. Бумаги портфеля

Источники: Московская биржа, Rusbonds.ru, собственные расчеты

* Расчет по ОФЗ-29014 приведен исходя из предположения о сохранении ключевой ставки ЦБ РФ на текущем уровне до конца года

* *Приводится наинизший рейтинг от РА: АКРА, Эксперт РА, НРА и НКР

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 15 )

Блог компании Mozgovik |Рынок первичных размещений рублевых корпоративных облигаций вновь набирает обороты

- 25 августа 2023, 15:59

- |

На прошлой неделе, после экстренного повышения ключевой ставки ЦБ РФ 15.08.2023 до 12%, наблюдался некоторый спад интереса инвесторов к рублевым корпоративным размещениям облигаций, что было видно по новым выпускам Селектела, Энергоники и ЭкономЛизинга (см.: https://smart-lab.ru/blog/931858.php). Теперь же аппетит участников рынка вновь стал расти, о чем свидетельствуют позитивные результаты по формированию книг заявок 24 августа по трем новым размещениям эмитентов: Интерлизинг, Новотранс ХК и ФПК Гарант-Инвест. И это несмотря на умеренный рост доходностей на вторичном рынке в четверг. (Здесь мы не будем рассматривать идущие многомиллиардные размещения флоатеров Газпрома, которые не вполне рыночные.)

Интерлизинг (рейтинг ЭкспертРА: ruA- со «стабильным» прогнозом) – лизинговая компания, специализирующаяся на лизинге автотранспорта, спецтехники и различного оборудования для малого и среднего бизнеса. Компания провела сбор заявок по 3-летним облигациям Интерлизинг-001Р-06.

( Читать дальше )

Блог им. smartbonds |Новое размещение облигаций Интерлизинга

- 24 августа 2023, 11:02

- |

Сегодня в 24 августа пройдут сборы заявок по размещению облигаций трех интересных эмитентов: Интерлизинга, Новотранса и ФПК Гарант-Инвест. Ниже вкратце рассмотрим размещение Интерлизинга.

Интерлизинг – крупная лизинговая компания, специализирующаяся на лизинге автотранспорта, строительной техники и различного производственного оборудования. Работает в основном с малым и средним бизнесом. Контролируется семьей Коган через банк Уралсиб.

Рейтинг Эксперт РА: ruA- со «стабильным» прогнозом.

Компания демонстрирует устойчивый рост нового бизнеса, рост капитала (его достаточность:15% − комфортный уровень) и чистой прибыли (по МСФО). Просрочка невысокая: NPL 2,2%. Более 50% в фондировании приходится на банковские кредиты, остальное – размещение облигаций и проч. Бизнес довольно рентабельный: ROE ок. 30%. В целом финансовое состояние устойчивое.

У компании в обращении 5 выпуском рублевых облигаций на 10,25 млрд руб. в обращении.

Новый выпуск Интерлизинг-001Р-06 позиционируется по квартальному купону не выше 14,00% (YTM 14,75%) с дюрацией 2 года.

( Читать дальше )

Блог компании Mozgovik |Где «припарковать» ликвидность: биржевые фонды ликвидности (БПИФы) и краткосрочные гособлигации-флоатеры (ОФЗ-ПК)

- 22 августа 2023, 13:10

- |

Резкое увеличение ключевой ставки ЦБ РФ 15 августа на 350 б. п. – до 12%, привел к заметному скачку ставок на денежном рынке (Money Market, MM) и доходностей на рублевом облигационном рынке (прежде всего по краткосрочным выпускам). Все это вызвало повышенный интерес инвесторов к биржевым фондам денежного рынка – БПИФам из желания временно «припарковать» ликвидность по высоким ставкам. Но насколько оправдано их использование по сравнению с высоконадежными гособлигациями с плавающим купоном (флоатеры) – ОФЗ-ПК (переменный купон)?

Отмечу, что здесь опущу рассмотрение альтернативы в виде размещения средств на банковских депозитах или самостоятельного заключения сделок типа РЕПО с ЦК (брокеры, как правило физическим лицам не предоставляют такую возможность), а ограничусь только широкодоступными биржевыми инструментами.

БПИФы денежного рынка безусловно стали удобным инструментом для размещения временно свободных средств, когда на рынке сравнительно высокие ставки, или когда инвестор не видит явных инвестиционных идей в других активах. Какие же есть фонды на российском рынке и каковы их преимущества?

( Читать дальше )

Блог компании Mozgovik |Как получить доходность, близкую к ключевой ставке ЦБ РФ при помощи ОФЗ-ПК

- 18 августа 2023, 11:44

- |

15 августа Банк России провел экстренное заседание Совета директоров (СД), где под влиянием неослабевающей на тот момент девальвации обменного курса рубля и растущего инфляционного давления, был вынужден увеличить ключевую ставку на 350 б. п. – до 12%. Результат был достигнут – рубль перестал слабеть и даже стал немного укрепляться. При этом ожидаемо выросли ставки на денежном рынке (Money Market, далее − MM) и доходности рублевых облигаций, прежде всего краткосрочных.

Могут ли частные инвесторы воспользоваться этим «щедрым» подарком от регулятора и получить 12% годовых? Что дальше будет со ставками и какие есть альтернативы для вложений? При рассмотрении потенциальных возможностей будем опираться на горизонт инвестирования до конца текущего года (далее ставки могут заметно измениться), то есть на период, на который более или менее определенно можно спрогнозировать динамику ставок. Что-же можно сделать?

( Читать дальше )

Блог им. smartbonds |Повышение ключевой ставки ЦБ РФ до 12% немного остудило первичный рынок корпоративных размещений

- 15 августа 2023, 18:30

- |

Сегодня Селектел (IT-компания), несмотря на повышение ключевой ставки, не стал откладывать формирования книги заявок по своим 3-летним облигациям Селектел-001Р-03R (размещение пройдет 18.08.2023).

Первоначально эмитент планировал привлечь не менее 4 млрд руб., но затем снизил объем до не менее 3 млрд руб. (на столько и было в итоге собрано заявок). Макетируемый на открытии книги заявок полугодовой купон не выше 13,50% (YTM 13,96%) в итоге был снижен до 13,30% (YTM 13,74%) с дюрацией 2,6 года, что составило премию в 274 б. п. к 3-летним ОФЗ (не выше +250 б. п. – планировалось изначально).

Еще до объявления о намерении ЦБ изменить ключевую ставку, я прогнозировал, что это размещение пройдет в диапазоне по доходности 12,50-13,20%. Установленную же доходность в 13,74% в текущих условиях можно считать успехом.

Также сегодня Энергоника (энергосервисная компания) по своему 5-летнему выпуску на 300 млн руб. с амортизацией, увеличила ставку по квартальному купону с 14% до 16% (YTM 16,99%) с дюрацией 2,5 года. Размещение пройдет 17.08.2023.

( Читать дальше )

Блог им. smartbonds |Умеренная реакция долгового рублевого рынка на решение о повышении ключевой ставки ЦБ РФ до 12%

- 15 августа 2023, 11:31

- |

Сегодня участники рынка с нетерпением ожидали решения по ключевой ставке Банка России к 10:30 (МСК). В итоге ставка была увеличена сразу на 350 б. п. – до 12,00%.

Накануне объявления об итогах заседания Совета директоров (СД) ЦБ, разброс по решению был в диапазоне 10-12%. Отмечу, что к концу вчерашней торговой сессии, после объявления о предстоящем заседании СД, судя по краткосрочным ОФЗ (ок. 1 года) ставка могла была быть увеличена на 175-200 б. п. – до 10,25-10,50%. По по моим ожиданиям ЦБ должен был поднять ставку выше 11%. Хотя в целом такое решение о 12% можно считать оправданным в текущих условиях слабости рубля и роста инфляционного давления.

Комментарий регулятора по дальнейшей ДКП можно назвать нейтральным. Был повторен дежурный посыл, что все будет подчинено достижению таргета по инфляции в 4% к 2024 году. При этом ЦБ не дал четких ориентиров по своим дальнейшим действиям. Немаловажным обстоятельством стало отсутствие каких-либо решений по обязательной продаже валютной выручке, новым ограничениям по трансграничному движению капитала и покупки наличной валюты (вплоть до ее запрета), повышению нормативов для валютных активов банков и проч.

( Читать дальше )

Блог им. smartbonds |15 августа решение по ключевой ставке ЦБ РФ: какие будут сюрпризы от регулятора?

- 14 августа 2023, 21:05

- |

Сегодня в понедельник Банк России анонсировал внеочередное заседание Совета директоров 15 августа для решения по ключевой ставке, которую объявит в 10:30 (МСК).

Такое экстренное заседание можно назвать ожидаемым в последние дни. Ключевым фактором конечно же стала продолжающаяся девальвация рубля, которая начала приобретать черты обвального падения. Накануне представители ЦБ РФ периодически проводили легкие вербальные интервенции о том, что ослабление национальной валюты – объективный процесс, отражающий снижения сальдо счета текущих операций платежного баланса и, который не несет рисков для финансовой стабильности. Однако, даже для малоинтересующихся экономическими процессами было ясно, что далее последует пропорциональное удорожание импорта, а в месте с ним практически всей номенклатуры потребительских товаров. В результате достижение заветного таргета по инфляции в 4% становилось нереалистичным в среднесрочной перспективе. Это, в том числе, вынудило ЦБ РФ действовать оперативнее.

( Читать дальше )

Блог компании Mozgovik |Новое размещение Селектел-001P-03R

- 11 августа 2023, 18:56

- |

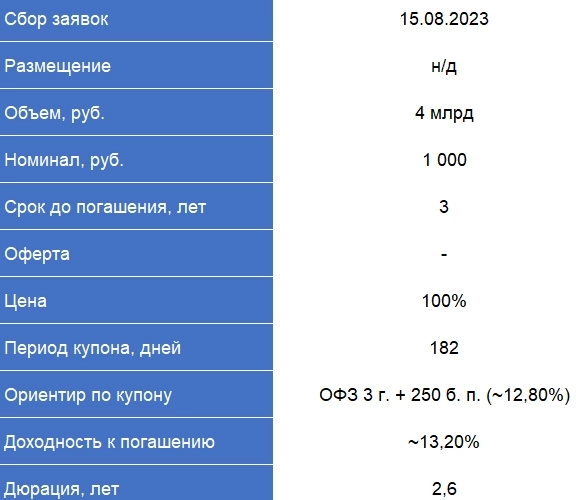

Табл. 1. Параметры Селектел-001Р-03R

Источник: Rusbonds.ru

ООО «Сеть дата-центров «Селектел»(бренд: Selectel) − компания из Санкт-Петербурга, занимающаяся развитием IT-инфраструктуры для бизнеса (дата-центры, облачные сервисы, разработка ПО и проч.), работает с 2008 г. Входит в Top-3 компаний во выручке в сегменте IaaS (инфраструктура как услуга). Более 24 тыс. клиентов – от малых до крупных компаний. Материнская компания: LVL1 Management Ltd (ОАЭ). Ключевой бенефициар: В. Милилашвили.

Рейтинги (АКРА/Эксперт РА): A+(RU)/ruA+ со «стабильными» прогнозами

Табл. 2. Ключевые финансовые параметры (МСФО)

( Читать дальше )

Новости рынков |"Новые технологии" успешно закрыли книгу на новый выпуск облигации

- 10 августа 2023, 18:01

- |

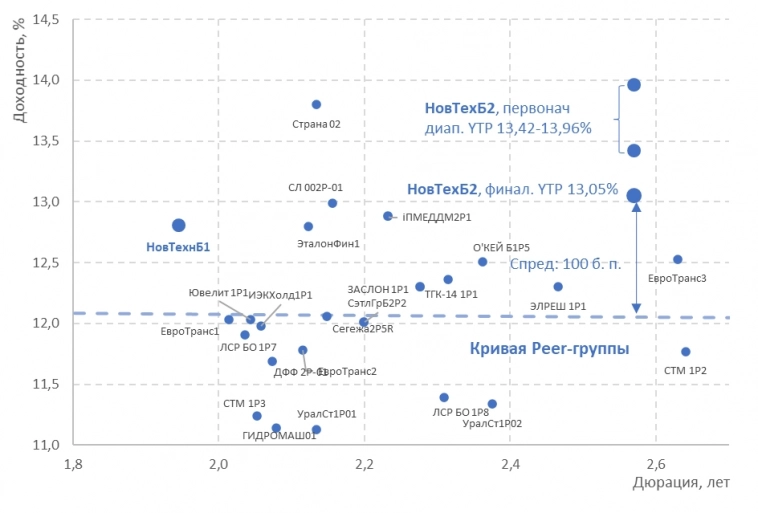

Нефтесервисная компания «Новые технологии» (рейтинги АКРА/Эксперт РА: A-(RU)/ruBBB+) успешно закрыла книгу по новому 5-пятилетнему выпуску НовТехнБ2 на 1 млрд руб.

Первоначальный диапазон по полугодовому купону маркетировался на уровне 13,00-13,50% (YTP 13,42-13,96%) с дюрацией 2,6 года. Финальный ориентир: 12,65% (YTP 13,05%). Таким образом, с нижнего ориентира ставка купона была понижена на 35 б. п., что составило спред в 100 б. п. к peer-кривой выпусков облигаций эмитентов с близкими рейтингами.

Так что высокий спрос на первичном рынке 2-го эшелона/ВДО пока сохраняется.

Источник: Rusbonds.ru, собственные расчеты

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс