Блог им. smartbonds

Новое размещение облигаций Интерлизинга

- 24 августа 2023, 11:02

- |

Сегодня в 24 августа пройдут сборы заявок по размещению облигаций трех интересных эмитентов: Интерлизинга, Новотранса и ФПК Гарант-Инвест. Ниже вкратце рассмотрим размещение Интерлизинга.

Интерлизинг – крупная лизинговая компания, специализирующаяся на лизинге автотранспорта, строительной техники и различного производственного оборудования. Работает в основном с малым и средним бизнесом. Контролируется семьей Коган через банк Уралсиб.

Рейтинг Эксперт РА: ruA- со «стабильным» прогнозом.

Компания демонстрирует устойчивый рост нового бизнеса, рост капитала (его достаточность:15% − комфортный уровень) и чистой прибыли (по МСФО). Просрочка невысокая: NPL 2,2%. Более 50% в фондировании приходится на банковские кредиты, остальное – размещение облигаций и проч. Бизнес довольно рентабельный: ROE ок. 30%. В целом финансовое состояние устойчивое.

У компании в обращении 5 выпуском рублевых облигаций на 10,25 млрд руб. в обращении.

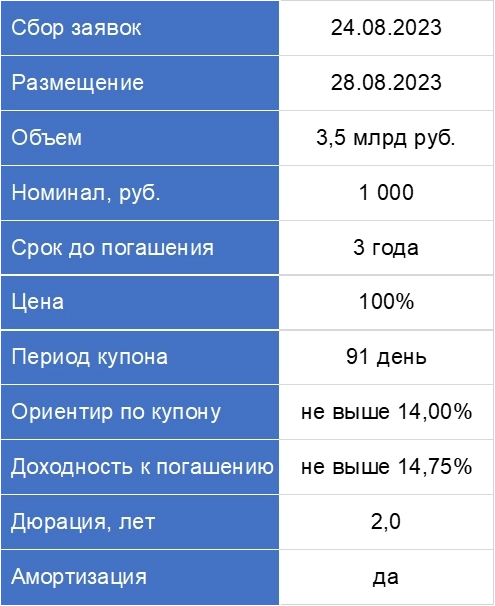

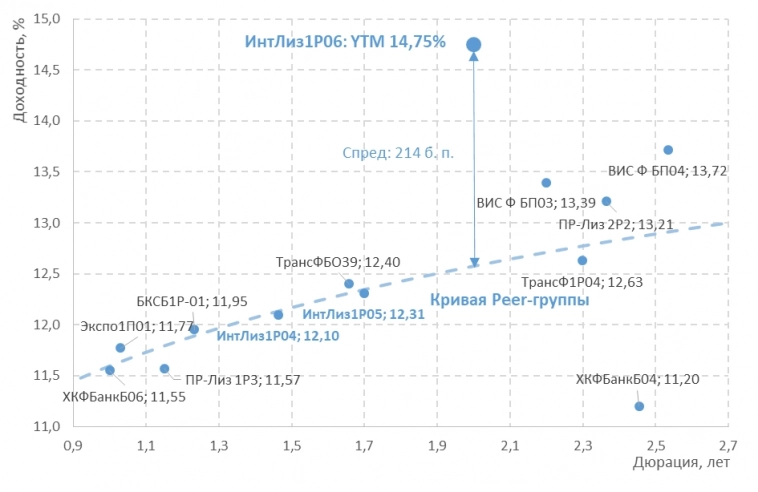

Новый выпуск Интерлизинг-001Р-06 позиционируется по квартальному купону не выше 14,00% (YTM 14,75%) с дюрацией 2 года. Это дает премию к peer-группе облигаций банков и финансовых компаний с близкими рейтингами в 214 п., что довольно привлекательно. После повышения ключевой ставки ЦБ РФ до 12% 15 августа, рынок немного успокоился. Так что можно ожидать на «первичке» возвращения некоторого спроса инвесторов. На мой взгляд, данный выпуск будет интересен с доходностью не ниже 13,50%.

Интерлизинг-001Р-06

Источник: Rusbonds.ru

Карта ставок финансовых эмитентов с близкими рейтингами

Источники: Московская биржа, собственные расчеты

- 24 августа 2023, 14:06

- 24 августа 2023, 16:05

- 25 августа 2023, 08:21

- 25 августа 2023, 12:32

теги блога Андрей Севастьянов

- Fitch

- Global Ports

- азбука вкуса

- акции

- АФК Система

- Балтийский лизинг

- банки

- валютный рынок

- валютный своп

- внеочередное заседание ЦБ

- Восточная стивидорная компания

- Газпром

- доллар рубль

- инвестидея

- интерлизинг

- ключевая ставка ЦБ

- ключевая ставка ЦБ РФ

- комментарий

- конференция смартлаба

- новые технологии

- облигации

- офз

- офз с индексируемым номиналом

- ОФЗ с переменным купоном

- размещение облигаций

- рейтинг США

- рубль

- рубль доллар

- Самолет

- селектел

- смартлаб премиум

- ТГК-14

- торговые сигналы

- трейдинг

- форекс

- ЦБ

- ЦБ РФ

- экономлизинг

- энергоника

- юаневые облигации