Блог им. point_31 |Аэрофлот - нет поводов для роста

- 06 апреля 2021, 09:25

- |

Вот наконец мне на стол попадает отчет по МСФО компании Аэрофлот. Как обычно, постараюсь объективно взглянуть на финансовые результаты авиаперевозчика, даже несмотря на мое скептическое отношение к компании. 2020 год несомненно оказался самым сложным в истории Аэрофлота. Пандемия, карантины, закрытие почти всех направлений оказали разрушительный эффект на выручку, но обо все по порядку.

Если говорить за производственные показатели, то они ожидаемо снизились. Общий пассажиропоток сократился в 2 раза до 30,2 млн человек. Международные линии пострадали больше всего. Внутренние рейсы сократились всего на 28,1%. Говорить об окончании сложного периода рано, ведь не все направления открыты, а некоторые страны продолжают держать карантинные ограничения.

Выручка компании за 2020 год снизилась также на 55,4% до 302,2 млрд рублей. Причины уже описал выше. Самое большое снижение показали регулярные рейсы, минус 59,5%. А вот грузовые перевозки выросли на 38,8%. Однако, это не самая большая статья доходов. В общей выручке грузовые перевозки занимают всего 8,9%.

Операционные расходы за год снизились вдвое, что и не мудрено, ведь основная статья расходов это обслуживание воздушных судов. Нет полетов — нет расходов. В итоге, Группа получила чистый убыток в размере 123,2 млрд рублей, против прибыли годом ранее. Не помогла и позитивная динамика результатов Победы. Если бы Победа была выделена в отдельную компанию, ее акции я бы прикупил в портфель.

Краеугольным камнем в 2020 году стала допэмиссия акций, которая явно негативно повлияла на восприятие компании инвесторами. Все-таки размытие капитала и уменьшение прибыли на акцию — это негативный сигнал. Естественно, и краткосрочные, и долгосрочные обязательства выросли за год. NetDebt/EBITDA какая-то космическая — 24,4x. По факту, Аэрофлот — это компания банкрот, но который поддерживается государством.

Рост финансовых показателей откладывается, о выплате дивидендов вообще стоит забыть. Вернуться на уровень 2019 года еще не получится долгое время. Так что же можно считать катализатором роста акций? Тут на помощь приходит технический анализ. Не так давно, акции вышли из сходящегося треугольника вниз, а это означает дальнейшую негативную динамику. Ближайшим уровнем поддержки служит 60 рублей, где может сформироваться спекулятивная идея на отскок, но сперва давайте дождемся данных значений.

*Не является индивидуальной инвестиционной рекомендацией

Подписывайтесь на мой Telegram-канал

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 15 )

Блог им. point_31 |Лукойл - конервативная идея с низкой базой 2020 года

- 31 марта 2021, 20:17

- |

Когда мне на стол попадает отчет компании Лукойл, я испытываю внутреннюю уверенность в перспективах компании и ее финансовой устойчивости. Откровенно, Лукойл мой любимый нефтяник. 2020 год выдался тяжелым для всех компаний сектора. Давайте же изучим отчет МСФО за 2020 год и посмотрим, не разочарует ли компания меня и в этот раз.

Выручка компании за 2020 год ожидаемо снизилась. Падение составило 28,1% до 5,6 трлн рублей. Нарушение цепочек поставок во 2 и 3 кварталах, вкупе с падением спроса и цен на углеводороды, ударили по динамике результатов. Не спас рост выручки в четвертом квартале на 5,1%, но отставание немного сократилось.

Падение цен на нефть позволило сократить затраты на приобретение нефти, газа и продуктов ее переработки. Операционные расходы также снизились на 3,9%, отражая способность компании устойчиво проходить кризисные периоды. Административные расходы остались на уровне прошлого года.

Как и всем экспортерам Лукойлу идет на пользу девальвация национальной валюты. Но тут нужно учесть, что и долг, номинированный в долларах также сокращает маржу. Убыток от курсовых разниц составил 26,1 млрд рублей, против прибыли годом ранее.

А вот что меня расстроило, так это убыток от обесценения активов. Компания не расшифровывает данную статью расходов. Предположу, что пандемия ударила по оценке некоторых активов в виде совместных предприятий. Как итог, чистая прибыль Лукойла за 2020 год рухнула в 40 раз до 16,6 млрд рублей, но осталась на положительной территории.

Благодаря понятной дивидендной политики мы можем прикинуть ориентир по дивидендам, который составляет 213 рублей или 3,4% по текущим. Лукойл еще может удивить, направив на выплаты дополнительную сумму. Все таки руководство не захочет терять статус дивидендного российского аристократа, но данный сценарий маловероятен.

Подводя итог, хочется сказать, что отчет меня слегка смутил. Особенно переоценка активов на 114,7 млрд рублей. Пандемия больно ударила по результатам. Единственным полюсом в 2021 году будет низкая база прошлого года. Уже в первом квартале мы увидим рост показателей, но говорить о взрывном росте котировок пока не следует. Выход из сложившейся ситуации потребует от руководства поиска дополнительных стимулов, но найти их будет проблематично. Считаю, что пока расти далее акциям будет сложно. Лукойл переходит в разряд консервативных идей, на реализацию которых может уйти от 2-х лет.

*Не является индивидуальной инвестиционной рекомендацией

Подписывайтесь на мой Telegram-канал

( Читать дальше )

Блог им. point_31 |Экспресс разбор компаний США: Abbvie (ABBV)

- 30 марта 2021, 19:38

- |

Продолжаем наше исследование американского рынка. И на этот раз у нас представитель биофармацевтического сектора - Abbvie.

Одна из крупнейших американских биофармацевтических компаний. По капитализации входит в топ-5 компаний сектора, торгующихся в США. К слову, сейчас торгуется и на Московской бирже. Компания Abbvieдолгие годы входила в состав Abbott Laboratories. С 2013 является отдельной компанией. Руководство решило разделить бизнесы в сфере медицинского оборудования и специализированных устройств и фарму. Как раз последний сегмент отошел Abbvie и успешно продолжает развиваться.

Львиная доля выручки компании приходится на препарат Humira, который применяется для лечения ревматоидного артрита и других болезней. Остальная доля приходится на препараты в областях: иммунология, нейробиология, онкология, вирусология и даже уход за глазами. Компания также имеет портфель перспективных разработок, которые находятся на разных этапах утверждения и дистрибуции. Abbvie широко представлена в более чем 200 странах и продолжает расширяться. В первую очередь это происходит за счет покупки других фармацевтических компаний.

( Читать дальше )

Блог им. point_31 |Ростелеком - лидер сектора и перспективный телеком

- 29 марта 2021, 20:59

- |

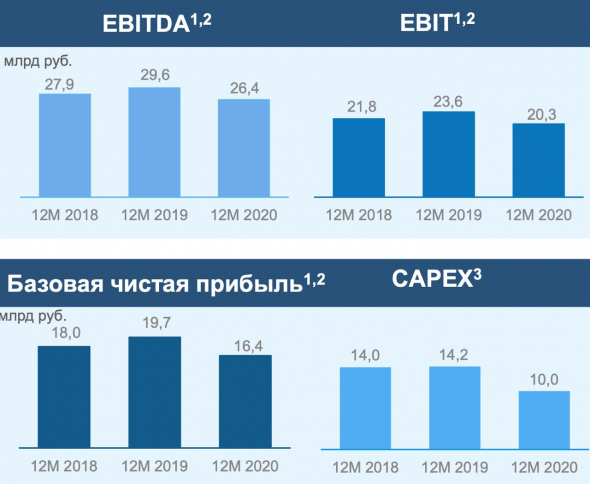

Когда речь заходит за Ростелеком, принято считать эту компанию неповоротливым, слишком консервативным активом с плохой структурой акционеров и отсутствующими перспективами. Аналитики в один голос твердят о слабых результатах и сплошных минусах. Я же придерживаюсь другой точки зрения и далее объясню почему. Начнем с отчета за 2020 год.

Выручка компании за 2020 год увеличилась на 23% до 163 млрд рублей. Основной вклад в выручку делает сегмент мобильной связи, который благодаря консолидации результатов с Tele2, показывает опережающую динамику. Tele2 успешно наращивает долю рынка. Количество абонентов сотовой связи за 2020 г. увеличилось до 46,6 млн. Также сильную динамику показывает сегмент цифровых сервисов, а вот выручка сегмента фиксированной телефонии, ожидаемо снижается на 10%.

Компания широко представлена в сфере оптовых услуг, облачных и серверных решений. А что самое главное продолжает наращивать выручку. Но и без негатива не обошлось. Операционные расходы компании за год выросли на 26% до 154,6 млрд рублей в основном за счет увеличения расходов на выплаты персоналу и убытка от обесценения финансовых активов.

Тем не менее, чистая прибыль компании за отчетный период выросла на 16% до 25,4 млрд рублей. Если посмотреть на динамику прибыли в период до объединения с Tele2, она не превышала 5-7% в год. Синергетический эффект оказался весьма кстати. Теперь говорить о Ростелекоме нужно в рамках растущей компании, и эта динамика будет продолжена.

Высокий уровень свободного денежного потока позволил руководству рекомендовать дивиденды в размере 5 рублей на акцию, что соответствует доходности в 4,7% по обыкновенным акциям и 5,5% по привилегированным. Доходность не высокая, но стабильная дивидендная политика ориентирует нас минимум на 5 рублей, а в будущем выплаты будут выше.

Ростелеком, как я уже говорил, становится компанией роста и все чаще попадает на радар частных инвесторов. Развитие цифровых решений и услуг корпоративным клиентам позволяет рассчитывать на рост рентабельности. А консолидация Tele2, на стабильный денежный поток в будущем. Для себя я уже давно выделил Ростелеком, как лидера сектора и продолжаю удерживать акции в своем портфеле.

Подписывайтесь на мой Telegram-канал

( Читать дальше )

Блог им. point_31 |МТС - слишком стабильна, чтобы расти

- 26 марта 2021, 09:48

- |

Рынок в марте показал новый исторический максимум. Акции росли широким фронтом. Однако, в отстающие попали бумаги МТС. Котировки спустились к сильному уровню поддержки и легли в дрейф. Еще пол года назад я писал, что динамика фин показателей меня настораживают, заметно замедление темпов роста. Да и экосистема МТС слабо-развита и не конкурентноспособна. Так ли слаба компания? Насколько результаты за 2020 год оказались хуже предыдущих? Стоит ли рассматривать МТС к покупке? На все эти вопросы ответим в этой статье.

2020 год должен был стать прорывным для телекомов, ведь бизнес в это непростое время показал устойчивую динамику и рост абонентов. Однако, результаты деятельности более чем скромные. Выручка компании увеличилась на 5,2% до 495 млрд рублей, в основном за счет основного сегмента деятельности — услуг мобильной и фиксированной связи по России, а также продаж оборудования и аксессуаров.

( Читать дальше )

Блог им. point_31 |АЛРОСА - считаем дивиденды вместе

- 24 марта 2021, 10:05

- |

В предыдущей статьи мы с вами посмотрели на динамику финансовых результатов. Как мы выяснили не все так плохо у компании с бизнесом, а восстановление спроса на алмазно-бриллиантовую продукцию в мире может дать дополнительные апсайды. Также не стоит забывать о теперь уже низкой базе 2020 года, которая отразится на результатах 2021 года. Но этого стоит ожидать только во втором квартале.

В этой же статье хочу отдельно остановиться на дивидендах, ведь именно этот фактор привлекал внимание инвесторов в последние годы. С 2016 года средняя див доходность остается на уровне 7,4%. Дивидендная политика в последней редакции позволяла инвесторам рассчитывать на выплаты из расчета 100% от FCF (свободного денежного потока).

11 марта наблюдательный совет компании утвердил новые положения политики, по которой выплаты теперь сегментированы и будут зависеть от долговой нагрузки. Если кратко, то:

— Если «Чистый долг/EBITDA» 0x, то компания платит 100% от FCF

— Если «Чистый долг/EBITDA» от 0x до 1x, то компания платит от

( Читать дальше )

Блог им. point_31 |АЛРОСА - не ожидали? А она смогла...

- 23 марта 2021, 21:59

- |

Акции алмазной компании всерьез задумали выйти за пределы исторических значений. Не стала причиной остановки ни пандемия, ни снижение финансовых показателей по году. Инвесторами движет жадность и желание купить актив, который будет догонять безумный рынок, раздающий плюшки смелым. Но так ли сильна компания в текущей обстановке? Насколько у бизнеса есть потенциал развития? И какие апсайды мы может увидеть в ближайшее время? Давайте разбираться в статье сквозь призму отчета МСФО за 2020 год.

По итогам года, выручка Группы ожидаемо сократилась на 6,8% до 217,1 млрд рублей. «Ожидаемо» конечно не то слово, ведь снижение должно было быть намного больше. Рост спроса на алмазы в 4 квартале, поспособствовал сокращению отставания фин показателей из-за пандемии. А вот себестоимость продаж сократилась всего на 1,8% и ее негативное влияние мы увидим далее.

Операционные расходы увеличились год к году, но незначительно. А вот ослабление курса рубля в 2020 году нанесло основной удар по чистой прибыли. Расходы от курсовых разниц по итогам года составили 26,8 млрд рублей и утянули чистую прибыль вниз в 2 раза до 32,3 млрд рублей. Вот вам и экспортёры. Тут надо учитывать, что большая часть долга номинирована в валюте и его переоценка сильно бьет по результатам. Если взять скорректированную на неденежные статьи прибыль, то она вообще выросла на 2,5%.

Рост… Вы можете себе представить, что компания завершила год в плюс, если убрать из расчета обычную курсовую переоценку? Вот и мне не верится. Первое полугодие настолько нагнало туч, что просвета видно не было. В добавок остались все те же проблемы в отрасли. Кризис в огранном секторе в Индии, развитие рынка синтетических алмазов, высокая конкуренция со стороны других алмазных корпораций.

В своих обзорах компании АЛРОСА я всегда применял эпитеты о надёжности, устойчивости компании. Я писал о том, что низкая долговая нагрузка и оптимизированное производство способно придать толчок бизнесу. Если бы не пандемия, 2020 год стал бы для АЛРОСА рекордным, но от форс-мажоров никто не застрахован. В такие кризисы сектор алмазодобыча всегда оказывается под давлением. Но даже несмотря на это, компания достойно справилась с испытаниями и занимает свое почетное место у меня в портфеле.

А где информация по дивидендам, спросите вы? Этот вопрос в данный момент выходит на первый план, поэтому обсудим его в отдельной статье.

*Не является индивидуальной инвестиционной рекомендацией

Кому удобно читать меня в соцсетях, пожалуйста:

Telegram — уже 25 тысяч подписчиков

( Читать дальше )

Блог им. point_31 |Московская биржа - настолько ли защитный актив?

- 22 марта 2021, 21:36

- |

У частных инвесторов часто возникает вопрос, а есть ли компания, которая выигрывает от любого движения рынка. К таким можно отнести Московскую биржу, которая не зависит от стадии рынка и получает гарантированный доход, даже на падении. Это конечно не совсем так, ведь Мосбиржа коррелирует с Индексом и на коррекциях рынка тоже проседает. Но 2020 год показал, насколько это устойчивый инструмент. В этой статье разберем фин отчетность и перспективы компании в будущем.

За 2020 год комиссионные доходы компании выросли на 30,9% до рекордных 34,3 млрд рублей. Это произошло за счет роста объемов торгов практически на всех рынках. А также за счет увеличения количества частных инвесторов. Их, к слову, на рынок пришло рекордное количество. Низкие ставки по вкладам гарантировали интерес к финансовым рынкам со стороны частников.

А вот чистые процентные доходы ожидаемо снизились на 15,3% до 14,2 млрд рублей. Снижение ставки ЦБ в 2020 году напрямую повлияли на падение доходов. Также, негативным моментом стало снижение доходов от операций с иностранной валютой. Операционные расходы остались на уровне прошлого года. Компании удалось сдержать их рост. Поэтому чистая прибыль компании по итогам года выросла на 24,8% до 25,2 млрд рублей.

Рост чистой прибыли позволил руководству Мосбиржи рекомендовать рекордные дивиденды в размере 9,45 рубля на акцию. Однако, за счет роста курсовой стоимости акций, доходность далека от рекордной и составит всего 5,6% по текущим. Напомню, что за 2018 год акционеры получили 8,4% доходности, а за 2019 год 6,2%.

Благодаря росту капитализации, мультипликаторы компании находятся на достаточно высоких значениях. P/E компании вырос до 15,2, P/B равен 2,75. Тем не менее, Московская биржа остается привлекательным активом, который показывает хорошую динамику роста выручки, прибыли и платит стабильные дивиденды.

В своем портфеле ИИС я держал акции довольно долго. На росте благополучно зафиксировал прибыль, а в основной портфель планирую добавлять. Естественно, с текущих уровней покупать довольно опасно, ведь в случае коррекции на рынке, акции будут уходить ниже. Но с уровней в 148 рублей снова становятся интересными мне.

*Не является индивидуальной инвестиционной рекомендацией

Кому удобно читать меня в соцсетях, пожалуйста:

Telegram — уже больше 24 тысяч подписчиков

( Читать дальше )

Блог им. point_31 |Юнипро - в шаге от цели

- 19 марта 2021, 18:13

- |

Не многим компаниям энергетического сектора я даю шанс проявить себя на страницах моих статей. Сектор считаю очень скучным и бесперспективным, с определенной долей стойкости и стабильности, но все равно без драйверов увеличения капитализации. Ранее свое предпочтение я отдавал лишь ФСК и Ленэнерго. Однако, в 2020 году уже пристально следил за Юнипро. Какие же причины для этого были?

Причин было несколько и я их выделил в отдельные три базиса, на которых основал свою инвест-идею. Сегодня изучим отчет компании за 2020 год, а также пробежимся по базисам, описанным мною ранее и подведем итог.

Итак, выручка компании за 2020 год снизилась на 6,3% до 75,3 млрд рублей, в основном за счет снижения продаж электроэнергии в Ханты-Мансийском автономном округе и Красноярском крае. Падение выручки компания связывает с пандемией, высокой водность и связанной с этим высокой загрузкой ГЭС, а также с аномально теплой погодой в первом квартале 2020 года.

( Читать дальше )

Блог им. point_31 |Ленэнерго - так ли интересна в 2021 году?

- 16 марта 2021, 21:47

- |

Сегодня у нас на очереди еще один представитель энергетического сектора РФ. С марта по май 2020 года были приостановлены торги в связи с реорганизацией, а после открытия торгов, цена взлетела к своим историческим максимумам и переписала их. Сейчас акции в боковике, а я собираюсь разобраться в перспективах компании в будущем. Начнем с финансовых показателей.

Выручка компании по РСБУ осталась на уровне 2019 года и прибавила всего 0,3% до 82,7 млрд рублей. Снижение объема полезного отпуска электроэнергии было компенсировано снижением величины потерь электроэнергии. Из позитивного, компания показала рост выручки от услуг по технологическому присоединению на 1,6%. Но кого это волнует при оценке энергетиков, ведь результаты данных компаний в большинстве случаев стабильны.

Себестоимость продаж за отчётный период составила 60,4 млрд рублей, увеличившись на 3,6%. Основное влияние оказало увеличение расходов на персонал. Об этом я уже предупреждал в разборе отчета за 9 месяцев, когда компания показала высокую прибыль, благодаря переносу расходов на 4 квартал. В консолидированной отчетности это отставание было ликвидировано.

В итоге, чистая прибыль компании увеличилась на 4,3% до 14,2 млрд рублей. Опять же стабильные результаты обусловлены спецификой деятельности. А найти апсайды, становится все сложнее. Поэтому переходим к расчетным дивидендам.

Исходя из дивидендной политики, компания направляет на выплату по привилегированным акциям 10% от чистой прибыли. Это ориентирует нас на выплату 15,3 рубля на акцию или на 10% доходности по текущим значениям. Единственным условием для выплат служит сохранение долговой нагрузки NetDebt/EBITDA, менее 3x. На текущий момент данный показатель не превышает 0,83x, что дает нам право сохранять надежду на расчетный уровень выплат.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс