SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. imabrain |Первичные размещения облигаций: план на неделю с 18.08 по 24.08.25

- 19 августа 2025, 12:49

- |

⚗️ Полипласт USD: A- / A, купон до 12,5% ежемес. (YTM до 13,24%), 2,5 года, 20 млн.

Серийный эмитент в не самом простом положении, чем многих и отталкивает, но пока вполне себе давал заработать, как минимум в рублевых выпусках

Последний раз писал про это и про Полипласт в целом в разборе свежего юаневого RU000A10C8A4. Стартовые параметры долларового – получаются примерно на аналогичном уровне. Юаневый при этом короче и выше по ТКД, поэтому при снижении на сборе – я бы смотрел уже на него

( Читать дальше )

- комментировать

- 851

- Комментарии ( 1 )

Блог им. imabrain |Первичные размещения облигаций: план на неделю с 14.07 по 20.07.25 (часть 2/2)

- 15 июля 2025, 09:53

- |

⛏ Селигдар, 2 выпуска: A+/AA-, фикс до 20,5% ежемес. (YTM до 22,54%), 2,5 года. Флоатер КС+450 (EY до 27,46%), 2 года, общий объем 3 млрд.

У меня нет вопросов к кредитному качеству Селигдара, несмотря на плохие финрезультаты 2024 года (они связаны с переоценкой «золотого» долга, поэтому всё, что гасится до первого погашения по серии GOLD в 2028 году, в т.ч. и новый выпуск, выглядит вполне спокойно)

Узким местом здесь считаю уголовное дело в отношении совладельцев. Которое *вроде как* уже отделено от компании – но общее количество таких историй растет, они делают как минимум нервы, а то и реальные убытки, и это заставляет «дуть на воду». Считаю что долю по бумагам Селигдара надо формировать исходя из своей оценки этого момента, и из понимания, что всей информацией мы не владеем, а о проблемах узнаем, вероятно, только постфактум, как и в случае с ЮГК

Зато премия и к группе и к своим выпускам на старте очень хорошая. Более-менее интересно выглядит даже флоатер, в пределах КС+400 (как у Миррико, да). Но сам планирую участвовать только в фиксе, подробный расклад по купонам – как всегда перед сбором

( Читать дальше )

Блог им. imabrain |Первичные размещения облигаций: план на неделю с 28.04 по 04.05.25

- 28 апреля 2025, 10:53

- |

⛽️ Газпром Нефть (AAA) 2 выпуска – дисконтный фикс и флоатер

- Дисконтный: цена размещения 50% номинала + ежемес. купон до 2,5%. Срок – 5 лет, объем 120 млрд. Ориентир YTM~19,32%. Это выглядит поинтереснее, чем недавняя дисконтная бумага Сбера RU000A109LG9 (через YTM она сейчас торгуется ~16,4%). Точно не мой формат, но если кто-то мыслит пятилетними горизонтами, то рассматривать вполне можно

- Флоатер: ΣКС+225 ежемес. (EY до 25,9%), 2 года, 42,5 млрд. У ГПН в той же длине есть сравнимые флоатеры RU000A107UW1 и RU000A107HG1 (чуть выше EY, чуть ниже ТКД), есть более длинные флоатеры с EY еще чуть выше, да и в целом бумага ничем по группе не выделяется. Тем более сам эмитент – серийник и «неапсайдный». Большого смысла тут участвовать не вижу

📱 МТС-Банк: A, купон 24% разовый (YTM~ 23,35%), 1,3 года, 2 млрд.

Подробнее разбирал тут, привлекательным не кажется

🪨 Мечел: А, купон 26,5% ежемес. (YTM 29,97%), 2 года, 500 млн.

Компания, которая давно уже стала синонимом проблемного долга, с ужасным отчетом по итогам 2024 и с неоднократными историями реструктуризаций в анамнезе.

( Читать дальше )

Блог им. imabrain |Первичные размещения облигаций: план на неделю с 10.06 по 16.06.24

- 10 июня 2024, 12:43

- |

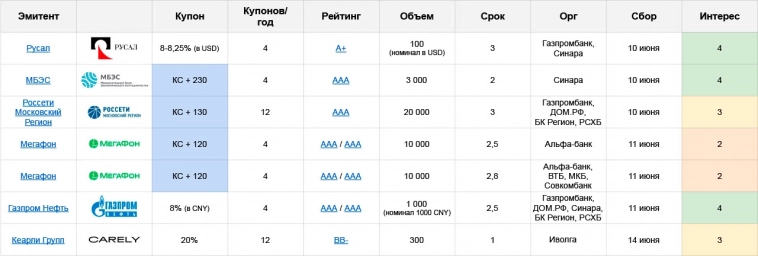

💰 МБЭС: AAA, флоатер КС+230 квартальн. купон, 2 года, 3 млрд.

Хороший, годный стартовый спред, но на размещении его вполне могут снизить, флоатеры сейчас в цене. Рынок определено не прайсит МБЭС как чистую ААА, но даже так – выше 200 все еще выглядит вполне приемлемо для холда. Более-менее ощутимый плюс по телу я бы ждал только при 220-230 (предыдущий выпуск RU000A107DS5 с КС+250 торгуется ~101,5%)

⚡️ Россети Московский регион: AAA, флоатер КС+130, ежемес. купон, 3 года, 20 млрд.

Тут тоже можно отталкиваться от предыдущего выпуска RU000A107DP1 (КС+115) – он торгуется в диапазоне 100,3-100,7%. Если в новом спред останется выше 120, то будет более-менее неплохо. Смущает большой объем, и что в тот же день размещается более интересный МБЭС

📱 Мегафон (2 выпуска): AAA, флоатер КС+120, квартальн. купон, 2,5/2,8 года, 2х10 млрд.

Старт весьма скромный, и снизить его еще на 10-15 б.п. тоже вполне могут. Теоретически, тут не исключаю даже апсайд, за счет силы бренда (как у X5 RU000A1075S4 + старые бумаги Мегафона в своем рейте торгуются лучше среднего) Если смотреть с этой стороны, то оценка будет повыше, но чистый спред, очищенный от сантиментов, большого интереса не представляет

( Читать дальше )

Блог им. imabrain |Облигации: план по первичным размещениям на неделе с 30.10 по 05.11.23

- 30 октября 2023, 11:43

- |

🛒X5 Финанс: AAA, флоатер ЦБ+125 б.п., 3 года, 10 млрд.

Из AAA-флоатеров с привязкой к ЦБ у нас есть:

- РусГидро-10 RU000A106037 и Газпром нефть RU000A106565 со спредом 130, РусГидро-12 RU000A106ZU6 со спредом 120 – квартальный купон с квартальным же пересчетом

- Металлоинвест RU000A105W08 со спредом 130 – полугодовой купон с ежедневным пересчетом

🧯ГазТрансСнаб: B, YTM~21,5%, 5 лет, 150 млн.

Относительно небольшая компания из УФО, ключевое направление деятельности – производство и поставка технических газов. Но это не все, еще они занимаются грузоперевозками и торговлей стройматериалами, хотят развернуть сеть АГЗС, построить завод по производству жидкой углекислоты…

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс