Блог им. gofan777 |📢Обзор новостей фондового рынка за неделю

- 28 мая 2022, 21:55

- |

📈 Начнем с позитивного, ключевой новостью прошедшей недели стали дивиденды от Газпрома #GAZP в размере 52,53 руб., что дает примерно 18% к текущей цене акции. На фоне их объявления прилично выросли и акции дочерних компаний, рынок закладывает высокую вероятность того, что они тоже будут соблюдать свою див. политику.

✔️ ОГК-2 #OGKB — выросла на 36% за неделю, но даже несмотря на такой рост, див. доходность, в случае выплаты, составит около 16% к текущей цене.

✔️ ТГК-1 #TGKA — прибавила за неделю почти 11%, ожидаемая див. доходность там скромнее, около 13%, а также есть вероятность того, что Fortum свою долю будет продавать, о чем подробнее говорили в прошлом посте.

✔️Мосэнерго показала самый скромный прирост в 7,2% за неделю, но и потенциальная ДД здесь не превысит 12%.

📈Второй важной новостью стало снижение ставки ЦБ сразу на 3 п.п. до 11%. Кто успел купить длинные облигации сейчас неплохо зарабатывают от роста тела бумаг. У меня ОФЗ 26207 выросли уже на 17% практически с момента покупки, купоны идут приятным бонусом. Пока риторика такая, что снижение ставок продолжится, кто не успел этим воспользоваться еще есть неплохой шанс.

( Читать дальше )

- комментировать

- Комментарии ( 4 )

Блог им. gofan777 |💵📉Что влияет на укрепление рубля?

- 26 мая 2022, 11:02

- |

С пиков марта рубль укрепился уже более, чем на 50% и пока не видно серьезных причин для изменения такой динамики. Давайте попробуем разобраться, какие факторы в данной ситуации играют в пользу укрепления нашей национальной валюты, а какие могут вызвать разворот.

📊Как и в любой рыночной ситуации нам надо оценить, что происходит со спросом на товар (в нашем случае на доллар), а что с предложением.

📈 Бюджетное правило до марта текущего года работало на стороне спроса на валюту. Пока у нас нефть торгуется выше уровня, который заложен в бюджете (сейчас это $44,2 за баррель), то все излишки рублевой ликвидности шли на покупку валюты, которая отправлялась в фонд народного благосостояния. Но из-за того, что почти половина ЗВРов ЦБ была заморожена, бюджетное правило на год решили приостановить.

📈 Импортеры, которые покупали валюту, чтобы приобрести и ввезти импортные товары в РФ тоже сейчас не в лучшем положении. Ряд крупных стран ограничили поставки техники и технологий к нам, логистические цепочки нарушены, есть ряд рисков попадания под санкции для зарубежных экспортеров, которые тоже сократили товарооборот с Россией.

( Читать дальше )

Блог им. gofan777 |🌾 Русагро: растем за счет инфляции

- 23 мая 2022, 22:46

- |

В условиях угрозы мирового дефицита еды, а также растущей инфляции, Русагро привлекает внимание многих инвесторов, как потенциальный бенефициар этих процессов. Не так давно компания отчиталась за 1 квартал 2022 года. Давайте посмотрим, оправдывает ли компания наши ожидания и стоит ли ее сейчас добавлять в портфель.

📈📉 Операционные показатели (объемы реализации продукции) получились смешанными:

🏭 Промышленная масложировая продукция: +6% г/г

🧈 Потребительская масложировая продукция: -5% г/г

🐖 Продукция свиноводства: +3% г/г

🧁 Сахар: -12% г/г

🌾 Зерновые культуры: -7% г/г

🌻 Масличные культуры: +48% г/г

📈На фоне отсутствия ярко выраженной динамики в объемах реализации продукции увеличение выручки (+23% г/г) и EBITDA (+51% г/г) говорит о продолжающейся продуктовой инфляции, а также хорошей работе над издержками. Выручка по каждому сегменту отдельно теперь не публикуется.

( Читать дальше )

Блог им. gofan777 |🛢Газпром нефть лучшая в секторе?

- 18 мая 2022, 21:25

- |

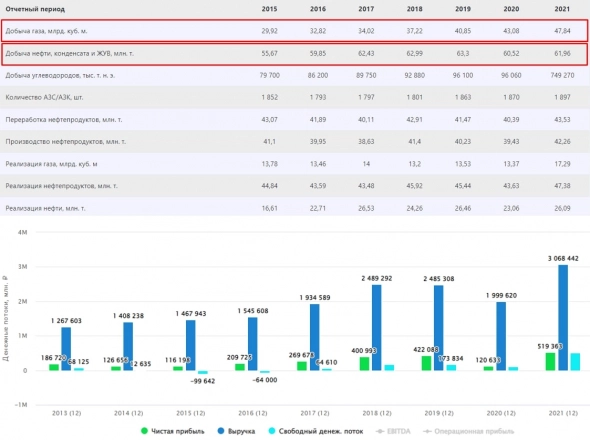

📈Газпром нефть это одна из старейших компаний в моем портфеле из сектора нефтегаза. В отличие от конкурентов она стабильно наращивает добычу углеводородов и в прошлом году пробила заветную планку по добычи в 100 млн.т. н.э.

📊Из-за низкого количества акций в свободном обращении интерес со стороны институциональных инвесторов не очень большой к данному активу, крупные фонды не могут покупать такие акции, что снижает их волатильность. Для сравнения, с пиков осени прошлого года акции ГПнефти скорректировались на 25%, у Лукойла #LKOH и Роснефти #ROSN снижение превышает 40%, а у Татнефти и вовсе с 2020 года котировки упали на 60%.

🛢Цены на нефть марки BRENT в конце прошлого года находились выше отметки в $80 за баррель, а сейчас мы видим цену в $110 за баррель, но фактически дополнительных высоких доходов нашим компаниям это не приносит, все забирает государство в виде повышенных налогов. Поэтому мы видим рекордную выручку, которая выросла более, чем на 50% г/г и относительно консервативный рост рентабельности EBITDA, которая достигла 29%, что соответствуют среднему значению за последние 5 лет.

( Читать дальше )

Блог им. gofan777 |💸На ваши деньги официально объявлена охота

- 17 мая 2022, 14:07

- |

❗️Если ваш счет был переведен из ВТБ в Альфу и вы были счастливым обладателем пакета «ВТБ Привилегия», то ваши деньги под прицелом.

Честно говоря, я вначале не поверил, что может быть такое, но факт остается фактом. Информацию получил от одного из наших подписчиков.

📌Начнем с сути проблемы, для присвоения статуса Привилегия в ВТБ с бесплатным обслуживанием надо выполнить одно из условий:

✔️Сумма на счетах и вкладах от 1 500 000 ₽

✔️Оплата покупок картой от 75 000 ₽

✔️Поступление зарплаты от 200 000 ₽ на карту от организаций

✔️От 45 000 000 акций ВТБ в портфеле

Или 5 000 ₽ в месяц" (источник (https://www.vtb.ru/privilegia))

📌Грубо говоря, чтобы подключить данный пакет достаточно иметь 100 000 рублей на брокерском счете и 1,4 млн. руб. на вкладах и карточках.

Потом наши активы из-за санкций автоматом переводят к другому брокеру. Переводят массово и вместе с вашим статусом квалифицированного инвестора (если есть) и ВИП-статусом! На брокерском счете 100 000 рублей в бумагах, помним, да? Остальное, в примере, осталось на депозитах в ВТБ. Идём далее.

( Читать дальше )

Блог им. gofan777 |⛔️ Как Мосбиржа пережила квартал с остановкой торгов

- 17 мая 2022, 12:23

- |

В 1 квартале 2022 года торги акциями и облигациями на Московской бирже были остановлены практически на месяц, после чего плавно начали открываться. На первый взгляд может показаться, что такая пауза должна была лишишь биржу существенной части комиссионных доходов, особенно связанных с отсутствием торгов нерезидентами. Давайте разберемся, так ли это.

Заглянув в пресс-релиз (да, МСФО решили не публиковать) по итогам квартала мы видим, что комиссионные доходы, внезапно… даже выросли аж на 15,1% г/г. Чтобы разобраться в вопросе, надо углубиться в структуру комиссионных доходов:

📈 Комиссионные доходы рынка акций выросли на 22,4% г/г до 1538,4 млн. рублей. Период «простоя» был компенсирован повышенными объемами торгов в предыдущие отрезки времени.

📉 Комиссионные доходы рынка облигаций упали на (-43,6% г/г) до 291,3 млн. рублей

😑 Доходы срочного рынка практически не изменились (-1,9% г/г) и составили 1204,9 млн. рублей.

📈 Хорошо прибавили доходы денежного (+15,7%) и валютных (+36,6%) рынков. Суммарный комиссионный доход по этим сегментам составил 4229,7 млн. рублей.

( Читать дальше )

Блог им. gofan777 |❓Какого брокера выбрать в 2022 году в новой реальности?

- 16 мая 2022, 20:09

- |

Санкции резко изменили индустрию брокерской деятельности в РФ. Предлагаю вместе попробовать разобраться, у каких брокеров остались хорошие шансы сохранить свое положение, а также, какой средний тариф у ТОП-10 представителей сектора.

Записал небольшое видео на эту тему:

🎞

( Читать дальше )

Блог им. gofan777 |💰Дивидендная интрига Газпрома

- 12 мая 2022, 19:33

- |

📊Газпром отчитался по МСФО за 2021 год. Как и ожидалось, результаты получились выдающимися. Рост цен на газ в Европе позволил получить рекордные финансовые результаты, выручка выросла на 62% год к году, а чистая прибыль более чем в 13 раз! Но не будем сильно углубляться в цифры, такой рост отчасти связан с низкой базой 2020 года.

😱 Что будет с дивидендами?

Согласно дивидендной политике, Газпром должен платить 50% от скорректированной чистой прибыли, что предполагает дивиденд около 52 рублей на акцию. По текущим ценам это примерно 22% доходности. Звучит очень интересно, тем более что речь идет о крупнейшей голубой фишке страны. С финансовой точки зрения причин для невыплаты таких дивидендов нет, но внешняя обстановка мягко говоря необычная, что добавляет неопределенности.

📌 В сложившейся ситуации инвесторы опасаются «ловушки» в виде снижения нормы выплат или полной их отмены. Но также стоит учитывать, что дивиденды компаний с государственным участием являются важным средством для наполнения бюджета. Тем более, когда речь идет о компании таких масштабов, как Газпром.

( Читать дальше )

Блог им. gofan777 |🛒 X5 Group: финансовые риски и проблемы прописки

- 02 мая 2022, 18:18

- |

📊 X5 достаточно позитивно отчиталась по результатам 1 квартала 2022 года:

📈 Выручка выросла на 19% г/г;

📈 Выручка цифровых бизнесов выросла на 79,9% и достигла 18,8 млрд. рублей за квартал. Продажи онлайн сегмента пока занимают всего 3,1% в общей выручке, но эта доля ежеквартально растет.

📈 Сопоставимые (LFL) продажи выросли на 11,7%, средний чек на 7,8%. Результат неплохой, но полностью отыграть инфляцию пока не удается.

✔️ Продолжается тенденция оттока трафика из магазинов крупного формата в магазины «у дома». Так трафик в гипермакетах «Карусель» снизился на 13,7%, в «Перекрестках» вырос всего на 0,4%, а в «Пятерочках» вырос на 4,2%.

🐦 Следуя этому тренду, X5 продолжает закрывать «Карусели» и даже некоторые «Перекрестки» (-7 штук за квартал). Но с другой стороны продолжается активное развитие сети дискаунтеров «Чижик», количество которых уже достигло 89 штук.

❓Что дальше?

📌 Пока делать какие-то выводы преждевременно, на мой взгляд. По отчету МСФО видно, что EBITDA и операционная прибыль растут медленнее выручки (на 13,6% и 6,9% соответственно). А вот рентабельность сокращается. Это говорит об опережающем росте расходов, контроль над которым будет важнейшим вызовом для сектора в целом и X5 в частности.

( Читать дальше )

Блог им. gofan777 |🚫 Сможет ли Русал эффективно работать в условиях санкций?

- 27 апреля 2022, 22:09

- |

Русал — российский вертикально интегрированный производитель алюминия. В 2018 году компания попала под немилость со стороны США, в связи с чем были введены жесткие санкции, по аналогии с нашими банками (SDN Лист). Но затем санкции были сняты, после того, как Олег Дерипаска снизил свою долю в материнском холдинге EN+ (#ENPG), а сам холдинг добавил больше независимых иностранных директоров в состав менеджмента.

📌 Текущие санкции не затрагивают напрямую экспорт алюминия, но доставляют проблемы с логистикой и получением сырья.

❗️Главным ударом для компании стал запрет со стороны Австралии на экспорт глинозема (сырья для производства алюминия) в Россию. Австралия покрывала около 20% потребности Русала в глиноземе. Это достаточно значимая цифра.

📉 Также компания потеряла контроль над заводом Queensland Alumina Ltd, расположенном в Австралии. Ранее 20% этого предприятия принадлежало Русалу, а оставшиеся 80% австралийско-британскому майнинговому гиганту Rio Tinto. Теперь же завод полностью переходит под контроль Rio Tinto до того момента пока австралийские санкции не будут сняты.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс