Блог им. gofan777 |ГМК Норникель, кто следующий за "зарплатой"?

- 11 августа 2021, 23:06

- |

📊Финансовые результаты 1 полугодия:

📈Выручка выросла на 33% г/г до $8,9 млрд.

📈EBITDA выросла в 3 раза г/г до $5,7 млрд.

📈Чистая прибыль выросла почти в 100 раз г/г до $4,3 млрд.

📈Свободный денежный поток (FCF) снизился на (48%) г/г до $1,4 млрд.

Таких сильных результатов компании удалось добиться, благодаря росту цен на продукцию и увеличение объемов реализации палладия. Эти факторы полностью скомпенсировали снижение производства металлов из-за аварии на рудниках Октябрьский и Таймырский.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 3 )

Блог им. gofan777 |Какие идеи есть в генерации и интересна ли компания ТГК-1?

- 10 августа 2021, 10:08

- |

Но на горизонте начинают появляться новые вызовы в виде «зеленых сертификатов», углеродного налога, некоторые компании могут стать бенефициарами этих трендов.

Сегодня поговорим о компании ТГК-1, у которой около 40% установленной мощности — гидрогенерация. На сколько бизнес интересен для инвестиций? Разбираемся в видео.

( Читать дальше )

Блог им. gofan777 |Фосагро продолжает удивлять

- 09 августа 2021, 22:53

- |

Многие экономики еще до конца не восстановились, но индекс сырьевых товаров уже удвоился за последний год. Цены растут не только на продукцию, но и на сырье для ее производства. Благодаря тому, что наши компании в основном являются вертикально-интегрированными (включают полный цикл от производства сырья до реализации готового продукта), их маржинальность не снизилась, а в некоторых случаях даже выросла.

Для наших экспортеров, кем является и Фосагро, выгоден высокий курс доллара, который пока не собираются опускать ниже 73 рублей.

Давайте посмотрим на результаты 2 квартала:

📈 Выручка выросла на 48% г/г до 88,7 млрд. руб.

📈 EBITDA выросла на 102,9% г/г до 38,8 млрд. руб.

( Читать дальше )

Блог им. gofan777 |Ростелеком поднимает дивиденды

- 06 августа 2021, 19:11

- |

Сектор телеком операторов традиционно считается лучшим для доходных стратегий. Из-за отсутствия крупных инвестиций, значительную часть денежного потока компании обычно распределяют в виде дивидендов.

Президент ПАО «Ростелеком» Михаил Осеевский:

«По итогам 2021 года мы планируем рассмотреть возможность увеличить выплаты на одну акцию до 5,5-6 рублей, что предполагает существенно больший рост, чем мы таргетировали в новой дивидендной политике».

Напомню, новая див. политика, принятая в апреле текущего года, которая будет действовать до 2023 года включительно (выплаты по итогам 21, 22 и 23 года соответственно), предусматривает следующее:

«Компания будет стремиться выплачивать на одну обыкновенную акцию не менее 5 рублей и не менее чем на 5% больше на одну акцию, чем за предыдущий отчетный год». Чем-то напоминает старую див. политику Лукойла.

Здесь есть и ряд оговорок, из-за которых дивиденды могут быть отменены вовсе. Сюда входят высокие кап. затраты, существенные сделки по слиянию и поглощению, рост мультипликатора ND/OIBDA > 3, прочие факторы, которые могут оказать негативное влияние на результаты деятельности компании.

( Читать дальше )

Блог им. gofan777 |Поворотный момент в Сбербанке

- 06 августа 2021, 11:08

- |

Мы достаточно много времени уделяем разбору этой компании. За последние годы границы многих бизнесов сильно размылись. С развитием маркетплейсов, доставки товаров, повсеместному внедрению мобильной связи и цифровых сервисов, каждый желающий может войти на этот рынок. МТС стал владельцем МТС банка (да, скорее не по собственной воле, но это факт), Тинькофф продает симкарты и страховые услуги, Сбер тоже продает симкарты и активно развивает СП по доставке продуктов и такси. Но среди всех конкурентов, денег больше всего у Сбера, а соответственно и потенциал развития выше.

Пока еще по структуре выручки можно определить основную деятельность компании, но пройдет 3-5 лет и новые направления могут хорошенько перетянуть одеяло на себя. Этим фактором озаботились даже в ЦБ, про что я уже писал ранее.

Наличие экосистемы позволяет компании быстрее наращивать аудиторию и предлагать не 1 продукт, а сразу несколько, что увеличивает доходы с каждого клиента. Немного спойлерну, сегодня подавал документы для получения статуса квала и мне в догонку сразу 3 заманчивых предложения подсунули, по мобильной связи, цифровому ТВ и по брокерским продуктам (структурным нотам). Как клиенту, было не очень приятно, что так навязывают услуги, но как акционеру наоборот, я понимаю смысл этих действий и осознаю, что это найдет свое отражение в прибыли компании. Здесь, как и везде, интересы у нас противоположные, расходы клиента = доходы акционеров.

( Читать дальше )

Блог им. gofan777 |На чем растет Новатэк?

- 04 августа 2021, 22:54

- |

На прошлой неделе отчитался Новатэк за 2 квартал текущего года. Показатели вышли рекордные, мало того, что финансовые результаты вернулись на допандемийный уровень, так еще и обновили свои максимумы, аналогичная динамика и в операционных результатах.

📈Добыча газа выросла на 7,8% г/г, добыча ЖУВ (жидких углеводородов) выросла на 6,5% г/г. И это все на фоне роста цен на газ и нефть за аналогичный период. Рост связан с началом эксплуатации газоконденсатных залежей месторождений Северо-Русского блока (Северо-Русского и Восточно-Тазовского) в третьем квартале 2020 года.

Попробуем ответить на вопрос из топика, на чем так сильно выросли акции за последнее время и где их интересно было бы прикупить. Компания экспортирует не так много природного газа, около 13,5% от общего объема реализации, но, учитывая кратный рост цен на этот вид топлива, мы видим рост выручки почти на 83,7% г/г.

( Читать дальше )

Блог им. gofan777 |Как научиться инвестировать?

- 04 августа 2021, 22:42

- |

Мы с вами часто разбираем конкретные компании, сектора и идеи, но есть большое количество людей, которые только пришли на рынок.

Решил попробовать новую рубрику для новичков и среднячков, если понравится, поддерживайте пальцем вверх.

Будем разбираться в инвестициях с самых базовых вещей и постепенно переходить на уровни мультипликаторов и фундаментального анализа.

Таймкоды:

00:00 — Введение

00:40 — Как я пришел на рынок и коротко о результатах

( Читать дальше )

Блог им. gofan777 |Кому самого дешевого ритейлера? Подходим...

- 02 августа 2021, 23:31

- |

Давайте начнем с конца, оценим мультипликаторы, а потом пробежимся по основным результатам и потенциалу.

P/E = 8,9 (Магнит — 16, Х5 — 19,7)

EV/EBITDA = 5,1 (Магнит — 5,6, Х5 — 5,7)

ND/EBITDA = 1,7 (без учета аренды)

По мультипликаторам Лента самая дешевая в секторе, немного подрос чистый долг из-за приобретения 161 супермаркета «Билла Россия» и 75 магазинов «Семья». По приобретению «Билла Россия» сделка уже одобрена со стороны ФАС, по «Семье» ожидается решение в августе.

Активно растут онлайн продажи, которые прибавили 322% г/г до 7,9 млрд. руб. Трансформация бизнеса уже движется, как мы видим, начинают делать акцент на росте числа супермаркетов «Мини Лента», во втором квартале было открыто 11 магазинов такого формата.

Значительную часть выручки (91%) по-прежнему генерируют гипермаркеты, доля супермаркетов составляет всего 8,7%. Это основная проблема компании, люди стали реже посещать крупные торговые центры, в которых обычно и размещают большие магазины, что напрямую влияет на динамику доходов Ленты.

( Читать дальше )

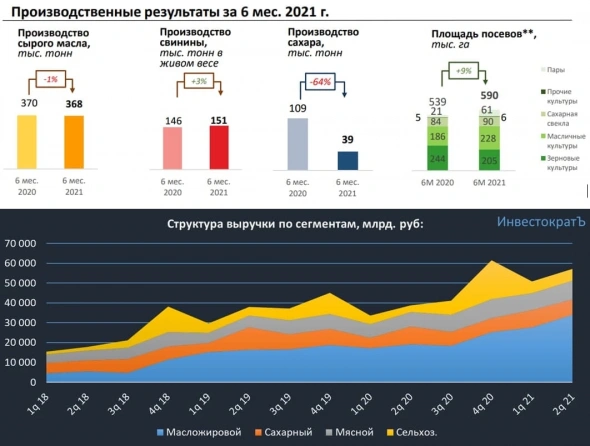

Блог им. gofan777 |Русагро продолжает ставить рекорды

- 02 августа 2021, 23:19

- |

Давайте посмотрим на вышедший отчет Русагро за второй квартал.

Выручка масложирового сегмента выросла на 73% г/г до 34 млрд. руб.

Выручка мясного сегмента выросла на 32% г/г до 9,6 млрд. руб.

Выручка сахарного сегмента снизилась на (14% г/г) до 7,7 млрд. руб.

Выручка сельхоз. сегмента выросла на 66% г/г до 5,9 млрд. руб.

Общая выручка Группы выросла на 45% г/г до 57,3 млрд. руб.

Как мы видим, рост выручи г/г составил 45%, снизились доходы только сахарного сегмента и то, это было исключительно из-за неурожая сахарной свеклы. Объем производства сахара снизился на (44%), а вот цена на него выросла более, чем на 57% г/г.

( Читать дальше )

Блог им. gofan777 |Есть ли идеи в секторе телекомов?

- 27 июля 2021, 19:51

- |

МТС Компания является «дочкой» АФК Системы, которая решила немного скорректировать свою стратегию. Если раньше цель стояла снизить долговую нагрузку с 200 до 160 млрд. руб, то сейчас основной приоритет отводится инвестициям в новые проекты. Ключевым источником доходов для Системы остаются дивиденды МТС и обратный выкуп акций. Это косвенно свидетельствует о том, что телеком продолжит в ближайшие годы нас радовать высокими выплатами, поддерживая рост котировок обратным выкупом.

Есть и обратная сторона медали, сейчас компании не хватает свободного денежного потока на дивиденды и на обратный выкуп, это приводит к росту долговой нагрузки. На фоне растущей ключевой ставки будет расти и стоимость обслуживания кредитов и облигаций. Также рост ключевой ставки будет снижать интерес к текущему размеру див. доходности и рынок будет требовать дисконта, что может негативно повлиять на цену акции.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс