Новости рынков |Камаз увеличит план по производству грузовиков в 21 г, поднял в апреле цены на 1-1,5%, продажи в 1 кв +51% - руководитель

- 19 апреля 2021, 14:23

- |

Задача, которую мы на себя взяли — пересмотреть бизнес план в сторону увеличения (производства — ред.), причем существенного. Если год мы начинали с темпа 185 автомобилей в сутки, потом перешли на 190, и от прошлой недели мы держали темп 200 автомобилей в сутки. На второе полугодие наша цель — 210Камаз уже обеспечен заказами до конца лета, ведется контрактация на сентябрь.

Когогин также рассказал о планах увеличить объем выпуска грузовиков поколения K-5.

По К-5 в этом году выпустим 2,4 тысячи автомобилей по нашему бизнес-плану. В следующем году это уже 6,7 тысячи и в 2023 году больше 11 тысячКамаз планирует существенно увеличить бизнес-план производства грузовых автомобилей. Ранее планировалось выпустить 37 тысячи машин для российского и экспортных рынков. В начале прошлого года Камаз производил 185 грузовиков в сутки, цель на второе полугодие — 210 машин в сутки.

Цены:

Мы подняли цены на разные модели от 1 до 1,5% с 1 апреля. По итогам первого полугодия будем принимать решения дальнейшей ценовой политики

Рост цен в том числе связан с ростом цен на комплектующие, которые в свою очередь дорожают из-за повышения стоимости металла.

Также Когогин рассказал, что Камаз увеличил продажи грузовых автомобилей в первом квартале 2021 года на 51%, до 9,8 тысячи штук. Из них в России было продано 8,6 тысячи автомобилей (+53%), на экспорт — 1,3 тысячи грузовиков (+40%).

Продажи автобусов выросли на 25%, до 323 машин.

источник

источник

- комментировать

- Комментарии ( 0 )

Новости рынков |Чистый денежный поток у нас в порядке, выплатить акционерам дивиденды мы в состоянии - КАМАЗ

- 19 апреля 2021, 14:17

- |

На последнем совете директоров вопрос (выплаты дивидендов — ред.) обсуждался. Мы ждём директивы на голосование на следующем совете директоров от "Ростеха", он основной мажоритарный акционер. Скажут акционеры, что надо платить — значит, мы это сделаем. Чистый денежный поток у нас в порядке, выплатить акционерам дивиденды мы в состоянииРешение по выплате дивидендов принимается по финансовым результатам по МСФО, а выплачиваются они в качестве процента от прибыли по РСБУ.

источник

Новости рынков |Газпром забронировал на май доп мощности для прокачки газа через Украину

- 19 апреля 2021, 13:42

- |

На февраль, март и апрель Газпром бронировал дополнительные мощности в размере 14,2 миллиона м3 в сутки из возможных 15 миллионов.

источникНовости рынков |ВТБ заработал на росте процентных и комиссионных доходов - СМИ

- 19 апреля 2021, 13:29

- |

По словам члена правления банка Дмитрия Пьянова, рекордный показатель квартальной прибыли за всю историю банка превышает прибыль банка за весь прошлый год, которая составила 75,3 млрд руб.

Мы в две смены создавали резервы и обесценивали кредиты во время пандемии, и как только острая необходимость в этом ушла, прибыль начала возвращаться к тем стратегическим значениям, на которых она и должна быть

Результат первого квартала заставляет нас думать о верхней планке нашего прогноза по прибыли на этот год

Для инвестора в банковском секторе важнейшим показателем является возврат средств на капитал.

В 2020 году у нас этот показатель был на уровне 19,2%, при превышении показателя в 15% отношение цены акций к балансовой должно повышаться. Сейчас оно находится на уровне 0,6, и мы надеемся на его перемещение в сторону единицы

Кредитный портфель физлиц в первом квартале нынешнего года вырос на 4,2% при сохранении качества. ВТБ ждет, что показатель просроченной задолженности по итогам первого квартала останется на прежнем уровне.

Портфель корпоративных кредитов за квартал снизился на 2%, но большая часть этого снижения пришлась на льготные кредиты, выданные по госпрограмме для поддержания занятости.

Мы списали кредиты юрлицам и индивидуальным предпринимателям на 74 млрд руб., эта задолженность превратилась в требование к Минэкономразвития, погашения которого мы ждем в конце второго кварталаисточник

Новости рынков |Россети к 25 г увеличат количество зарядных станций для электромобилей до 1341

- 19 апреля 2021, 12:50

- |

Россети уже управляют 263 станциями, к 2025 году их количество вырастет до 1 341. Будут охвачены 30 крупнейших городов и автомагистралей — на электромобиле можно будет доехать от Мурманска до Сочи и от Красноярска до Калининграда

Volkswagen Group Rus оснастит официальные дилерские центры зарядками для электрокаров.

замглавы «Россетей» по цифровой трансформации Константин Михайлик:

источникСоздание зарядной инфраструктуры и сопутствующих клиентских сервисов — важное направление в работе «Россетей». С одной стороны, это позволит диверсифицировать бизнес, выйти на новый рынок и обеспечить рост нетарифной выручки. С другой — за счет масштаба деятельности компании будут обеспечены условия для формирования в России сети зарядных станций для безбарьерного использования электромобилей

Новости рынков |Совет директоров Полюс 21 апреля обсудит дивиденды

- 19 апреля 2021, 12:41

- |

2.3 Повестка дня заседания совета директоров эмитента:

...

4. О рекомендациях годовому Общему собранию по распределению прибыли и убытков ПАО «Полюс», в том числе по размеру дивиденда по акциям ПАО «Полюс» по результатам 2020 года и порядку его выплаты.

источник

Новости рынков |ВТБ в 1 кв заработал рекордные ₽85,1 млрд

- 19 апреля 2021, 10:55

- |

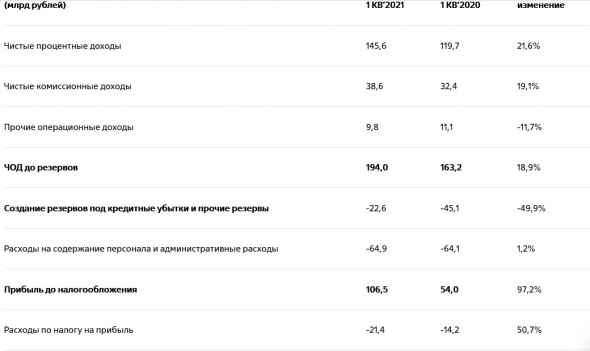

Рекордная квартальная чистая прибыль за всю историю ВТБ. Размер этой чистой прибыли 85,1 миллиарда рублей… Эта чистая прибыль за квартал больше, чем вся чистая прибыль за 2020 год. Вы помните, что мы чуть больше 75 миллиардов рублей заработали за прошлый год

Один из факторов такой большой прибыльности — это сравнительно низкие резервы. За первый квартал резервы группы под кредитные убытки и прочие резервы составили 22,6 миллиарда рублей – это вдвое ниже, чем за аналогичный период прошлого года.

- По состоянию на 31 марта 2021 года совокупный кредитный портфель до вычета резервов Группы составил 13,1 трлн рублей, сократившись на 0,1% с начала года. При этом кредиты физическим лицам увеличились с начала года на 4,4% до 4,0 трлн рублей, кредиты юридическим лицам снизились на 2,0% до 9,1 трлн рублей. Таким образом, доля розничного кредитования в совокупном кредитном портфеле Группы увеличилась до 31% по сравнению с 29% на конец 2020 года.

- С начала 2021 года средства клиентов Группы выросли на 6,7% и составили 13,7 трлн рублей. Доля средств клиентов в совокупных обязательствах Группы увеличилась по итогам первых трех месяцев 2021 года до 81,9% (78,1% — на 31 декабря 2020 года).

- В результате опережающего роста клиентских привлечений соотношение кредитов и средств клиентов (LDR) снизилось до 89,4% по состоянию на 31 марта 2021 года (95,6% по состоянию на 31 декабря 2020 года).

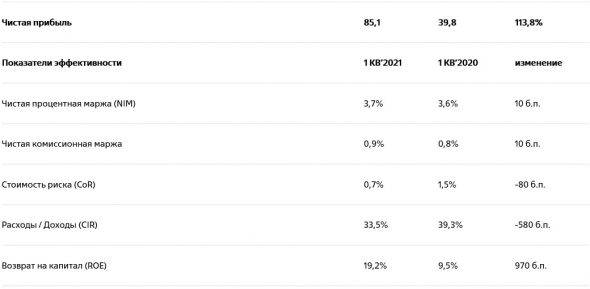

- Чистая прибыль группы ВТБ в первом квартале 2021 года увеличилась на 113,8% по сравнению с аналогичным периодом прошлого года и составила 85,1 млрд рублей, что соответствует возврату на капитал в размере 19,2% против 9,5% за аналогичный период прошлого года.

- Чистые процентные доходы составили 145,6 млрд рублей, увеличившись по сравнению с аналогичным периодом прошлого года на 21,6%. Чистая процентная маржа составила 3,7% (рост на 10 б.п. год к году).

- Чистые комиссионные доходы составили 38,6 млрд рублей, продемонстрировав прирост в размере 19,1% к аналогичному периоду прошлого года. Сильную динамику чистых комиссионных доходов определяет набирающий обороты транзакционный бизнес Группы и стабильно увеличивающиеся комиссии за распространение страховых продуктов и комиссии брокерского бизнеса.

- Стоимость риска Группы по итогам первых трех месяцев текущего года составила 0,7%, сократившись на 80 б.п. по сравнению с аналогичным периодом 2020 года. При этом расходы на создание резервов составили 22,6 млрд рублей, что ниже уровня аналогичного периода прошлого года на 49,9%.

- Расходы на персонал и административные издержки по итогам первого квартала 2021 года составили 64,9 млрд рублей, увеличившись на 1,2% по сравнению с аналогичным периодом прошлого года.

- Рост прибыльности способствовал значительному улучшению операционной эффективности: соотношение расходов и чистых операционных доходов до создания резервов снизилось на 580 б.п. по сравнению с соответствующим периодом прошлого года и составило 33,5%.

источник

источник

Новости рынков |Совет директоров Группы Эталон утвердил размещение до 88 487 391 обыкновенных акций

- 19 апреля 2021, 10:32

- |

Размещение будет осуществляться в форме предложения прав на подписку на Новые акции правомочным существующим держателям акционерных ценных бумаг Компании с последующим рыночным предложением институциональным инвесторам любых Новых акций, не распределенных в рамках Размещения прав, в форме глобальных депозитарных расписок.

Цена подписки для Размещения прав и Последующего размещения будет составлять $1,7 за Новую акцию (или ГДР).

Размещение будет осуществляться на условиях, изложенных в меморандуме о размещении, который, как ожидается, будет датирован 26 апреля 2021 года или близкой к этому дню датой.

Компания ожидает, что группа Система примет участие в Размещении прав пропорционально ее текущей доле владения в капитале Компании, а также разместит заявку на приобретение ГДР в рамках Последующего размещения, включая ГДР, которые могут быть не проданы другим инвесторам в рамках процесса формирования книги заявок.

Компания предложит права на подписку на Новые акции существующим держателям обыкновенных акций по состоянию на 17:00 (по Лондону) 26 апреля 2021 года

Последующее размещение будет проводиться путем рыночного предложения ценных бумаг институциональным инвесторам в рамках ускоренного формирования книги заявок.

В рамках Последующего размещения Renaissance Capital, Sberbank CIB (UK) Limited и VTB Capital plc будут выступать совместными глобальными координаторами и совместными организаторами книги заявок.

После размещения ГДР будут торговаться на Лондонской фондовой бирже и Московской бирже наравне с существующими ГДР.

Ориентировочные сроки

Дата закрытия реестра для акционеров 26 апреля 2021 года, 17:00

Дата закрытия реестра для держателей ГДР 26 апреля 2021 года, 22:00

Направление письма о предложении прав Акционерам на дату закрытия реестра; Начало размещения 27 апреля 2021 года, 9:00

Крайний срок подписки для Правомочных держателей ГДР 11 мая 2021 года, 17:00

Крайний срок подписки для Акционеров на дату закрытия реестра 12 мая 2021 года, 17:00

Последующее размещение По решению Компании

источник

Новости рынков |Консолидированная выручка КАМАЗ в 20 г +12%, прибыль ₽3 млрд против убытка годом ранее

- 19 апреля 2021, 10:04

- |

Консолидированная выручка группы организаций ПАО «КАМАЗ» составила 216 958 млн руб., и на 12% превысила уровень прошлого года.

Чистая прибыль по итогам года составила 3 104 млн руб.

«КАМАЗ» показал сильный операционный денежный поток в сумме 10 768 млн руб. и снижение чистого долга до 77 814 млн руб. (2019 г.: 79 495 млн руб.).

«КАМАЗ» продолжает программы реинжиниринга производства и развития нового модельного ряда. Инвестиции в модернизацию и освоение новых технологий составили 10 503 млн рублей.

источник

Новости рынков |Норникель подписал договор долгосрочных поставок никеля и кобальта для британской компании Johnson Matthey

- 19 апреля 2021, 09:57

- |

Также подписан меморандум о взаимопонимании для изучения возможностей дальнейшего расширения поставок металла в будущем.

Johnson Matthey будет строить второй завод в Финляндии мощностью 30 000 тонн катодных материалов сверхвысокой энергоемкости, необходимых производителям электромобилей. Завод оснащен инновационным решением по очистке сточных вод и будет работать исключительно на возобновляемых источниках энергии.

источник

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс