Новости рынков |Полюс о запасах, затратах и финансировании Сухого Лога,

- 04 июня 2021, 10:11

- |

В результате бурения мы обнаружили новые рудные тела, оперяющие основную минерализацию, и после анализа этих результатов пришли к выводу, что глубокий горизонт месторождения может также оказаться вполне перспективным и заслуживает отдельной программы ГРР. Сейчас мы сфокусированы на глубоких горизонтах и флангах месторождения, где уже за первый квартал пробурили дополнительно 15 тысяч погонных метров. И в целом на этот год у нас в плане 25 тысяч погонных метров, но я думаю, что мы объективно пробурим больше

Какой именно плюс, пока сложно спрогнозировать, но он будет

Тот рост капзатрат, который мы зафиксировали после завершения scoping study, это, в первую очередь, изменение параметров производительности проекта. Второй фактор — инфляция, и добавление нескольких объектов инфраструктуры. На сегодня мы между стадиями предТЭО и ТЭО такой вариативности наблюдать уже не будем. Утвержденные технические параметры, если и будут меняться, то незначительно. Соответственно, капитальные затраты не должны претерпеть существенных изменений

Сейчас мы точно не рассматриваем этот вопрос (о привлечении стратегического партнера – ред.) Наш базовый подход — компания должна иметь какой-то free float на уровне холдинга, но по отношению к своим дочерним обществам является 100-процентным владельцем. Это можно отметить для всех наших «дочек». И чтобы привлечь партнеров даже на проектных уровнях, надо либо испытывать недостаток в средствах, либо в экспертизе

Даже с учетом принятия нового проекта по строительству ЗИФ-5 на Благодатном мы все равно находимся в комфортном диапазоне с точки зрения долговой нагрузки

Мы будем участвовать (в финансировании проектов строительства инфраструктуры — ред.), и было бы странно, если бы это было не так. Список так называемых узких мест довольно широкий: аэропорт, качество дорожного полотна и мостовых переходов

Степень нашего там участия и взаимодействия с региональными и федеральными властями, я думаю, будет варьироваться от объекта к объекту. Но мы рассчитываем на партнерские отношения по всем этим направлениям и, думаю, найдем понимание

https://emitent.1prime.ru/News/NewsView.aspx?GUID={6153444D-016D-439C-876A-28A4CD879AB1}

https://emitent.1prime.ru/News/NewsView.aspx?GUID={094A4B6D-E5CC-4E57-A223-69C180A98E6C}

https://emitent.1prime.ru/News/NewsView.aspx?GUID={B199B53E-0CB7-4449-8C16-18D789E943BC}

https://emitent.1prime.ru/News/NewsView.aspx?GUID={152DEDD5-7F7D-4409-B2EF-E07368C4882B}

- комментировать

- Комментарии ( 0 )

Новости рынков |Beluga Group продаст 12,7% акций в ходе SPO

- 04 июня 2021, 09:54

- |

- Вторичное публичное предложение компанией Tottenwell Limited, являющейся продающим акционером, составит до 2 млн акций, что составляет около 12,7% акционерного капитала Компании. Цена будет определена по окончании формирования книги заявок.

- Продающий акционер – 100%-я дочерняя компания ПАО «Белуга Групп».

- Средства, привлеченные в рамках предложения, будут использованы BELUGA GROUP для ускорения роста бизнеса в соответствии с принятой стратегией развития.

- Компания также рассчитывает, что предложение поспособствует привлечению в капитал новых международных и российских институциональных инвесторов, увеличит количество бумаг в свободном обращении, а также положительно отразится на ликвидности акций BELUGA GROUP и позволит укрепить позиции компании на публичном рынке акционерного капитала.

- В связи с этим, компания, начиная с 4 июня 2021 года, проведет серию встреч с инвесторами; формирование книги заявок начнется незамедлительно и завершится ориентировочно 8 июня 2021 года.

- Ожидается, что BELUGA GROUP, Tottenwell Limited и контролирующий акционер и Председатель правления BELUGA GROUP Александр Мечетин, примут на себя обязательства по соблюдению моратория на продажу акций на стандартных условиях на срок 180 дней после окончания данного предложения.

- Alfa Capital Markets Ltd, Renaissance Capital, Sova Capital Limited и VTB Capital plc выступают совместными глобальными координаторами и совместными букраннерами, а ПАО Банк «ФК Открытие» – ко-менеджером предложения.

https://belugagroup.ru/press-room/lenta/public/vtorichnoe-publichnoe-predlozhenie-obyknovennykh-aktsiy-beluga-group/

Новости рынков |Инвестирующие в РФ фонды - за неделю по 2 июня приток составил $110 млн - EPFR

- 04 июня 2021, 09:38

- |

Фонды, инвестирующие в Россию (Russia-dedicated funds), показали оттоки в размере $15 миллионов, которые пришлись исключительно на традиционные фонды под активным управлением.

Фонды акций GEM (глобальные фонды «развивающихся» рынков — ред.) получили чистые притоки в объеме $2,2 миллиарда – лучший результат за второй квартал. Однако большинство крупных страновых и региональных фондов оказались на отрицательной территории, а самый большой отток продемонстрировали китайские – 1,6 миллиарда

Возвращение интереса к акциям EM («развивающихся» рынков) говорит об уверенности инвесторов в этом классе активов, который выигрывает от ускорения инфляции и текущего постпандемического восстановления экономики.

Фонды облигаций GEM показали второй сильный недельный результат, получив притоки в объеме $900 миллионов. Российские фонды девятую неделю подряд фиксируют оттоки. Облигации, особенно сегмент рублевых бондов, по-прежнему обделены вниманием инвесторов, поскольку цикл ужесточения монетарной политики центральных банков развивающихся стран, в том числе ЦБ РФ, далек от завершения

https://emitent.1prime.ru/News/NewsView.aspx?GUID={A43081D5-D387-41E0-8A08-A68F5F29EA22}

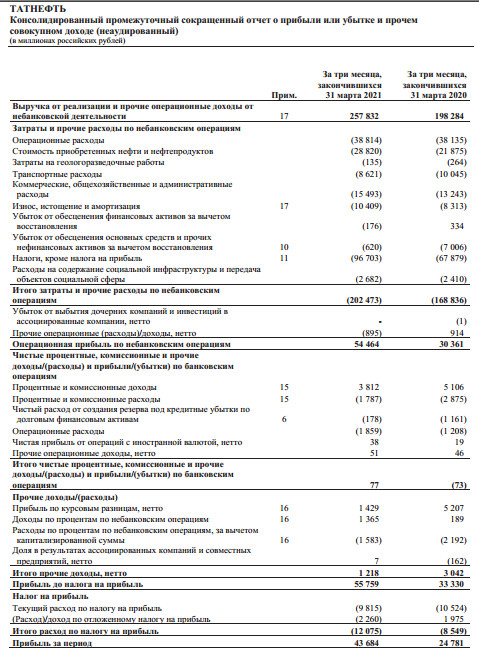

Новости рынков |Прибыль Татнефти в 1 кв МСФО выросла в 1,7 раза

- 04 июня 2021, 09:27

- |

Консолидированная выручка от реализации и прочие доходы от небанковской деятельности за вычетом экспортных пошлин и акцизов за первый квартал 2021 года составили 257 832 млн. рублей (3 468 млн. долл. США), по сравнению с 198 754 млн. рублей (2 608 млн. долл. США) за четвертый квартал 2020 года.

Чистая прибыль акционеров Группы в первом квартале 2021 года составила 43 589 млн. рублей (586 млн. долл. США), по сравнению с 24 893 млн. рублей (327 млн. долл. США) чистой прибыли акционеров Группы, полученной в четвертом квартале 2020 года.

Показатель EBITDA за первый квартал 2021 года составил 65 845 млн. рублей (886 млн. долл. США), по сравнению с 49 505 млн. рублей (650 млн. долл. США) за четвертый квартал 2020 года. Скорректированный показатель EBITDA (без учета исключительных статей)* составил 66 641 млн. рублей (896 млн. долл. США) за первый квартал 2021 года, по сравнению с 49 400 млн. рублей (648 млн. долл. США) за четвертый квартал 2020 года.

Общая стоимость консолидированных активов увеличилась с 1 263 441 млн. рублей (17 101 млн. долл. США) на 31 декабря 2020 года до 1 317 551 млн. рублей (17 405 млн. долл. США) на 31 марта 2021 года.

Общая сумма консолидированных обязательств увеличилась с 431 851 млн. рублей (5 845 млн. долл. США) на 31 декабря 2020 года до 442 434 млн. рублей (5 845 млн. долл. США) на 31 марта 2021 года.

Общий консолидированный акционерный капитал увеличился с 831 590 млн. рублей (11 256 млн. долл. США) на 31 декабря 2020 года до 875 117 млн. рублей (11 560 млн. долл. США) на 31 марта 2021 года.

www.tatneft.ru/press-tsentr/press-relizi/more/8450/?lang=ru

Новости рынков |Х5 Retail планирует дивиденды на уровне ₽50 млрд в ближайшие 3 года

- 04 июня 2021, 08:48

- |

Мы не меняем наш план по выплате дивидендов. Как мы говорили раньше, задача на следующие три года — как минимум поддержать дивиденды на уровне 2020 года, а именно 50 млрд рублей в год. Как максимум — 10% в год прироста выручки и дивиденда ежегодно

Стратегия Х5 до 2023 года (была представлена в октябре) предусматривает рост дивидендов в абсолютном выражении каждый год в ближайшие три года. Ритейлер рассчитывает, что более 50% выплат будут покрываться за счет свободного денежного потока.

www.interfax.ru/business/770483

Новости рынков |X5 Retail до 23 г сконцентрируется на Сибири, выручка во 2 кв вырастет немного, присматривалась к Дикси

- 04 июня 2021, 08:45

- |

Мы сконцентрируемся на развитии в Сибири до 2023 года, на Дальний Восток пока не выйдем

выручка:

В первом квартале у нас были более низкие темпы роста (чем в первом квартале 2020 года — ред.), это было связано с пандемией. Начиная с апреля, мы видим определенное оживление. Темпы роста во втором квартале будут чуть выше в годовом выражении, чем они были в первом квартале

Мы давали прогноз (по выручке — ред.) — выше 10% роста по итогам года, пока мы этого прогноза придерживаемся

Дикси:

Несмотря на то, что в основном мы развиваемся органически, это не значит, что мы не мониторим рынок. В частности, мы внимательно смотрели на "Дикси" в 2019 году. Но мы всегда исходим из экономической целесообразности той или иной сделки и эффективности интеграции. Например, у «Дикси» в 2019 году приобрели 20 магазинов «Виктория», самые вкусные из портфеля «Дикси»Велись ли конкретные переговоры о покупке «Дикси».

Но в результате этого, оценивая всю целесообразность сделки, мы приняли решение, что для нас целесообразнее всего купить именно магазины «Виктория»Никаких переговоров по приобретению оставшихся супермаркетов «Виктория» у Mercury Retail Group не ведется.

не рассматривает вопрос перерегистрации из Нидерландов:

Что касается перевода в другие юрисдикции, это больше зависит от потребностей бизнеса, чем от изменения налогового законодательства. Сегодня группа ведет деятельность в Нидерландах, мы находимся там и пока не рассматриваем вопрос ухода из этой юрисдикции"На сегодняшний момент мы для себя только оцениваем последствия. Точно можем сказать, что никаких эффектов на выплату дивидендов акционерам в этом году не будет

В последующем денонсация может поставить в неравное положение компании, которые зарегистрированы в Нидерландах, с компаниями из других юрисдикций. В то же время есть принцип законодательства о всеобщности и равенстве всех налогоплательщиков. Мы надеемся, что законодательно будут приняты определенные меры, которые позволят нивелировать это неравенство. В этом случае никакого эффекта (от денонсации — ред.) не будет

https://emitent.1prime.ru/News/NewsView.aspx?GUID={B08237EA-891E-4499-B0CB-D79060B07500}

https://emitent.1prime.ru/News/NewsView.aspx?GUID={7DDD2535-770C-45AB-8E83-D4248020C556}

https://emitent.1prime.ru/News/NewsView.aspx?GUID={2E027DA7-D84B-443E-A516-28E7BEB2F81F}

https://emitent.1prime.ru/News/NewsView.aspx?GUID={B99191E5-122B-4955-9294-8CF7C8B5EFAC}

Новости рынков |X5 Retail будет развивать свой цифровой бизнес с выходом на IPO, запустит платежный сервис к концу года

- 04 июня 2021, 08:39

- |

Как мы и говорили, финальное решение будет принято в этом году. Сейчас мы находимся на этапе переговоров с разными партнёрами, и осенью у нас будет определено, с кем их партнёров по какой схеме мы будем двигаться. Это партнёры, с которыми мы планируем создание и развитие данного бизнеса

Нам важно разработать структуру, при которой наш покупатель получит дополнительный выигрыш. Сейчас есть ряд партнёров, с которыми, мы понимаем, мы сможем создать интересное комбинированное предложение для наших покупателей. На первом этапе планируется партнёрская схема развития нашего цифрового бизнеса с последующим выходом на IPO

платежный сервис:

Этот проект — часть нашей стратегии по присутствию на всех этапах клиентского пути. Мы объявили, что реализуем этот проект совместно с Альфа-банком, и наша задача — разработка и запуск платежного сервиса, который будет интегрирован во все мобильные приложения всех наших форматов. К концу года мы планируем запустить данный проект

https://emitent.1prime.ru/News/NewsView.aspx?GUID={757F15AC-27A9-4204-8E08-59E7A5567242}

https://emitent.1prime.ru/News/NewsView.aspx?GUID={0EADD614-6D5E-4FA7-823F-801035A4FAA1}

Новости рынков |Новости компаний — обзоры прессы перед открытием рынка

- 04 июня 2021, 08:28

- |

«Можем смело прогнозировать вытеснение наличности цифровым рублем»

В следующем году Федеральное казначейство может начать собирать налоги с кошельков физических лиц в цифровом рубле — такой сценарий в рамках эксперимента Центробанка допустил руководитель структуры Роман Артюхин. В интервью «Известиям» на ПМЭФ он также рассказал о том, как запуск системы казначейских платежей повлияет на доходы регионов, и назвал историческим рекордом объемы ликвидности под управлением Казначейства.

Народ на рынок квалом валит. Брокеры стимулируют клиентов повышать статус

Количество квалифицированных инвесторов в России за первый квартал выросло более чем на треть и достигло 212 тыс. человек, оценил Банк России. В общей массе розничных клиентов их доля осталась на уровне 2%, однако на них приходится две трети всех активов на брокерских счетах. Брокеры отмечают, что статус «квал» клиенты стремятся получить накануне вступления в силу закона о защите прав инвесторов для получения доступа к более широкому спектру финансовых продуктов. В крупных компаниях этот статус получили уже 50–70% клиентов, отвечающих существующим критериям.

https://www.kommersant.ru/doc/4839744

«Нужен стоп-кран». Силуанов — о доступе инвесторов к сложным продуктам

Министр финансов России считает, что необходимо разработать законодательство, которое защитит неопытных инвесторов и не даст «разгуляться всяким мошенникам и жуликам»

https://quote.rbc.ru/news/article/60b8fa349a7947399d276e6e

( Читать дальше )

Новости рынков |Русагро будет реконструировать маслоэкстракционные заводы в Аткарске и Балаково

- 03 июня 2021, 20:26

- |

пресс-служба главы Саратовской области:

По планам, мощность Аткарского маслоэкстракционного завода будет увеличена до 1800 тонн в сутки, Балаковского – до 2400 тонн в сутки. На балаковской площадке планируется реализовать проект к сентябрю 2022 года, на аткарской – в октябре 2023 года

У Русагро в Саратовской области уже есть 3 предприятия масложирового кластера – маслоэкстракционные заводы в Аткарске и Балаково, а также Саратовский жировой комбинат.

https://emitent.1prime.ru/News/NewsView.aspx?GUID={495F4069-C777-4FFF-84C1-05A0E23A7437}

Новости рынков |Камаз планирует удваивать объемы производства автомобилей каждый год - руководитель

- 03 июня 2021, 20:22

- |

Тот современный продукт, который вы сегодня опробовали даже за рулем, он сегодня уже нашел признание наших потребителей… Мы намерены каждый год не только удваивать, но даже больше — в этом году у нас 2 400 автомобилей новых в плане, в следующем году — 6 700, и 12 тыс. - это уже 2023 год. Такими темпами мы собираемся наращивать объемы производства

Когодин отметил, что слаженная работа и поддержка как федерального центра, так и региональных властей позволили «не допустить сильного обвала», и предприятие пережило пандемию коронавируса «лучше, чем кто-либо».

У нас получились за год лучшие финансовые показатели, и мы сделали все, чтобы наш коллектив оказался в безопасности

tass.ru/ekonomika/11557621

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс