dr-mart |Корреляция активов возросла. Что это означает?

- 15 августа 2019, 15:49

- |

В последние дни корреляция между различными активами существенно выросла. Так, например, мы уже совсем отвыкли, что фондовый рынок России падает одновременно с рублем. Мы также успели совсем отвыкнуть, что фьючерс РТС ходит за фьючерсом S&P500.

В мирное время инвесторы используют некоррелирующие классы активов для эффективной диверсификации портфелей. Но когда наступает кризис, корреляция резко возрастает и позитивный эффект от нее снижается.

Почему берут золото сейчас? Уверен, что для диверсификации.

Лично мне текущий рынок в моменте напоминает то, что происходило в 2008-2012, когда все активы были плотно скоррелированы между собой и следовали за одними новостями. Так и мы сейчас все дружно растем или падаем на новостях про Китай или по ставкам ФРС.

Может быть это и временно, но в моменте знак нехороший.

- комментировать

- ★3

- Комментарии ( 15 )

dr-mart |Большой игрок

- 13 августа 2019, 12:00

- |

Хочу пригласить на конференцию смартлаба в Москве 28 сентября одного такого.

Какие вопросы вы бы хотели задать БОЛЬШОМУ ИГРОКУ?

dr-mart |Трейдинг, счастье, боль

- 25 июля 2019, 21:58

- |

Сегодня утром мне впервые в жизни удалили зуб, просверлили дырку в челюсти, вкрутили туда винт и пересадили кусок десны, взятой с нёба. В принципе было не больно, но страшно и неприятно. Часа через 3 отошла анестезия, начало все ныть. Целый день кровь во рту. Боли особой нет, все терпимо. Но боль все время со мной. Решил обезболивающие не пить, ибо не так уж и болит. Но с другой стороны, болит достаточно, чтобы ничего не хотеть и не иметь никакой возможности радоваться жизни сегодня.

Я давно вывел формулу счастья. И давно пришел к выводу, что физическая боль делает невозможным счастье. Отсюда я пришел к простой и логичной мысли, что главное — это беречь себя и свое здоровье. Без этого счастлив точно не будешь.

Но физическая боль, не единственная, которая может нарушать гармонию и стоять на пути счастья. Есть боль душевная. Поэтому душевное здоровье и покой оберегать не менее важно.

В дэйтрейдинге вы можете терпеть убытки каждый день. Если убытки причиняют вам боль, то вам нельзя торговать. Активный трейдинг неразрывно связан с убытками. И если вы будете «болеть» из-за убытков, вы будете несчастливы.

И не стоит думать, что воображаемый огромный выигрыш когда-то там будущем эту ситуацию изменит. Этот выигрыш не компенсирует эмоциональных издержек прошлого, так и не приведет к сопоставимому росту счастья.

Проблема в том, что деньги вообще не делают людей счастливыми! А потеря денег всегда делает людей несчастными.

Я уверен, что большинству людей не избежать потерь на бирже, и большинству из них не удастся переживать убытки без боли.

Поэтому я считаю, что трейдинг в целом людям противопоказан, если они хотят жить счастливую жизнь.

Если вы упертый, то для того, чтобы и торговать и быть счастливым, вам придется сделать следующее:

1. сделать потенциальные убытки контролируемыми и прогнозируемыми.

2. научиться равнодушно относиться к потерям.

Чтобы научиться равнодушно относиться к потерям, трейдинг не должен быть для вас спортом, соревнованием, эмоционально окрашенным занятием.

Это должно быть как рытье траншей и забивание гвоздей, вождение такси, упаковка товара на кассе:)

И да, чтобы равнодушно относиться к потерям, вам надо научиться равнодушно относиться и к профитам.

Профессиональный трейдинг не может быть никак эмоционально окрашен.

А если вам нравятся эмоции, которые у вас вызывают изменения депозита, не забывайте, вы не профессионал, вы лудоман.

Конченный, сука, лудоман, братиш.

Кстати душевная боль думаю тоже способствует творчеству. Поэтому трейдеры часто пишут неплохие блоги и книги:)

dr-mart |Что важнее, выход или выход из сделки. Правильный ответ:)

- 21 июля 2019, 15:42

- |

На больших трендах имеет значение именно выход. Ваша задача — взять минимальный стоп и максимальный профит. «Режь убытки и дай прибыли течь» — это правила выхода именно на трендах. Положительное мат.ожидание торговли строится за счет того, что средний профит гораздо больше, чем средний стоп-лосс.

Но естественно, что не все рабочие стратегии — трендовые. Есть куча стратегий, гораздо более стабильных чем трендовые, где значение имеет именно качество входа. Я бы сказал, что во всех контртрендовых стратегиях имеет значение именно вход. Задача трейдера — войти первым, когда кто-то на рынке ошибается. Ловля заявок на утренних гэпах, проскальзывание большими заявками, отклонение цены внутри корзины связанных инструментов — тут играет значение именно вход. Высокая вероятность схождения к среднему возникает из качественного входа, который зачастую требует также наличия преимущества по скорости (HFT). Когда на рынке кто-то допустил ошибку и раздает деньги (выставляет неэффективные заявки), обычно это длится очень недолго то сюда сразу сбегается стая волчар, и ваша задача успеть откусить от добычи первым. Когда добычу порвали, не оставив ни кусочка профита, выходить уже можно в любой момент по любой цене — рынок вернулся к норме. Весь арбитраж построен на качественном входе.

Если вы формируете положительное мат.ожидание за счет высокой вероятности совершения прибыльной сделки, то скорее всего, вы имеете преимущественно именно на входе в сделку.

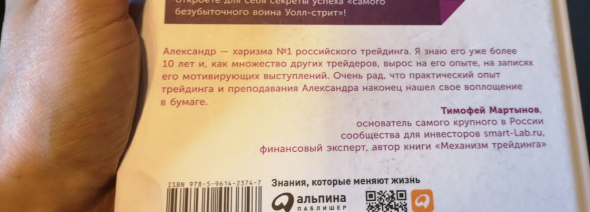

Рецензии на книги |Рецензия на книгу Герчика

- 17 июля 2019, 16:07

- |

Книга особая! Ведь на ее обложке мой комментарий для читателей:

Книга эта больше для начинающих трейдеров, а не для меня. Однако, и я для себя подчеркнул немало полезных моментов. Ниже, я расскажу какие.

- Нужно иметь торговый алгоритм. Напиши свой алгоритм. И только по нему и торгуй. Работа трейдеров как работа пилотов — должна быть по бумажке, без отступления от правил.

- Стр.56. Понравилось сравнение действий крупного игрока со спекулянтом на рынке, который втихую скупает, а потом, скупив, когда надо двинуть цену, уже вбрасывает новость. Эта же аналогия объясняет почему накопление позы в ренже, а движуха может быть и на тонком рынке (там ее проще организовать в нужную сторону)

- Стр.123. Большинство индикаторов Теханализа не работают — согласен.

- Описан ATR — инструмент, который я в своём трейдинге не использовал, а совершенно зря.

- Стр.184. Понравились две истории трейдеров. Местами можно узнать себя, посмотреть на себя со стороны. Например на стр. 192 описан кейс, как всего одна ошибка выбила человека из колеи и чуть не пустила под откос...

- Стр.209. Неплохая идея с чек-листом для торгуемого инструмента. Ну типа вы там отмечаете текущие параметры, тренд, уровни, формации и т.п.

- Стр.305. Описаны рабочие графические схемы или паттерны. Можно взять на вооружение.

- Глава 6 понравилась, которая состоит из 5 строк:)

- Самое полезное, на что бы я обратил в плане стратегии — это уровни, которые образуются на тренде, но не уровни сопротивления на аптренде, а уровни поддержки, с которых тренд выкупается и продолжается

это всё возможно, если на инструменте есть крупный интерес, такое обычно бывает в отдельных не сильно ликвидных акциях. Если крупного интереса нет, а игроков одинаковых по объему достаточное конкурирующее количество (а я уверен, что большинство инструментов большую часть времени так и торгуются), то в такой ситуации уровни не будут работать вообще. И важно понимать, что в большинстве случаев, не всё то, что вы определяете как уровень, является уровнем. А мозг наш найдет уровень везде.

( Читать дальше )

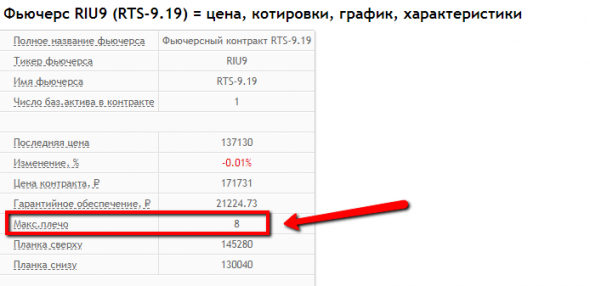

dr-mart |Расчёт размера плеч для фьючерсов Мосбиржи. Еще проще

- 15 июля 2019, 19:01

- |

Вижу пост набрал >50★

Так вот.

Заходим котировки фьчерсов на смартлабе.

Открываем например фьючерс РТС

В таблице всё посчитано:

Сколько стоит контракт, сколько составляет гарантийное обеспечение по нему, и какое максимальное плечо таким образом вы можете взять по этому инструменту.

Не благодарите.

Знай и люби свой смартлаб!

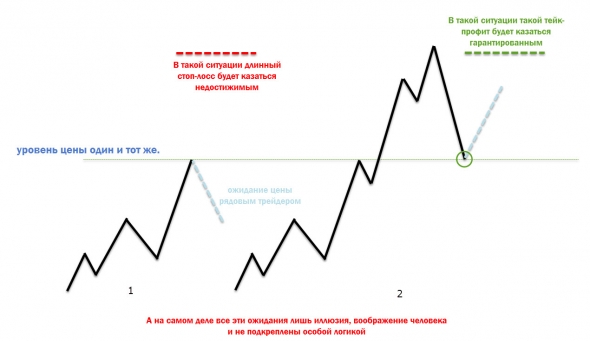

dr-mart |Как мозг обманывает нас в трейдинге?

- 28 июня 2019, 10:41

- |

Конечно, ситуация №1 и №2 может развиваться как в соответствии с ожиданиями толпы, так и против них. Но когда ситуация развивается против, толпа будет всегда терять. Человеку тяжело ментально покупать по непривычно высоким ценам. Толпа покупает тогда, когда цена становится более привлекательной относительно тех цен, которые стали привычными.

Многие люди не хотят поступать как правильно. Люди предпочитают поступать как комфортно.

А у 95% людей одинаковые инстинкты и именно в погоне за комфортом люди начинают шортить ситуацию №1 пускай даже без плечей.

Если просто включить генератор случайный чисел и посадить толпу торговать этот график, люди все равно будут верить, что покупка подешевле и продажа подороже даст преимущество. Хотя движение из точки 1 и точки 2 в обе стороны будет совершенно равновероятно.

( Читать дальше )

dr-mart |Больше всего денег в абсолютном выражении я заработал на...

- 07 июня 2019, 10:21

- |

Сначала взял 10 тыс. п на всю котлету.

Позу держал неделю и не закрывал.

Потом на хаях позу удвоил и взял еще 10 тыс. п.

Закрывал позу по одной причине — знал, что всех шортистов закрыли по маржинколлам.

Там 13-го было заседание ФРС, которое рынок воспринял позитивно и всех вынесло))

По историческим меркам движение конечно ненормальное.

Именно поэтому все его и шортили) и всех вынесло)

Так что, в каком-то смысле можно сказать повезло

dr-mart |Одно важное правило на рынке

- 06 июня 2019, 10:25

- |

Сто раз уже писалось и повторялось. Но поскольку вы всё еще массово шортите Газпром, повторюсь еще раз.

Как правило, если вам комфортно зайти в сделку, если вам дают что-то выгодно продать или зашортить, то вас на этом же обязательно и поимеют.

Лучшие прибыльные сделки заключаются в максимально некомфортных условиях по худшим ценам.

Исходя из этого правила, шортить Газпром и прочую хрень надо будет тогда, когда вам покажется, что его можно покупать)

dr-mart |Попытка аналитка заработать на предстоящем крахе фондового рынка - смертельно опасная игра

- 05 июня 2019, 00:45

- |

А поскольку исторически я торговал индексом ртс, я начал эту свою идею пытаться обыграть через лонги фьючерса ртс. Ну и за время кризиса я привык, что рост зарубежных рынков означает рост российского рынка. Поэтому я думал, что если в мире будет все хорошо, будем расти и мы.

Согласитесь, надо отдать должное, идея сработала. По S&P500 c 2013 года мы почти непрерывно растем по сей день. Вот только в моем анализе была ошибка — российский рынок не всегда будет ходить за S&P500.

Сразу скажу, если вы сделали тщательный анализ, если у вас есть мнение, если вы в чем-то уверены, то на этом мнении вы потеряете больше всего денег, особенно если не будете следить за рисками. А зачем за ними следить если вы в чем-то уверены? Согласитесь!? Я потерял в 2013 году около 1/3 капитала.

У меня была техническая система. Она работала хуже, чем до этого. Но и она была в плюсе по итогам 2013 года. Только я ей не следовал — я хотел доказать свою правоту и заработать на лонгах. Если бы я не тратил время на фундаментальный анализ, мой результат был бы лучше.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс