Блог компании ОНЛАЙН |Dodo Brands (Додо Пицца): с высокой вероятностью будем размещаться на Московской Бирже

- 19 мая 2021, 19:01

- |

👉IPO будет в 2024 году. Сейчас у компании хватает своих денег, нужды продавать акции нет.

👉"с высокой вероятностью будем размещаться на Московской Бирже, потому что мы МБ растет и стала крутой площадкой, мы любим наших ритейл инвесторов". На счет иностранных бирж — будем думать еще где.

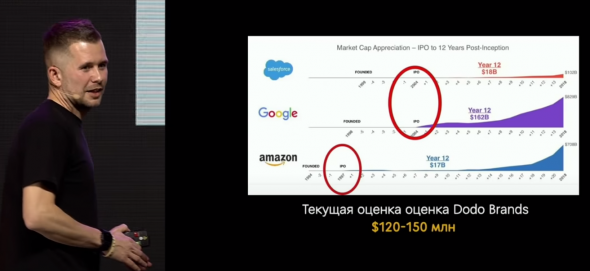

👉Сейчас внебиржевой рынок оценивает акцию где-то в районе $3000, что подразумевает капитализацию около $150 млн. "Хотим в 3-4 раза подрасти" — сказал Кирилл, что подразумевает оценку до $600 млн.

👉Сплит акций 1 к 100 будет в ближайшие месяцы.

👉Юрисдикцию BVI выбирали исторически еще в 12 году, могут к IPO сменить.

👉Кирилл говорил что выручка за 3 года вырастет в 3 раза по плану, я думал, что в два, исходя из презентации, но в презе речь шла про system sales, а не чистую выручку (там говорилось про 2x). Я так понял, что основной рост планируется все-таки в России, Казахстане и Беларуси, эксперименты будут в Великобритании продолжаться.

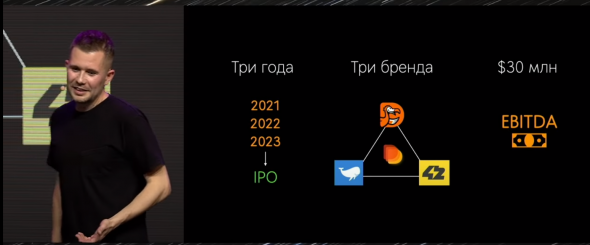

👉Кирилл также сказал, что за счет масштабируемой бизнес модели, EBITDA расти будет быстрее выручки, и поэтому они ждут ее роста в 10х раз до $30млн с учетом эффекта низкой базы 2020.

👉Если бы не ковид19, то в 2020 выручка была бы на 0,5 млрд больше (то, есть +20% где-то)

👉Федор Овчинников владеет 50%+, у компании 200 акционеров, все небольшие, что удивительно нет крупных фондов прямых инвестиций.

👉Размещение бондов рассматривают в ближайшем будущем

- комментировать

- Комментарии ( 32 )

dr-mart |#smartlabonline 🔥LIVE: в 17:00мск стартует прямой Эфир c Dodo Brands (ДОДО Пицца)

- 19 мая 2021, 16:52

- |

Ссылка на трансляцию youtube.

dr-mart |Незыгарь манипулирует акциями Русагро? Лживый вброс от телеграм канала с 335 тыс. подписчиков?

- 19 мая 2021, 15:25

- |

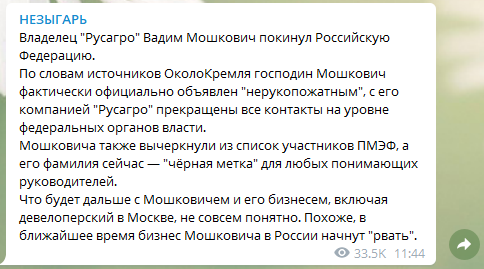

Мои источники сообщают, что Мошкович в офисе, Россию не покидал, на ПМЭФ все так же собирается.

Об этом же пишут Invest Heroes со ссылкой на информацию Русагро.

Предпосылок для подобного также не видим.

Ранее телеграм каналы размером поменьше уже предпринимали подобные попытки вбросов, которые не подтвердились.

Скорее всего имеет место информационная атака на компанию, вероятно связано с M&A активностью компании.

Вот скрин вброса:

dr-mart |Первичный фундаментальный разбор Dodo Brands

- 19 мая 2021, 12:32

- |

Перед интервью я сделал небольшой анализ эмитента.

👉679 точек на конец 2020 из них 35 своих

👉Кэш=300млн руб, денег хватает

👉Долг=193 млн руб: 116 млн перед Федором (ставка 9%), и 44 млн у Сбера взяли (ставка 9,85%).

👉IPO планируют в 2024 году

👉в 20г продажи +25%, ждут удвоения за 3 года

👉System Sales = 25,7 ярда, своя чистая выручка = 3 ярда

👉2 ярда выручки на франшизу приходится, 1 ярд на свои 35 ресторанов

👉То есть один свой рест в ковид год приносил 28 млн выручки в год, 2,4 млн выручки в мес (очень грубо если)

👉Кстати в 14 году на 1 рест в год приходилось ровно в 2 раза меньше выручки = 14 млн.

👉В 2020 году ушли от названия Pizza и стали Dodo Brands, открыли первую кофейню

👉План 333. EBITDA $30 млн к 2024, это считай рост ебитды к 20 году в 11 раз

👉Компания DP Global находится на BVI, акции торгуются на внебиржевом специфическом рынке. Сделки проходят минимум $2000 за акцию, если условно взять чуть повыше, $2700 это дает капитализацию 10 млрд рублей.

👉Сам Федор называет текущую оценку $120-150 млн

( Читать дальше )

dr-mart |📉Банк Траст продает 1,18 трлн акций ВТБ в ходе ускоренного букбилдинга

- 18 мая 2021, 19:37

- |

Всего в обращении 12,96 трлн. То есть продается 9% акций банка.

Стоимость сделки по рынку составляет 54,7 млрд рублей.

Теперь нам очевидно, почему ВТБ чувствовал себя хуже рынка последние пару недель — продавали инсайдеры.

В частности сегодня на растущем рынке, акции ВТБ упали еще на 2% без каких-либо логических причин

Новость вышла после закрытия рынка, после её выхода на вечерней сессии акции падают на 1,5%.

Ситуация напоминает мне события которые были много лет назад.

Тоже была продажа в ВТБ, никто не понимал почему, потом вышла новость про допэмиссию кажется при закрытом рынке.

Гэпнули вниз процентов на 5% и дальше инсайдер начал крыть шорты.

dr-mart |Вакансия моей мечты: редактор новостей смартлаба

- 18 мая 2021, 18:37

- |

Удаленная работа мечты, которая одновременно заполняет пробелы в информации любого частного инвестора!

Обязанности:

👉читать биржевые новости в различных источниках

👉оперативно публиковать их на смартлаб

ЗПшка: 30 руб в мес.

Идеальный допдоход для тех, кто инвестирует, и так целый день висит на смартлабе, чето понимает в рынке и быстро печатает.

Чем вы ближе к югу СПб и г. Пушкин расположены, тем лучше; ибо в кругу единомышленников гораздо веселее и приятнее работается.

Заполняйте анкеточку: https://forms.gle/RxWdzqbBXc8663o79

dr-mart |Михаил Шамолин (Segezha Group): "наша биржевая стоимость должна быть около 300 млрд руб" (рынок = 125 млрд)

- 17 мая 2021, 18:47

- |

👉около половины акций на IPO купили иностранные стратегические инвесторы, которые обычно входят в актив на несколько лет

👉Мы провели IPO с мультипликатором EV/EBITDA=9,4, у похожих компаний в РФ показатель на уровне 5-6, если взять прогноз по EBITDA 2021 на уровне 23 млрд, то мультипликатор 7 — соразмерно международным компаниям. У нашего прямого конкурента Mondi много за 10 лет этот мультипликатор имеет среднее 7,2

👉57 ярдов долга были вложены в проекты, которые еще не достроены и не дают прибыль. Когда мы перестанем инвестировать через пару лет, то закроем весь свой долг.

⚡️В наших планах за 5 лет попытаться удвоить EBITDA

⚡️Если рассуждать гипотетически, то с мультипликатором 7 и долгом около 50 млрд рублей наша биржевая стоимость должна быть 300 млрд. руб. К этому уровню мы будем стремиться.

👉Мы постоянно что-то смотрим (на покупку), но M&A — не наш путь развития.

https://www.kommersant.ru/doc/4815406

dr-mart |Покупать или продавать акции Mail.ru Group после отчета за 1 квартал?

- 17 мая 2021, 18:09

- |

Отчет вышел еще 29 апреля, после этого акции MAIL сливались как не в себе. Надо отдать должное, отчет у MAIL непростой. Дело в том, что туда не консолидировано два совместных предприятия O2O со Сбером и AER (Aliexpress Russia).

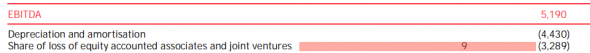

Выглядит это в отчете вот так:

Выручка этих СП не раскрывается в квартальном отчете, и не консолидируется в МСФО Mail. Учитывается только убыток.

В годовом отчете Mail за 2020 год называется валовая выручка (GMV) у AER = 230 млрд. То есть примерно на MAIL приходится 10 млрд GMV за квартал.

Что касается O2O, то тут 50% доля и выручка 2020 118 млрд рублей, это значит что на MAIL приходится выручка около 15 млрд рублей.

То бишь к 28 ярд за квартал можно смело добавить 15 ярдов от СП со Сбером и 10 ярдов валовой выручки, что почти дает удвоение выручки...

📈EBITDA loss of the O2O JV was down 25% QoQ,

Выручка O2O выросла аж в 2,3 раза в 20-м году. В этот раздел бизнеса входят

Короче самое убыточное О2О это:

📉Ситимобил такси, Youdrive каршеринг, Delivery Club доставка, Local Kitchen (готовые наборы еды), r_keeper (кассы) Самокат (куплен в 2020)

Дальнейший перформанс всей группы будет сильно зависеть от того, как эти новые бизнесы будут развиваться со временем.

По Юле выручка небольшая 0,8млрд/квартал, ждут безубытка по ебитде в следующем году.

📈По образованию. Считаю сегмент очень крутой. Выручка в 2019 была 2 ярда, в 2020 6 ярдов, в 21 году уже будет 9 ярдов.

Ебитда сегмента около нуля в настоящий момент. По кварталу: Рост выручки в 3 раза с 0,7 млрд руб до 2,2 млрд руб.

( Читать дальше )

Блог компании ОНЛАЙН |#smartlabonline Полиметалл: "Повышение капитализации - наша задача №1"

- 17 мая 2021, 16:34

- |

В пятницу записали эфир, эфир получился хороший, очень много позитивных отзывов. На наши вопросы из Лондона отвечал Евгений Монахов, директор по связям с инвесторами Полиметалла.

Для тех, у кого нет времени на просмотр, есть небольшой конспект:

👉2/3 золота покупается крупными коммерческими банками в виде слитков

👉1/3 золота — это концентрат, который в основном продается в Китай

👉В 2023 запустим АГМК-2, перестанем продавать концентрат, будем на 100% сами перерабатывать, это добавит к марже $100-150 на унцию

👉Золото — 85% бизнеса компании

👉Покупка акций золотодобытчиков — это плечо к цене на золото, они растут больше чем золото, но в медвежий цикл падают больше чем золото. По расчетам компании при росте цены золота на $100, EBITDA компании растет на 8%, FCF +$130 млн.

👉если брать короткий интервал, месяцы, то мы можем быть и около пика по золоту, если годы, то это не пик

👉по серебру настроены оптимистично, мировое предложение постоянно падает

👉Нас интересуют металлы, где видим потенциал: медь, платиноиды, редкоземельные металлы.

👉Wood McKenzie ждет что пик по золоту придется на 23-24 год

( Читать дальше )

dr-mart |Годовые отчеты за 2020 год в одном месте

- 17 мая 2021, 16:00

- |

Как я уже не однократно повторял, чтение годовых отчетов — одно из самых полезных действий для долгосрочного частного инвестора.

Сегодня только добавил 12 годовых отчетов по компаниям, которые торгуются на Мосбирже.

Жаль читать времени нет, не успеваю, так бы каждый прочел.

Если че забыл, добавляйте сами.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс