dr-mart |Эфир #smartlabonline с компанией МТС пройдет сегодня в записи, будет опубликован завтра

- 18 октября 2021, 14:48

- |

Приносим свои извинения тем, кто ожидал его сегодня.

Чтобы не пропустить видео, подписывайтесь на мой ютуб канал: https://www.youtube.com/c/TimMartynov/videos

Если у вас остались вопросы к компании МТС, можете задать их в комментариях под этим постом.

- комментировать

- Комментарии ( 2 )

dr-mart |Моё мнение по акциям компании МТС

- 18 октября 2021, 11:51

- |

Дивиденды в МТС — это довольно мотивированное мероприятие, поскольку они являются основным денежным потоком для материнской компании АФК Система. Далее логично пытаться угадать, что может снизить или повысить эти самые дивиденды.

📉За снижение дивидендов

👉рост процентных ставок, увеличение процентных расходов. При чистом долге 350 млрд +100бп ставки дают -3,5 млрд расходов. На данный момент это пока всего 5% от суммы дивидендов ~70 млрд за 2020 год.

👉растущая инфляция делает дороже CAPEX и OPEX, при этом не видно, чтобы стоимость услуг связи могла эффективно догонять инфляцию в последние годы.

📈За рост дивидендов

👉если вдруг новые бизнесы выстрелят

👉Кроме дивидендов, есть еще такой вероятный фактор роста: прокачка бизнесов и вывод их на IPO. В этом случае и долг можно уменьшить, либо дивиденды увеличить.

В целом, лично мне кажется, что инфляция — это проблема для телекомов. Потому что инфляция была продиктована дефицитом сырья, комплектующих, товаров… А вот в услугах особого дефицита нет, интернета и связи хоть отбавляй. Всё, что делает МТС требует капзатрат, а вот это уже сильно всё дорожает из-за инфляции, так как капзатраты вполне себе материальны.

К слову: последние 5 лет выручка МТС растет в среднем на 2,8% в год в рублях. То есть можно сказать, что пока ни инфляции, ни новых бизнесов в темпах роста выручки почти не заметно.

https://smart-lab.ru/q/MTSS/f/y/MSFO/revenue/

dr-mart |Акциям ПИКа придется вырасти, чтобы попасть в MSCI - ВТБ Капитал

- 18 октября 2021, 10:47

- |

Акции Русала по текущим ценам проходят порог включения с большим запасом.

Акции ПИКа торгуются на 11% ниже цен, необходимых для включения в индекс.

Акции ММК не попадают в индекс, так как для этого им надо вырасти на 17%.

Даты для оценки цен 18-29 октября, объявление итогов пересмотра 11 ноября.

Вступление в силу — 30 ноября.

dr-mart |Конкурс комментариев к отчетам МСФО на нашем форуме продолжается

- 18 октября 2021, 10:36

- |

Сегодня отчиталась Северсталь. Это первый отчет МСФО за 3 квартал 2021 года.

Поэтому находите на нашем форуме Северсталь https://smart-lab.ru/forum/CHMF

Читайте отчет, презентацию и пишите своё мнение об отчете и Северстали на её форум.

Лучших комментаторов дня в каждом отчете мы награждаем призом 750 рублей. За второе место даем 250 руб.

И так по каждой российской компании.

Список всех отчетов текущего сезона можно всегда посмотреть тут: https://smart-lab.ru/q/shares_fundamental3/

Всем акционерам желаю хорошей отчетности в этом сезоне👍

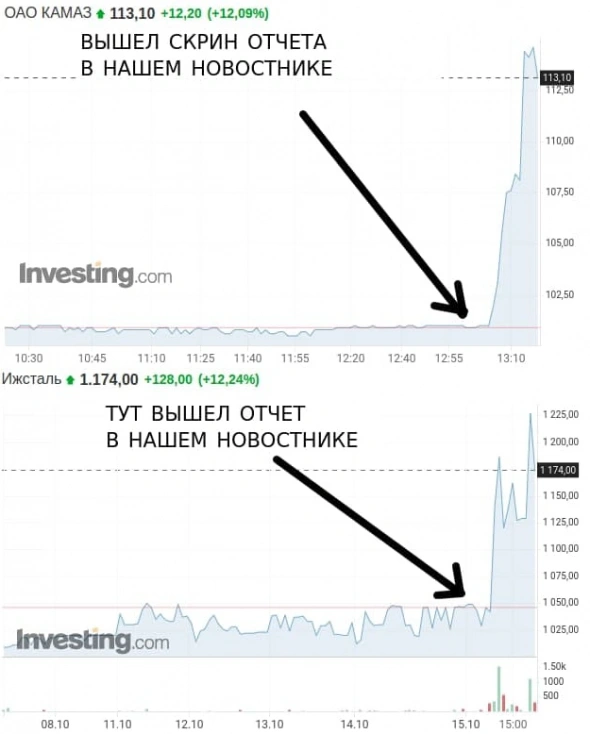

dr-mart |Наш бесплатный новостной терминал для частных инвесторов продолжает жечь🔥

- 17 октября 2021, 20:27

- |

Терминал в телеграмме: https://t.me/newssmartlab

Терминал на сайте: https://smartlab.news/

dr-mart |Инвесторы испытывают с этим большую проблему, когда начинают свой путь на бирже

- 16 октября 2021, 13:23

- |

Я сделал опрос в своём фейсбуке и на смартлабе и попросил вас указать ваши цели инвестиций. Внятных ответов было немного, приведу некоторые из них:

✅Чтобы 5% годовых от портфеля давали примерно 75% от моего текущего дохода.

✅Рост капитала выше инфляции на 5% и дивидендная доходность портфеля не ниже 5%.

✅Не отставать от SP500 на периоде 1 год

✅Дивидендами покрывать потребление

✅Финансовая безопасность к 2037 году (когда месячные расходы твоей семьи, продукты, коммуналка, расходы на одежду, отпуск, развлечения покрываются за счёт дивидендов и купонов

Почти все эти цели мне напоминают сказку о трех поросятах. Подобные формулировки сродни задачам, которые ставили перед собой легкомысленные Ниф-Ниф и Нуф-Нуф. Надеюсь, не надо напоминать, чем это закончилось?

У инвестиций на бирже всегда есть риск. При постановке целей не стоит забывать об этом. Тем кто начал инвестировать относительно недавно, неведомо, что дивиденды могут перестать платиться, фондовый индекс может съехать вниз на 50% и даже по самым надежным облигациям может случиться дефолт. В этом случае, все ваши цели, связанные с достижением $1миллиона или закрытием потребностей в расходах за счет дивидендов и купонов идут к чертям.

Дело в том, что если ваша цель никак не учитывает риск, то вы можете быть полностью обескуражены и разочарованы своими целями, которые предполагают только доходы и рост.

Ирония судьбы заключается в том, что деньги от инвестиций вам больше всего понадобятся именно тогда, когда рынок упадет, а ваши инвестиции обесценятся.

Настоящий инвестор, как правило, большую часть времени имеет позицию в тех или иных активах, поэтому общее снижение рынка неизбежно снизит стоимость активов инвестора и его доходы. К слову, успешные трейдеры-спекулянты (а не инвесторы) в этом смысле более защищены: они не зависят от направления рынка и будут зарабатывать как при росте, так и при падении индексов.

Так как же инвестору не испытывать разочарований, когда бычий рынок закончится? Как ставить цели таким образом, чтобы учесть эту нелицеприятную сторону реальности?

Жду ваших версий в комментариях.

Новости рынков |Совет директоров Ленэнерго обсудит новую дивидендную политику 21.10.2021

- 15 октября 2021, 17:39

- |

В повестке совета директоров содержится сообщение:

1. Об утверждении Положения о дивидендной политике ПАО «Россети Ленэнерго» в новой редакции.

Таким образом, вынос обыкновенных акций Ленэнерго на 80% за один день 13 октября мог быть следствием использования инсайдерской информации.

Акции Ленэнерго сегодня -17%, но все еще выше уровней закрытия 12 октября на 60%

dr-mart |Уважаемые инвесторы, пожалуйста, пройдите небольшой тест!

- 15 октября 2021, 16:41

- |

Он займет у вас не более 5 минут, но очень нам поможет!

Опрос совершенно анонимный👍

Особенно интересно будет пройти этот тест акционерам АФК Система и её дочерних компаний.

https://formdesigner.ru/form/view/165385

Большое спасибо! Сделаем фондовый рынок лучше вместе!

dr-mart |Куда делся Илья Питерский из ВТБ-Капитал?

- 15 октября 2021, 12:08

- |

Кто ж теперь MSCI Index Watch делать будет?

Что с нами будет?

Кто в курсе, где Илья?

dr-mart |Как начинающему инвестору на бирже правильно поставить цель инвестиций?

- 14 октября 2021, 17:11

- |

У подавляющего большинства начинающих на бирже одна и та же беда — никто особо не утруждает себя формулированием точной цели.

Желание положить деньги на брокерский счет с абстрактным желанием намыть еще больше денег целью не является. Человек, который приходит в казино, тоже имеет цель преумножить свои сбережения.

Если вы не знаете свою цель, то вы не сможете правильно подобрать средства для ее достижения. Если вы не знаете свою цель, то вы рискуете превратить свои инвестиции и биржевую торговлю в азартную игру.

Когда Уоррен Баффет начинал свое партнерство в 1957 году, он поставил перед собой цель в среднем обыгрывать индекс Dow на 10 процентных пунктов, а с учетом общей средней исторической доходности индекса около 7% получилось, что он ставил себе цель зарабатывать 17% годовых. Он хорошо понимал, что не каждый год сможет обыгрывать индекс, особенно в годы бычьего рынка, когда весь рынок растет очень хорошо, поэтому оптимальным сроком для “подсчёта очков” Баффет считал 5 лет. Доходность на уровне 17% годовых в среднем на интервале 5 лет — неплохой пример цели для инвестора.

Лариса Викторовна Морозова, дивидендный инвестор, которая вела блог на смартлабе с 2013 года и покинувшая смартлаб в 2019 году (ушла в Telegram), в своих многочисленных выступлениях повторяет: моя цель — покупать и держать акции у которых будет двузначная дивидендная доходность. На мой взгляд, это ещё один пример вполне себе хорошей и конкретной цели для начинающего инвестора.

Итак, вопрос не трейдерам (с вами и так всё ясно), а инвесторам:

вы инвестируете свои денежные средства на бирже.

У вас до этого момента была какая-то цель? Напишите ее в комментарии

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс