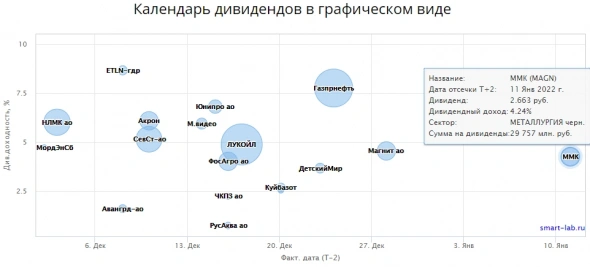

dr-mart |Ближайшие дивиденды российских компаний к выплате

- 16 ноября 2021, 13:30

- |

Подробная таблица и этот график у нас всегда найдете на смартлабе на странице дивиденды

Пользуйтесь на здоровье смартлаб-дивидендным разделом

- комментировать

- ★1

- Комментарии ( 20 )

dr-mart |Почему Турлов захотел откупить назад 10% акций SPBE на IPO или пара лайфхаков оценки SPBE

- 15 ноября 2021, 07:33

- |

💡 Вроде как СПб Биржа собирается на NASDAQ в 2022 и основная идея российского IPO 2021, провести IPO на самой себе, сделать его не слишком дорогим, создать позитивный кейс. Кроме того, судя по целям IPO бирже нужен капитал для расширения, поэтому они проводят то IPO, которое можно сделать быстрее. А к 2022 конъюнктура может измениться, и можно остаться без денег.

💡 Если все будет хорошо, и рынок не обвалится, то IPO в США очевидно может быть дороже, поэтому можно будет спекулятивно сыграть на этом отрезке между двух IPO.

💡 СПбБ — растущая компания, это значит, что прибыль с каждым годом по идее должна сильно расти. Таким образом, если на IPO 2021 компания оценивается по мультипликатору P/E на следующий 2022 год, то на IPO в 2022 году компания может уже оцениваться по мультипликатору на 2023. У растущей компании предполагаемая прибыль(E2023) будет существенно выше, чем E2022, а значит при тех же мультипликаторах, капитализация на 23-й прибыли будет выше.

( Читать дальше )

dr-mart |Завтра день инвестора Positive Technologies в рамках The Standoff

- 14 ноября 2021, 19:13

- |

Все мероприятие будет транслироваться с 15:00 онлайн на сайте: https://standoff365.com/the-standoff-nov-21/invest-day/

Я буду вести разговор "Сообщество соинвесторов Positive Technologies и формирование спроса на акции" в 17:30мск.

Если у вас есть вопросы у компании кибербезопасности Positive Technologies, задавайте их в комментариях, я постараюсь их задать на дне инвестора👍

dr-mart |В двух словах почему акции Сургута могут стоить в 5 раз дороже

- 14 ноября 2021, 14:35

- |

Обыкновенные акции Сургута почти не восстановились в отличие от остальных нефтяных компаний, которые месяц назад обновили свои исторические максимумы в рублях: Газпром, Лукойл, Роснефть, Новатэк, Газпромнефть и т.п.

Акции Сургута — это история, которая когда-нибудь вырастет в разы. Причина, по которой бумага стоит дешево — это то, что акционеры, владеющие Сургут ао (SNGS) имеют низкую доходность: https://smart-lab.ru/q/SNGS/dividend/. Последние годы дивдоходность Сургута 1,5% и нет никаких надежд на то, что в ближайшие годы что-то изменится в лучшую сторону.

Сургут — это такая компания, которая наверное предпочла бы, чтобы ее акции вообще не торговались на бирже, потому что этот факт привлекает слишком много внимания к «схрону» Сургута, который согласно последней отчетности составляет почти 4 трлн рублей. Компания стоит гораздо дешевле денег на своих счетах, в результате мы имеем коэффициенты EV/EBITDA=-5,2 и P/B=0,37. Не удивительно, что ее коэффициенты самые низкие в отрасли:

( Читать дальше )

dr-mart |📈Акции Сургутнефтегаза выросли на 20% под конец торгов

- 11 ноября 2021, 19:08

- |

За последние 2 часа торгов рост Сургута составил 18%. Причин нет, новостей нет, участники Форума акций Сургутнефтегаза теряются в догадках о причинах роста.

Дневной объем оказался максимальным с 26 марта 2020 года, а цена закрытия 40,53 руб стала максимальной ценой с июня 2020 года. Похожие дневные объемы торгов наблюдались в Сургуте в сентябре-октябре 2019 года, тогда история закончилась ничем, движение акций оказалось лишь спекуляцией.

Сургутнефтегаз считается сильно недооцененной компанией P/E=4, а EV/EBITDA = -5,6 (капитализация в разы меньше балансовой стоимости).

При этом Сургут стоит дешево, потому что платит низкие дивиденды на обыкновенные акции 0,5-0,7 руб на бумагу стоимостью 30-40 рублей. Дивиденды на префы в 10 раз больше.

https://smart-lab.ru/q/SNGS/dividend/

Потенциальные драйверы роста акций Сургутнефтегаза:

✅ Смена менеджмента

✅ Реструктуризация

✅ Изменение дивидендной политики

✅ «Раскольцовка» собственности

Причина роста? Скорее всего разгон, либо действия инсайдера.

dr-mart |Сегежа Групп: о ценах на пиломатериалы, о ценах, о маржинальности (конспект)

- 10 ноября 2021, 18:33

- |

👉Рост цен на пиломатериалы продиктован в равной степени 2 факторами: инфляция (рост себестоимости) и дисбаланс спроса и предложения.

👉Бизнес Сегежи имеет сезонный провал в 4 квартале, что связано со снижением строительной активности, поэтому в 4 квартале рынок сбалансируется по спросу и предложению.

👉Ровшан Алиев уверен, что цены скорректируются, но сильного падения ждать не стоит: с каждым годом лесного сырья становится все меньше и меньше, кроме того постоянно растет себестоимость лесного сырья

👉Цены на пиломатериалы в условиях сбалансированного рынка устанавливаются так: себестоимость + маржа 15-20% (средняя по миру).

👉50% себестоимости это древ.сырье, 20-25% это труд, и остальное это прочие расходы включая электричество.

👉Сроки заключения контрактов следующие:

✅ Фанера — 1 квартал вперед

✅ Пиломатериалы — 1 квартал вперед

✅ Домостроение — 6-9 мес вперед

✅ Упаковка — 1 год

👉Прямых ценовых бенчмарков для оценки будущих продаж Сегежи нет. Lumber Futures на CME — это сугубо американский рынок, европейский более плавный, не такой волатильный.

👉Бизнес Сегежи на 60-65% зависит от строительного сектора, поэтому если хотите спрогнозировать, смотрите на состояние рынка недвижимости и строительства.

👉Сегежа самый маржинальный производитель на этом рынке с маржой до 60%. Цена сильно не упадет, потому что у европейских конкурентов даже при таких ценах маржа 20-30%, а им тоже надо жить.

👉Средняя маржинальность EBITDA на которую ориентируется компания составляет 33-35%. (c 2016 по 2020 она была 15-25% https://smart-lab.ru/q/SGZH/f/y/MSFO/ebitda_margin/)

( Читать дальше )

dr-mart |СПб биржа считает, что число розничных инвесторов в России вырастет за 4 года в 5 раз, - до 48 млн человек.

- 10 ноября 2021, 16:43

- |

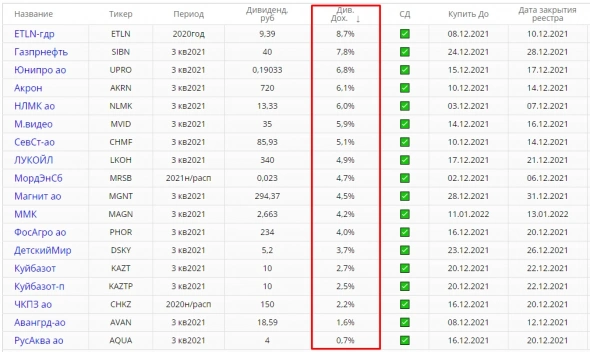

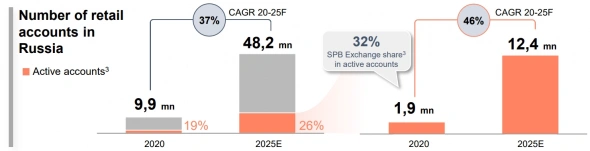

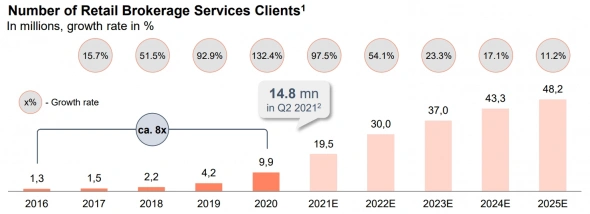

СПб Биржа ссылается на прогноз исследования РБК, которое я не сумел отыскать в открытом доступе. Согласно этому исследованию РБК, число розничных инвесторов в России к 2025 году вырастет почти в 5 раз — до 48 млн человек, а среднегодовые темпы роста составят +46%.

Сам не могу поверить в такие оценки, кажутся нереалистичными, но когда 4 года назад Дмитрий Панченко (ныне возглавляет Тинькофф Инвестиции) говорил, что в России будет 5 млн инвесторов, я тоже тихонько посмеивался про себя и ни в какую не верил, что это реально.

В меморандуме СПб Биржи отмечается, что доля инвесторов в России все еще мала и составляет всего 7,6% для населения от 18 лет. При этом в США и Китае такая доля составляет 55% и 15,7%, доля инвесторов в Германии составляла 32,4% по данным на конец 2019 года.

( Читать дальше )

dr-mart |СПб биржа планирует обогнать Мосбиржу по акциям к 25 году, запустить опционы на акции, включить западные ETF и подключать иностранных инвесторов к торгам

- 10 ноября 2021, 16:23

- |

👉СПб Биржа планирует довести число акций с 1667 до 2500 в срок от 3 до 5 лет. В релизе нет конкретики про Гонконг или Австралию (про которые вы спрашивали), но точно говорится про LSE и Frankfurt, а также азиатские и другие европейские биржи.

👉СПб Биржа планирует запустить опционы на американские акции в 2022 году

👉СПб Биржа запустит торги американскими ETF в 2022 году. Сейчас этому мешают законодательные ограничения. Оххх, боюсь плакали наши российские биржевые фонды, берущие запредельную комиссию с со своих клиентов!

( Читать дальше )

Блог компании ОНЛАЙН |Почему растут цены на пиломатериалы? Интервью с Segezha Group.

- 09 ноября 2021, 20:05

- |

Провели ударный эфир с Сегежа Групп (SGZH) Отлично!

Было очень интересно, главный инсайт для меня: бизнес компании на 60-55% зависит от строительного сектора, средняя целевая маржинальность EBITDA=30-35%. Очень подробно разобрали тему ценообразования на пиломатериалы на мировом рынке.

Приятного просмотра. Аудиозапись есть тут: https://t.me/martynovtim

00:00 Вступление

01:00 С чем связан резкий рост прибыли в 2021 году?

02:40 Зависимость бизнеса от цен

05:50 Опустятся ли цены на лес после недавнего сильного роста?

07:50 Корреляция цен на сырье с фьючерсом Lumber на CME?

12:20 Сроки контрактов

14:40 Доля строительного сектора в выручке Сегежи

16:00 Индикаторы ценовой конъюнктуры

19:30 Из чего складывается себестоимость

20:10 Сколько длится ценовой цикл по пиломатериалам?

21:40 Когда цены на пиломатериалы скорректируются?

22:30 Текущие высокие цены подрывают спрос?

23:50 География продаж Сегежа Групп

26:50 Доля логистики в структуре затрат

28:00 Маржинальность сегментов

32:50 Антидемпинговые пошлины и вывоз фанеры из России

35:30 Покупка Интер Форест Рус

39:30 Цены закупок лесозаготовок

40:40 Аудит активов Интер Форест Рус

42:40 Причины низкой производительности труда

44:40 Восстановление древсырья

46:20 Вывод проектов на полную мощность

48:20 Влияние кризиса застройщиков в Китае

49:50 Снижение объемов продаж

51:40 Кто главные конкуренты Сегежи?

55:30 Самые маржинальные продукты

57:50 Перспективы SLT панелей

59:00 Презентация на Русском языке

Новости рынков |⚡️Сегежа Групп: введение импортных пошлин на фанеру в Европе не окажет на компанию негативного влияния

- 09 ноября 2021, 19:56

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс