SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

dr-mart |В 18:00 стартует прямой эфир #smartlabonline с Сегежа Групп

- 09 ноября 2021, 17:48

- |

- комментировать

- Комментарии ( 2 )

dr-mart |Клиенты Фридома купили акции на pre-IPO на 20% дороже IPO

- 09 ноября 2021, 09:25

- |

Сегодня ночью писал пост о том, что Фридом Финанс заработал $179 млн на переоценке своих акций биржи СПб, продав своим клиентам акции через SPBX ETF. Сегодня Коммерсант выпустил статью на ту же тему. А сегодня утром Интерфакс назвал цену размещения СПб биржи: $10,5-$11,4 за бумагу.

Информация неофициальная, потому что настоящий ценовой диапазон мы узнаем только с официального сообщения СПб. По моим расчетам получилось, что Фридом продал свои акции по цене $13,53 за акцию, что на 18,6% дороже верхней ценовой границы предполагаемого диапазона IPO. Если диапазон действительно будет таким, это означает, что СПб Биржа не стала жадничать и дала инвесторам цены, более менее приближенные к разумным. Ну а если IPO пройдет по нижней названной границе оценки ($10,5) то получается, что Фридом продал акции на pre-IPO на 29% дороже самого IPO😁.

Правда я честно говоря не особо надеюсь, что цена составит $10,5☹️ Если спрос будет слишком большим, то ценовой диапазон вообще может быть повышен.

В целом, конечно, лично мне как рублевому инвестору не очень нравятся цены на российские акции в долларах, потому что это ж надо покупать доллары для участия в размещении, но насколько я понял логику СПб, они собираются на Nasdaq в 2022 году и чтобы везде была сопоставимая сравнимая цена, размещение должно конечно проходить именно в $. Кроме того, это вполне укладывается в логику самой торговой системы СПб, где на одна акция торгуется внутри биржи, и соединенная с мировой ликвидностью имеет одну и ту же котировку здесь и там (а отличие например от ADR, которые торгуются там за $ по ценам, отличным от местных).

Информация неофициальная, потому что настоящий ценовой диапазон мы узнаем только с официального сообщения СПб. По моим расчетам получилось, что Фридом продал свои акции по цене $13,53 за акцию, что на 18,6% дороже верхней ценовой границы предполагаемого диапазона IPO. Если диапазон действительно будет таким, это означает, что СПб Биржа не стала жадничать и дала инвесторам цены, более менее приближенные к разумным. Ну а если IPO пройдет по нижней названной границе оценки ($10,5) то получается, что Фридом продал акции на pre-IPO на 29% дороже самого IPO😁.

Правда я честно говоря не особо надеюсь, что цена составит $10,5☹️ Если спрос будет слишком большим, то ценовой диапазон вообще может быть повышен.

В целом, конечно, лично мне как рублевому инвестору не очень нравятся цены на российские акции в долларах, потому что это ж надо покупать доллары для участия в размещении, но насколько я понял логику СПб, они собираются на Nasdaq в 2022 году и чтобы везде была сопоставимая сравнимая цена, размещение должно конечно проходить именно в $. Кроме того, это вполне укладывается в логику самой торговой системы СПб, где на одна акция торгуется внутри биржи, и соединенная с мировой ликвидностью имеет одну и ту же котировку здесь и там (а отличие например от ADR, которые торгуются там за $ по ценам, отличным от местных).

dr-mart |Как Тимур Турлов заработал 1000% ($179млн) на акциях СПб Биржи за 2 года

- 09 ноября 2021, 00:56

- |

Сразу скажу, пост крутой, два часа потратил ковыряясь в квартальном отчете Фридом Финанс, который вышел в понедельник. Изначально меня просто заинтересовал вопрос: что случилось с компанией, что она умудрилась увеличить квартальную выручку почти в 5 раз!!!!

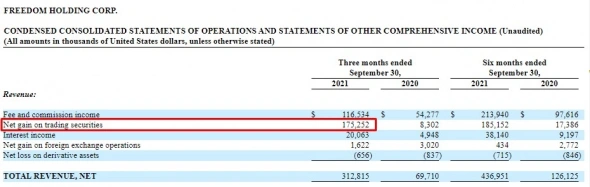

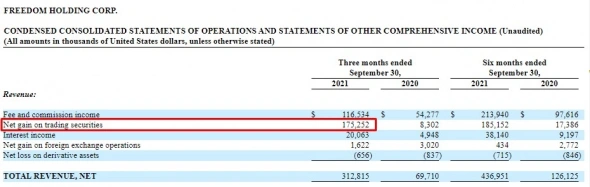

Отчет можете посмотреть сами тут, цифры впечатляют:

✅Выручка 3 квартала $313 млн (+350%г/г) — на уровне всего прошлого года ($352 млн)

✅Прибыль 3 квартала $204,5 млн — уже на $60 млн больше чем за весь прошлый год!

Большая часть выручки $175 млн пришла по статье «Net gain on trading securities».

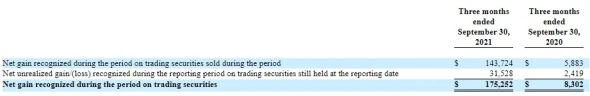

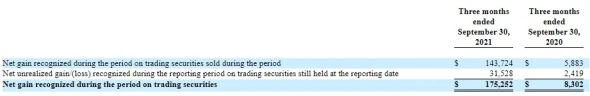

В истекшем квартале Фридом фиксанул профит по каким-то бумагам:

По состоянию на 30 сентября Freedom оценивал свою дольку в акциях SPBX в $50 млн, хотя еще полгода назад у них было акций только на $18 млн. Зато в течение периода, Фридом продал с баланса 11,500 акций СПБ в фонд SPBX ETF.

Продажи долей в этом фонде принесли Фридому чистую выручку $155,67 млн, что сформировало $179 млн долларов профита😁👍 Из которых $141 млн они уже фиксанули, а $38 млн остались нереализованными.

Сейчас у СПб биржи 114 млн акций и у меня не бьются никак цифры с числом 11500. Может быть Фридом имел ввиду 11,5 млн акций(хотя в отчете черным по белому несколько раз написано 11500 shares)? Согласно отчету МСФО СПб биржи за 6 мес 2021 Фридом владел 12,82% акций биржи.

Тогда получается, что Freedom в рамках Pre-IPO продал своим клиентам 11,5 млн акций СПб Биржи за $155,67 млн, что соответствует цене одной акции $13,53 или капитализации всей биржи $1,54 млрд до увеличения уставного капитала (исходя из количества 114 млн акций.)

При этом на IPO будут продаваться новые акции, предположительно 10% минимум за $150 млн. То есть 12,66 млн акций за $150 млн, что соответствует минимальной цене $12 за бумагу.

( Читать дальше )

Отчет можете посмотреть сами тут, цифры впечатляют:

✅Выручка 3 квартала $313 млн (+350%г/г) — на уровне всего прошлого года ($352 млн)

✅Прибыль 3 квартала $204,5 млн — уже на $60 млн больше чем за весь прошлый год!

Большая часть выручки $175 млн пришла по статье «Net gain on trading securities».

В истекшем квартале Фридом фиксанул профит по каким-то бумагам:

По состоянию на 30 сентября Freedom оценивал свою дольку в акциях SPBX в $50 млн, хотя еще полгода назад у них было акций только на $18 млн. Зато в течение периода, Фридом продал с баланса 11,500 акций СПБ в фонд SPBX ETF.

Продажи долей в этом фонде принесли Фридому чистую выручку $155,67 млн, что сформировало $179 млн долларов профита😁👍 Из которых $141 млн они уже фиксанули, а $38 млн остались нереализованными.

Сейчас у СПб биржи 114 млн акций и у меня не бьются никак цифры с числом 11500. Может быть Фридом имел ввиду 11,5 млн акций(хотя в отчете черным по белому несколько раз написано 11500 shares)? Согласно отчету МСФО СПб биржи за 6 мес 2021 Фридом владел 12,82% акций биржи.

Тогда получается, что Freedom в рамках Pre-IPO продал своим клиентам 11,5 млн акций СПб Биржи за $155,67 млн, что соответствует цене одной акции $13,53 или капитализации всей биржи $1,54 млрд до увеличения уставного капитала (исходя из количества 114 млн акций.)

При этом на IPO будут продаваться новые акции, предположительно 10% минимум за $150 млн. То есть 12,66 млн акций за $150 млн, что соответствует минимальной цене $12 за бумагу.

( Читать дальше )

dr-mart |Как вы получаете права собственности на американские акции, которые вы покупаете на СПб Бирже

- 08 ноября 2021, 18:45

- |

Сегодня на смартлабе некто @Andrey_B из Калининграда написал пост, в котором предположил, что «СПб биржа по своей сути — кухонька».

Я не буду комментировать тезисы Андрея, Андрей вроде что-то понимает, но не до конца. Постараюсь объяснить как устроено на самом деле.

Для справки, "Кухнями" у нас испокон веков называли форекс-конторы, которые становились второй стороной по сделке с клиентом-трейдером, при этом ордер клиента не попадал на настоящий рынок. В кухне, например, по определению не может быть очереди заявок и "биржевого стакана", так как с обеих сторон заявки на покупку и продажу тебе даёт «кухня». Если трейдер сливает, что его убыток клиента — прибыль «кухни». Отсюда конфликт интересов — «кухня» де-факто заинтересована в сливе депозита.

Теперь про СПб Биржу.

Во-первых, сама СПб биржа является организатором торгов и сама НИКОГДА не покупает и не продает акции на свой счет, не является второй стороной по сделке с инвесторами и трейдерами. Это факт и это 100% отличие от тех дилеров, которые котируют например CFD, и являются кухнями.

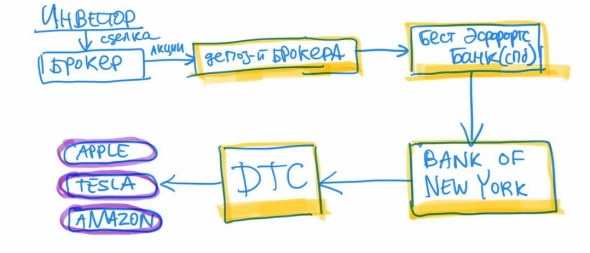

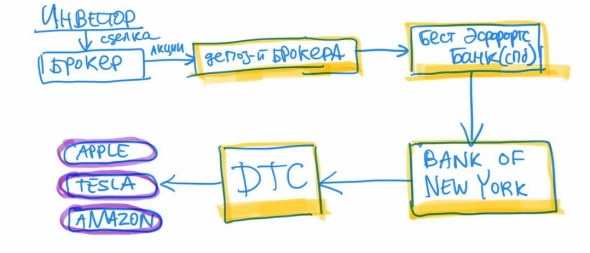

Во-вторых, когда вы покупаете акции на СПб бирже, вы действительно становитесь акционером американской компании (в отличие от ситуации покупки CFD через кухню). Как учитываются права на американские акции?

Эмитент -> Депозитарий (В США самым большим депозитарием является DTC).

В DTC открыт счет-депо у Bank of New York.

В Bank of New York открыт счет-депо у Бест Эффортс Банк, который является дочкой СПб Биржи.

В Бест Эффортс Банк открыты счета депозитариев ваших брокеров.

В депозитариях ваших брокеров открыт ваш личный счет-депо.

Если бы СПб была кухней, то как бы вы, извините, могли получить дивиденды на свои акции?😁 А ведь все дивиденды исправно платятся.

В-третьих, утверждение "Биржа спб — это обычный БОЛЬШОЙ чей-то клиент, который дает вам торговать внутри себя всем своим портфелем из 1600 акций" — неверное. Это так же неверно, как если бы вы сказали:

( Читать дальше )

Я не буду комментировать тезисы Андрея, Андрей вроде что-то понимает, но не до конца. Постараюсь объяснить как устроено на самом деле.

Для справки, "Кухнями" у нас испокон веков называли форекс-конторы, которые становились второй стороной по сделке с клиентом-трейдером, при этом ордер клиента не попадал на настоящий рынок. В кухне, например, по определению не может быть очереди заявок и "биржевого стакана", так как с обеих сторон заявки на покупку и продажу тебе даёт «кухня». Если трейдер сливает, что его убыток клиента — прибыль «кухни». Отсюда конфликт интересов — «кухня» де-факто заинтересована в сливе депозита.

Теперь про СПб Биржу.

Во-первых, сама СПб биржа является организатором торгов и сама НИКОГДА не покупает и не продает акции на свой счет, не является второй стороной по сделке с инвесторами и трейдерами. Это факт и это 100% отличие от тех дилеров, которые котируют например CFD, и являются кухнями.

Во-вторых, когда вы покупаете акции на СПб бирже, вы действительно становитесь акционером американской компании (в отличие от ситуации покупки CFD через кухню). Как учитываются права на американские акции?

Эмитент -> Депозитарий (В США самым большим депозитарием является DTC).

В DTC открыт счет-депо у Bank of New York.

В Bank of New York открыт счет-депо у Бест Эффортс Банк, который является дочкой СПб Биржи.

В Бест Эффортс Банк открыты счета депозитариев ваших брокеров.

В депозитариях ваших брокеров открыт ваш личный счет-депо.

Если бы СПб была кухней, то как бы вы, извините, могли получить дивиденды на свои акции?😁 А ведь все дивиденды исправно платятся.

В-третьих, утверждение "Биржа спб — это обычный БОЛЬШОЙ чей-то клиент, который дает вам торговать внутри себя всем своим портфелем из 1600 акций" — неверное. Это так же неверно, как если бы вы сказали:

( Читать дальше )

dr-mart |Отчет Детского Мира за 3 квартал 2021 года. Смартлаб-слайды.

- 08 ноября 2021, 17:16

- |

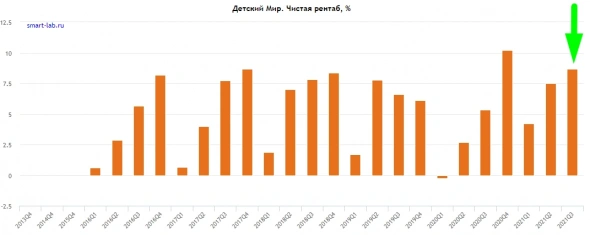

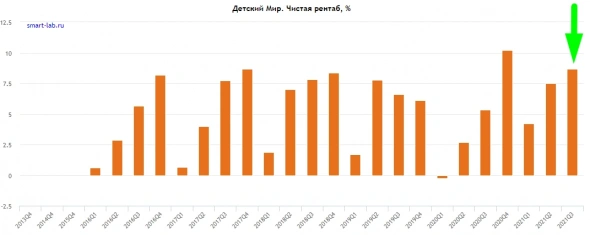

Посмотрим на мультипликаторы Детского мира:

«Мульты» самые низкие за 5 лет. Вероятно, это связано с тем, что процентные ставки растут.

Надо отдать должное, P/E(LTM)=8 и ДД(LTM)=8% годовых для растущей компании в общем не дурнец.

Самый главный показатель для ритейлеров: чистая рентабельность пока держится не падает: https://smart-lab.ru/q/DSKY/f/q/MSFO/net_margin/

( Читать дальше )

«Мульты» самые низкие за 5 лет. Вероятно, это связано с тем, что процентные ставки растут.

Надо отдать должное, P/E(LTM)=8 и ДД(LTM)=8% годовых для растущей компании в общем не дурнец.

Самый главный показатель для ритейлеров: чистая рентабельность пока держится не падает: https://smart-lab.ru/q/DSKY/f/q/MSFO/net_margin/

( Читать дальше )

dr-mart |Размещение СПб биржи на самой себе откроет новую возможность для выхода маленьких эмитентов на биржу?

- 07 ноября 2021, 16:49

- |

Месяц назад мы делали интервью с МСБ Лизинг. Я тогда спросил, почему их акций нет на бирже. Владелец компании Тимур Ксенз рассказал, что они слишком маленькие по капитализации, чтобы МосБиржа стала с ними разговаривать. Я немного загрустил...

Лично для меня, как для частного инвестора, это обидно, потому что получается что компании выходят на биржу только тогда, когда они уже реализовали значительную часть своего потенциала. Ну а поскольку продают акции на IPO инсайдеры по сути, я не считаю себя умнее их, чтобы покупать у них что-то по цене, по которой они считают выгодным продавать. Поэтому я бы хотел видеть больше небольших IPO небольших компаний, которые действительно нуждаются в инвестициях на развитие, и которые имеют гораздо больше шансов сделать ИКСЫ по стоимости, чем Совкомфлоты, ОЗОНы и Фикспрайсы. Вот представьте например Tradingview вышел бы на биржу 3 года назад по оценке $10-20 млн например. За 3 года вы могли бы заработать уже 100X+.

Почему Бирже такое не интересно? МосБиржа — большая компания с чистой прибылью более 25 млрд рублей в год, а комиссия от размещения компании с капитализацией $10-20 млн будет очень маленькой, фрифлоут будет недорогой, а комиссия от вторичных торгов этой бумагой также смехотворной. Кроме того, вы должны понимать, что размещение — это всегда еще и репутационный риск для биржи, если например эмитент провалится, а инвесторы потеряют деньги (хотя это почему-то не мешает получать кредитный рейтинг, и пролезать с размещениями своих ценных бумаг таким компаниям как Дэни Колл).

Предстоящее до конца года IPO СПб Биржи будет первым размещением акций (IPO) на этой бирже. Саму СПб биржу нельзя назвать маленькой компанией, но я надеюсь, что СПб биржа подаст пример, и с этого момента откроется возможность к первичному размещению акций на СПб Бирже для маленьких эмитентов, которые по каким-то причинам прежде не могли пройти на биржу по объему своего бизнеса и рыночной капитализации.

Да, для самой биржи это не сделает большой погоды в плане комиссионных, но для частных инвесторов и для развития фондового рынка в России это может быть большое дело. Кроме того, после IPO на площадке СПб акции каждой компании будут попадать в торги на СПб биржу. Так глядишь компания за компанией и вторичный рынок российских акций на СПб разовьётся.

Ну что думаете? Увидим больше небольших по объему размещений небольших компаний на СПб площадке?

Лично для меня, как для частного инвестора, это обидно, потому что получается что компании выходят на биржу только тогда, когда они уже реализовали значительную часть своего потенциала. Ну а поскольку продают акции на IPO инсайдеры по сути, я не считаю себя умнее их, чтобы покупать у них что-то по цене, по которой они считают выгодным продавать. Поэтому я бы хотел видеть больше небольших IPO небольших компаний, которые действительно нуждаются в инвестициях на развитие, и которые имеют гораздо больше шансов сделать ИКСЫ по стоимости, чем Совкомфлоты, ОЗОНы и Фикспрайсы. Вот представьте например Tradingview вышел бы на биржу 3 года назад по оценке $10-20 млн например. За 3 года вы могли бы заработать уже 100X+.

Почему Бирже такое не интересно? МосБиржа — большая компания с чистой прибылью более 25 млрд рублей в год, а комиссия от размещения компании с капитализацией $10-20 млн будет очень маленькой, фрифлоут будет недорогой, а комиссия от вторичных торгов этой бумагой также смехотворной. Кроме того, вы должны понимать, что размещение — это всегда еще и репутационный риск для биржи, если например эмитент провалится, а инвесторы потеряют деньги (хотя это почему-то не мешает получать кредитный рейтинг, и пролезать с размещениями своих ценных бумаг таким компаниям как Дэни Колл).

Предстоящее до конца года IPO СПб Биржи будет первым размещением акций (IPO) на этой бирже. Саму СПб биржу нельзя назвать маленькой компанией, но я надеюсь, что СПб биржа подаст пример, и с этого момента откроется возможность к первичному размещению акций на СПб Бирже для маленьких эмитентов, которые по каким-то причинам прежде не могли пройти на биржу по объему своего бизнеса и рыночной капитализации.

Да, для самой биржи это не сделает большой погоды в плане комиссионных, но для частных инвесторов и для развития фондового рынка в России это может быть большое дело. Кроме того, после IPO на площадке СПб акции каждой компании будут попадать в торги на СПб биржу. Так глядишь компания за компанией и вторичный рынок российских акций на СПб разовьётся.

Ну что думаете? Увидим больше небольших по объему размещений небольших компаний на СПб площадке?

dr-mart |Как устроены этапы IPO у эмитента на примере СПб Биржи

- 06 ноября 2021, 17:39

- |

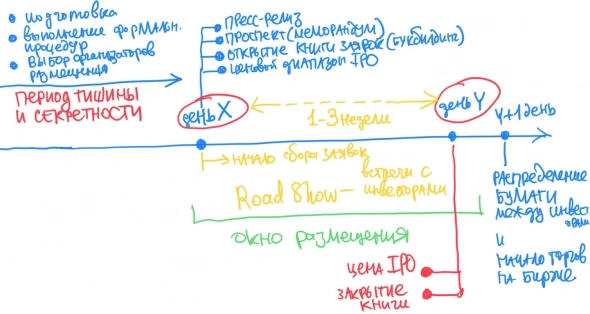

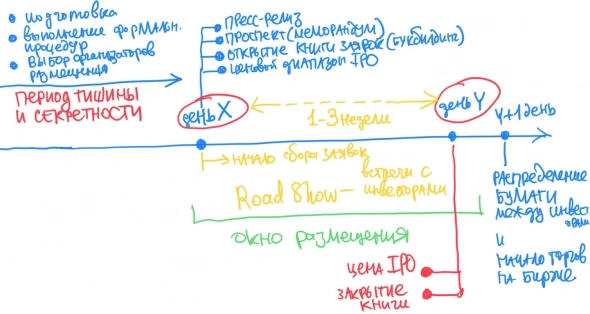

Ходят слухи, что СПб Биржа собирается на IPO. Решил наконец детально разобраться, как устроены все процедуры. Спешу поделиться инфой.

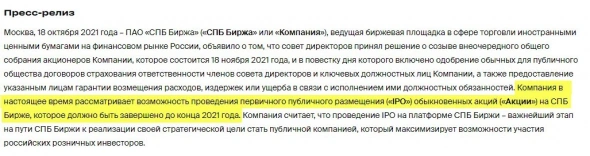

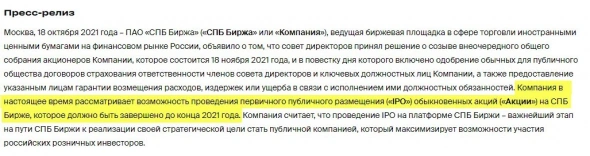

Что нам известно официально? 18 октября биржа выпустила пресс-релиз, в котором сообщила о собрании акционеров, которое состоится 18 ноября, заодно, заявив, что готовит IPO:

В сообщении раскрытия говорится, что акционеры должны будут утвердить крупную сделку

Насколько я разобрался, это обязательная формальная процедура, которая связана с тем, что если компания собирается провести IPO, то у нее возникают дополнительные риски, а ответственность будут нести должностные лица компании. И чтобы перестраховаться от этих рисков, эта потенциальная ответственность на всякий случай страхуется. Вообще, по идее перед инвесторами ответственность несут банки-организаторы IPO, которые подписывают проспект, а вот эмитент уже несёт ответственность перед банками. Чтобы банки были спокойны, делается такая процедура. Если тут не прав, поправьте в комментариях.

Но для нас это не особенно интересно, чистая формальность. Мне всегда было интересно, как по этапам происходит IPO и как распространяется информация в ходе IPO. Насколько я понял, официально IPO стартует с официального решения совета директоров о начале процедуры размещения.

Назовём этот день ДЕНЬ X.

В этот день эмитент уже полностью готов к IPO. В этот день публикуется вся полная информация для инвесторов, главный источник информации для российских инвесторов — это проспект эмиссии (насколько я помню из Закона о Рынке Ценных Бумаг). Это документ как правило страниц на 200, который содержит всё, что должны знать инвесторы.

Самое интересное в том, что в момент проведения размещения представители компании принципиально не могут давать никакой информации, которой бы не содержалось бы в Проспекте ценных бумаг. Потому что считается, что это ставит инвесторов в неравное положение, а тот кто прочел проспект (меморандум), точно ничего не упустил из виду. Ходят слухи, что где-то в США как-то один топ-менеджер одной компании в процессе Road-show дал интервью где он рассказывал как он бухал и трахался в молодости, так юристы заставили компанию переписать проспект и включить полную цитату этого интервью в официальный документ для будущих инвесторов.

( Читать дальше )

Что нам известно официально? 18 октября биржа выпустила пресс-релиз, в котором сообщила о собрании акционеров, которое состоится 18 ноября, заодно, заявив, что готовит IPO:

В сообщении раскрытия говорится, что акционеры должны будут утвердить крупную сделку

… предоставления членам совета директоров и ключевым должностным лицам ПАО «СПБ Биржа» гарантий возмещения расходов, издержек или ущерба в связи с исполнением ими должностных обязанностей....

… сделки, в совершении которой имеется заинтересованность: договора страхования ответственности членов совета директоров и ключевых должностных лиц ПАО «СПБ Биржа»....

Насколько я разобрался, это обязательная формальная процедура, которая связана с тем, что если компания собирается провести IPO, то у нее возникают дополнительные риски, а ответственность будут нести должностные лица компании. И чтобы перестраховаться от этих рисков, эта потенциальная ответственность на всякий случай страхуется. Вообще, по идее перед инвесторами ответственность несут банки-организаторы IPO, которые подписывают проспект, а вот эмитент уже несёт ответственность перед банками. Чтобы банки были спокойны, делается такая процедура. Если тут не прав, поправьте в комментариях.

ДЕНЬ Х

Но для нас это не особенно интересно, чистая формальность. Мне всегда было интересно, как по этапам происходит IPO и как распространяется информация в ходе IPO. Насколько я понял, официально IPO стартует с официального решения совета директоров о начале процедуры размещения.

Назовём этот день ДЕНЬ X.

В этот день эмитент уже полностью готов к IPO. В этот день публикуется вся полная информация для инвесторов, главный источник информации для российских инвесторов — это проспект эмиссии (насколько я помню из Закона о Рынке Ценных Бумаг). Это документ как правило страниц на 200, который содержит всё, что должны знать инвесторы.

Самое интересное в том, что в момент проведения размещения представители компании принципиально не могут давать никакой информации, которой бы не содержалось бы в Проспекте ценных бумаг. Потому что считается, что это ставит инвесторов в неравное положение, а тот кто прочел проспект (меморандум), точно ничего не упустил из виду. Ходят слухи, что где-то в США как-то один топ-менеджер одной компании в процессе Road-show дал интервью где он рассказывал как он бухал и трахался в молодости, так юристы заставили компанию переписать проспект и включить полную цитату этого интервью в официальный документ для будущих инвесторов.

( Читать дальше )

dr-mart |#smartlabonline с СПб Биржей на следующей неделе

- 03 ноября 2021, 15:51

- |

Если есть вопросы к СПб бирже, задавайте их к этому посту!

Задам их в ходе #smartlabonline лично гендиректору биржи Роману Горюнову!

Запись интервью выйдет на следующей неделе на моем ютуб канале (ориентировочно 9-11 ноября).

В октябре СПб биржа объявила о планах по выходу на IPO. 18 октября Роман Горюнов дал интервью Коммерсанту, где раскрыл некоторые детали. Теперь возможность задать свои вопросы бирже есть у нас с вами!

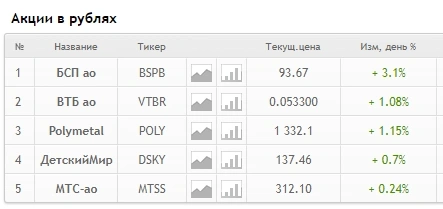

dr-mart |Тот редкий день, когда все акции в моем портфеле выросли

- 01 ноября 2021, 19:44

- |

https://smart-lab.ru/q/portfolio

Сегодня добавил в портфель ВТБ после ревью отчета за 3 квартал. Дело в том, что больше таких дешевых бумаг на российском рынке нет.

МТС и Детского мира в портфеле немного, я их купил после эфиров #smartlabonline с эмитентами — стало интересно проследить за судьбой компаний.

Кстати народ на смартлабе подводит итоги месяца, а я вот вообще не смотрю на такой таймфрейм как месяц — по мне так для инвестора это слишком мало, чтобы вообще о чем-либо судить.

dr-mart |Через неделю #smartlabonline с Сегежа Груп. Задавайте вопросы эмитенту!

- 01 ноября 2021, 11:51

- |

Подписывайтесь на эфир, поставьте себе уведомление-напоминание о начале по ссылке https://youtu.be/Jfcg3wjcf58.

Если у вас есть вопросы к Сегеже, задавайте их пожалуйста в комментариях под этой записью!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс