Блог компании БКС Мир инвестиций |Что шортят и покупают с плечом клиенты БКС. Продают подорожавших угольщиков

- 23 ноября 2023, 16:33

- |

В последнем обзоре рубрики мы отмечали, каким бумагам отдавали предпочтение клиенты БКС Мир инвестиций. Разбираемся, какие изменения произошли к середине ноября — в период, когда российский рынок показал небольшое снижение, а доллар снизился до 90 впервые с июля.

В число фаворитов трейдеров снова попали привилегированные акции Транснефти. Если для нефтяников укрепление рубля — выраженный негативный момент, то финансовые результаты Транснефти слабо зависят от динамики валютных курсов, ведь компания получает рублевую выручку.

Транснефть заняла место Распадской, акции которой к середине ноября оказались на пике, что провоцировало продажи.

В остальном состав топ-6 остался прежним: Сбер, Газпром, Татнефть-ап, Polymetal, HeadHunter.

В списке претендентов на снижение изменения в какой-то степени схожие. Если Распадская просто выбыла из списка фаворитов, то в «префах» другой угольной компании — Мечела — активность продавцов куда более выраженная. Отношение маржинальных лонгов и шортов в бумаге ухудшилось — до 17% к 83%. Это опять же можно связать с тем, что акции показали хороший рост в первой половине месяца.

( Читать дальше )

- комментировать

- 6.4К

- Комментарии ( 6 )

Блог компании БКС Мир инвестиций |Что шортят и покупают с плечом клиенты БКС. Верят в Газпром, а не в Позитив

- 25 октября 2023, 18:58

- |

В топ-6 акций, от которых инвесторы ожидают роста свои места сохранили Распадская, АФК Система и привилегированные акции Татнефти и Сбера. В процентном соотношении по этим бумагам ситуация остается стабильной.

Немного улучшилось отношение маржинальных лонгов и шортов в акциях Газпрома и ритейлера X5 Group, и это позволило им попасть в топ, который покинул Polymetal. В бумагах золотодобытчика прошла фиксация после волны роста во второй декаде.

Список бумаг, от которых трейдеры ждут снижения котировок возглавили акции М.Видео. Они и ранее в нем присутствовали, но оптимистов в акциях стало еще меньше.

ММК, РусГидро, ФСК-Россети, Аэрофлота привычны в этой части таблицы, лишь периодически меняют друг друга местами.

В отношении девелоперов, в частности акций Самолета, настрой трейдеров также негативный. Рост процентных ставок ограничивает доступность жилья.

( Читать дальше )

Блог им. bcs |Российский рынок отскочил. Что ждать дальше

- 02 октября 2023, 13:36

- |

Индекс МосБиржи в сентябре скорректировался от достигнутых максимумов. Обошлось без сильной просадки, движение перешло в горизонтальный коридор и индекс впоследствии отскочил. Как действовать сейчас трейдерам на краткосрочном и долгосрочном горизонте.

Отскок от 3000

В сентябре отмечалось, что индекс МосБиржи балансировал в районе 3000 пунктов. Мы полагали, что даже если рынок опустится чуть ниже, такой сценарий только улучшит условия для набора новых позиций в акциях, так как предпосылок для затяжного и глубокого снижения нет, с учетом слабого рубля, уровня цен на нефть.

Что делать

Краткосрочно. На дневном графике индекса можно обозначить текущий коридор движения как пологий нисходящий канал. Индекс уже подбирается к его верхней границе. В диапазоне 3150–3200 дэйтрейдеры могут начать фиксировать позиции и даже переворачиваться в шорт с прицелом на еще одну волну снижения в боковике в район 3000 пунктов.

Долгосрочно. Долгосрочный тренд остается растущий. Индекс держится выше 200-дневной средней и может продолжить подъем. Аналитики БКС на горизонте года видят цель по индексу на уровне 4300 пунктов. Набранные на снижении долгосрочные позиции в фундаментально сильных бумагах можно держать. Топ наших фаворитов в стратегии БКС.

( Читать дальше )

Блог им. bcs |Что шортят и покупают с плечом клиенты БКС. Больше веры в Газпром и меньше в Сургутнефтегаз

- 27 сентября 2023, 16:01

- |

Топ акций с перевесом ставок на рост по-прежнему возглавляют бумаги рекрутингового сервиса HeadHunter. Без существенных изменений сохранили свои позиции Распадская, АФК Система и привилегированные акции Сбера, Татнефти.

Место Русала в топ-6 заняли акции Транснефти-ап. В обеих значительный перевес маржинальных лонгов сохраняется, но стал менее выразительным у производителя алюминия и более явным у нефтепроводной компании.

В списке бумаг, от которых трейдеры ждут снижения котировок, остались акции: ЛСР, ФСК-Россети, М.Видео, Аэрофлота, Самолета. Вместо Интер РАО в топ попали акции РусГидро. То есть в отношении застройщиков и энергетических компаний сохраняется определенный пессимизм.

Самые интересные изменения за две недели произошли за рамками топа. Отношение маржинальных лонгов и шортов в акциях Газпрома теперь составляет 85% к 15%, против 65% к 35% ранее. Улучшилась ситуация и в обыкновенных акциях Мечела: 49% к 15%, против 31% к 69% ранее.

( Читать дальше )

Блог компании БКС Мир инвестиций |Что сейчас шортят на рынке РФ. Топ-5 акций с большим навесом продавцов

- 28 марта 2023, 12:44

- |

Российский рынок с начала года прибавил 10%, за последние полгода — более 20%, почти полностью отбив сентябрьский провал. Некоторые голубые фишки за эти месяцы выросли вдвое. Напряжение на рынке тоже растет: многие ждут коррекции. Оценим объемы шорта в основных бумагах и вычислим главные цели медведей.

Где это смотреть

Универсального источника нет. Брокеры и биржа собирают данные разным способом. Например, БКС регулярно сообщает об акциях, которые пользуются наибольшим спросом среди его клиентов с маржинальными позициями.

МосБиржа ежедневно выкладывает данные по фьючерсам и опционам, в том числе с разбивкой по физлицам и юрлицам: сколько длинных (лонг) и коротких (шорт) позиций накоплено в данный конкретный день.

В этом обзоре мы ограничимся только данными биржи. Они не включают в себя тех клиентов, которые торгуют акциями с плечом, зато показывают направление сделок среди профессиональных игроков, в том числе самих брокеров и банков.

Что шортят физлица

Сначала смотрим суммарный объем открытых позиций и отбираем только самые ликвидные группы контрактов (шорт+лонг). Лидируют, как всегда валютные пары, но сейчас они нас не интересуют, оставляем только производные на акции.

( Читать дальше )

Блог компании БКС Мир инвестиций |Какие акции присмотреть для игры на понижение

- 10 ноября 2022, 18:49

- |

На поиски

Шорт в акциях стоит рассмотреть по причине того, что индекс уперся в сопротивление 2200 п. и не может преодолеть его для продолжения роста. Индекс все еще находится в рамках нисходящего канала. Даже если рост продолжится, то на подходе к следующему препятствию 2350 п. может возникнуть необходимость в коррекции. То есть предпосылки для отката есть и будут в будущем при дальнейшем росте — инвесторы могут использовать этим и заработать на коротких позициях.

Проводим расчеты

Всего на российском рынке доступно более 70 активов для сделок шорт, включая акции обыкновенные и привилегированные, а также депозитарные расписки. Теперь посчитаем величину отскока каждого компонента от минимума до максимума за период с 10 октября по 9 ноября.

Динамика индекса МосБиржи составила +25%, более слабый отскок показали 16 акций. У 56 компаний величина отскока была выше индекса, но отсюда убираем акции Детского мира, которые уже обвалились на корпоративных событиях.

Вот 13 акций с наибольшим отскоком от минимума к максимуму:

( Читать дальше )

Блог компании БКС Мир инвестиций |Шортим недвижимость на бирже. Фьючерсы на жилье в Москве

- 21 марта 2022, 15:44

- |

Какой недвижимостью торгуют

Речь про фьючерс под кодом HOME-. Он позволяет делать ставки на рост или падение индекса московской недвижимости ДомКлик (это сервис Сбербанка), который в свою очередь измеряет среднее значение цены метра по реальным сделкам в столице.

Строго говоря, индекс ДомКлик это просто еженедельная статистика, собранная по цене договоров между застройщиками и ипотечниками. В него включены сделки купли-продажи в границах «старой» Москвы (в пределах МКАД), без особняков и замков (только многоквартирные дома и только квартиры до 30 млн за штуку).

Визуально индекс выглядит как плавно растущая вверх линия, но стоит понимать, что данные начали собирать лишь 1,5 года назад, и все это время на рынке было ипотечное ралли. Если взять данные Росстата за 10 лет, то видно, что цены на жилье в Москве могут двигаться вниз очень резко и глубоко, особенно после роста ставки ЦБ.

( Читать дальше )

Блог компании БКС Мир инвестиций |Американские акции, которые шортят сильнее всего

- 17 февраля 2022, 16:57

- |

Рассмотрим против каких секторов и бумаг делали ставки инвесторы в начале февраля на американском рынке, в чем может быть причина и как это можно использовать.

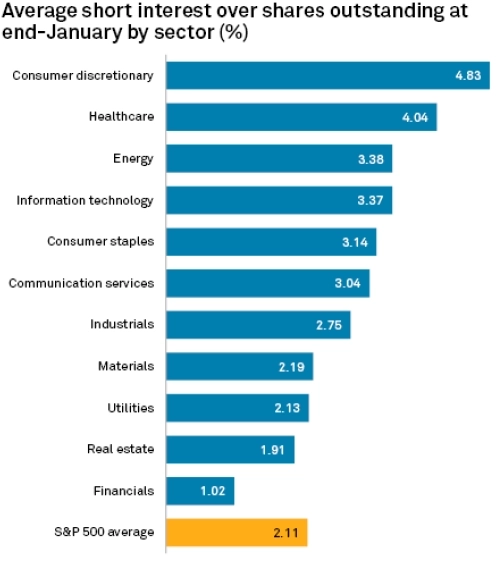

Несмотря на резкое снижение индекса S&P 500 в январе, процент открытых коротких позиций против широкого рынка на начало февраля был меньше по сравнению с началом 2020 г. — 2,11% против 2,94% соответственно.

Какие сектора шортят

Больше всего инвесторы ставили против сектора циклических потребительских товаров (consumer discretionary). Процент коротких позиций достиг 4,83%, что стало максимальным значением за последний год. Далее шли сектора здравоохранения (healthcare) и энергетики (energy) — 4,04% и 3,38% соответственно. При этом по энергетическому сектору short interest вырос до максимальных значений за последние 12 месяцев.

Главной причиной, по которой инвесторы активно шортили производителей циклических потребительных товаров, скорее всего, является самый большой скачок инфляции за последние 40 лет и общее снижение уверенности потребителей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал