Блог компании Иволга Капитал |Лайм-Займ опубликовал отчётность за 3 квартал 2022 года

- 31 октября 2022, 17:12

- |

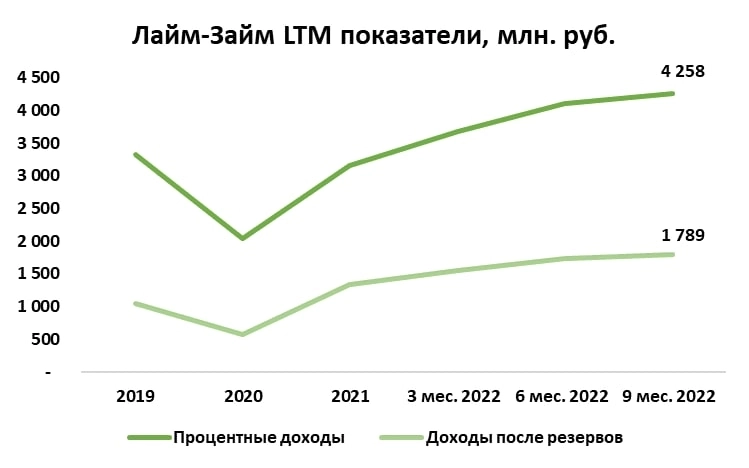

Чистый портфель займов увеличился на 200 млн руб. за квартал (+13%) и на 400 млн руб. с начала года (+31%). Вместе с масштабом бизнеса продолжается рост выручки и прибыли. Относительный уровень долговой нагрузки незначительно снизился в сравнении с прошлым кварталом. Также наблюдаем рост рентабельности бизнеса, ROIC (LTM) по итогам 9 мес. 2022 года составил 21,2%.

Основные финансовые результаты (LTM):

- Процентные доходы 4,26 млрд руб. (+35% с начала года)

- Чистая прибыль 296 млн руб. (+66%)

- Финансовые обязательства 1,2 млрд руб.

- Капитал 0,77 млрд руб.

- Доля резервов в выручке 55%

- Долг / EBIT 2,4

Источник e-disclosure.ru/portal/company.aspx?id=38085)

Напоминаем, продолжается размещение нового выпуска облигаций «Лайм-Займа» (ruB+, 500 млн руб., купон 20%). Скрипт по ссылке t.me/probonds/8503

/Облигации МФК «Лайм‑Займ» входят в портфель PRObonds ВДО на 2% от активов/

- комментировать

- Комментарии ( 0 )

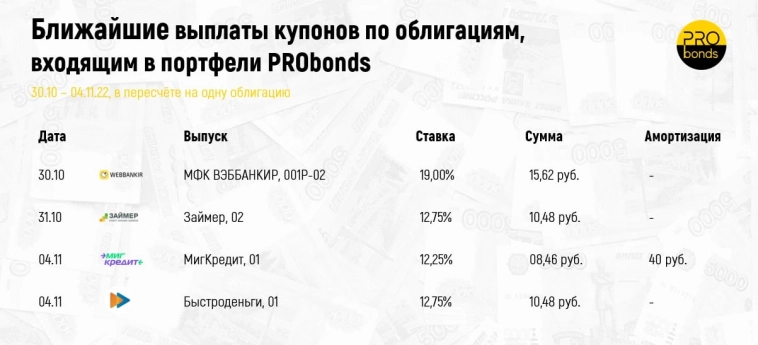

Блог компании Иволга Капитал |Ближайшие выплаты по облигациям, входящим в портфели PRObonds 31 - 04.10.22 г.

- 31 октября 2022, 12:17

- |

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Блог компании Иволга Капитал |Подкаст "Песочница_LIVE. Поляризация. О тектонических тенденциях макро- и микроэкономического мира с обязательной вставкой про ВДО.

- 31 октября 2022, 09:04

- |

☝️ Подписывайтесь и слушайте в любое время на любой для Вас удобной площадке.

Для удобства расписали тайминг по темам разговора:

10:28 — Как начало СВО и мобилизация отразились на портфелях PRObonds ВДО и Акции.

17:18 — Динамика доходностей облигаций строительных компаний (АПРИ Флай, Страна Девелопмент, Джи Групп).

22:16 — Новые имена в портфеле: ВИС, Промомед, ЭТС.

36:36 — Дефолты.

41:41 — Оптима: уйти, чтобы вернуться.

45:20 — Зачем читать пресс-релизы РА.

47:50 — Поляризация. Политика выше экономики.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Блог компании Иволга Капитал |Песочница LIVE. О тектонических тенденциях макро- и микроэкономического мира с обязательной вставкой про ВДО. Сегодня, 28 октября, в 17:00

- 28 октября 2022, 15:47

- |

Андрей Хохрин, Дмитрий Александров и Марк Савиченко. Live

Пятница 28 октября, 17-00:

( Читать дальше )

Блог компании Иволга Капитал |AAG ни отчётности, ни рейтинга…

- 28 октября 2022, 14:36

- |

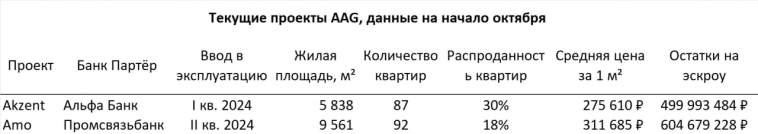

AAG — Санкт-Петербургский девелопер жилой недвижимости, преимущественно в сегменте бизнес-класса.

В конце 2021 года компания получила рейтинг BBB-(RU) от АКРА, а в начале 2022 разместила дебютный облигационный выпуск со ставкой 13,85%. Из-за изменения уровня ставок было размещено 300 из планируемых 700 млн. Погашение выпуска будет в начале 2025 года.

AAG является единственным публичным девелопером, не сделавшим МСФО за 2021 год. Причина: отсутствие каких-либо выгод от составление МСФО для компании. У эмитента нет желания повторно выходить на облигационный рынок, вероятнее всего сказался не очень удачный опыт размещения на плохом рынке. До 2021 года компания работала без МСФО и, по всей видимости, будет работать без МСФО дальше. В скорой перспективе мы увидим и отказ от рейтинга АКРА, причина такая же, как и с МСФО.

В отсутствии отчётности и рейтинга постараемся дать информацию о том, что сейчас происходит в компании:

- В августе одна из компаний группы (ООО «Специализированный застройщик Магнитогорская 11») получила разрешение на строительства детского сада в Красногвардейском районе Санкт-Петербурга.

( Читать дальше )

Блог компании Иволга Капитал |Покрывают ли доходности кредитный риск в сегменте ВДО?

- 21 октября 2022, 14:56

- |

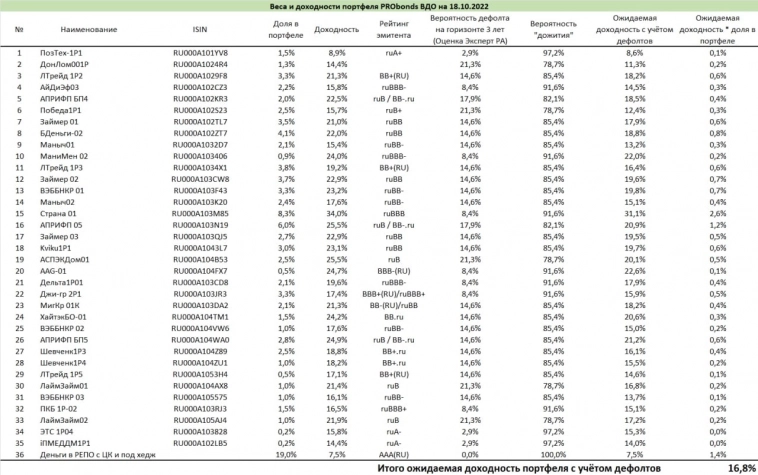

В среду Эксперт РА опубликовало аналитический обзор «Российский рынок корпоративных облигаций: возврат к качеству», в котором помимо прочего представило матрицу вероятностей дефолта эмитента в зависимости от уровня кредитного рейтинга.

Агентство отразило частоту дефолтов на горизонте одного, двух и трёх лет. Используя эти данные, можно посчитать ожидаемую, с учётом прогнозных дефолтов, доходность портфеля PRObonds ВДО.

Для расчёта бралась самая консервативная оценка: вероятность дефолта на горизонте 3-х лет. Используя эту вероятность, мы предполагаем, что в портфеле не будет происходить никаких изменений. В расчётах учитывались веса и доходности портфеля по состоянию на 18 октября.

Расчётная ожидаемая доходность портфеля, учитывая оценку вероятности дефолтов от Эксперт РА, составляет ~16,8%.

Безусловно, такой подход является упрощённым и не учитывает некоторых особенностей облигационных портфелей. Но даже учёт всех малейших деталей существенно не повлияет на финальный результат.

( Читать дальше )

Блог компании Иволга Капитал |Арбитражные риски портфеля PRObonds ВДО

- 19 октября 2022, 13:03

- |

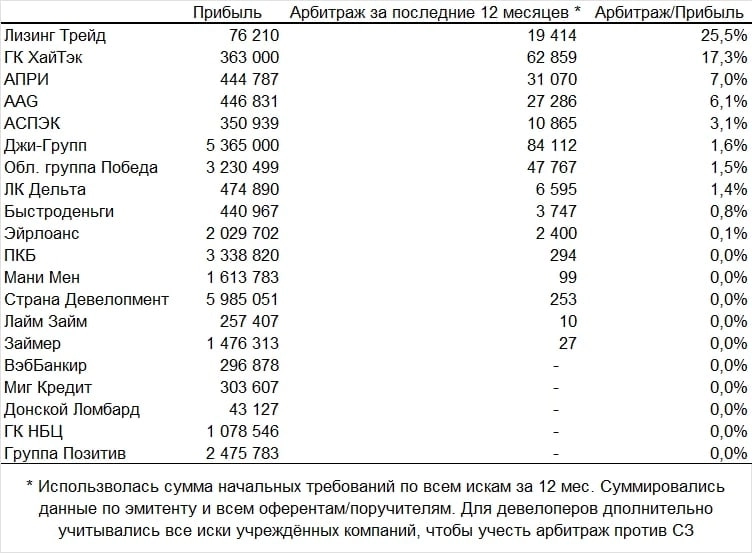

Мониторинг арбитражных рисков является необходимым аспектом управления портфелем высокодоходных облигаций.

Анализ исков, поданных против эмитента, позволяет понять, что происходит в его операционной деятельности, какие у него отношения с арендодателями, покупателями и поставщиками. В некоторых случаях (Главторг, Эбис) оперативный анализ арбитражных дел давал возможность заранее увидеть критические риски.

Необходимо учитывать, что каждый иск нужно анализировать отдельно, разбираться в причинах, запрашивать у эмитента оригинал искового заявления. Т. к. в российской практике зачастую подача арбитражного иска является способом усилить свои переговорные позиции.

Если смотреть на портфель PRObonds ВДО, видно, что хоть сколько-то существенная арбитражная нагрузка есть у двух компаний: Лизинг Трейд и ГК ХайТэк.

1. Лизинг-Трейд:

За последние 12 месяцев было подано исков почти на 19 млн. При это из 18 млн. 17,6 млн. это 2 иска от компании ООО «Метстрой» (на данный момент находится в банкротстве). В обоих случаях суд принял решения в удовлетворении исков ООО «Метстрой» отказать.

( Читать дальше )

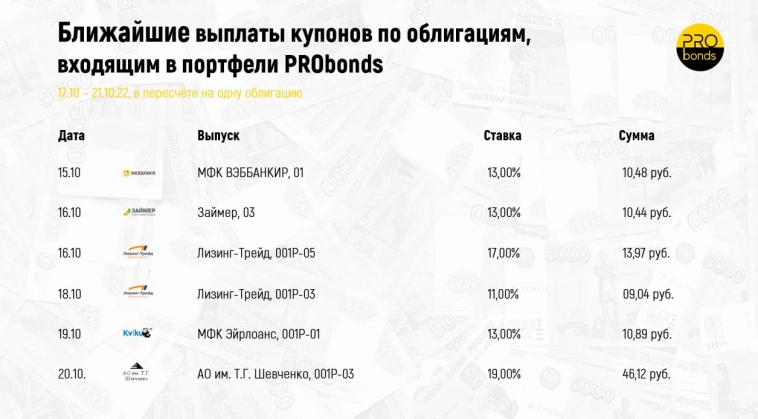

Блог компании Иволга Капитал |Ближайшие выплаты по облигациям, входящим в портфели PRObonds

- 17 октября 2022, 10:45

- |

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

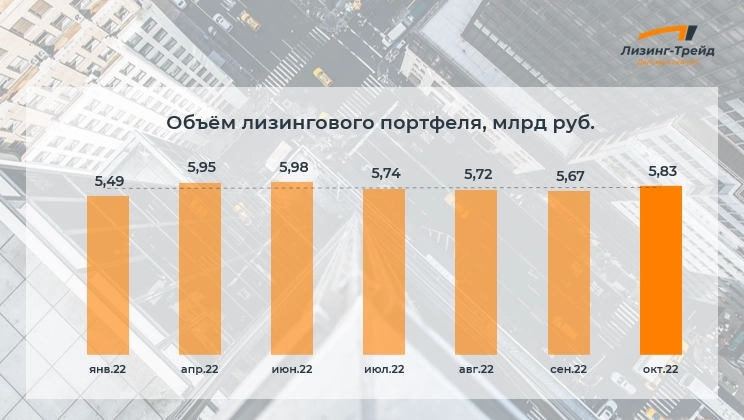

Блог компании Иволга Капитал |Публикуем ключевые операционные результаты ООО "Лизинг-Трейд" за сентябрь

- 14 октября 2022, 09:09

- |

💼 По итогам сентября лизинговый портфель составил 5,83 млрд руб. (+6,1% с начала года).

- Диверсификация портфеля сохраняется на высоком уровне, на топ-10 лизингополучателей приходится 21,9% портфеля.

- Коэффициент достаточности источников погашения (отношения суммы лизинговых платежей к платежам по обязательствам) равен 132%.

Напоминаем, продолжается размещение нового выпуска облигаций «Лизинг-Трейда» (BB+(RU), 100 млн руб., 1 год до оферты, купон 17%).

Подробнее: t.me/probonds/8329

/Облигации ООО «Лизинг-Трейд» входят в портфель PRObonds ВДО на 7,55% от активов/

@AndreyHohrinTELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Блог компании Иволга Капитал |Скрипт заявки на участие в размещении второго выпуска облигаций МФК "Лайм-Займ" (только для квал.инвесторов, ruB, 500 млн руб., 3 года с амортизацией, купон 20%).

- 12 октября 2022, 14:42

- |

Завтра (13 октября) в 10-00 — начало размещения второго выпуска облигаций МФК Лайм-Займ. Полная информация о компании и предстоящем выпуске в презентации.

Организатор размещения — ИК Иволга Капитал

Основные параметры выпуска:

- эмитент: ООО МФК «Лайм-Займ»

- кредитный рейтинг эмитента: ruB (Эксперт РА), прогноз «позитивный»

размещения:

- Объем выпуска — 500 млн рублей

- Срок обращения — 1080 дней (3 года)

- Периодичность купона — месяц

- Ставка купона — 20% на весь срок обращения

- Амортизация каждые 6 месяцев (6, 12, 18, 24 и 30 купонные периоды) по 10% от номинала

- Выпуск предназначен для квалифицированных инвесторов

Скрипт для участия в первичном размещении:

— полное / краткое наименование: МФК Лайм-Займ 02 / ЛаймЗайм02

— ISIN: RU000A105AJ4

— контрагент (партнер): ИВОЛГАКАП [MC0478600000]

— режим торгов: первичное размещение

— код расчетов: Z0

— цена: 100% от номинала (номинал 1 000 р.)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал