Блог компании Иволга Капитал |Разработки ГК ХайТэк включены в единый Реестр российского ПО

- 13 марта 2023, 16:13

- |

«Цифровизация является одним из абсолютных приоритетов развития страны, и сегодня ее темпы заметно ускорились. Столичные компании уверенно идут по пути реализации полного цикла отечественного производства цифровых продуктов – от этапа создания и пилотирования технологии до полномасштабного внедрения конечного цифрового продукта. Так, сервер и видеотерминал защищенной видео-конференц-связи производства научно-технического центра «ХайТэк» были включены в единый Реестр российского ПО. Инвестиции компании – резидента ОЭЗ «Технополис Москва» в создание систем видео-конференц-связи составили свыше 40 миллионов рублей», – рассказал Владислав Овчинский, руководитель Департамента инвестиционной и промышленной политики Москвы.

Полная версия в Ведомостях

/Облигации ХайТэк-01 входят в портфель PRObonds ВДО на 0,6% от активов/

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог компании Иволга Капитал |Интервью с эмитентом ГК Страна Девелопмент. Прямой эфир 14 марта в 12:00

- 13 марта 2023, 15:02

- |

Завтра, 14 марта, в 12:00 Дмитрий Александров встретится в прямом эфире с президентом группы компаний Александром Гайдуковым.

В ходе диалога обсудим ситуацию на рынке жилья и актуальные тренды, оценим масштабы бизнеса, ключевые финансовые и операционные результаты Группы, поговорим про предстоящий выпуск, планы и прогнозы, и, конечно, ответим на ваши вопросы.

Присоединяйтесь к эфиру!

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Блог компании Иволга Капитал |Ближайшие выплаты по облигациям, входящим в портфель PRObonds ВДО

- 13 марта 2023, 09:13

- |

Блог компании Иволга Капитал |Сравнительная инфографика лизинговых компаний сегмента ВДО

- 13 марта 2023, 07:26

- |

На первичных торгах идет размещение 7 выпуска облигаций ЛК Лизинг-Трейд (BB+(RU), позитивный, 150 млн.р., YTM 15,5%, дюрация 3,0 года).

Повод поднять и сравнить доступные нам данные о лизингодателях сегмента высокодоходных / розничных облигаций.

Эта группа эмитентов – одна из наиболее информационно открытых. По большинству, хотя и не по всем, есть актуальная финансовая информация. В нашем случае, информация за 9 мес. 2022 года. На ней и построены диаграммы (информация о долге и капитале есть не по всем приведенным ЛК).

( Читать дальше )

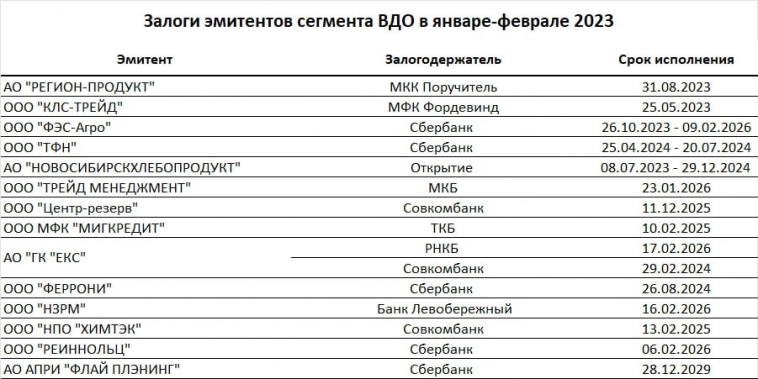

Блог компании Иволга Капитал |Залоги в сегменте ВДО за первые месяцы 2023 года

- 12 марта 2023, 14:36

- |

Первые месяцы 2023 года показывают – ситуация существенно не изменилась. Кредитование (рефинансирование) эмитентов продолжается. Основным банком кредитором остаётся Сбербанк. Также в залогодержателях есть микрофинансовые компании: МКК Поручитель, которая исторически кредитует нескольких эмитентов из Пензенской области, а также МФК Фордевинд, которая сама является эмитентом облигаций.

Блог компании Иволга Капитал |НКР присвоило ООО «АСПЭК-Домстрой» кредитный рейтинг BB-.ru со стабильным прогнозом

- 10 марта 2023, 13:11

- |

– Сдерживающее влияние на оценку бизнес-профиля оказывает оценка рыночных позиций: на первичном рынке жилья в российских регионах, как и в основном регионе присутствия компании — г. Ижевске, присутствует достаточно большое количество игроков, что обуславливает высокие показатели конкуренции.

– Финансовый профиль компании характеризуется низкой долговой нагрузкой, в основном благодаря аккумуляции значительных средств на счетах эскроу, высокой рентабельности и хорошим показателям ликвидности. Оценку также поддерживает существенный рост финансовых показателей в 2022 году: выручка увеличилась более чем на треть, OIBDA — более чем на 80%.

– Ограничивают оценку финансового профиля невысокая доля собственного капитала в структуре фондирования активов и умеренный запас прочности по обслуживанию долга.

– Положительное влияние на оценку кредитного качества оказывают низкие акционерные риски. Система корпоративного управления оценивается как средняя, поскольку у компании отсутствует совет директоров, нет формализованной политики управления ликвидностью и операционными рисками.

( Читать дальше )

Блог компании Иволга Капитал |Первичка ВДО. Результаты февраля. Крупняк пожаловал

- 10 марта 2023, 07:38

- |

Февраль на рынке размещений высокодоходных облигаций отметился двумя фактами.

• Во-первых, он стал лучшим по сумме размещений месяцем за год с начала …: 3,2 млрд.р., тогда как раньше размещалось облигаций в среднем на 1,1 млрд.р. за месяц.

• Во-вторых, и это интереснее, из топ-5 организаторов (2/3 рынка) трое – крупнейшие финансовые институты, БКС, Синара и Газпромбанк. Не будь их, не было бы и факта №1.

( Читать дальше )

Блог компании Иволга Капитал |Продажа облигаций Джи-групп в портфеле PRObonds ВДО

- 09 марта 2023, 07:48

- |

Помимо прочих сделок (https://t.me/probonds/9226), с сегодняшнего дня из портфеля PRObonds ВДО будут выводятся облигации Джи-гр 2Р1. Продажа по 0,3% от активов в течение предстоящих 9 торговых сессий. У Джи-групп впереди ряд оферт, по итогам которых, вероятно, значительная часть данного выпуска уйдет с рынка. Мы покупали данные бумаги заметно дешевле нынешних котировок и для себя смысла дожидаться веера оферт не видим.

Место Джи-групп в портфеле должен занять новый выпуск ГК Страна Девелопмент.Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности: ivolgacap.ru/upload/medialibrary/important-information.pdf

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

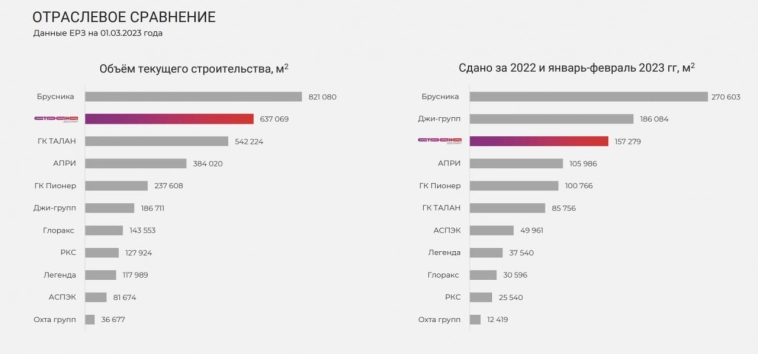

Блог компании Иволга Капитал |ГК Страна Девелопмент (ruBBB, 1 млрд.р., ориентир YTM 15,5%). Презентация и инфографика масштабов бизнеса

- 09 марта 2023, 07:33

- |

16 марта стартует размещение облигаций ГК Страна Девелопмент:

• ruBBB, 1 млрд.р., 3 года до погашения, ориентир доходности 15,5%.

Сегодня предлагаем подробную презентацию о выпуске облигаций, эмитенте и поручителе: https://t.me/probonds/9233.

Что хочется отметить?

Мы относим к высокодоходному сегменту облигации с кредитными рейтингами не выше ВВВ. Начиная с ВВВ+, бумаги могут претендовать на выход из третьего листа МосБиржи и на лимиты институциональных покупателей. ГК Страна Девелопмент находится на верхней ступени для высокодоходных бумаг (ВВВ). Но мы ждем, что рейтинг повысится, и компания покинет формальный список ВДО.

( Читать дальше )

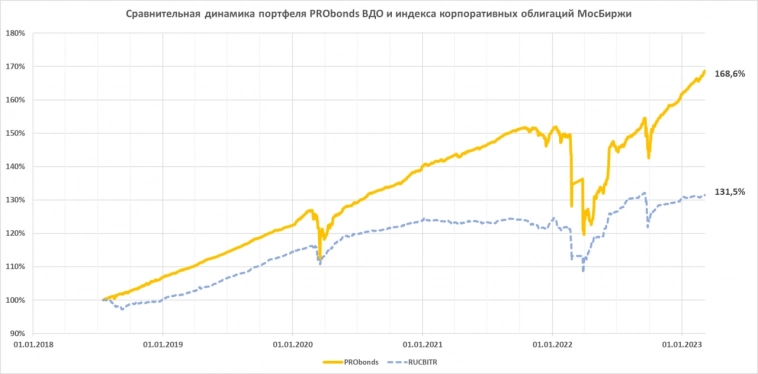

Блог компании Иволга Капитал |Портфель ВДО принес за год 24,8% и сокращает риски

- 07 марта 2023, 07:41

- |

Обновление результатов и позиций нашего основного портфеля – PRObonds ВДО.

За последние 365 дней портфель принес 24,8%, с учетом комиссионных издержек. С начала 2023 года его доход превысил 4,2%. Таким образом, до цели по результату, обозначенной на нынешний год, а это 14%, осталось менее 10%.

Внутренняя доходность портфеля (доходность к погашению входящих в него облигаций + доходность размещения денег) опустилась до 14,6%. Столь низкой она не была с конца 2021 года. Правда, портфель перестал быть полностью рублевым: 0,5% от активов занимает юаневый выпуск МФК Быстроденьги.

Портфель остается «коротким»: дюрация (упрощенно – срок возврата капитала) – 1,1 года. Денежная часть значительна, приближается к 20% от активов и рядом с этой отметкой, предположительно, будет балансировать.

Т.е. портфель неплохо готов к возможной просадке сегмента высокодоходных облигаций в частности и всего отечественного фондового рынка в целом.

Причина для ожидания просадки не только в снизившейся доходности портфеля, но и в возрастающей стоимости денег. Привожу график премии доходностей ВДО с рейтингами В – ВВ к доходностьи размещения свободных денег. Спред слишком быстро, и потому опасно сократился.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал