Блог компании Mozgovik |БСП: результаты ноября напугали рынок. Есть ли причины для паники?

- 16 декабря 2025, 21:47

- |

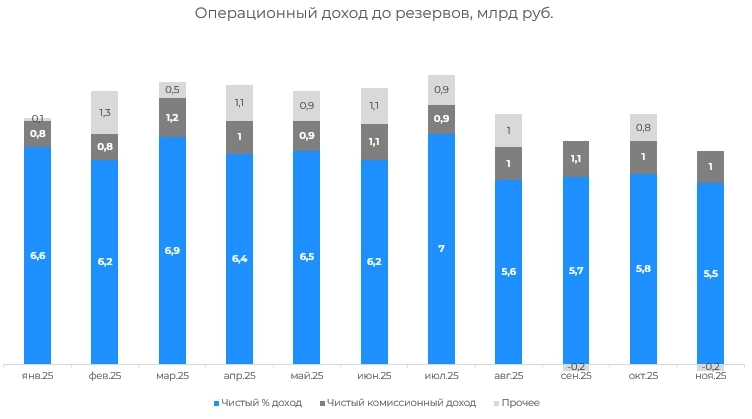

Банк Санкт-Петербург представил ожидаемые финансовые результаты по РСБУ за ноябрь и 11 месяцев 2025 года. Чистая прибыль в ноябре составила 1.2 млрд рублей при 6,7% рентабельности капитала.

За 11М25 чистая прибыль составила 37 млрд рублей, снизившись на 22,2% относительно аналогичного периода прошлого года, рентабельность капитала — 19,6%. Ключевая причина снижения прибыльности – рост расходов, связанных с обесценением кредитов. С начала года они составили 13.8 млрд рублей. За весь 2024 год — 4.9 млрд рублей. Такое значительное увеличение данных расходов не является сюрпризом. Еще в начале августа Банк публично изменил прогноз на 2025 год, указав в качестве ориентира стоимость риска на уровне 2%, что соответствует в 2025 году 16 млрд расходам, связанным с обесценением кредитного портфеля.

Операционный доход прогнозируемо сокращается на фоне снижения чистого процентного дохода из-за нормализации уровня чистой процентной маржи.

( Читать дальше )

- комментировать

- 6.8К

- Комментарии ( 7 )

Блог компании Mozgovik |Аэрофлот 9М25 - испытание демпфером

- 06 декабря 2025, 15:32

- |

Аэрофлот представил финансовые результаты по МСФО за 3 квартал и 9 месяцев.

- Выручка за 9 месяцев выросла на 6,3% г/г до 676,48 млрд рублей, выручка от пассажирских перевозок увеличилась на 7,2% до 636,96 млрд рублей

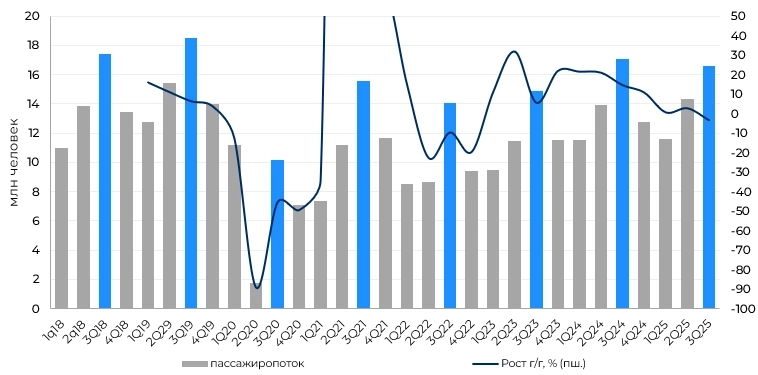

- Пассажиропоток по итогам 9 месяцев снизился на 0,1% до 42,48 млн человек, а пассажирооборот за счет роста среднего расстояния увеличился на 2,4% до 116,734 млрд пкм

- Доходная ставка демонстрирует рост на 3,8% до 5,46 руб./RPK, что ниже уровня инфляции

- Операционная прибыль до вычета амортизации и учёта прочих доходов/расходов составила 126,2 млрд руб. (-3,4% г/г), EBITDA увеличилась на 37,8% до 230,89 млрд за счет эффекта от страхового урегулирования и ряда неденежных вещей, скорректированная на эффект от страхового урегулирования и прочих разовых статей EBITDA снизилась на 19,3% до 148,7 млрд из-за снижения выплат по демпферу

- Скорректированная чистая прибыль упала на 49,5% г/г до 24,5 млрд рублей

- Компания торгуется по мультипликатору скорр. P/E 2025 9.11x, 5,5% дивидендную доходность

Пассажиропоток в третьем квартале впервые за последние кварталы продемонстрировал отрицательную динамику относительно прошлого года. Повлияли внешние факторы (ограничения на работу аэропортов из-за атак БПЛА) и замедление экономической активности, т.к. авиаперевозки крайне чувствительны к макроэкономической среде.

( Читать дальше )

Блог компании Mozgovik |Фосагро: операционные и финансовые результаты за 9М2025 г.: эффект отмены таможенных пошлин нивелирован ростом производственной себестоимости

- 01 декабря 2025, 16:46

- |

Небольшая заметка по операционным и финансовым результатам ФосАгро по итогам 9 месяцев 2025 года. Я планирую сделать обновленное покрытие данной истории и опубликовать материал в ближайшие недели.

- Производство агрохимической продукции выросло на 4,3% г/г и составило 9,15 млн тонн. Производство фосфорных удобрений и кормовых фосфатов увеличилось на 5,5% до 7,02 млн тонн

- Продажи агрохимической продукции выросли на 2,9% г/г до 9,25 млн тонн

- Выручка увеличилась на 19,1% г/г до 441,7 млрд рублей

- EBITDA составила 145,7 млрд рублей, продемонстрировав рост на 17,9% г/г, скорректированная на курсовой убыток по операционным статьям EBITDA показала рост на 34,2% г/г до 164,3 млрд рублей

- Чистая прибыль выросла на 47,6% г/г до 95,692 млрд рублей

- Свободный денежный поток составил 59,018 млрд рублей, увеличившись на 64%

- Компания торгуется по мультипликаторам 2025 г.: 5,25x EV/EBITDA, 7,45x P/E, 7% доходностью FCFe

Продажи удобрений за 9М25 выросли на 2,9% г/г, что связано с ростом производства. Основной рост продаж пришелся на фосфорные удобрения. Продажи DAP за 9 месяцев 2025 года увеличились на 35,7% к уровню прошлого года. Компания отмечает, что данный вид удобрений пользовался высоким спросом на рынках ЮВА из-за экспортных ограничений в Китае. Дефицит предложения и низкий уровень переходящих запасов привели к росту цен в Индии. ФосАгро перенаправила туда дополнительные объёмы удобрений, увеличив продажи за 9 месяцев в 2,5 раза к уровню прошлого года.

( Читать дальше )

Блог компании Mozgovik |ВУШ: с акциями все понятно, но стоит ли держать облигации компании?

- 27 ноября 2025, 00:10

- |

Всех приветствую! Короткий комментарий по результатам Вуш за 9 месяцев 2025г.

Компания месяц назад публиковала операционные результаты за 3-й квартал и 9М, поэтому ожидались провальные результаты по выручке, EBITDA, чистой прибыли и свободному денежному потоку. Ожидания подтвердились:

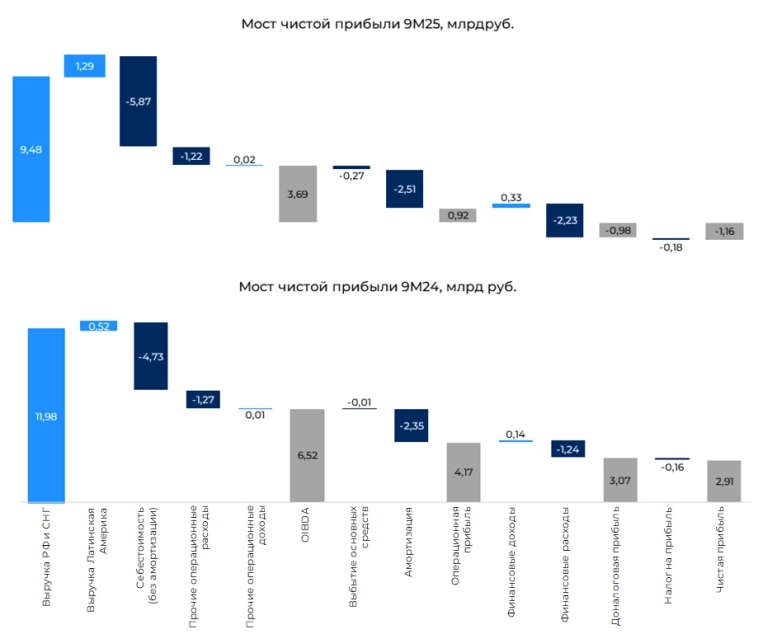

- Выручка за 9 месяцев 2025 года составила 10,76 млрд рублей, против 12,5 млрд рублей за 9М24 (- 14% г/г)

- Выручка в России и СНГ составила 9,47 млрд рублей, против 11,98 млрд годом ранее (-21% г/г)

- OIBDA снизилась до 3,7 млрд рублей, против 6,5 млрд годом ранее (-43% г/г)

- Убыток -1,1 млрд рублей, против 2,9 млрд рублей прибыли годом ранее

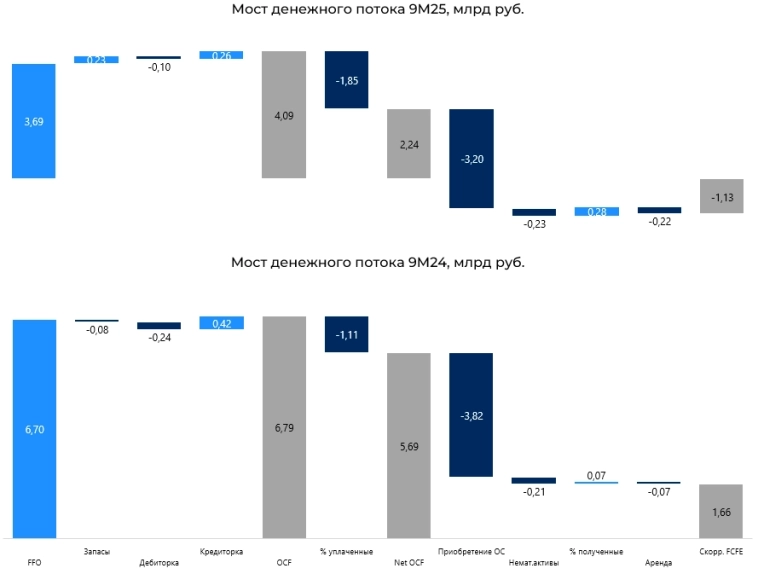

На уровне свободного денежного потока отрицательный результат из-за снижения операционного потока и роста процентных расходов. Компания немного сократила капитальные расходы, но они все ещё отнимают значительную часть OCF. Акционерный свободный денежный поток (с корректировкой на рост финансовых вложений) ушел в отрицательную зону: -1,1 млрд рублей, против +1,6 млрд рублей годом ранее.

Сжигание кэша на операционной деятельности транслируется в рост чистого долга. С начала года чистый долг (с учетом фин вложений) вырос на 1,3 млрд рублей до 10,3 млрд. Чистый долг без учета финансовых вложений увеличился до 12,5 млрд рублей.

( Читать дальше )

Блог компании Mozgovik |Банк Санкт-Петербург: резервы давят на прибыльность. Изменилась ли оценка?

- 25 ноября 2025, 00:17

- |

Здравствуйте!

Банк Санкт-Петербург опубликовал финансовые результаты за 9 месяцев 2025 года по МСФО.

- Чистый процентный доход составил 59.1 млрд рублей (+15.4% по сравнению с результатом за 9М 2024 года); в том числе 19.6 млрд рублей за 3К 2025 (+13.2% по сравнению с результатом за 3К 2024).

- Чистый комиссионный доход составил 8.5 млрд рублей (-0.6% по сравнению с результатом за 9М 2024 года); в том числе 2.9 млрд рублей за 3К 2025 (-9.0% по сравнению с результатом за 3К 2024).

- Чистая прибыль составила 33.4 млрд рублей (-11.1% по сравнению с результатом за 9М 2024 года) при 21,1% рентабельности капитала; в том числе 8.8 млрд рублей за 3К 2025 (-33.9% по сравнению с результатом за 3К 2024) при 16% рентабельности капитала.

На активы отдача остаётся одной из самых высоких среди банков из ТОП 20. БСП мог бы увеличить показатель рентабельности капитала, просто сократив его, выплатив повышенный дивиденд.

( Читать дальше )

Блог компании Mozgovik |Ренессанс страхование: результаты за 9 месяцев и актуализация прогнозов

- 23 ноября 2025, 18:59

- |

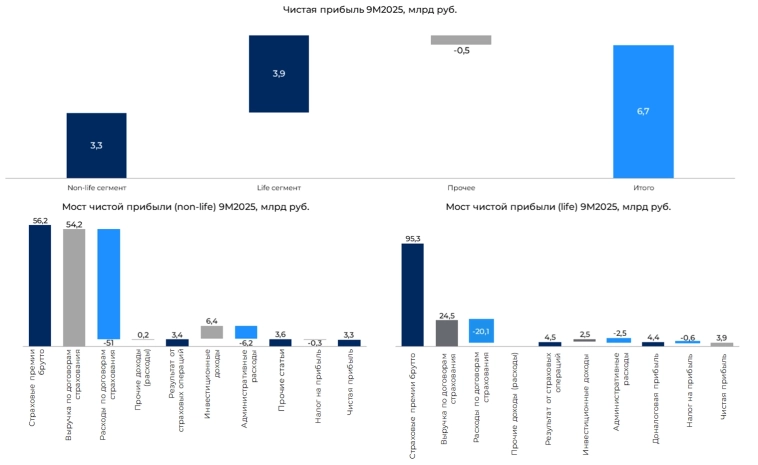

Группа Ренессанс страхование представила финансовые результаты за 9 месяцев 2025 года по МСФО.

Чистая прибыль по итогам 9 месяцев составила 6,7 млрд рублей, против 8,8 млрд рублей годом ранее. Показатели за текущий и прошлый период представлены в соответствии с новым отраслевым стандартом учета операций по договорам страхования, который заменил стандарт МСФО 4. Переход на новый стандарт оказал значительное влияние на финансовые показатели, включая чистую прибыль. В чем суть изменений и почему видим такое значительное падение прибыли относительно прошлого года? Ключевая «фишка» нового стандарта: не только активы страховой оцениваются по справедливой рыночной стоимости, но и обязательства. Раньше обязательства страховой компании перед клиентами оценивались по заданной ставке дисконтирования, которая была актуальной в момент признания обязательства. В 17 стандарте обязательства пересчитываются на текущий день в соответствии с рыночной динамикой в кривой бескупонной доходности. По старому стандарту прибыль за 9М2024 года – 4,5 млрд рублей, по новому – 8,8 млрд рублей. В прошлом году рыночные ставки росли, обязательства перед клиентами в старом стандарте не переоценивались, пересчитали по новому стандарту с учетом рыночных ставок = получили снижение резервов, и это отразилось на прибыли. В текущем году прибыль ниже, т.к. ставка дисконтирования при расчете обязательств снижается следом за рыночными ставками, что приводит к росту приведенной стоимости обязательств (увеличению резервов). Новый стандарт даёт лучшее понимание для инвесторов, т.к. теперь не только активы, но и обязательства реагируют на изменение рыночных ставок.

( Читать дальше )

Блог компании Mozgovik |МТС Банк: отличные финансовые результаты за 3Q25, ждем рекордную прибыль в 2025-2026 гг.?

- 19 ноября 2025, 00:40

- |

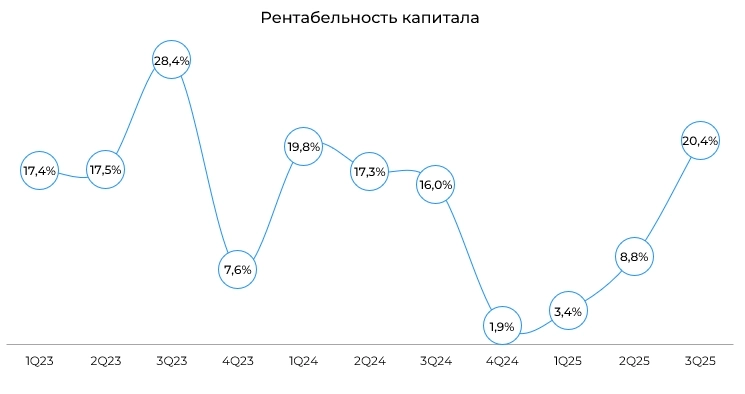

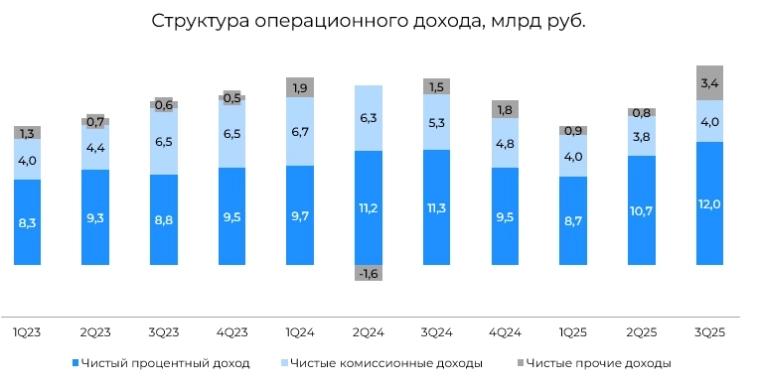

МТС Банк представил отличные финансовые результаты за 3-й квартал 2025 года. Рентабельность капитала 3Q25 превысила 20%, заработана рекордная квартальная чистая прибыль по МСФО. В последних обзорах отмечал, что в 1П25 Банк проходит циклическое дно и во второй половине года, вероятно, увидим рост ROE до 20%. В целом получается в рамках ожиданий.

Операционный доход демонстрирует восстановительную динамику: видим рекордный квартальный результат. Главные драйверы: растущий чистый процентный доход и «прочие» доходы, где основной вклад внесли положительные результаты от операций на волатильном финансовом рынке (2,3 млрд) и доход от операционной аренды (1.2 млрд).

Чистый процентный доход растёт из-за восстановления NIM на фоне удешевления фондирования. Чистая процентная маржа в 3Q25 увеличилась до 6,6%. От дна, наблюдаемого в 1Q25, маржа прибавила 0,8 п.п.

Ещё один фактор роста чистого процентного дохода: увеличение активов, приносящих процентный доход. На фоне низкой рентабельности кредитного бизнеса в рознице Банк в первой половине года сделал ставку на ребалансировку активов: доля ценных бумаг увеличилась до 38%. Во втором квартале МТС Банк приобрёл портфель облигаций с базовым активом ОФЗ по стоимости 156 млрд рублей. Тогда я писал о том, что исходя из данных, которые мы видим на сайте раскрытия, можно сделать вывод о покупке с дисконтом к рыночной стоимости этого пакета. Индикативная величина дисконта ~10%. Это будет позитивно отражаться на финансовом результате в 2025-2027гг. Дюрация пакета около 2-х лет. Доходность к погашению может составить 22% годовых из-за структуры сделки, основной эффект придётся на 2026-2027 гг. Доходность формируют: дисконт, амортизация которого будет признаваться в финансовом результате, фиксированные купоны при дальнейшем снижении стоимости фондирования под снижение ставки. При этом сокращается кредитный портфель. Вероятно, это временное явление и при улучшении условий в рознице (макропруденциальные лимиты, прочие факторы), «выгашивании» приобретенного пакета ОФЗ МТС-Банк вернется к своему традиционному бизнесу.

( Читать дальше )

Блог компании Mozgovik |Оценка ДОМ.РФ: участвуем в IPO?

- 16 ноября 2025, 23:57

- |

Всех приветствую!

Книга заявок на IPO Группы Дом.РФ была открыта утром 14-го ноября. Капитализация компании составит от 267 до 283 млрд рублей (без учета средств от привлечения). “Pre-money” мультипликатор P/BV при озвученных ценовых параметрах находится в диапазоне 0.6x-0.64x. Ожидается повышенный спрос. Уже есть информация о том, что книга заявок в первый же день была покрыта по верхней границе ценового диапазона.

Группа является крупнейшим финансовым институтом на рынке жилья и жилищного строительства. Бизнес охватывает ипотечное кредитование физических лиц, проектное финансирование девелоперов, секьюритизацию, арендное жилье, вовлечение земельных участков в оборот, лифтостроение, прочее.

Структура активов и концентрация рисков кредитного портфеля по секторам экономики “подсвечивает” отраслевую направленность деятельности ДОМ.РФ с соответствующими рисками и возможностями.

( Читать дальше )

Блог компании Mozgovik |Как чувствуют себя банки по итогам 9 месяцев 2025 года? Выделяем интересные истории.

- 31 октября 2025, 21:02

- |

Добрый вечер! Подготовил материал с обзором текущих тенденций в банковском секторе на основе информации от Центрального Банка.

За 9 месяцев 2025 года банки заработали 2.7 трлн рублей — на уровне прошлого года. В сентябре прибыль банковского сектора составила 367 млрд рублей при 23% рентабельности капитала, против 203 млрд (13% ROE) в августе. Регулярная прибыль выросла до 300 млрд рублей, против 184 млрд в августе. Среди факторов, оказавших влияние на рост регулярной прибыли: снижение расходов по резервам на 84 млрд, увеличение чистого процентного дохода (+29 млрд рублей).

Центральный Банк с 1-го октября 2025 года изменил принцип расчета отдельных показателей баланса банковского сектора. Требования к организациям, корпоративные кредиты, кредиты ФЛ (портфель в целом), средства ЮЛ и ФЛ теперь приводятся с учетом начисленных процентов. При этом по составляющим розничного портфеля начисленные проценты не добавлены. Активы с начала года выросли на 4,5% — до 203 трлн рублей. По итогам года активы могут вырасти до 212-217 трлн рублей при ВВП на уровне 217 трлн рублей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс