Блог им. Sprilor |Разбор эмитента: ДВМП

- 21 октября 2025, 07:54

- |

Дальневосточное морское пароходство — один из крупнейших логистических операторов России. Компания работает в сфере контейнерных перевозок, обеспечивая транспортировку грузов по морю, железной дороге и автотрассам. Основной регион присутствия — Дальний Восток и азиатское направление.

Ставку на Азию ДВМП сделало вовремя. Геополитическая обстановка заставила многих искать новые маршруты, и компания успешно переориентировалась на сотрудничество с портами Китая, Индии, Вьетнама, Таиланда и Индонезии, оставив Европу за бортом.

С 2023 года ДВМП перешла под крыло государства, так как контрольный пакет принадлежит Росатому. Это дало компании и новые возможности, и повышенные ожидания со стороны рынка.

Акции торгуются на Московской бирже под тикером FESH и включены во второй котировальный список. Сейчас бумаги находятся вблизи годовых минимумов.

💰Дивиденды

Дивидендная политика ДВМП была утверждена ещё в 2016 году, и с тех пор мало что изменилось- ни конкретных цифр, ни формулы расчёта выплат.

( Читать дальше )

- комментировать

- 2.3К

- Комментарии ( 0 )

Блог им. Sprilor |Разбор эмитента: Распадская

- 16 октября 2025, 07:52

- |

Распадская — один из ключевых игроков угольной отрасли России. Компания ведёт полный цикл добычи — от геологоразведки до поставок конечным потребителям. В её структуру входит 8 шахт, 2 угольных разреза и 3 обогатительные фабрики.

Главный продукт — коксующийся уголь, незаменимый в металлургии. Основные покупатели — крупнейшие металлургические комбинаты России: ММК, НЛМК и другие. Часть поставок идёт и за рубеж, но основной объём остаётся внутри страны.

Распадская входит в группу Evraz, зарегистрированную в недружественной юрисдикции, что накладывает дополнительные ограничения и создаёт сложности в части корпоративных решений.

Акции компании торгуются на Московской бирже под тикером RASP и входят сразу в шесть специализированных индексов площадки.

💰Дивиденды

Дивидендная политика Распадской привязана к показателю чистый долг/EBITDA. Если значение ≤ 1х, компания направляет на дивиденды 100% свободного денежного потока. Если выше — не менее 50%.

( Читать дальше )

Блог им. Sprilor |Новый топ-10 перспективных акций от SberCIB

- 15 октября 2025, 08:00

- |

Аналитики СберИнвестиций оперативно переобулись и ранее обычного обновили топ акций российского рынка. В подборке вроде бы нет ничего неожиданного, однако условно новые компании, которые не так давно были добавлены в этот топ, уже пошли на вылет. Что в очередной раз подтверждает постулат — на фондовом рынке нельзя опираться только на прогноз одного аналитика или инвестиционного дома, стоит рассматривать комплекс идей под свою личную инвестиционную стратегию.

❌Кто не удержался в рейтинге?

1. ММК — вот ведь неожиданность, хотя еще в прошлом месяце аналитики Сбера делали ставку на эту компанию, а теперь уже бумаги оказались бесперспективными в текущих реалиях. Вот это поворот! Все дело в длительном восстановлении спроса на сталь, о котором еще в сентябре зачем-то забыли.

2. ПИК — обратный спилит акций приведет к росту цены бумаги в 100 раз, а значит большинству частных инвесторов с небольшими бюджетами они будут недоступны (сейчас цена колеблется у 380 рублей за акцию). С одной стороны, это снизит волатильность в акциях, но с другой, негативно отразится на спросе и ликвидности, что должно привести к снижении цены в краткосрочной перспективе.

( Читать дальше )

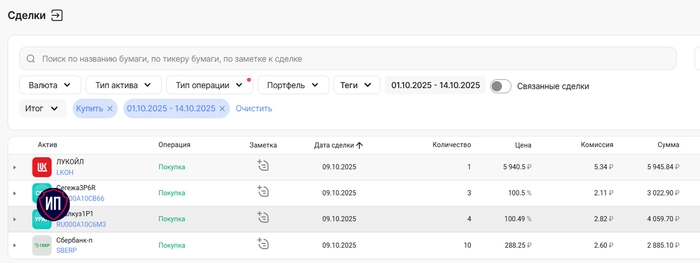

Блог им. Sprilor |Покупки первой половины октября

- 14 октября 2025, 07:42

- |

Движение рынка вниз продолжается и в прошлый четверг я столкнулся с дилеммой. С одной стороны, до конца года хочу нарастить долю облигаций, как постоянного и предсказуемого источника пассивного дохода. Но с другой стороны, почти все акции сейчас находятся на настолько низких уровнях, что пройти мимо них невозможно.

И да, я ни в коем случае не говорю, что дальше рынок акций не уйдет проверять новое дно и что текущий размер индекса Московской биржи в 2 576 пунктов — прекрасный момент для разворота, поэтому в «денежный четверг» постарался найти баланс между своими хотелками и своим бюджетом.

В итоге купил следующее.

1. Акции Лукойл

Идея заключается в погашении квазиказначейских акций, которое приведет к росту дивидендов на одну акцию при распределении. Компания выплачивает дивиденды с завидной стабильностью, поэтому всегда выглядит более выигрышно на фоне конкурентов и имеет место быть в портфелях инвесторов, которые придерживаются дивидендной стратегии инвестирования.

( Читать дальше )

Блог им. Sprilor |Ритейл вернулся в народный портфель сентября

- 13 октября 2025, 07:47

- |

Московская биржа опубликовала неоднозначные итоги сентября года. Количество инвесторов продолжило расти, а в народном портфеле продолжились трансформации. Давайте посмотрим подробнее.

📌Однозначно положительная новость — на рынок приходят все новые и новые инвесторы. Свежая кровь всегда нужна, потому что именно она является драйвером для роста и развития финансовой системы в целом и фондового рынка в частности. По итогам сентября число физических лиц-инвесторов выросло на 200 тысяч до 38,6 млн. человек. Это не сколько заслуга торговой площадки, сколько брокеров, которые продолжают свои маркетинговые активности по привлечению новой крови.

📌Привлечь оказалось проще, чем убедить старых инвесторов совершать активные операции. Что вполне логично, ведь видя непростую ситуацию на рынке, постоянные геополитические вбросы и жесткую риторику ЦБ по денежно-кредитной политике, инвесторы не выстраиваются в очередь на покупку новых активов. В сентябре активность вообще была почти на минимумах — только 3,5 миллионов участников рынка проявили активность, и далеко не факт, что они не продали все свои активы.

( Читать дальше )

Блог им. Sprilor |Самые доходные активы за 9 месяцев 2025 года

- 10 октября 2025, 07:04

- |

Центробанк держит руку на пульсе (а иногда и на горле) всего фондового рынка, поэтому аналитики регулятора без труда смогли посчитать какие активы с начала 2025 года принесли инвесторам максимальную доходность.

С предыдущего отчета в тройке лидеров прошли некоторые перестановки, что в итоге вылилось в следующее.

🥇Лучшими среди лучших активов, доступных для российских инвесторов, был признаны корпоративные облигации с инвестиционным рейтингом, то есть от уровня риска ААА до А. При этом чем ниже рейтинг, тем выше доходность. Оно и понятно, ведь опускаясь с ААА до А у эмитента растут риски невозврата. Вложения в облигации с рейтингом А принесли инвесторам доход в размере 29,7%.

🥈Как говорится, яблоко от яблони недалеко падает. Второе место в рейтинге доходности уходит корпоративным облигациям с рейтингом АА — 25,4%.

🥉И придерживаясь той же логики, бронзу получили облигации с наивысшим рейтингом. По ним доходность составила 18,7%Дельта по доходности составила 11% при том, что дефолт по корпоративным облигации с кредитным рейтингом А достаточно низкий (но не минимальный).

( Читать дальше )

Блог им. Sprilor |Разбор эмитента: Озон Фармацевтика

- 09 октября 2025, 07:45

- |

Озон Фармацевтика — один из крупнейших российских производителей лекарственных средств, и при этом один из самых молодых эмитентов на бирже. У компании внушительный портфель: более 500 регистрационных удостоверений, а ещё 248 препаратов находятся на разных стадиях разработки. При этом основа ассортимента — дженерики, то есть непатентованные аналоги брендовых лекарств. Да, те самые таблетки, которые стоят дешевле оригиналов, но выполняют ту же функцию.

Среди фармкомпаний, выходивших на биржу, Озон Фармацевтика является самым свежим игроком, так как IPO прошло 17 октября 2024 года. По традиции бумаги разместили по верхней границе ценового диапазона в 35 рублей за акцию, и, по другой уже почти традиции, после размещения цена пошла вниз.

Однако с декабря 2024 года интерес инвесторов начал возвращаться и за год акции прибавили около 57%. На сегодня бумаги входят во второй котировальный список Московской биржи и торгуются под тикером OZPH. До “высшей лиги” — основного индекса — им ещё далеко, но в индекс IPO компания уже включена.

( Читать дальше )

Блог им. Sprilor |Разбор эмитента: ТМК

- 08 октября 2025, 22:05

- |

Сегодняшний герой нашего разбора — ТМК, Трубная металлургическая компания. Если вы хоть раз интересовались промышленными гигантами России, то наверняка слышали об этом эмитенте, ведь это лидер российского рынка по производству стальных труб, которые используются прежде всего в нефтегазовой отрасли. Продукция компании активно применяется в химической промышленности, машиностроении, строительстве и даже в энергетике.

Фактически, ТМК можно назвать экосистемой в мире металла. В состав компании входит около 50 заводов, и этот масштаб впечатляет. Производственные мощности распределены по всей стране — от Урала до Центральной России, что делает ТМК не просто поставщиком, а системообразующим элементом отечественной промышленности.

Сегодня 95% продукции реализуется внутри России, и это не случайность. Да, американские санкции ограничили возможности экспорта, но и до их введения доля российских покупателей была около 70%.Основные заказчики ТМК — Роснефть, Газпромнефть, Сургутнефтегаз и другие нефтегазовые холдинги. Это надёжные партнёры, обеспечивающие компании стабильный спрос.

( Читать дальше )

Блог им. Sprilor |❌В какие акции лучше не инвестировать в октябре

- 01 октября 2025, 07:29

- |

Я как инвестор с длинным горизонтом инвестирования стараюсь держаться вдали от волатильных бумаг, потому что их зачастую непредсказуемая динамика ни к чему хорошему не приводит. А значит при появлении советов для трейдеров я принимаю эту информацию в зеркальном виде, то есть если трейдерам рекомендуют активно покупать-продавать, то инвестору лучше постоять в стороне.

Таким образом наш любимый БКС определил 5 акций в октябре, к покупкам которых следует отнестись максимально трезво и взвешено, а лучше вообще их не покупать.

1. Группа Позитив

Акции компании колбасило в сентябре и эта тенденция продолжится до конца года на фоне общей нестабильной обстановки в IT-секторе, а также высоких ставок фондирования. Не исключено, что с 2026 года ставка налога на прибыль IT-компаний может быть повышена, что также не дает оптимизма бумагам.

2. ПИК

2024-2025 годы — не время для застройщиков, так как в этом секторе все зависит от размера ключевой ставки. На неделе ЦБ обнародовало тезисы обсуждения последнего заседания совета директоров по этому вопросу — утешительного там немного. В частности в документе отражены возможные моменты пауз в смягчении денежно-кредитной политике, то есть в снижении ключевой ставки.

( Читать дальше )

Блог им. Sprilor |Разбор эмитента: Куйбышевазот

- 30 сентября 2025, 07:52

- |

Когда речь заходит о российских химических гигантах, то инвесторы в основном останавливаются на Фосагро, потом переходя на Акрон, и уже на третьем шагу вспоминают об Куйбышевазоте. При этом Куйбышевазот уже десятилетиями держит крепкие позиции на рынке — её основные продукты: капролактам, карбамид, аммиак и азотные удобрения. В общем, всё то, без чего не обойтись в сельском хозяйстве и промышленности.

Главная производственная база компании находится в Тольятти. Но Куйбышевазот давно смотрит за пределы России — мощности есть и в Шанхае, и в Индии. И это чувствуется: на внутренний рынок приходится лишь половина выручки, остальное уходит за рубеж.

На Московской бирже бумаги компании торгуются под тикером KAZT, входят в третий котировальный список.

💰Дивиденды

По дивидендной политике компания выплачивает не менее 30% от чистой прибыли по РСБУ. Выплаты происходят обычно дважды в год.

За 2 квартал 2025 года акционеры получили по 4 рубля на бумагу, но доходность получилась скромная — всего 0,8%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс