Блог им. SalgariInvestorpobeditel |❗️Обзор компании Распадская. На чьей стороне олигарх?❗️

- 08 января 2023, 16:23

- |

Не секрет, что при анализе циклической компании, должное внимание должно быть уделено перспективам цены на продукцию. В данном случае речь об угле и его перспективах. Но не стоит обходить стороной и основного акционера компании - EVRAZ plc(этой компании принадлежит 93% акций Распадской). А 28,64% акций компании EVRAZ plc принадлежит... Роману Абрамовичу.

Перспективы угля мы рассмотрим очень внимательно, но начнём всё же с Абрамовича. Как мы знаем, он находится под санкциями, а его компания EVRAZ plc, которая владеет Распадской — зарегистрирована в Великобритании. То есть - иностранная юрисдикция + сама компания также под санкциями, как и основной акционер. Да, там есть еще и другие акционеры, но для удобства будем использовать основного, так как другие также под санкциями.

EVRAZ plc — это международная вертикально-интегрированная* металлургическая и горнодобывающая компания с активами в Российской Федерации, США, Канаде, Чехии, Италии, Казахстане. Штаб-квартира — в Лондоне. Входит в число крупнейших производителей стали в мире. Собственная база железной руды и коксующегося угля практически полностью обеспечивает внутренние потребности «Евраза»

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 12 )

Блог им. SalgariInvestorpobeditel |❗️Обзор компании ДВМП. Зачем понадобились государству? Иск генпрокуратуры! Риски и перспективы❗️

- 07 января 2023, 15:56

- |

Акции компании существенно снижаются из-за того, что генпрокуратура подала иск против акционеров ДВМП. И этот иск не только против уже осужденных на 18 и 19 лет тюрьмы братьев Магомедовых(которым принадлежали 32,5% акций), а и против других акционеров компании, в том числе купивших акции после ареста братьев.

Акции компании существенно снижаются из-за того, что генпрокуратура подала иск против акционеров ДВМП. И этот иск не только против уже осужденных на 18 и 19 лет тюрьмы братьев Магомедовых(которым принадлежали 32,5% акций), а и против других акционеров компании, в том числе купивших акции после ареста братьев.❗️Чтобы понять, что вообще происходит, мы начнём с описания компании, а также с пересказа последних события вокруг ДВМП (А потом оценим бизнес компании по мультипликаторам, перспективам и рискам, обзор полный и подробнейший)

FESCO(Дальневосточное морское пароходство) — одна из крупнейших частных транспортно-логистических компаний в России с активами в сфере портового, железнодорожного и интегрированного логистического бизнеса. Диверсифицированный портфель активов FESCO позволяет осуществлять доставку грузов «от двери до двери» и контролировать все этапы интермодальной транспортной цепочки. Большая часть операций Группы сосредоточена на Дальнем Востоке России, что позволяет FESCO получать дополнительные преимущества от участия в динамично растущих объемах торговых операций между Россией и странами Азии. FESCO является лидером контейнерных перевозок через Дальний Восток РФ по внешнеторговым морским линиям в/из стран Азии, по каботажным морским линиям и по железной дороге, а также крупнейшим портовым контейнерным оператором Дальневосточного региона. Группе FESCO принадлежит ПАО «Владивостокский морской торговый порт» c ежегодной пропускной способностью 5 млн тонн генеральных грузов и нефтепродуктов, 150 тыс. единиц автомобилей и колесной техники и 670 тыс. TEU контейнерных грузов. FESCO входит в TOP-10 крупнейших российских частных железнодорожных операторов, осуществляя перевозки под брендом «Трансгарант» (100% дочерняя компания FESCO). FESCO эксплуатирует 10 тыс. единиц подвижного состава. В управлении Группы находится более 100 000 TEU. Флот FESCO включает 22 транспортных судна, которые преимущественно осуществляют перевозки на собственных морских линиях.

( Читать дальше )

Блог им. SalgariInvestorpobeditel |Обзор компании Мечел! Вновь ограбили? Перспективы и риски!

- 06 января 2023, 16:04

- |

🟥Государство повышает налоги для Мечела, да еще и экспортные пошлины вводит? Перспективы и риски компании, а также оценим стоимость её акций!

🤷🏻♂️Чтобы понять, что это за компания, без описания не обойтись:

ПАО «Мечел», основанное в 2003 году, – объединяет более 20 промышленных предприятий. Это производители угля, железной руды, стали, проката, ферросплавов, тепловой и электрической энергии. Все предприятия работают в единой производственной цепочке: от добычи сырья до продукции с высокой добавленной стоимостью. В состав холдинга также входят три торговых порта, собственные транспортные операторы, сбытовые и сервисные сети. Продукция «Мечела» реализуется на российском и зарубежных рынках. «Мечел» входит в ТОП-10 мировых производителей металлургического угля (без учета китайских производителей) и находится в числе мировых лидеров по объему производства концентрата коксующегося угля. Компания контролирует более четверти мощностей по обогащению коксующегося угля в стране. «Мечел» также занимает второе место в России по производству сортового проката, является наиболее многопрофильным производителем специальных сталей и сплавов в России. Металлоторговая сеть «Мечела» насчитывает более 80 подразделений, в том числе 18 сервисных центров. В ее состав входят российская компания «Мечел-Сервис», дочерние компании в странах СНГ, Западной и Восточной Европе.

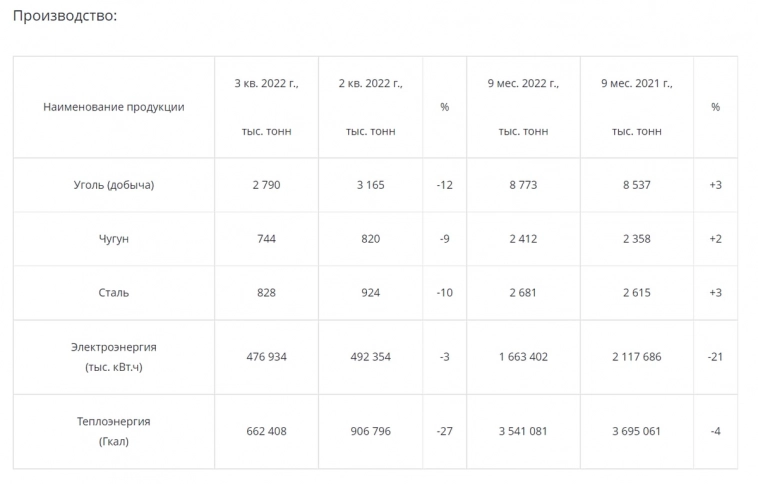

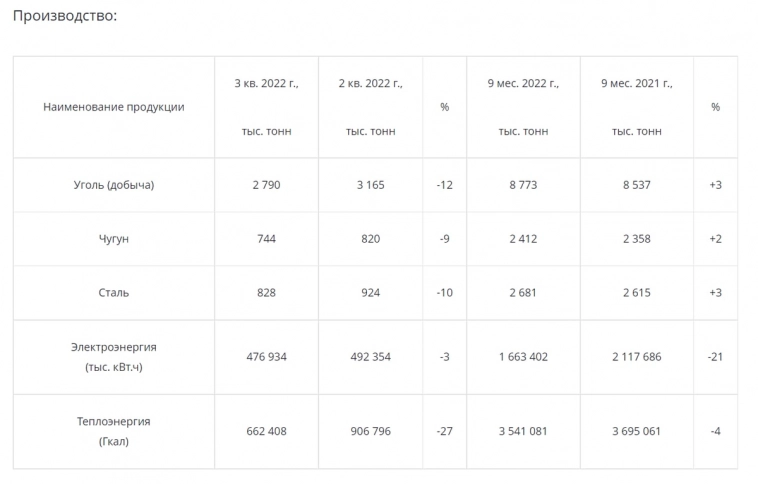

❗️Переходим к обзору дел в компании. Из последнего операционного отчета(3й квартал 2022г):

Но перед тем, как обсудить, что снизилось, а что возросло и на сколько, я бы хотел, чтобы вы посмотрели на то, сколько занимают сегменты в % от выручки исходя из отчета за 2021г.:

Металлургия: 65%

Уголь: 27%

Энергетика: 8%

Металлургия сейчас работает с отрицательной рентабельностью(после запрета на поставки в ЕС — цены в РФ на сталь рухнули на 40%), поэтому для металлургов даже разрабатывают смягчения — планируется ослабить нагрузку c помощью повышения цены отсечения, при которой акциз обнуляется. Однако, тем не менее — пока что металлургии НЕТ, точней прибыли от неё.

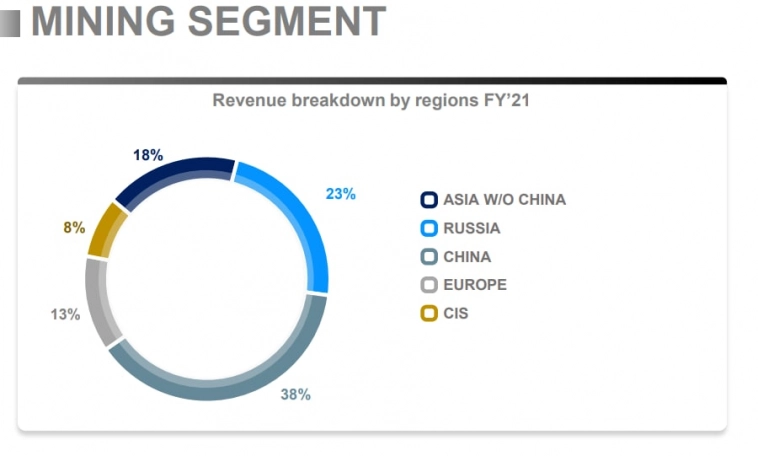

Уголь. Тут другое дело. Действительно, доля Европы в реализации угля составляла лишь 13%, а всё остальное — Азия + внутренний спрос. Вот скрин из отчета с распределением в % соотношении:

Итак, вернёмся к предыдущему скрину из отчета, где компания нам расписала, как дела с производством за 9мес 2022г. Еще раз его опубликую, чтобы вы не искали:

🟥Мы видим, что у компании за 9мес производство угля возросло лишь на 3% в сравнении с прошлым годом. Учитывая, что в этом году металлургия имеет отрицательную рентабельность, хотелось бы что бы уголь компенсировал это хотя бы частично. Но государство разрабатывает не только повышенный налог на продажу угля, а еще и вводит экспортные пошлины. Не думаю, что увеличения на 3% будет достаточным, чтобы компенсировать что-либо.

🟥Не забываем, что на экспортёров сильно давит дорогой рубль. Получая валюту за свою продукцию, они вынуждены обменивать её на рубли, а рублей то выходит меньше, чем раньше. И этими рублями, которых меньше, чем раньше — они должны обслуживать дорожающие затраты на производство и добычу. Только что перечисленное + рухнувшие цены на сталь и привели к убыточности металлургического сегмента. Угольное спасают только высокие цены, но и здесь государство хочет пополнить свой бюджет.

🟥А еще мы видим, что производство энергии вообще снизилось: электроэнергии на 21% за 9мес в сравнении с прошлым годом, а теплоэнергии на 4% в сравнении с прошлым годом.

👆Коллеги, это всё бы ничего. Ведь ясно же, что это циклическая компания, а значит цены на металл возрастут. Да и доллар уже перешел к росту(65руб на сейчас). Санкции будут не вечными, повышенные налоги и пошлины также могут снять. Если бы не ГЛАВНОЕ НО! А переживёт ли компания все эти трудности? Ведь банкротства — реальность. Почему это происходит? Элементарно нет возможности рассчитаться с кредиторами — одна из основных причин.

💡Далее будем рассматривать многие данные из фин. отчетности за 2021г., которые сейчас, скорей всего, гораздо хуже. Но мы о них не знаем, а можем лишь предполагать, так как финансовую отчетность компания не публикует с 24 февраля.

❗️Посмотрим на долговую нагрузку компании(исходя из отчета за 2021г.)

📍Debt Ratio — 1.62 (до 0,5 — оптимально, приемлемо не более 0.70)

(Обязательства поделить на активы)

---

📍Debt/Equity - отрицательный (до 1.0 — оптимально)

(обязательства поделить на собственный капитал)

---

📍Net Debt/EBITDA — 2.12 (до 3.0 — приемлемо)

(чистый долг поделить на прибыль до вычета налогов, процентных платежей и амортизации)

✅Я в скобках писал, какие значения считаются хорошими. Думаю, вы уже и сами поняли, что хорошей долговую нагрузку компании Мечел не назвать. Но это результаты на конец 2021г. Debt Ratio в 1.62 говорит нам о том, что собственного капитала у компании нет(обязательств больше, чем активов), а потому Debt/Equity и отрицательный. Посмотрим же на цифры:

Активы — 237,5 млрд рублей

Обязательства — 384,8 млрд рублей

🟥Чистый долг — 265,8 млрд рублей😱😱😱

И это при том, что в 2021г компания начала исправлять ситуацию к лучшему, так как цены на сталь были на пике. То есть, казалось, что впереди у компании отличное будущее. И тут случилось 24февраля.

Как дела у компании сейчас, когда металлургия имеет отрицательную рентабельность в России? А еще и ключевая ставка была очень высокая во втором и третьем кварталах этого года. И доллар дешевый из-за чего компания зарабатывает меньше при возросших издержках. Можем лишь гадать, чего уж тут🤷🏻♂️

Но долговая нагрузка ужасна и это факт. А еще пошлины государство вводит и налог повышает на угольную промышленность. В этом плане гораздо интересней смотрится «Распадская», хоть её чистая прибыль и пострадает сильней от введения экспортной пошлины(по различным оценкам снижение чистой прибыли Мечела составит до 25%, в то время как у Распадской до 35%)

🟥Еще к NetDebt/EBITDA(чистому долгу к прибыли до вычета налогов, процентов и амортизации) вернемся. Значение в 2.12(до 3ех можно с натяжкой назвать приемлемым) было в том году при высоких ценах на сталь. Сегодня и долги могли возрасти и прибыль значительно просела.

💡Кстати, а уголь то хоть и стоит ДОРОГО, но покупают у России его с дисконтом до 40%.

❗️Рентабельность без финансового отчета оценить невозможно. Не будем тратить время и перейдём к стоимости акций сегодня.

Мультипликаторы по финансовому отчету за 2021г и сегодняшней цене акций составляют(сегодня всё не так, для общего ознакомления данные):

📍P/E(Price to Earning) - 0.72

(капитализация поделить на прибыль)

---

📍P/B(Price to Book value) - отрицательный

(капитализация поделить на собственный капитал)

---

📍P/S(Price to Sales) - 0.14

(капитализация поделить на выручку)

---

📍EV/EBITDA(Enterprise Value/Earnings before Interest, Taxes, Depression and Amortization) - 2.59

(реальная стоимость(капитализация+чистый долг) поделить на прибыль до вычета налогов, процентов и амортизации)

👆Отрицательный P/B говорит о том, что у компании нет собственного капитала(уже рассмотрели, когда говорили о долгах). Учитывая, что финансового отчета нет, мы не знаем реального показателя прибыли для оценки. Скорей всего у компании её вообще нет и будет убыток, как в 2013, 2014 и 2015 годах.

❗️❗️❗️Я бы сказал, что у Мечела вообще НИЧЕГО НЕТ, кроме мечтаний о лучших временах. Кто-то скажет, что есть заводы и т.д. Да, они есть, но они компании не принадлежат. После расчета с кредиторами, из-за ТАКИХ долгов — ничего не останется и рассчитаться с ними денег не хватит, а значит в случае банкротства — заводы также отойдут полностью кредиторам. И этого также не хватит. То есть акционерам не достанется ничего. Со стороны инвестора — у компании НИЧЕГО НЕТ.

✅Может ли ситуация наладиться? Да, конечно. Может быть всё что угодно, но предсказать это не может никто. Можно наболтать чего угодно, а потом когда какой-то прогноз сбудется — сказать «я же говорил». Но это не будет подкреплено НИЧЕМ, кроме везения. Поэтому давайте будем объективны. Акции компании стоят дешево, да. И в случае мира во всём мире, отмены санкций и переходу к общему процветанию — компания сможет справиться и восстать как феникс из пепла. Но готов ли разумный инвестор делать на это ставку? Я бы не стал.

----

Пожалуй, самая крупная база свежих обзоров российских компаний доступна по ссылке - https://t.me/investassistance/1209

----

Понравилось? Ставьте 👍и подписывайтесь! Дальше — Больше!

А вы держите акции этой компании? В комментариях закрепил ссылки на все обзоры, выбирайте интересующий🤝

Блог им. SalgariInvestorpobeditel |❗️Сегежа? Как выбирать акции? На что смотреть в первую очередь?❗️

- 05 января 2023, 15:14

- |

В конце лета проводил опрос, почему и как люди покупают акции. Точней, по какому принципу. И большинство проголосовало за «Что-то покупаю, что-то продаю🤷🏻♂️». Были еще другие варианты, и большинство голосов было за то, что понимания и знаний не хватает.

В ответ я записал бесплатный обучающий курс «Инвестиции с нуля», и думал что проблема решена. Но пару дней назад я проводил опрос и выяснил, что большинство акционеров волнует Сегежа😱. Нет, конечно же я вновь отреагировал и сделал полный

( Читать дальше )

Блог им. SalgariInvestorpobeditel |❗️Обзор Сегежи или как дурят народ? Сколько будут стоить акции?❗️

- 04 января 2023, 12:49

- |

Почему дурят? Да потому что выход на IPO компании, которая сама себе не принадлежит из-за долгов, да еще и по завышенной оценке — это разве не обман? Да, кто-то скажет, что нужно разбираться и смотреть на то, что покупаешь. И будет прав, бесспорно. Но тем кто так купил — легче то от этого не становится. В этом подробнейшем обзоре, как и всегда, мы с вами погрузимся в сложный мир инвестиций простыми словами. Какая справедливая стоимость акций? Какие перспективы? Давайте разбираться.

❗️Чтобы понять, что это за компания — без описания не обойтись

Segezha Group – уникальный российский лесопромышленный холдинг с полным циклом собственной лесозаготовки и специализацией на выпуске широкой линейки высокомаржинальной продукции. В фокусе развития – экологичные технологии глубокой переработки древесины и максимально безотходного использования сырья.

( Читать дальше )

Блог им. SalgariInvestorpobeditel |❗️Сделки российских инсайдеров❗️ Сильный сигнал на покупку? ❗️

- 03 января 2023, 13:53

- |

Один из самых сильных сигналов на покупку или продажу — это действия инсайдеров. То есть тех, кто имеет непосредственное отношение к компании. Будь-то один из основных акционеров или кто-то из высшего руководства компании. Ведь кто, как не они — знают лучше других о делах в бизнесе до публикации финансовой отчетности, к примеру?

На скриншоте российских инсайдерских сделок мы видим, что Банк Санкт-Петербург продолжает выкуп собственных акций(buyback), что очень хорошо сказывается на цене самих акций и даёт инвесторам сигнал, что у банка дела идут очень даже хорошо!

И Банк Санкт-Петербург уже безусловный лидер по buyback в этом году.

Buyback программа БСП: В течение 12 месяцев будут покупаться обыкновенные акции БСП в максимальном количестве не более 22 млн штук на общую сумму не более 2,5 млрд руб.

👆🏻На какую сумму БСП уже провёл обратный выкуп акций, на сколько еще планирует и вообще полноценной обзор компании я уже подготовил. Ссылка в комментариях к этому посту. Продолжаем.

( Читать дальше )

Блог им. SalgariInvestorpobeditel |❗️Почему Сегежа, Детский мир и МТС - коровы дойные? Осторожно, вся правда❗️

- 31 декабря 2022, 19:02

- |

По запросу коллег-читателей моего Telegram канала, я начал внимательно разбираться в финансовой отчетности Сегежи и увидел то, что заставило меня вспомнить мой обзор компании МТС, а потом и ту информацию, которой я владею по поводу Детского Мира. И меня это просто ошарашило. Приготовьтесь, от вас требуется только внимательность, а с меня всё остальное. Если точней, то ПОЧЕМУ СТОИТ ДЕРЖАТЬСЯ от этих компаний в стороне, и кто виноват?

Признаюсь, на самом деле это — сценарий для видео, а не статья.

Вот ссылка на видео -

( Читать дальше )

Блог им. SalgariInvestorpobeditel |❗️Главный враг ГАЗПРОМА? Обзор компании Siemens Energy❗️

- 27 декабря 2022, 20:54

- |

Заголовок громкий, а потому все хотят узнать, о чем речь. Не буду томить и сразу расскажу историю, как турбину Газпром так и не получил. А затем перейдём к обзору компании Siemens Energy(спойлер — компания сочетает в себе оборудование для нефтегаза и возобновляемую энергетику, диверсифицированы так диверсифицированы)

О событиях:

14 июня 2022 года Siemens Energy не смогла вернуть турбину для «Северного потока» в Россию из-за санкций. Турбины используемые для закачки газа в трубы отправили в Монреаль на плановое техническое обслуживание. После ремонта их должны были вернуть. Однако из-за санкций сделать это не удалось.

В тот же день «Газпром» сообщил о сокращении поставок газа в Германию со 167 млн до 100 млн кубометров в сутки. Компания связала снижение поставок с задержкой поставки оборудования для компрессорной станции «Портовая». Которая обеспечивает нагнетание газа в газопровод «Северный поток» длиной 1,2 тыс. км.

( Читать дальше )

Блог им. SalgariInvestorpobeditel |❗️Обзор компании, торгующейся лучше рынка! Банк Санкт-Петербург, настало твоё время?❗️

- 27 декабря 2022, 12:40

- |

Анонсирую: в процессе анализа и подготовки обзора, я высчитал то, что компания не раскрывает. А именно — результаты чистой прибыли за первое полугодие 2022г(БСП не публикует какую-либо отчетность с 24 февраля)

Не буду томить и сразу перейду к тому, что поддерживает котировки этой компании — buyback(обратный выкуп акций) и дивиденды, которые выплачиваются уже с лета этого года.

Да-да, когда другие банки еще и не помышляли о выплате дивидендов — этот банк выплатил дивиденды по итогам 2021г и даже за 1ое полугодие 2022г. Единственное что — дивиденды компания платит меньше, чем конкуренты(раньше платили, важный момент). На дивиденды выделяется 20% от чистой прибыли, тогда как СБЕР и ВТБ платили 50% от чистой прибыли. Но это может быть и плюсом, но об этом чуть позже.

По поводу байбэка, у БСП есть одобренная программа: в течение 12 месяцев будут покупаться обыкновенные акции БСП в максимальном количестве не более 22 млн штук на общую сумму не более 2,5 млрд руб. (инсайдерская информация: я подсчитал, что компания уже выкупила 187 350 акций на сумму около 20,5 млн рублей) Представляете, какой еще потенциал? А ведь компания выкупает свои акции на 1 МЛН в день😉

( Читать дальше )

Блог им. SalgariInvestorpobeditel |❗️Мечел или Распадская? Что выбрать? Абрамовича или дойную корову?

- 24 декабря 2022, 16:57

- |

Сравним акции компаний Мечел и Распадская. Рассмотрим, какие риски существуют при инвестициях в каждую из компаний и в итоге выберем победителя. Также я вам расскажу при чем тут Абрамович и что от этого зависит в акциях компании Распадская. Как и обсудим, что Мечел превратилась в дойную корову по примеру компании МТС. О перспективах угля и стали также не забудем. Устраивайтесь поудобней, вам предстоит легкое погружение в сложный мир финансов и инвестиций. Обещаю – будет интересно, от вас требуется только внимательность.

Признаюсь, это не статья, а сценарий для видео на Youtube.

Вот ссылка на видео -

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс