SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Roman_Paluch |Ренессанс. Медленно, но верно!

- 20 мая 2024, 12:06

- |

Вышел отчёт за 1 квартал у компании Ренессанс. Компания не на радаре у широкого круга инвесторов, хотя стоит недорого и дела идут хорошо, а котировки не растут безумными темпами, поэтому я акцию держу у себя в портфеле.

📌 В чем сила Ренессанса?

— Появились умные деньги. Инвестиционный фонд Baring Vostok вошёл в капитал компании, купив почти 9% акций. Там работают профессионалы, которые умеют считать деньги, поэтому мусор покупать не стали бы и видят апсайд в котировках 🔼

— Инвестиционный портфель. Вырос с начала года на 5% до 191 млрд. Портфель преимущественно состоит из облигаций, что является разумным подходом при ставке в 16%, так что денежки будут капать, а портфель будет дальше расти хорошими темпами 📈

— Нормальная доходность. Много ли растущих бизнесов могут предложить сейчас 10% доходность? Не думаю, хотя прибыль по итогам 2 квартала будет меньше чем в прошлом году, так как тогда был безумный разовый рост по доходам по акциям. Пока для себя вижу прибыль за 2024 год в районе 11-12 млрд, что даёт форвардный P/E = 5.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. Roman_Paluch |Ростелеком. Высокая ставка убивает

- 20 мая 2024, 10:14

- |

Вышел отчёт за 1 квартал у компании Ростелеком. Сначала рынок негативно отреагировал на отчёт, но потом котировки развернулись вверх, но обо всем по порядку.

📌 Что в отчёте?

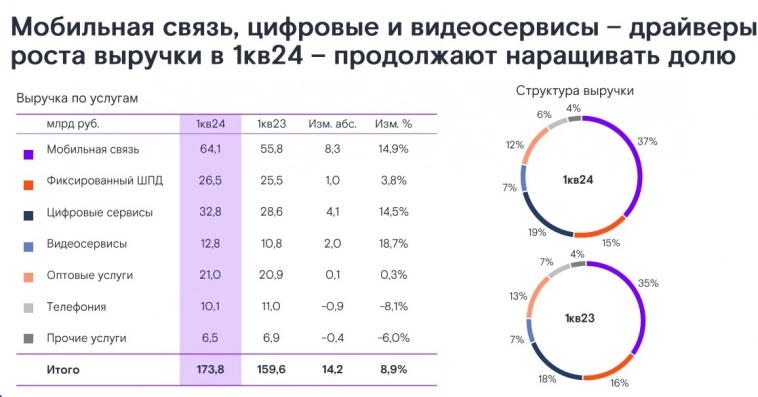

— Неоднородная выручка. Выручка год к году выросла всего на 9% до 174 млрд, но если посмотреть детально, то есть нормальные сегменты (мобильная связь, цифровые сервисы, видеосервисы), которые растут от 14 до 19%, а есть откровенный балласт (фиксированный интернет, оптовые услуги, фиксированная телефония), который вообще не растет. Доля интересных сегментов превысила уже 60% в структуре выручке, дальше эта доля будет только расти.

— Опережающий рост расходов. Из-за отдельных сегментов, тянущих на дно, компания показала падение операционной прибыли на 6% до 31.8 млрд.

Тут все просто: опережающий рост зарплат и амортизационных отчислений из-за растущего Саpex.

— Долг душит. Как так вышло, что долги у компании несильно изменились, но %- расходы выросли на 60%? Все очень просто: у компании около половины долгов финансируются по плавающей ставке, а год назад ключевая ставка была не 16%, а 7.5% ‼️

( Читать дальше )

Блог им. Roman_Paluch |ИнтерРАО . Кубышке нашли применение?

- 17 мая 2024, 11:33

- |

Очень долго инвесторы облизывались на кубышку Интер РАО в надежде на покупку Юнипро 🔌 или на большие разовые дивиденды, но похоже накопленные 556 млрд уйдут на другие вещи: на капитальные вложения.

📌 Куда пойдет кубышка?

— Capex. Капитальные вложения «Интер РАО» в 2024 году планируется увеличить в 2,7 раза по сравнению с прошлым годом, до 193,3 млрд рублей ‼️. В прошлом году Capex был 67 млрд, а FCF составил 83 млрд, поэтому FCF за 2024 будет отрицательным. Но по Capex у меня есть вопросы: насколько это поддерживающий Capex и какой будет его размер в 2025-2026 годах?

— Дивиденды. На выплату дивидендов за 2023 год компания направит 34 млрд, тут все ок, но денег после выплаты станет меньше.

— Выкуп акций. Компания также собралась выкупить 3% своих акций у определенного акционера, отдав на это около 13 млрд рублей.

— Сколько будет кэша на конец года? Если грубо прикинуть, то у меня такой расчет: 556 млрд (на начало) — 193 млрд (Сapex) + 150 млрд (операционка без амортизации, но есть вероятность, что результаты будут хуже) — 34 млрд (дивы) — 13 млрд (выкуп) + 40 млрд (%-доходы от кубышки)= +- 500 млрд. В целом неплохо, но копить точно не получиться с такими капитальными вложениями.

( Читать дальше )

Блог им. Roman_Paluch |Транснефть . Взялись за улучшение имиджа

- 16 мая 2024, 11:15

- |

Глава компании Транснефти Токарев сделал несколько заявлений по компании, поэтому коротко просуммирую текущие данные.

📌 Что делается для улучшения?

— Сплит акций. Акция долгое время была самой дорогой на нашем рынке (больше 100к), но после сплита даже инвестор с маленьким портфелем может ''прикоснуться'' к трубопроводам через покупку акций Транснефти.

— Дивиденды два раза в год. Обещают перейти вместо единоразовой выплаты на дивиденды два раза в год. Миноритарии любят частые дивиденды, хотя это негативно для компании, так как деньги будут быстрее уходить из компании. Какой будет дивиденд за 2023 год? От 180 до 200 рублей, поэтому он будет больше чем год назад, как и обещает Токарев.

— Нормальное раскрытие. Хоть компания особо не контактирует с инвесторами, но она продолжает публиковать полную отчетность в отличии от товарищей из нефтянки. Вроде это должно быть обыденностью для публичной компании, но некоторые перешли на полугодовое усеченное раскрытие ❌

📌 Как есть проблемы у компании?

( Читать дальше )

Блог им. Roman_Paluch |Сургут. Каждый получил то, что хотел!

- 16 мая 2024, 07:21

- |

История с дивидендами Сургута за 2023 закончилась. Коротко поделюсь своими мыслями.

📌 С обычкой все понятно

Дали положенные 85 копеек. Не знаю были ли те, кто рассчитывал на большее в обычке, но тут сюрприза ожидаемо не случилось. Да, активы на кубышку пухнут из года в год, но должно случится чудо, чтобы деньгами поделились с акционерами. Можно, конечно, сидеть годами и ждать у моря погоды, но не стоит забывать, что 30 рублей будут дальше обесцениваться. Я сидеть годами точно не готов 🚫

📌 Как быстро преф закроет дивгэп?

А вот держатели префов получат солидные 12 рублей, но теперь возникает новый вопрос: как быстро будет закрыт дивидедный гэп? У меня нет ответа на этот вопрос, но я нашел табличку с данными по историческому закрытию дивгэпов. В ней можно увидеть, что большие дивгэпы Сургут закрывает очень плохо: в 16 и 18 году потратили на это больше года, а дивгэп (нет в табличке) 2022 года закрывали 9 месяцев ‼️

От экспертов (это не я) по Сургуту есть промежуточная прикидка, что компания за 2024 год может заработать на дивиденды около 8 рублей, что дает 13% доходность к текущей цене без дивиденда. На самом деле неплохо, но дивгэп вряд-ли будет закрыт быстрее чем за год, если будет такой сценарий.

( Читать дальше )

Блог им. Roman_Paluch |ЕМС. В полку нечисти прибыло

- 15 мая 2024, 08:36

- |

Вчера ЕМС нормально так прокатил миноритариев с дивидендами (мое спекулятивную позицию по компании пришлось моментально закрыть), отказавшись от выплат за прибыльный 2023 года. Хотя после редомициляции с Кипра в Россию обещали выплатить и за пропущенные периоды. Компания не комментирует такое противоречивое решение, но она заработала на долгое время для себя черную метку, на которую не хватит мыла, чтобы отмыться.

Но этот пост не о ЕМС, а о тех, кто тоже сильно испачкал свою репутацию одним мерзким решением, поставив крест на хорошие отношения с розничными инвесторами. Я собрал небольшой список таких историй за последние 2 года, которые мне запомнились больше всего.

5. ЛСР 🏠. Нарцисс Молчанов

Компания выкупала акции с рынка за счет средств всех акционеров, но главный акционер Молчанов очень сильно любит себя, поэтому решил сам себе преподнести подарок в виде этих акций. По-сути Молчанов вышел почти сухим из данной ситуации (кроме истории с Арсагерой, которая потребовала выкупить у нее акции выше рынка), что меня напрягает, так как какой-нибудь мажоритарий из другой компании может взять подобную тактику на вооружение.

( Читать дальше )

Блог им. Roman_Paluch |Яндекс. Хэппи Энд, но не для всех

- 14 мая 2024, 08:40

- |

Вчера закончилась главная эпопея (длилась 2 года) на российском фондовом рынке — сделка по выделению российских активов Яндекса с учетом интересов всех акционеров. Коротко проговорим главные моменты.

📌 Основные параметры сделки

— Обычных россиян не кинули. Россияне, у которых куплены акции Яндекса на ММВБ или на СПБ, могут спать спокойно, так как их акции обменяют 1 к 1 на акции российского Яндекса. Также обменяют акции у тех, кто купил их в иностранной инфраструктуре и до сентября 2022 перевел их в Россию. Интересно, таких людей много?

— Самые хитрые мимо. Для покупавших в Евроклире до 30 ноября 2023 предложено выкупить акции за копейки (по 1200 рублей), а остальные остаются с акциями голландского Яндекса. Чем выше потенциальная доходность, тем выше риски, которые сработали в данном случае, но покупавшие знали на что шли ⚠️

— Будет делистинг. История акций голландского Яндекса заканчивается на ММВБ путем делистинга (про это было известно), но вместо него будут торги российского Яндекса, который будет включен в индекс ММВБ, так что начинается новая эпоха.

( Читать дальше )

Блог им. Roman_Paluch |Абрау - Дюрсо. А что детище Титова?

- 13 мая 2024, 11:36

- |

Вышел отчет за 2023 год у компании Абрау — Дюрсо, которая более чем на 90% принадлежит семье Титовых (тому самому, который участвовал в выборах в 2018 году). Выскажу коротко мнение о компании.

📌 Что в отчете?

— Выручка. Исторически у компании второе полугодие значительно сильнее чем первое, но по итогам 2023 года выручка выросла всего на 6% до 14 млрд за счет роста продаж бутылок на 5% (56,7 млн бутылок) и роста по гостиничному бизнесу. Очень слабый результат. Сильная база 2022 года? Или иностранные конкуренты наладили поставку вин в Россию. Думаю, что все сразу, но результат от этого лучше не становится.

— EBITDA. Упала на 20% до 2.9 млрд из-за роста себестоимости, логистических услуг и расходов на оплату труда. Выравнивать эту ситуацию в 2024 году будут за счет роста цен, но об это потом. Если не считать убыток от обесценения на 0.5 млрд, то прибыль составила 1.9 млрд (P/E = 15).

— Чистый долг. У компании отрицательный денежный поток из-за расходов на Capex, поэтому компания нарастила долги до 8.8 млрд, но долги в основном долгосрочные и под невысокую ставку (получили от этого процентный доход), поэтому все неплохо, хотя соотношение долга к EBITDA приблизилось к 3, а процентные расходы сжирают почти половину операционной прибыли ⚠️

( Читать дальше )

Блог им. Roman_Paluch |МВИДЕО. Допэмиссия, которая была неизбежна

- 13 мая 2024, 08:13

- |

На прошлой неделе вышла новость, которая должна была выйти давно: совет директоров МВИДЕО провел заседание, включив в повестку вопрос о проведении допэмиссии. Акции приуныли на прошлой неделе, упав на 12%. Обо всем по порядку.

📌 Почему допэмиссия была неизбежна?

Я давно хейтил компанию и в своих постах о ней писал о том, что допка тут неизбежна. На самом деле не надо иметь семь пядей во лбу, чтобы было предсказать такое развитие событий в компании, достаточно было открыть ее последний отчет за 2023 год:

— Очередной убыток. Компания отработала очередной год в убыток, вроде ничего страшного, только вот капитал компании стал нулевой. Это означает, что если бы вдруг все кредиторы (продавцы и банки) в один момент потребовали с ними расплатиться, то после реализации всего имущества до акционеров дошла бы дырка от бублика. Ладно, МВИДЕО не первая и не последняя компания с такой ситуацией. У МТС 📱, например, тоже нулевой капитал, но неплохо себя чувствует и даже платит дивиденды.

— Закрыли дыру в балансе через продавцов.

( Читать дальше )

Блог им. Roman_Paluch |ОВК. Прощенное воскресенье

- 10 мая 2024, 12:03

- |

ОВК — это главная фишка у лудоманов в казино, именуемом Московская биржа 🏦. Данной акцией торгует приличное количество инвесторов, которые даже не знают о состоянии дел в компании, а если узнают цифры, то не вникают в их суть. Коротко расскажу о том, что не так в отчете.

📌 Что не так в отчете?

— Списание долгов. Из 36 млрд прибыли компания получила 31 млрд доходов за счет списания долгов путем деконсолидации своего дочернего общества на котором висели долги. Я впервые с таким сталкиваюсь (кого-то нормально так кинули, но мне лень копаться в этой дичи), но в любом случае это РАЗОВЫЙ доход, поэтому без этого трюка прибыль составила всего 5 млрд.

Зато чистый долг стал отрицательным, поэтому если кинутые кредиторы не потребуют свои деньги, то компания начнет получать процентный доход, а значит уйдут процентные расходы на 5 млрд.

— Количество акций. В прошлом году была очень смешная и иррациональная ситуация, когда объявили огромную допэмиссию, которая размывала акционеров в десятки раз, а акция изначально упала всего в 3 раза до 100 рублей и долгое время там находилась.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс