Блог им. Rich_and_Happy |Экскурс в Историю. Как ведёт себя Фондовый рынок РФ до и после выборов.

- 17 марта 2024, 12:41

- |

Немного о том, как прошли 10 лет со дня воссоединения Крыма с РФ. И одной строкой о трудных ошибках Автора в начале пути на фондовом рынке РФ.

Если мы посмотрим по истории (рис 1), то каждый год после выборов были ощутимые коррекции. Каждый раз выборы проходили в Марте и коррекция была либо сразу, либо на горизонте 1-3 месяцев.

— Так после выборов в 2018 уже в Апреле индекс упал на 10%. Но дальше рост продолжился. Даже учитывая последующие Ковидные и СВОшные провалы индекс в плюсе, не говоря о дивидендах которые всё это время приходили.

— После выборов в 2014 ещё неделю поросли, а дальше коррекция до Мая более 20%.

Напомню, что в 2014 году прошло воссоединения Крымского полуострова с Россией. 18 Марта был подписан договор между Российской Федерацией и Республикой Крым о принятии в РФ. Тогда было много криков «всёпропальщиков», что РФ сломается под санкциями и т.п. Примерно всё то же самое, что мы слышали пару лет назад, просто в меньшем объёме.

С локального минимума индекс МосБиржи удвоился (т.е. среднегодовой рост чуть больше 7%) даже учитывая провал 2022, плюс всё это время были дивиденды, часто двухзначные.

( Читать дальше )

- комментировать

- Комментарии ( 5 )

Блог им. Rich_and_Happy |Не хотят давать купить акции Тинькофф со скидкой 😔

- 14 марта 2024, 20:31

- |

Торги акциями ТКС Холдинга $TCSG начнутся с понедельника (18 Марта). Т.е. торги были приостановлены месяц (с 15 Февраля) пока холдинг проводил редомициляцию

Писал в Январе: «Я буду присматриваться к акциям и добавлять при сильных падениях, т.е. буду ловить падающий нож, но в кевларовых перчатках. Тинькофф сейчас интересный».

Собственно это и делал. Успел сделать несколько покупок, а дальше начался процесс редомициляции.

Сегодня вышло сразу несколько хороших новостей:

— Интеграция «Росбанк» в состав «ТКС Холдинг». Учитывая одного собственника можно быть уверенным об успешной интеграции. Т.е. ТКС после объедения приближается по размерам к таким монстрам как Сбер $SBER и ВТБ $VTBR

— Объявили BuyBack до 19 млн акций (10% капитала), чтоб купировать распродажи из-за «навеса» после возобновления торгов.

— Сильный отчёт за 2023 год.

Выручка выросла на треть (до 487,7 млрд руб.), чистая прибыль в 4 раза (до 80,9 млрд руб.). Количество клиентов выросло на треть (до 40,4 млн человек)

( Читать дальше )

Блог им. Rich_and_Happy |Что ждать инвесторам от золотодобывающих компаний?

- 06 марта 2024, 20:44

- |

Всего за 4 дня рост золота составил более ~5%.

С начала месяца Полюс $PLZL вырос на 7,5% и похоже готовится обновить локальные максимумы (12308 руб). Южуралзолото $UGLD с начала месяца прибавило скромней, чуть более 3%, но зато с начала года рост более 20%

Сохранение повышенных уровней инфляции, заморозка ЗВР РФ, тлеющие и горящие точки на мировой арене, перспектива снижения ставок ФРС, всё это драйверы роста цен на золото.

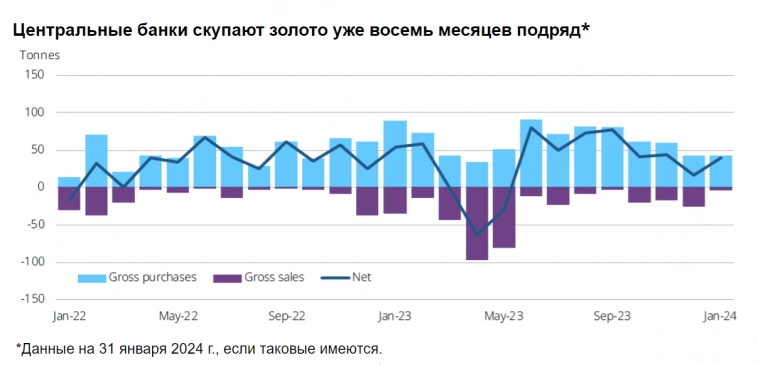

Так по данным World Gold Council (WGC) спрос на золото растёт. Со стороны ЦБ это восьмой месяц подряд прироста резервов в золоте (рис 1). Только за Январь мировые ЦБ закупили 39 тонн золота. Можно сделать аккуратное предположение, что это долгосрочная стратегия мировых ЦБ — накопление золота.

Только в субботу вспоминали интервью главы Полюса Алексея Востокова, что возможные дивиденды Полюса не исключены, несмотря на возросший долг. Рекордная цена золота это плюс в сторону решения для выплат дивидендов.

Автор уже несколько месяцев добавляет Полюс и совсем чуть-чуть Южуралзолото в портфель.

( Читать дальше )

Блог им. Rich_and_Happy |В отчёте Сбера $SBER видно квартальное замедление роста прибыли, но Сбер остаётся инвестиционно привлекательным для дивидендного инвестора.

- 28 февраля 2024, 20:33

- |

Ключевые результаты по итогам 2023 (рис 1):

• Чистая прибыль: 1508.6 млрд руб (рост в 5,2 раза г/г)

• Рентабельность капитала: 25.3% (план 22%)

• Достаточность общего капитала по группе H20.0: 13.7%. Выплаты дивидендов акционерам производятся, если достаточность общего капитала составляет не менее 12,5%, Греф озвучивал 13,3% как план, а сделали 13,7%. Отлично.

• Ипотечный портфель вырос на 34.9% за год (на рис этого нет, но это важный момент, о нём ещё позже)

На что стоит обратить внимание.

Если сравнить квартальные результаты, то чистая прибыль сократилась до 359,7 млрд руб. с 411,4 млрд руб, т.е. -12,5% квартал к кварталу (рис 2).

Подобную динамику, скорей всего, мы увидим и в следующих кварталах. Это связано в первою очередь с действиями ЦБ по ужесточению ДКП

( Читать дальше )

Блог им. Rich_and_Happy |У МосБиржи $MOEX квартальные рекорды и сильные результаты за год, но это не причина для покупки сейчас, лучше подождать.

- 26 февраля 2024, 20:48

- |

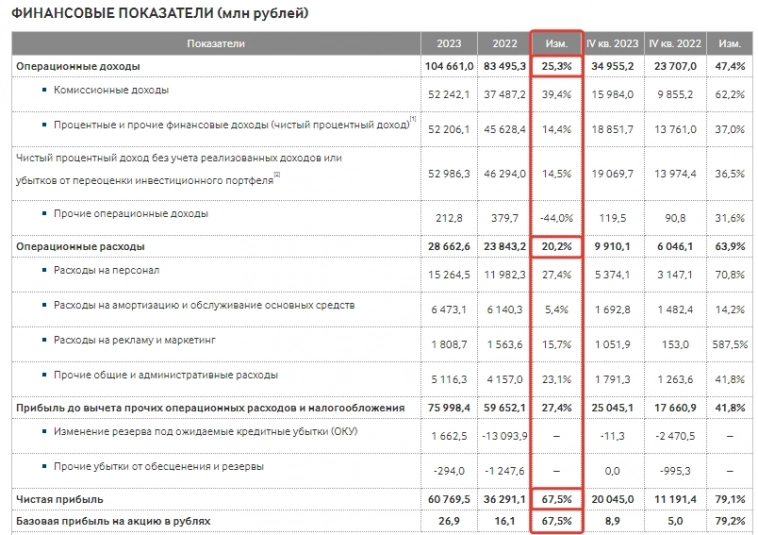

• Чистая прибыль итогам 2023 +67,5% г/г (60,8 млрд руб). Квартальные результаты показывают рост чистой прибыли +79,1% г/г (20 млрд руб) (Рис 1)

• Двузначный рост по всем направлениям (Рис 2).

• Услуги финансового маркетплейса ФинУслуги показали трёхзначный рост +141,7% (1,8 млрд руб). Суммы ещё не такие значимые в разрезе всех доходов, но уже заметные, а учитывая темп роста — это хороший драйвер роста всей выручки.

На что стоит обратить внимание:

• Высокие операционные расходы. Если смотреть на годовую динамику, то рост год к году составил +20% (Рис 1).

• При этом биржа ждёт роста операционных расходов в 2024 ещё на 35-48% (это много)

( Читать дальше )

Блог им. Rich_and_Happy |Фокус на дивидендах и немного роста.

- 19 февраля 2024, 21:19

- |

Хотя действовать сейчас а в голове держать долгосрочные цели не так просто. Всегда проще сфокусироваться на чём-то более легко доступном. Часто кто хочет быть инвестором начинает играть в игру «купи-продай» и фокус сбивается. Трейдинг не лучше и не хуже, чем инвестиции, просто фокус будет разный.

Если идёт торговля внутри дня, то надо быть готовым к сильно изменчивым результатам по итогам пары дней или недели, с соответствующим влиянием на внутреннее состояние.

Возможно слышали ранее термин: «Профессиональная Деформация». Автор знает пару интрадейщиков которые в обычной жизни с трудом планируют с горизонтом в несколько месяцев. О фокусировке на долгосрочных целях с горизонтом в несколько лет говорить не приходится. Их девиз близок к «Живи сегодняшним днём». Рекордные объёмы в условных ОВК $UWGN делают, в том числе такие ребята. Фокус у них на «Сделать пару процентов в день».

( Читать дальше )

Блог им. Rich_and_Happy |Диасофт, заработанные деньги и правило 40%

- 08 февраля 2024, 20:39

- |

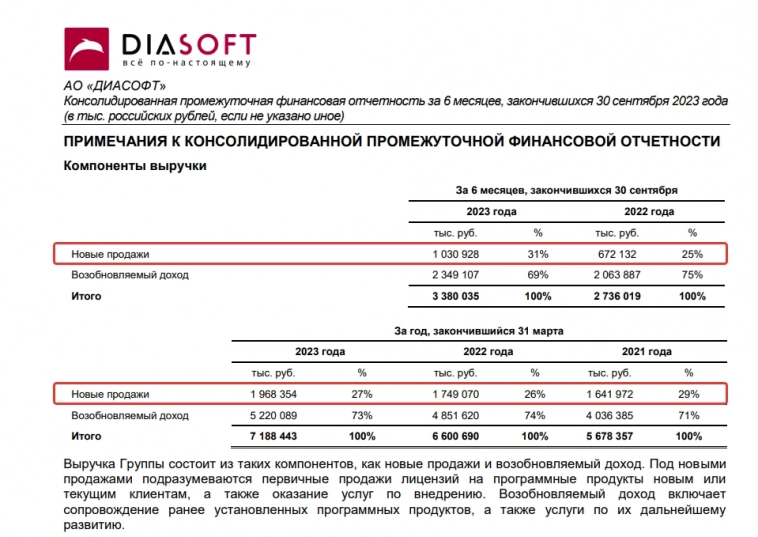

Первое. Компания зарабатывает только четверть от новых продаж и получает 3/4 выручки от действующих договоров. (рис 1)

Это с одной стороны хорошо, у компании прогнозируемый и устойчивый кэшфлоу. «Подписка» — это то, за что инвесторы любят софтверные компании, так как платить за софт надо каждый год. А менять интегрированное ИТ решение накладно и требует определённых административных ресурсов.

Второе. С другой стороны темпы роста бизнеса не впечатляют. Если брать свежий доступный отчёт за 6 месяцев 2023, то рост за год составил +8.9% vs 16.2% годом ранее. (рис. 2). Хотя результаты конца 2023 и всего 2024 обещают быть лучше на волне импортазамещения. Кстати, аналогично и результаты Астры $ASTR должны приятно удивить за эти периоды.

( Читать дальше )

Блог им. Rich_and_Happy |Про дивидендного инвестора и инвестиции в дорогие акции. На примере Делимобиль $DELI

- 07 февраля 2024, 20:49

- |

Т.е. мы берём стоимость всех акций и делим на годовую прибыль компании. Не то чтобы это лучший показатель, но он даёт возможность быстро оценить что вообще происходит.

Допустим P/E = 10, что это значит?

Это значит, что текущая цена равна десятикратному годовому доходу на акцию.

Перефразируем. Чтобы окупить вашу инвестицию при P/E = 10 компания должна выплачивать вам как инвестору дивидендами 100% своих доходов в год и так 10 лет подряд.

Это предполагает, что эти 10 лет не будет крупных расходов, к примеру на увеличение автопарка, что сложно для каршеринга который уже является крупным и ещё планирует расти дальше.

Или подразумевает, что вы не платите налоги с получаемых дивидендов все эти 10 лет, сомнительно, но окей, пусть у нас будет ИИС.

Это в принципе подразумевает, что компания платит вам дивиденды.

( Читать дальше )

Блог им. Rich_and_Happy |Интер РАО $IRAO О политическом весе, хороших результатах, росте капитальных затрат и немного расчётов дивидендов на коленке

- 05 февраля 2024, 20:36

- |

Сегодня Борис Ковальчук на встрече с президентом рассказал о ключевых показателях компании.

Отметим два [очевидных] момента:

1. Встреча главы компании лично с Президентом это уже само по себе важно.

2. Показательная похвала это очень хорошо.

Посмотрим как отреагировал Президент на доклад о результатах: «Посмотрел результаты работы за прошлый год — они очень впечатляют»

2 очка уходят Г̶р̶и̶ф̶ф̶и̶н̶д̶о̶р̶у̶, т.е. Интер РАО.

Результаты:

• Выручка: 1,35 трлн руб. +11% год к году

• EBITDA (Операционная доходность): 180 млрд руб. +12% год к году

• Чистая прибыль: 135 млрд руб. +15% год к году

• Долгов нет со слов Ковальчука [ранее были менее 20 млрд, можно считать, что их нет]

( Читать дальше )

Блог им. Rich_and_Happy |🚄 По пути Иранизации.

- 28 января 2024, 17:42

- |

• Что это значит?Обычно когда говорят про «Иранизацию рынка» имеют в виду рост цены на активы ввиду повышенного спроса из-за желания (а) как минимум сохранить свои сбережения от инфляции, (б) как максимум ещё что-нибудь заработать сверху.

Хотя инструментов много больше чем просто акции и облигации. Тут и просто «Купить доллар» популярная забава и в РФ, купить Недвижимость, ещё один популярный инструмент, конечно же золото в РФ его тоже скупали рекордными объёмами, как вариант и инструменты фондового рынка такие как акции, облигации, фонды денежного рынка и т.д.

• Почему так происходит?

— Есть закон спроса и предложения. График, изображающий зависимость между ценой определенного товара по одной оси и количеством этого товара, которое востребовано по этой цене по другой оси.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс