Блог им. MKrrr |IPO Диасофт. Классная компания, но зачем им деньги???

- 12 февраля 2024, 07:23

- |

Красивая история, адекватная оценка (в 2-3 раза дешевле Астры), растущий рынок. Но есть нюансы...

Мы разбираем компаний и отбираем для вас💎 среди 🚮! Вы сами решаете, какие компании мы смотрим (голосование)

О размещении

Диасофт выходит на IPO 13 февраля, книга заявок закрывается сегодня (у Тинькофф в 11.30 мск). Сейчас уже известно о переподписке в 5 раз, поэтому считаем, что компания разместится по верхней границе диапазона (4500 рублей за акцию). Будет привлечено 3,6 млрд. руб., 2,2 из которых пойдут в компанию, а 1,4 – продажа текущих акционеров. Компания оценена в 45 млрд. рублей

О компании

Диасофт один из крупнейших разработчиков ПО, специализируется на решениях для банков. Доля компания на рынке программ для финансового сектора – 24%, доля на широком рынке ПО – порядка 7%.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 25 )

Блог им. MKrrr |Миллион в год на Солярис: как аналитики обосновывают рост рынка Делимобиля перед IPO?

- 03 февраля 2024, 09:51

- |

Когда очень нужно продать товар, компании прибегают к помощи рекламщиков. Те создают миф о неполноценности без продукта, или невероятно выгодном предложении. Когда нужно продать акции – обращаются к аналитикам и они модифицируют реальность.

Disclaimer: мы с уважением относимся к компании Б1 (бывший EY в России), но аналитический склад ума вынуждает ставить цифры под сомнение. И вот, к чему это привело

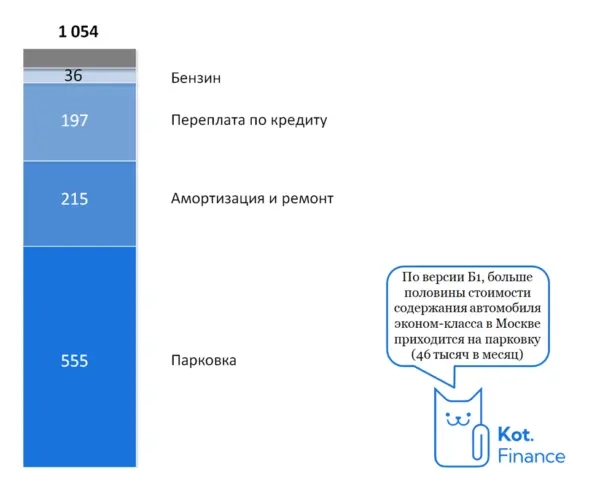

Когда мы делали обзор IPO Делимобиля, уделили особое внимание двум слайдам:

— прогнозу роста рынка в 7 раз до 2028 года (!)

— стоимости владения авто в Москве >1 млн рублей/год (обычного авто, не Porsche)

( Читать дальше )

Блог им. MKrrr |IPO Делимобиля: читаем отчетность, смотрим презентацию, оцениваем планы

- 24 января 2024, 07:45

- |

О размещении

Компания планирует разместить до 10% акций (ранее заявлялось о доли до 15%). Средства будут направлены на приобретение новых автомобилей и рефинансирование долга. Компанию оценивают в 60-90 млрд с учетом долга.

На наш взгляд, сейчас идеальный момент выхода на IPO

— процентные ставки высокие (т.е. замещение долга деньгами акционеров даст наибольший эффект), но фондовые рынки не падают: можно получить высокую оценку.

— выход в плюс по операционной прибыли: теперь компания самодостаточная, с подтвержденной бизнес моделью

О компании

Делимобиль — крупнейший каршеринг России с автопарком 24,2 тысяч авто. Компания ведет бизнес в 10 городах, т.е. есть места, где присутствует только Делимобиль, и нет ни Яндекса, ни Сити, ни тем более Белки.

( Читать дальше )

Блог им. MKrrr |Ломбардное IPO: такое айпио нам не надо

- 12 декабря 2023, 17:40

- |

Мы не будем подробно разбирать 🏦МосГорЛомбард, хотя планировали даже прийти к ним и заложить что-нибудь а потом выкупить, чтобы оценить продукт

Причина в мультипликаторах: ломбард хотят оценить в 3,5-4 млрд. 😳при собственном капитале 0,3 млн. Даже при конвертации привилегированных акций и доп.эмиссии для IPO — капитал вырастет максимум до 1,3 млрд. Это по самым оптимистичным ожиданиям.

Доходы до переоценки стоимости залогов (вчера золото выросло — завтра упало) в пределах 50 млн. в год ❗️

Операционная прибыль за 9 месяцев — 8,2 млн. руб. ❗️а за 9 мес. 2022 года был операционный убыток

Единственное, чем поможет IPO — компания сократит процентные платежи 💰 на 150-180 млн в год

Мультипликаторы (самые оптимистичные из возможных)

🔹Цена / балансовая стоимость = 3,1 (т.е. каждый рубль капитала вы покупаете за 3,1рубля, но по сути, деньги от IPO это и будет самой большой частью капитала ломбарда)

🔹Цена / прибыль = 20 😳(здесь основной эффект от снижения % расходов)

Новость о продлении приема заявок как бы намекает, что желающих мало:

( Читать дальше )

Блог им. MKrrr |IPO СовКомБанка: ищем скелеты в шкафу, и находим… Но в IPO участвуем

- 07 декабря 2023, 07:48

- |

О размещении

· Free float (акции в свободном обращении): <5%

· Оценка банка: 200-219 млрд. рублей

· Цель: развитие, продаются новые акции, действующие акционеры не выходят из бизнеса

· Сбор заявок до 14.12.2023

О компании

В представлении не нуждается: крупный российский банк, входит в ТОП 10. Третий по величине активов частный банк после Альфы и МКБ.

( Читать дальше )

Блог им. MKrrr |Проблема в пластике, или в людях?

- 02 декабря 2023, 09:48

- |

СИБУР в новом ролике показал. что пластик — везде. Не то, чтобы прям открытие, но это вновь заставило задуматься, что первично яйцо (пластик), или курица (человек).

Сегодня будет не финансовый блог. В субботу хочется порассуждать о вечном.

Пару недель назад мы публиковали статью про "Чистую планету". Как облигации нам они показались неинтересными, а вот идея торговли бытовой химии в розлив — понравилась. В комментариях правда были разные позиции на этот счет 🧐Теперь делимся видео СИБУР, который говорит, что пластик — он везде, и все сделано из него.

( Читать дальше )

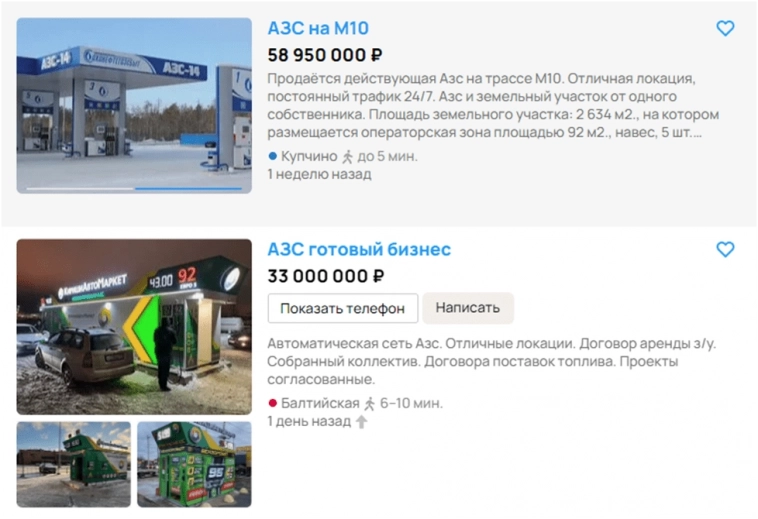

Блог им. MKrrr |IPO ЕвроТранс: как продать заправки дорого?

- 21 ноября 2023, 07:35

- |

Надо продавать не заправки, а ожидания

О размещении

IPO ЕвроТранс действительно уникальное. Компания предлагает своим новым инвесторам половину всех акций, а это значит, что решения на собраниях акционеров могут быть действительно демократичными. Проголосовали — выплатить дивиденды — выплатили. Не совсем так, но близко.

Параметры размещения ЕвроТранс:

· Free float (акции в свободном обращении) – 50%

· Оценка компании: 53 млрд. рублей

· Цель: доп.эмиссия для модернизации АЗС в универсальные станции (с зарядкой для электромобилей), развитие розничного направления.

· Сбор заявок до 20.11.2023

( Читать дальше )

Блог им. MKrrr |IPO ЮжУралЗолото (ЮГК): один из лидеров рынка золота, утроение производства, дивиденды

- 14 ноября 2023, 07:41

- |

Компания много работала, а теперь готова делиться с новыми акционерами. Почему?

Мы зарабатываем на поиске компаний-бриллиантов. Часто, это непопулярные, но доходные компании. Смотри, что мы уже разобрали: пивоварня Афанасий, Henderson, Sunlight, сеть кофеен Kuzina, производитель протезов Моторика, и множество других. Среди более известных имен – Делимобиль, Мвидео, Сегежа, Контрол лизинг.

Параметры размещения ЮГК:

· Free float (акции в свободном обращении) – 5%

· Оценка компании: 110-120 млрд. рублей

· Цель: доп.эмиссия

· Сбор заявок до 21.11

О компании

ЮжУралЗолото — №4 по добыче золота, и №2 по запасам. Компания планирует почти утроиться по добыче руды и производству золота к 2028 году, выведя на проектную мощность свои супер-проекты ГОК «Курасан» и ГОК «Высокое». Проекты действительно очень масштабные.

( Читать дальше )

Блог им. MKrrr |IPO сети Henderson. Взгляд Кот.Финанс

- 23 октября 2023, 08:25

- |

Сеть магазинов одежды для мужчин выходит на IPO. Аналитики уже дали диапазон оценки компании. Разбираемся, много это или мало. И посматриваем на облигации.

Отличный пример гипотезы, когда компания через дебют в облигациях становится публичной, и тем самым готова быстро провести IPO, как для этого откроются рыночные условия. IPO Астры показало, что рыночные условия есть. Значит, пора продавать долю в компании.

Сегодня будет необычный обзор. Мы рассмотрим бизнес и отчетность, и сделаем выводы как о стоимости акций, так и целесообразности покупки облигаций.

О компании

Компания скоро откроет свой 160ый магазин, является игроком номер 1 в сегменте классической мужской одежды. Позиционирует, что и в casual тоже, но вряд ли. Есть много смежной конкуренции: пиджак можно купить не только в Kanzler, Дипломат, Сударъ, но и сотнях других.

Почти половина выручки приходится на Москву и Санкт-Петербург.

( Читать дальше )

Блог им. MKrrr |IPO Астры: ящик Пандоры, или окно возможностей?

- 18 октября 2023, 08:33

- |

IPO Астра – волшебный сундук, который открывает окно возможностей для выхода на биржу множества компаний. Так что это предвестник качественного разнообразия на бирже. Или нет?

Еще вчера то, что многие (и мы в том числе) считали очень дорогим:

· P/E (цена/годовая прибыль) 19

· P/S (цена/годовая выручка) 13

· P/BV (цена/собственный капитал) x40

За два дня стало еще в полтора раза дороже. На столько же пересчитались и мултипликаторы.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс