Блог им. MKrrr |Падение доходностей в облигациях (это хорошо)

- 16 июня 2022, 07:55

- |

Статья состоит из теоретического и практического блока. Если уже работали с облигациями – переходите ко второму.

Теория.

Пример:

Ключевая ставка 10%

Купон облигации 12%

Срок 3 года

Такая облигация торгуется около своего номинала, то есть по 100%. Но если ставки на рынке снизятся, например, до 8%, а купон остается 12%, то за такую облигацию при продаже дают больше, чем номинал. Ведь ее доходность выше среднерыночной. И тогда ее можно продать за 105%. Получается, что доходность облигации для нового покупателя выросла, а продавец помимо купона в 12% получил прирост стоимости в 5%.

Что же получает покупатель? Обычно номинал облигации 1000 рублей. Значит он купил за 1050 (=105% х 1000) то, что дает 12% купон. Купонная доходность покупателя будет 11,43% (=12%/105%), но в конце срока он получит лишь номинал облигации (то есть 100% вместо уплаченных 105%).

Чтобы не погружаться в ручные расчеты я строю простейший расчет с формулой ЧИСТВНДОХ, но можно и довериться данным с торгового приложения. Я же люблю перепроверять.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Блог им. MKrrr |Заседание ЦБ: почему в России уже отрицательные реальные ставки?

- 15 июня 2022, 08:06

- |

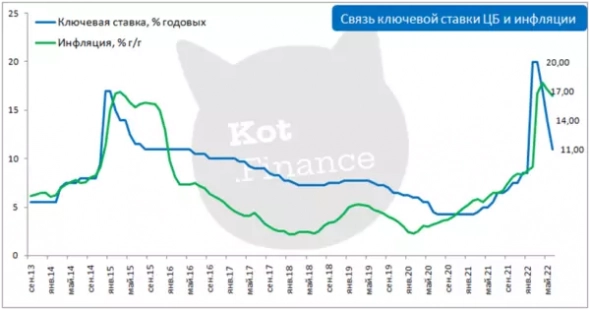

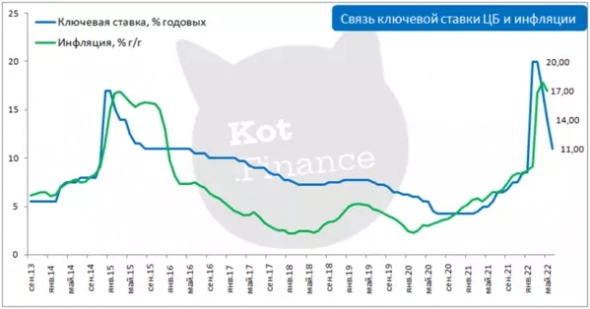

Разбираемся, к чему приведет снижение ключевой ставки и смотрим, куда могут пойти деньги. Считаем реальную ставку в России (она отрицательная) и ищем в цитатах ЦБ намеки на дальнейшие действия.

ЦБ на прошлой недели в четвертый раз снизил ключевую ставку. Два раза – внепланово. Совокупное снижение за три месяца – 10,5 процентных пунктов. Раньше казалось, что такими темпами могут только увеличивать. Такого стремительного снижения «ключа» еще не было в новейшей истории России.

Несколько цитат, которые могут заинтересовать:

ЦБ РФ ПОНИЗИЛ ПРОГНОЗ ПО ИНФЛЯЦИИ НА 2022Г С 18-23% ДО 14,0-17,0%%

СПАД ВВП РФ В 2022Г МОЖЕТ ОКАЗАТЬСЯ НИЖЕ АПРЕЛЬСКОГО ПРОГНОЗА (8-10%)

ЦБ РФ ПРОГНОЗИРУЕТ СРЕДНЮЮ КЛЮЧЕВУЮ СТАВКУ ДО КОНЦА 2022Г В ДИАПАЗОНЕ 8,5-9,5%

Так вот, нам обозначили и скорректировнный прогноз по инфляции, и ориентир по ставкам, и ожидания падения ВВП.

Все это говорит, что перспектив дополнительного снижения ключевой ставки – не много, но в целом, уже сейчас вернули комфортные ставки для бизнеса. Тем более, что реальные ставки отрицательные (!!!)

( Читать дальше )

Блог им. MKrrr |Кажется, у ЦБ просто нет выхода…

- 10 июня 2022, 09:09

- |

Прошло две недели с прошлого снижения ставки, и сегодня придется делать это вновь. Рубль, рынок гос.облигаций, инфляция – буквально все против ЦБ. А зачем повышали?

Disclamer: вопрос не столько «зачем?», сколько «почему до 20%?»

Ключевую ставку снижали уже трижды с шагом по 3 процентных пункта. Нужно ли было ее поднимать до 20% — вопрос открытый. Бизнесу, банкам, населению – нужна стабильность. Сказать, что она есть сейчас я не могу.

В марте произошел паралич финансовой системы: кредиты больше, чем под 30% производственные предприятия окупить не могут. Поднятие ставки = изменение условий по уже действующим кредитам. А это значит, что закредитованные компании за эти три месяца переплатили процентов минимум как за полгода.

А теперь экстренными шагами снижаем…. Кредиты, кстати, не дешевеют)

Теперь подумаем, что может являться ориентиром для ЦБ? – считается, что государственные облигации (ОФЗ). Тогда какую ставку прайсит рынок?

( Читать дальше )

Блог им. MKrrr |Обувь России переобувается... Пример дефолта в облигациях

- 09 июня 2022, 08:08

- |

В моей статье про облигации просили показывать не только рейтинги успешных и доходных компаний, но и рейтинг дефолтов. Что ж, пример не потребовал себя долго ждать. На сцене – ОР Групп. Разбираемся, что пошло не так в этой «надежной» федеральной компании.

Disclamer: «надежная» я погорячился, но федеральная – да, компания крупная и очень часто крупняк за счет этого и выживает.

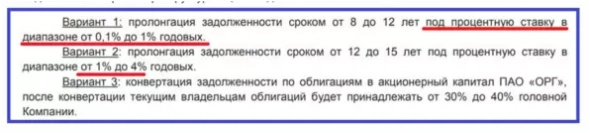

История с дефолтом берет свое начало с марта. А только вчера компания сделала предложение держателям облигаций по реструктуризации:

Первый вариант – грабеж. Второй вариант – грабеж. Третий – только если вы хотите стать акционером полубанкрота. Да тоже грабеж!

Столь низкая процентная ставка фактически обнуляет тело облигации. Потому что продать ценную бумагу, которая дает доходность 1% годовых можно будет разве что за 10% от номинала (то есть с потерей 90% вложений).

( Читать дальше )

Блог им. MKrrr |Сколько можно заработать на облигациях? Конкретный кейс

- 08 июня 2022, 08:09

- |

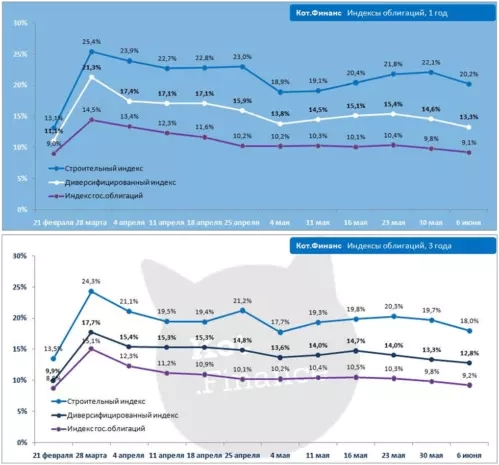

Два месяца назад запустил авторские запустил индексы на облигации. Подвожу итог запуска, считаю промежуточную доходность. Про свои индексы писал тут. У них индикативная задача — показать три вида процентных ставок:

— рискованный сегмент (строительство)

— сравнительно-надежные бумаги с рейтингом не ниже ruBBB

— гос.облигации (так называемые безрисковый рублёвый долг)

Эти индексы показывают, на какую доходность можно рассчитывать в каждом сегменте прямо сейчас. Между гос.облигациями и рискованными облигациями обычно целая пропасть – и в ней можно «собирать» такую доходность, которая вас устроит. Не забывая о риске.

Прошло 2 месяца и мне есть, что показать. Я публикую индексы каждую неделю и меняю структуру в зависимости от цен на облигации. Поэтому там всегда лучшая на момент публикации доходность облигаций.

График разделен на две части: сверху облигации со средним сроком год (подбираю выпуски от 10 месяцев до полутора лет);

( Читать дальше )

Блог им. MKrrr |Замена накопительному счету своими руками. С помощью облигаций

- 03 июня 2022, 07:57

- |

Мой очень важный клиент, моя девушка, попросила найти вариант замены накопительного счета. Нужны все те же плюсы: надежность, простота, пополнение/досрочное снятие, и чтобы ставочка повыше. Облигации идеально подходят

Сейчас у нее открыт счет в Открытии, который снизил ставку до 8,5%. Плюс, проценты начисляются на минимальный остаток на счете в течение месяца. Если, например, там лежало 100 тысяч и мы на неделю сняли 50, то 8,5% годовых будут начислены на 50 тысяч.

Итак, нужна замена.

Критерии:

— Простота. Должно быть все быстро и просто, как перевод на счет. Не больше 5 кликов.

— Надежность. Третий эшелон сразу исключаем, ВДО не подходят. Рейтинг минимум ruBBB.

— Без риска изменения цены. Значит, это должны быть максимально короткие облигации (3-6 месяцев)

— Ликвидность. Эти облигации важно легко купить, легко продать.

— Ставка. Она должна быть выше накопительного счета. И не забываем про налоги.

В итоге, я взял выпуски с датой погашения с октября 2022 по март 2023 года. По ним не будет скачков цен ни при снижении, ни при росте ключевой ставки. Рассматривал выпуски с оборотом внутри дня не меньше 1 млн. руб. и числом сделок больше 30. Эти облигации можно будет за минуту купить или продать.

( Читать дальше )

Блог им. MKrrr |К чему приведет снижение ключевой ставки до 14%? -кредиты, вклады, акции, доллар, цены

- 03 мая 2022, 20:01

- |

Ключевая ставка Центрального банка – это стоимость денег в экономике. У денег, как у любого товара, есть производитель – ЦБ. Он является эмитентом, т.е. выпускает (печатает) деньги.Далее деньги передаются крупным оптовикам, дистрибьюторам – коммерческим банкам. Потом они распределяются оптовикам поменьше – небольшим банкам через межбанковское кредитование, лизинговым компаниям, крупным корпорациям на свои, чаще всего инвестиционные цели. Мелкий опт – малый и средний бизнес. Розница – ипотечные кредиты, автомобильные и потребительские кредиты, кредитные карты. На каждом уровне к стоимости денег (кредита) добавляется пару процентных пунктов.

Как повлияет решение ЦБ о снижении ключевой ставки до 14%?

Процентные ставки в экономике инертны. Но так, или иначе динамика предопределена, ориентир – ЦБ, который уже дважды снижал ключевую ставку: сначала до 17%, теперь до 14%.

( Читать дальше )

Блог им. MKrrr |Облигации: сколько можно заработать и на чем?

- 25 апреля 2022, 11:57

- |

Рубль укрепляется, доллар падает, фондовый рынок неспокоен, выход на иностранные площадки под вопросом… Вдобавок к этому, еще и ставки по вкладам падают. Кажется, сейчас идеальное время для инвестиций в облигации. Сколько можно заработать сейчас?

В последнее время много писал про облигации: это и сравнение плюсов и минусов, и идея для консервативного инвестора под 17% годовых, и для агрессивного инвестора под 32% годовых. Многие возможности уже недоступны — надежные облигации выросли в цене, но время все еще интересное.

Месяц назад запустил интересный проект с индексами облигаций и публиковал конкретные портфели.

Индексы решают две практические задачи:

— показать доходности разных облигаций на момент наблюдения

— фиксировать коридор риска (разницу между самым агрессивным и консервативным портфелями).

( Читать дальше )

Блог им. MKrrr |И все-таки доллар хорош...

- 22 апреля 2022, 17:53

- |

Хорош именно сейчас, а не вообще. Я и дальше считаю, что инвестиция в валюту это не инвестиция, а попытка сохранить. Доллар сам по себе ничего не производит, не платит дивиденды. Да, могут быть проценты во вкладе. Но какие они были последние три года? Вспомните лекции по экономике, доллар — это валюта, а валюта — это средство обмена, платежа, и иногда накоплений. Ралли последнего десятилетия научило весь мир, что доллар — это надежно. Считаю, что долгосрочно это извращенная мысль. А сейчас — сейчас я его рассматриваю к покупке.

Но что поменялось в моем восприятии?

Смотрите, как менялись доходности по ОФЗ, которые выступают бенчмарком:

( Читать дальше )

Блог им. MKrrr |Вклады против облигаций. Что лучше?

- 22 апреля 2022, 13:40

- |

Короткий пост-сравнение банковского вклада и облигаций.

Есть что добавить — пишите в комментарии

-----------------------

Если понравилось — мой Телеграм

t.me/+t-zQASQgLgU4YTMy

Подписывайтесь! Много эксклюзивной информации о финансах и недвижимости. Пока только разгоняемся

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс