Блог им. MKrrr

Облигации с доходностью 30%+: идея для парней с крепкими фаберже (компания Легенда)

- 20 апреля 2022, 19:44

- |

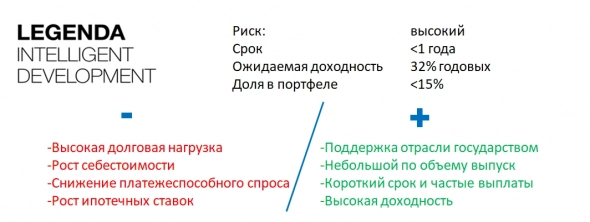

32% годовых в облигациях на дороге на валяются. Где высокая доходность — всегда высокий риск. Разбиремся, где и почему можно заработать так много. С учетом налогов и комиссий.

Инвестиции в строительный сектор нельзя сейчас назвать консервативным решением. Это и риск высокого финансового рычага, и отраслевые сложности, и рост себестоимости, и еще очень много чего. Я покупаю второй выпуск облигаций питерской строительной компании Легенда

Коспанию нельзя назвать большой, но она уже стала системообразующей. На рынке сравнительно недавно (с 2010 года), но топ менеджеры в отрасли с 90-х. У компании хороший продукт и рейтинги, но высокий долг.

Иными словами, это компания «но». А как иначе? Без этого не было бы и такой доходности. Бенчмарк по облигациям — ОФЗ, годовой выпуск с доходностью 12%.

Давайте разбираться в плюсах и минусах:

— повышенный уровень долга (долг/EBITDA >4); могут быть сложности с рефинансированием + существенные процентные платежи;

— отраслевой риск: строители сильнее всего ощутят снижение спроса из-за неуверенности покупателей и роста ипотечных ставок, а также росту себестоимости из-за удорожания всего;

± гос.поддержка отрасли не прекратится; ЦБ нацелен на стабилизацию рынка и даже ожидает роста ипотеки на 10-15%. Но снижение рентабельности из-за роста себестоимости – гарантированно.

+ рейтинг ruBBB- (середнячок; положительная динамика изменения рейтинга) – хорошо, но не актуально, т.к. рейтинг устанавливался до февраля;

+ smart сегмент с продуманными планировками, их квартиры исторически дороже рынка комфорт, комфорт+, бизнес

+ доходность по облигациям 32% годовых (с учетом налогов и комиссий)

-------

Инвестиции в строительный сектор нельзя сейчас назвать консервативным решением. Компенсация – высокая доходность. Среди трех выпусков облигаций – рекомендую только один – второй выпуск (001Р-02). На текущий момент, это самый близкий к погашению с незначительными объемами платежей (1,28 млрд. руб.). Дефолт по этому выпуску значит кросс-дефолт по другим выпускам с большими суммами (5,20 млрд. руб.) и банковским кредитам (5 млрд. руб.), что будет серьезной проблемой. Маловероятно, что компания перестанет платить по небольшому долгу, поскольку это напряжет кредиторов по гораздо большим суммам.

У текущего выпуска короткая дюрация. Последний платеж в марте 2023 года, но компания платит по 25% долга с процентами каждый квартал. Это значит, вложив сегодня 600 рублей, уже в середине июня получишь 175. А через квартал еще 171. Это делает дефолт по выпуску еще менее вероятным.

Ключевой риск: при негативном развитии событий, возможна реструктуризация. Обычно, это предполагает списание части долга / перенос выплаты на более поздний срок / снижение ставки.

Поскольку это младший выпуск, риск по нему считаю оправданным. Осторожнее всего стоит быть с выпуском 04, который погашается в 2025 году, и который самый большой по сумме.

-------------------------------

Если понравилось — мой Телеграм

t.me/+t-zQASQgLgU4YTMy

Подписывайтесь! Много эксклюзивной информации о финансах и недвижимости. Пока только разгоняемся

-------------------------------

теги блога Кот.Финанс

- депозиты

- CNYRUB

- Glorax

- IMOEX

- IPO

- IPO 2024

- автоследование

- акции

- анализ

- аналитика

- афк система

- Балтийский лизинг

- банки

- биржа

- Брусника

- валюта

- ВДО

- ВИМ Ликвидность

- вклады

- втб

- ВУШ

- Газпром

- ГК «Сегежа»

- ГТЛК

- дайджест

- Делимобиль

- Делимобиль | Каршеринг Руссия

- дефолт

- дефолты

- дивиденды

- доллар

- доллар рубль

- доходность

- Европлан

- Евротранс

- инвестиции

- инвестиции в недвижимость

- Индекс МБ

- интерлизинг

- инфляция

- инфляция в России

- ипотека

- итоги

- итоги недели

- Карта рынка

- ключевая ставка

- ключевая ставка ЦБ РФ

- Контрол-Лизинг

- Конференции смартлаба

- кредитный рейтинг

- кредитный риск

- кс

- лизинг

- м.видео

- МВ ФИНАНС (М.Видео)

- Монополия

- Московская Биржа

- мтс

- недвижимость

- нефть

- Ника

- обзор рынка

- облигации

- отчетность

- оферта

- оферта по облигациям

- оферты

- ОФЗ

- паника

- пассивный доход

- Подборка

- портфель

- портфель инвестора

- прогноз 2025

- прогноз по акциям

- рейтинг

- риск

- Риски

- Роделен

- Роснефть

- рубль

- самолет

- сбербанк

- Сегежа групп

- Строители

- строительный сектор

- ТГК-14

- Тимофей Мартынов

- трейдинг

- Уральская сталь

- финансовый анализ

- флоатеры

- форекс

- фьючерс MIX

- ЦБ РФ

- экономический дайджест

- эталон

- Эталон Финанс

- юань

- юмор