Блог им. MKrrr

Сколько можно заработать на облигациях? Конкретный кейс

- 08 июня 2022, 08:09

- |

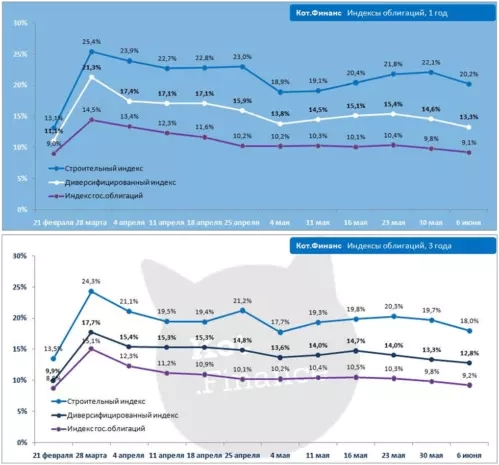

Два месяца назад запустил авторские запустил индексы на облигации. Подвожу итог запуска, считаю промежуточную доходность. Про свои индексы писал тут. У них индикативная задача — показать три вида процентных ставок:

— рискованный сегмент (строительство)

— сравнительно-надежные бумаги с рейтингом не ниже ruBBB

— гос.облигации (так называемые безрисковый рублёвый долг)

Эти индексы показывают, на какую доходность можно рассчитывать в каждом сегменте прямо сейчас. Между гос.облигациями и рискованными облигациями обычно целая пропасть – и в ней можно «собирать» такую доходность, которая вас устроит. Не забывая о риске.

Прошло 2 месяца и мне есть, что показать. Я публикую индексы каждую неделю и меняю структуру в зависимости от цен на облигации. Поэтому там всегда лучшая на момент публикации доходность облигаций.

График разделен на две части: сверху облигации со средним сроком год (подбираю выпуски от 10 месяцев до полутора лет); снизу – в среднем, три года.

Нижний график будет наиболее интересным для простого обывателя, который не заинтересован в подробном разборе каждой компании и постоянном погружении в финансы. Если вам хочется надежно вложить свои деньги для накоплений – можно смело выбирать «диверсифицированный индекс», который всегда показывает доходность выше, чем в банке.

Не забывайте: когда доходность снижается – это растут цены на облигации. То есть раньше за облигацию с купоном 15% годовых просили 1000 рублей, то теперь ее можно купить за 1050. Поэтому, заработать на таких движения можно больше.

Но я сторонник спокойных инвестиций. К тому же, трехлетние облигации освобождены от налогов на переоценку (налог на купон остается). А если покупать их на ИИС, то через налоговый вычет можно получить доходность еще на 4-5 процентных пунктов выше.

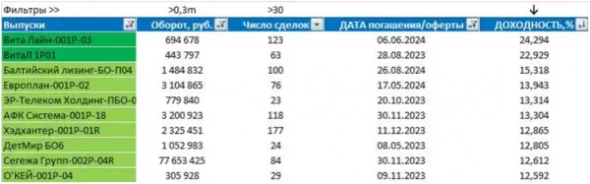

В моем канале наибольшей популярностью пользуется информация по облигациям на год. Сейчас ТОП идей из рискованного сегмента (строительства) выглядит так:

Критерии:

— ликвидность: такие облигации легко купить, легко продать. если не захотите ждать погашения — ждать долго покупателя не придется

— надежность: это рискованные выпуски, потому и доходные. Но это лучшие варианты из риска

— налоги: не забывайте из доходности убрать 13%. Чтобы не платить налоги — выбирайте трехлетние облигации

Следом великолепная десятка не строительных компаний.

Первые два выпуска тоже рискованные — аптечная сеть ВИТА: повышенный долг и отрасль зависит от спроса и арендных ставок. Если выбирать эти выпуски — не забудьте добавить и более надежные бумаги в портфель.

Далее идут отличные по качеству бумаги с доходностью 12-15%. Балтийский лизинг и Европлан (символично, что компании и в этом рейтинге рядом) — очевидный выбор.

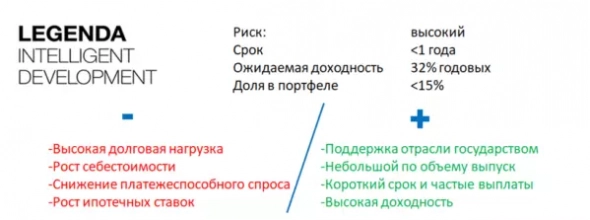

Когда выбираете риск, нужно не забывать, что на разных горизонтах он разный. Вот пример:

Я рекомендовал к покупке второй выпуск облигаций Легенда.

Статья называлась «Облигации: идея для инвесторов с крепкими фаберже», где я расписывал плюсы и минусы такой инвестиции.

И несмотря на то, что у компании три выпуска, я рекомендовал именно самый короткий (самый близкий к выплатам), и он же – самый небольшой по объемам – то есть компания выплатит его, сохранив репутацию. Но что будет с небольшой региональной строительной компанией через 3 года – вопрос интересный. К тому же, на момент публикации идеи ключевая ставка была сильно выше, и программу гос.поддержки анонсировали, но еще не запустили.

Вот график с биржи:

За время с момента публикации идеи, помимо процентов (~2%), сама облигация выросла в цене на 8%. И это неудивительно, ведь все это время ставки снижались и такая доходность – скорее исключение. Но что было бы, если цена на облигации не выросла? – можно дождаться погашения и получить честные 32% годовых (минус налог).

В условиях, когда рынки акций штормит — можно рассмотреть инвестиции в облигации. Они дают дохоодность выше, чем в банке, а уровень риска можно настроить: есть и супер надежные выпуски, и рискованные. Так или иначе, облигации — инструмент с фиксированной доходностью. Какая доходность есть при покупке — такая и сохранится до получения выплат (если держите до конца). Важный риск — кредитный, чтобы компания не ушла в банкротство и не запросила реструктуризацию. Поэтому, я и составляю рейтинги и индексы надежных выпусков. А если деньги нужны раньше — облигации можно продать без потери процентов.

Об этом всем я пишу в своем телеграм канале. Если тема вас заинтересовала — подписывайтесь!

теги блога Кот.Финанс

- депозиты

- CNYRUB

- Glorax

- IMOEX

- IPO

- IPO 2024

- автоследование

- акции

- анализ

- аналитика

- афк система

- Балтийский лизинг

- банки

- биржа

- Брусника

- валюта

- ВДО

- ВИМ Ликвидность

- вклады

- втб

- ВУШ

- Газпром

- ГК «Сегежа»

- ГТЛК

- дайджест

- Делимобиль

- Делимобиль | Каршеринг Руссия

- дефолт

- дефолты

- дивиденды

- доллар

- доллар рубль

- доходность

- Европлан

- Евротранс

- инвестиции

- инвестиции в недвижимость

- Индекс МБ

- интерлизинг

- инфляция

- инфляция в России

- ипотека

- итоги

- итоги недели

- Карта рынка

- ключевая ставка

- ключевая ставка ЦБ РФ

- Контрол-Лизинг

- Конференции смартлаба

- кредитный рейтинг

- кредитный риск

- кс

- лизинг

- м.видео

- МВ ФИНАНС (М.Видео)

- Монополия

- Московская Биржа

- мтс

- недвижимость

- нефть

- Ника

- обзор рынка

- облигации

- отчетность

- оферта

- оферта по облигациям

- оферты

- ОФЗ

- паника

- пассивный доход

- Подборка

- портфель

- портфель инвестора

- прогноз 2025

- прогноз по акциям

- рейтинг

- риск

- Риски

- Роделен

- Роснефть

- рубль

- самолет

- сбербанк

- Сегежа групп

- Строители

- строительный сектор

- ТГК-14

- Тимофей Мартынов

- трейдинг

- Уральская сталь

- финансовый анализ

- флоатеры

- форекс

- фьючерс MIX

- ЦБ РФ

- экономический дайджест

- эталон

- Эталон Финанс

- юань

- юмор

сколько можно потерять на облигациях

Можно поподробнее? Вроде бы налог с купона удерживается сразу при выплате.

И насколько понимаю, в Вашем посте, основная доходность достигается за счет роста тела. Почему бы тогда не вложиться в длинные ОФЗ? Они наверняка окажутся доходнее.